“苹果仍然是巴菲特公开股票投资组合中最大持股。”

苹果对无缝软硬件集成的战略重点是其战略的一个重要标志。

苹果在人工智能基础设施方面的谨慎投资让投资者更有信心明智地管理昂贵的人工智能资本支出。

AAPL在定制AI芯片方面的持续进步可能会增强其相对于同行的AI战略。

苹果股票仍然是沃伦·巴菲特公开股票投资组合中最大的持股,凸显了他的信心。

我将继续持有并坚持持有苹果股票,同时等待大幅回调以买入更多股票。

我是JR research,一名机会主义投资者,我会寻找有吸引力的风险/回报机会,并以强劲的价格行动为支撑,从而有可能产生远高于标准普尔500指数的阿尔法值。我经营投资集团Ultimate Growth Investing。

作为苹果(NASDAQ:AAPL)的股东,我必须承认,尽管其备受推崇的iPhone部门可能已过了增长高峰,但AAPL的韧性确实令人惊叹。过去一年,该股表现优于标准普尔500指数(SPX)(SPY),这让我开始怀疑自己是否对苹果的技术和研发能力过于谨慎,以进一步整合其供应链。

过去一个月,我一直密切关注苹果的每一个举动。有些举动令我感到惊讶,有些则没有。但有一件事是肯定的:苹果知道,未来的发展方向不是试图利用其传奇的iPhone产品塑造一条“革命性”的增长曲线来推动股东价值。而是要利用其所有技术专长继续取得进展,以加强其硬件和软件之间的“无缝集成”。

这意味着可能要从其价值链中削减更多高价值的第三方硬件。苹果还寻求在高端家庭市场开辟新的增长点,以低成本竞争对手小米(OTCPK:XIACF)为榜样。或者巧妙地将生成式人工智能融入其生态系统,避免在人工智能基础设施上过度支出。这凸显了沃伦·巴菲特对苹果的信任,认为苹果是他最重要的持股之一,苹果也被认为是美国管理最完善的公司之一。

Nvidia首席执行官黄仁勋(Jensen Huang)在AI领域的迅速崛起,在全球范围内吸引了大批粉丝。

毫无疑问,在AI训练方面,Nvidia的GPU仍然被认为是同类产品中最好的(而关于Nvidia领导地位的推理论点可能更具争议性)。

然而,苹果对Nvidia的“过敏”表明,该公司对Nvidia溢价策略的迎合程度是有限的。这家库比蒂诺公司以其在移动和边缘设备领域的半导体领导地位而闻名,类似于智能手机芯片组竞争对手高通(QCOM)可以宣称其在Android领域的领导地位。

但是,苹果真的可以在不深入涉足Nvidia的商业芯片的情况下建立具有竞争力的AI芯片战略吗?

可以从博通分析。我认为博通首席执行官HockTan明确了公司三年的AI收入前景,这也让我感到意外,这绝非巧合。

但我想,苹果与博通合作打造BaltraAI芯片的“及时”发布,是AI投资者已经知道的证明点:高速网络是世界一流AI芯片的基石。

Nvidia的AI捆绑策略涵盖其专有的InfiniBand或Spectrum-X(以太网),进一步证实了我的观点。

我是否低估了苹果开发领先AI芯片的设计能力,而这种芯片不需要大量的AI基础设施投资?随着苹果展示实力以证明怀疑者的错误,它似乎确实指向了这个方向。

投资者很容易就能理解,为什么快速构建AI集群可以为前沿AI公司提供急需的AI计算优势,但也伴随着高昂的成本。因此,我相信蒂姆库克和他的团队为他们的AI蓝图制定的更为谨慎的策略是合理的。

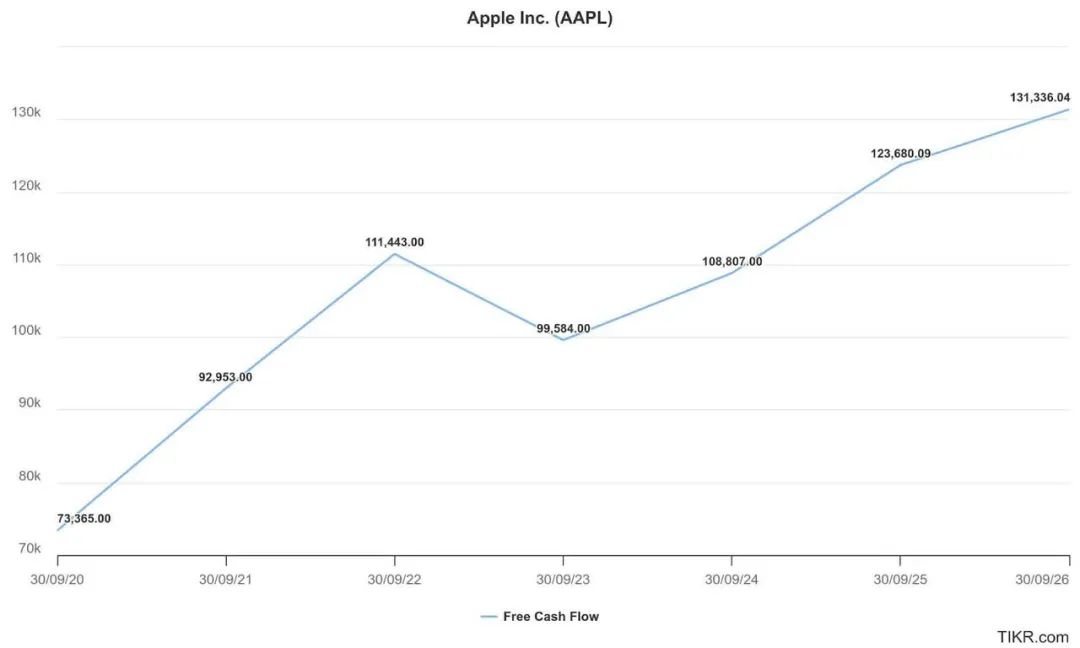

苹果自由现金流预估(TIKR)

苹果拥有可观的自由现金流(且呈上升趋势),在最近结束的财年(2024年9月)实现了近1090亿美元的现金流。

华尔街相信,苹果惊人的现金流创造将在未来两年继续。由于AAPL的估值远高于其行业和领域同行,如果该公司开始实施一项基于NvidiaAI芯片不断增加的AI集群的高成本AI战略,投资者可能会感到困惑。

这不仅没有给这家库比蒂诺公司带来它在Apple芯片上所青睐的那种独特的定制优势,还将权力平衡转移到黄仁勋身上。为什么全球最有价值的公司(苹果目前已重夺王位)会让NVDA在供应商关系中占据优势?

然而,苹果认识到向世界和华尔街展示它仍然处于AI发展前沿的动力,但这是它自己的条件。

Apple Intelligence的发布恰逢iOS升级和Apple iPhone16销售最重要的日历季度(CQ4)。由于iPhone15Pro系列在第三季度表现强劲,华尔街的乐观情绪是有道理的。包括美国以外地区的Apple客户正在向价值链上游转移,购买更昂贵的Apple智能手机。Apple适时发布iPhone16,同时支持Apple Intelligence的功能,这是朝着正确方向迈出的一步。

虽然我认为谨慎是合理的,但苹果不断发展的人工智能战略表明,其安装基础向价值链上游移动的潜力不应在游戏初期就被忽视。

此外,最近有报道称苹果与腾讯(OTCPK:TCEHY)和字节跳动(BDNCE)在中国有关联,这表明该公司致力于在美国以外最重要的地理市场迅速将Apple Intelligence商业化。

我相信苹果意识到了华为带来的威胁,因为华为这个主要竞争对手正寻求坚决反击。

苹果在高端人工智能芯片的开发和制造方面获得了关键优势(与台积电(TSM)合作),以遏制华为的野心。

然而,最近的一份报告显示,中国赶上(或可能赶上)美国领先的人工智能公司的速度之快。

对于苹果股东(比如我)来说,难道我们不希望苹果更积极地进军人工智能领域,以保持其在其他公司侵占其地盘方面的优势吗?

例如,Meta已经在XR类别中建立了明显的市场领导地位,其定价策略与苹果昂贵的VisionPro耳机截然不同。

然而,苹果对VisionPro早期商业化的试验不应被视为将市场拱手让给马克·扎克伯格。苹果显然已经将目光投向了长期收益,因为市场可能还没有准备好更广泛地采用这些设备。

这就是为什么苹果即将进入智能家居设备市场如此有趣。它似乎正试图解决亚马逊尚未完全破解的复杂问题,因为这家总部位于西雅图的公司在Alexa方面面临着自己的一系列挑战。

我认为苹果在Apple Intelligence方面可能已经取得了令人鼓舞的进展,考虑将智能家居设备与其iOS生态系统相结合,利用已经在人工智能方面取得的努力。可以肯定的是,蒂姆·库克(Tim Cook)并没有停滞不前,而是制定了苹果的AI战略以超越同行。

同样明显的是,AAPL的估值一直让我感到困惑。作为苹果股东,我很高兴看到市场对苹果执行力的信心。然而,令我感到困惑的是,过去一年,该股表现优于市场,因为其估值在预期EBITDA基础上飙升近27倍。

这比其科技行业(XLK)同行高出70%以上。考虑到AAPL的预期非GAAP PEG比率为3.67,其估值有多么激进就显而易见了,因为它比行业中位数高出100%。

它的估值似乎值得怀疑,因为其iPhone收入增长可能已经达到顶峰。尽管随着该公司扩大其利润更高的服务业务并进一步整合其供应链,其自由现金流预计将继续上升,但这些努力足以证明市场的乐观情绪是合理的吗?

这是合理的问题,因为就连伯克希尔哈撒韦公司也大幅减少了对AAPL的敞口。我们永远无法确切知道沃伦巴菲特做出这一决定的主要原因,但AAPL的高昂估值可能是关键因素之一。

然而,苹果仍然是伯克希尔迄今为止最大的公开股票持股,占其总投资组合的近26%。因此,虽然一些看跌苹果的预测者指出了巴菲特的抛售,但他们“有选择地”忽略了苹果在巴菲特投资组合策略中的集中度这一事实。

作为投资者,我们需要对我们的论点坚定信念,这样我们就可以决定在必要时是坚持持有还是退出我们的头寸。

我对AAPL坚信不疑的一个关键原因是,随着时间的推移,强劲的购买势头推动了苹果股价的上涨。

AAPL价格图表(长期、月度、根据股息调整)(TradingView)

仔细看看上面AAPL图表中的六个箭头。很明显,过去四五年来,该股未能免受投资者情绪下滑的影响。然而,AAPL股票的长期上涨势头是显而易见的。

事实上,这些下跌趋势(箭头“3”和“5”)已被证明是绝佳的逢低买入机会。在大幅回调时买入的投资者可能表现优异。

AAPL目前的上涨趋势(箭头“6”)已经持续了八个月,没有出现明显回调。我认为这种信心与Apple Intelligence的积极进展产生了共鸣,Apple Intelligence正在加强其在GenAI领域的战略。

虽然我还没有评估反转信号,但我认为现在跟风并不是明智之举,因为整体市场风险也在增加。虽然我认为AAPL的估值过高风险可能会阻碍其短期表现优异,但该股的韧性也在过去几次证明我错了。

市场显然对Apple Intelligence的发展充满信心,但对其AI预估并不过分激进。

有关苹果进一步整合其供应链以增强Apple Silicon竞争优势的报道可能会增强其未来的盈利潜力。巴菲特对苹果的信心体现在该股仍保持伯克希尔最大公开股票持股的顶峰地位。

编译|华尔街大事件

作者|JR Research

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情