小鹏汽车(XPEV.US) 于北京时间 2024 年 11 月 19 日港股盘后、美股盘前发布了 2024 年三季度财报。从实际表现来看:

1)汽车销售毛利率继续环比修复:三季度汽车业务毛利率 8.6%,继续环比修复,市场原本以为便宜新车 M03 的交付很难对汽车业务有多大的毛利率提振,但本季度成本端降幅大。

海豚君预计汽车毛利率提升一方面由于 P5 减值影响(二季度停产)拖累了二季度汽车毛利率端约 2-3 个百分点,但三季度预计减值影响很小,另一方面预计由于本季度出海车型占比提高导致。

2)汽车单价环比下行,使收入端低于预期:虽然三季度单车收入下滑到仅 19 万,低于市场预期 19.7 万,但主要是由于车型结构影响 - 低价的 Mona M03 爆销下在车型结构中占比提高,在毛利率表现还不错的情况下,问题不大。

3)与大众合作继续入账且有提升,成为经常性收入:三季度其他业务毛利率继续环比提升至了 60%,本季度除了基于 G9 平台收取的大众技术授权费,基于 EEA 技术架构技术授权费也开始在三季度确认,技术研发服务收入的毛利率更高(90% 以上),导致毛利率端超预期。

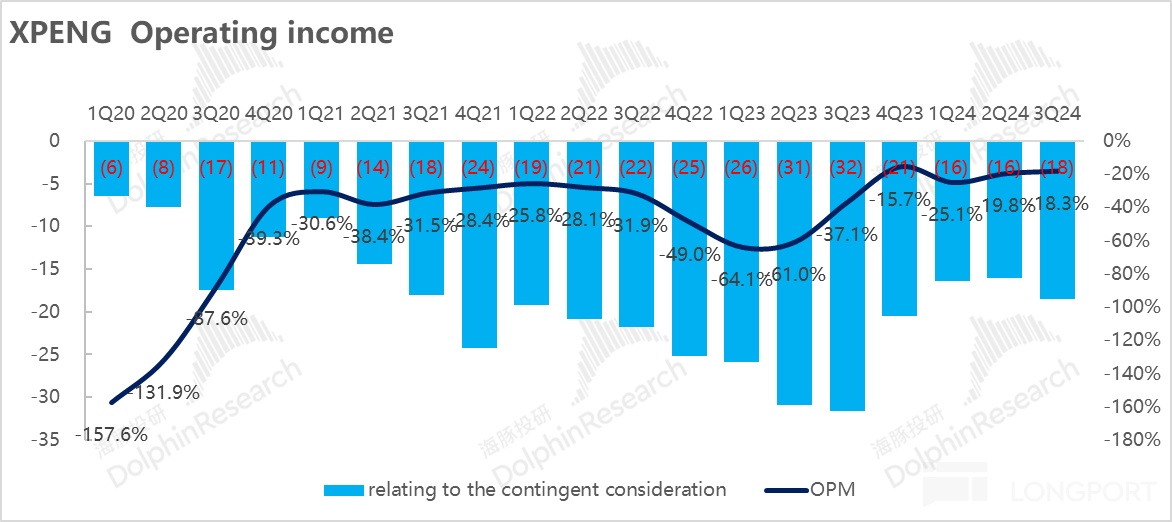

4)研发费用控制合理,带动经营利润端亏损低于预期:研发费用端,由于公司之前已充分沟通过 2024 年还会提高研发费用,但本季度来看研发费用提升不多,还低于市场预期 18 亿。

而毛利率端超市场预期 1.5 亿,研发费用端低于市场预期 2 亿,带动经营利润端亏损好于市场预期 4.7 亿。

海豚投研观点:

整体来看,小鹏本季度交出了一份不错的业绩,汽车销售毛利率在低价 M03 的交付下仍然环比修复,超出市场预期。

而从四季度展望来看,虽然单车价格还会环比继续下行 2.7 万元,但主要还是由车型结构的影响 - 四季度的两款主力车型:① 低价 M03 爆销下在车型结构中环比继续提升;② 小鹏 P7+ 低起售价(相比老款 P7 起售价降低 3.7 万元),占比也会环比提升。

但四季度市场更关注的是:① 三季度的爆销势头能否继续持续:也就是爆销车型 M03 和 P7+ 在四季度产能端能否顺利爬坡;② 四季度在 M03 占比继续提高的情况下,汽车业务毛利率能否继续修复。

从销量指引来看,四季度 8.7-9.1 万的销量指引,超出市场预期 8 万辆,这个销量指引下海豚君预计 12 月底 Mona M03 爬坡至近 1.5 万辆,P7+ 爬坡至近 1 万辆,隐含两款爆销车型产能爬坡顺利。

同时由于 P7+ 的大幅降本(BOM 成本下降 25%),即使在低起售价下预计毛利率仍然达到双位数,海豚君预计将带动四季度汽车业务毛利率的继续上行,但具体毛利率指引需要参考公司电话会。

而展望 2025 年,预计小鹏的经营面还会继续向好:

1)从目前 Mona M03 和小鹏 P7+ 的爆销来看,小鹏定义爆款车型的能力已经被验证。而小鹏打造爆款车型的核心竞争力在于:

① 通过技术降本能力在定价端极具竞争力:P7+ 和 Mona M03 除了在外观,产品定义,以及三电技术上具备竞争力之外, 成为爆款的核心因素之一是在定价端极具竞争力。

在低起售价下,P7+ 仍然能实现双位数毛利率,以及本季度 M03 占比提高但汽车业务毛利率仍然在环比回升,其实背后隐含的是小鹏的技术降本能力已经被成功验证。

P7+ BOM 成本下降达到了 25%,一方面由于智驾端基于智驾算法能力的提升切换到了纯视觉方案带来的降本,另一方面可能基于和大众的联合采购,以及平台化通用能力的提升。

展望 2025 年,小鹏推出新车的速度还会继续加快,从过去的一年 1-2 款新车到 “3 年内规划新品或改款约 30 款”,强产品周期会继续开启(具体车型规划需要看电话会指引)。而新车预计将延续 P7+ 和 Mona M03 的技术降本路径,复刻爆款车型的成功。

② 智驾技术已经成功切换到纯视觉路线,进度上位于国内第一梯队,一方面打造车型差异化优势,另一方面打开软件技术授权能力的想象空间:

P7+ 搭载了最新的 “AI 鹰眼视觉” 智驾方案,由于算力的大幅度提升已经成功切换到纯视觉路线(无激光雷达方案),城市无图智驾进展也位于行业前列,纯视觉路径的成功使智驾硬件端的成本大幅下行,使智驾能够率先下放到 10-20 万元车型,打造差异化竞争优势。

而智驾能力的进步与领先另一方面也打开了小鹏软件授权能力的想象空间,目前小鹏与大众的合作进展顺利,而前期的高毛利的技术授权费用已经开始在兑现,不断拉高了小鹏的整体业务毛利率,同时也打开了智驾技术授权的新增长模式。

2)小鹏即将在 2025 年推出增程产品,采用 “纯电 + 增程” 两条腿走路,开辟新增量,首款车型预计 2025 年下半年上市。

而增程车型将搭载新一代电池,进入 “大电池,小油箱” 时代,纯电续航超过 400 公里,具备 5C 充电效率,综合续航超过 1400 公里,进一步拓展客户群体,创造新增量。

在强产品周期的开启,以及小鹏通过技术降本 + 智驾领先的打造爆款能力被验证后,海豚君预计小鹏 2025 年销量将相比 2024 年 19 万辆翻倍至 2025 年 40 万辆,销量继续高增。

而基于 40 万辆 2025 年销量预期,隐含小鹏 2025 年整体 P/S 倍数在 1.2 倍左右,虽然相比同行估值倍数高(理想 0.85 倍,比亚迪 0.88 倍),但在 ①2024-2026 年收入 CAGR 高于行业均值;② 小鹏智驾能力的提升打开智驾授权的想象空间的情况下,小鹏股价仍然还具备上行潜力。

以下为正文:

一. 小鹏本季度汽车业务毛利率超预期

由于小鹏三季度的销量已经公布,本次财报出来,投资者更关心的是仍然是汽车业务毛利率情况。

三季度虽然销量在 M03 爆销带动下环比回升 54%,但由于 M03 低价低毛利,所以市场普遍预期卖车业务毛利率仅环比回升 0.5% 至 6.9%,而实际卖车业务毛利率 8.6%,超市场预期。

a) 单车均价:车型结构 + 降价影响,单车价格环比降低 3.7 万元

三季度单车均价 18.9 万元,一辆车均价比上季度环比下降 3.7 万元,基本符合上季度小鹏指引中隐含的单车价格 19 万元,但低于市场预期 19.7 万元。

而小鹏本季度单车价格的下滑主要由两方面原因导致的:

1)车型结构影响:三季度由于 Mona M03 的爆销,在车型结构中的占比环比提升 23%,但 M03 由于定价低(仅 11.98 万-15.58 万元),且 15.58 万元的智驾版本车型尚未交付,拖累了单车价格。

2)降价影响:海豚君观察到,三季度小鹏对旗下车型又再次降价:相比二季度来看,G9 全系降价 1 万元,老款 P7i 降价 1.5-2.6 万元,以及 G6 高配版降价 1.5 万元, 也一定程度上拖累了单价。

b) 单车成本:单车成本由于老款 P5 减值影响减少环比下行幅度大

三季度单车成本 17.3 万元,环比下行了 3.9 万元,海豚君认为主要由于:

1)P5 的减值影响本季度继续减少:二季度,小鹏计提了 P5 的存货减值及采购承诺亏损,对汽车业务毛利率有 2-3 个点的拖累,而卖车业务实际毛利率位于 8.4%-9.4% 之间。

由于 P5 已经在二季度停产,预计减值影响对三季度影响较小。

2)三季度出海车型占比提高:三季度,小鹏车型开始出海,预计三季度出海车型占比 10% 左右,也进一步拉高了毛利率。

3)规模效应释放:三季度销量环比上升了至 54% 至 4.7 万辆,产能利用率上升,单车摊折成本环比下行

4)低价 Mona M03 制造成本低,拉低制造成本

c) 单车毛利:单车制造成本下行大拉动汽车毛利率提高

单车均价下行 3.7 万元,但单车成本降低了 3.9 万元,最后三季度每卖一辆车,毛赚 1.6 万元,相比上季度实际环比提升 0.2 万元, 卖车毛利率相比上季度 6.4% 提升到本季度 8.6%。

二. 四季度销量指引超预期,收入指引隐含单价继续下滑

a) 四季度汽车销量目标:8.7-9.1 万辆,超大行预期 8 万辆

由于 10 月销量 2.4 万辆已知,隐含 11/12 月平均月销 3.2-3.4 万辆,超市场预期 8 万辆,四季度爆销属性已奠定。

而四季度销量主要有两款主力车型所带动:

① Mona M03:凭借高颜值 + 高性价比,成功扛起小鹏 “走量” 车型的重任,虽然智驾版由于产能问题尚未交付(预计 2025 年初交付),但 9/10 月交付量已经突破万辆,目前 Mona M03 等待时间均在 9 周以上,隐含小鹏 M03 在手订单数仍在充足。

海豚君预计按照目前销量趋势,Mona M03 在 12 月会成功爬坡到 1.5 万辆,在四季度车型结构中占比继续环比提升 18 个百分点至 41%。

② 小鹏 P7+: P7+ 凭借:

a. 低起售价:起售价 18.68 万,相比老款 P7 起售价降低 3.7 万元;

b. 高阶智驾标签(首发纯视觉端到端)

也成功成了小鹏的第二款爆款车型,上市 4 小时大定达到了 3.15 万辆,大幅超出市场预期,海豚君预计 P7+ 将会在 12 月爬坡至 1 万辆,在四季度车型结构中占比环比提升 14 个百分点至 15%。

2)四季度收入预期:153-162 亿,隐含 Q4 单车收入 16.2 万元

小鹏给出的四季度收入指引是 153 亿至 162 亿,按照其他收入四季度 13.5 亿预计,四季度收入指引隐含单车价格 16.2 万元,环比本季度下行 2.7 万元。

而海豚君认为单车价格在四季度下滑的主要原因在于:预计四季度爆销的两款车型

① 低价 Mona M03 在销量结构中占比继续环比提升至 41%,拉低单车价格;

② P7+ 起售价仅 18.68 万,相比老款 P7 起售价降低 3.7 万元,预计四季度将逐渐替代老款 P7,在车型结构中占比环比提升 14 个百分点至 15%,相比老款 P7 低起售价也一定程度上拉低了车型单价。

但海豚君认为四季度单价下滑问题不大,主要是由车型结构变化影响,而 P7+ 由于技术降本完成,BOM 成本下行 25%,即使在低起售价下毛利率仍然达到双位数,预计会带动四季度汽车业务毛利率继续上行。

三. 整体收入略低于市场预期,但毛利率端超市场预期

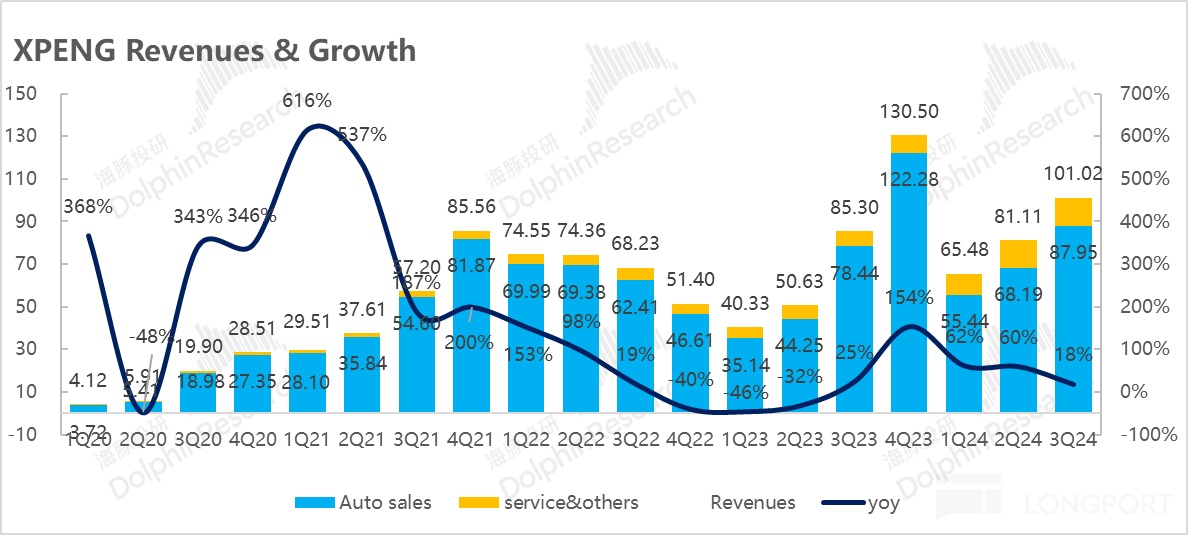

三季度小鹏实现总收入 101 亿,略低于市场预期 105 亿,主要由于汽车单价低于预期。而总毛利率达到 15.3%,超出市场预期 13.2%,汽车业务与其他业务毛利率双双超预期。

a) 汽车销售收入: 本季度汽车销售收入 101 亿,略低于市场预期 105 亿

本季度汽车销售收入低于预期主要因为车型结构中低价 M03 占比提升,拉低了车型单价,但 M03 是否成为爆款和不拖累汽车业务毛利率才是市场所最关注的,所以单价低于预期问题不大。

b) 服务与其他: 与大众合作的技术研发服务费拉高了收入和毛利率

这个季度服务其他业务收入 13.1 亿,其他业务毛利率达到了 60.1%,超市场预期 56%,主要由于高毛利的与大众合作的技术研发服务费(90% 以上毛利率)所拉动。

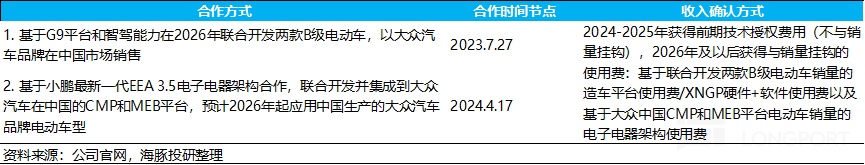

小鹏与大众的合作从 2023 年 7 月开始,先基于 G9 平台和小鹏智驾能力在 2026 年联合开发两款 B 级电动车,但在 2024 年 4 月扩展到基于小鹏最新一代 EEA 3.5 电子电器架构展开合作,联合开发并集成到大众在中国的 CMP 和 MEB 平台。

而三季度除了确认基于 G9 平台和软件的前期技术授权服务费之外,大众使用小鹏的 EEA 电子架构的前期技术授权服务费也开始确认,拉高了其他业务的收入和毛利率。

四、经营费用控制合理,低于市场预期

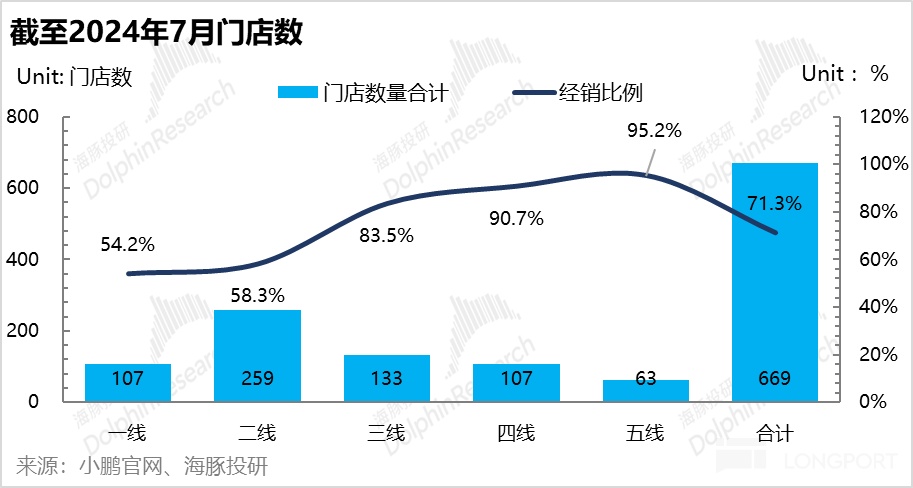

小鹏汽车定位以智能化作为核心竞争力,注定需要在智能化方面不断的加大研发以力度形成并夯实优势,同时公司也在深化渠道改革,通过木星计划提升经销比例,由直营模式向经销模式转型。

1)研发费用 16.3 亿,低于市场预期 18.2 亿

从这个季度的情况来看,小鹏的研发费用达到 16.2 亿,低于市场预期 17.2 亿。

小鹏研发费用主要投在了智能化以及新车型研发上,在智能化方面,小鹏以智能化作为核心竞争力,由于算法能力的大幅提升,目前智驾已经切换到纯视觉方案。

而 P7+ 搭载最新的 “AI 鹰眼视觉” 智驾方案,通过切换到纯视觉方案实现了 50% 的自动驾驶硬件端成本降低,同时实现了 BOM 成本降低 25%,使 P7+ 在起售价上极具竞争力,迅速成为了小鹏的爆款车型,同时仍然保持了双位数的毛利率。

小鹏之前表示,2024 年整年研发费用在 70 亿左右,隐含三季度/四季度平均研发费用 21 亿,而本季度研发费用仅 16 亿,研发费用控制合理。

2)销售和行政费用 16.3 亿,基本符合预期

销售和行政费用这个季度达到 16.3 亿,环比上行 0.6 亿,,而上升的原因主要由于销量增加,向特许经营店(经销商)支付的佣金增加,以及三季度 Mona 上市的营销,推广及广告开支增加。

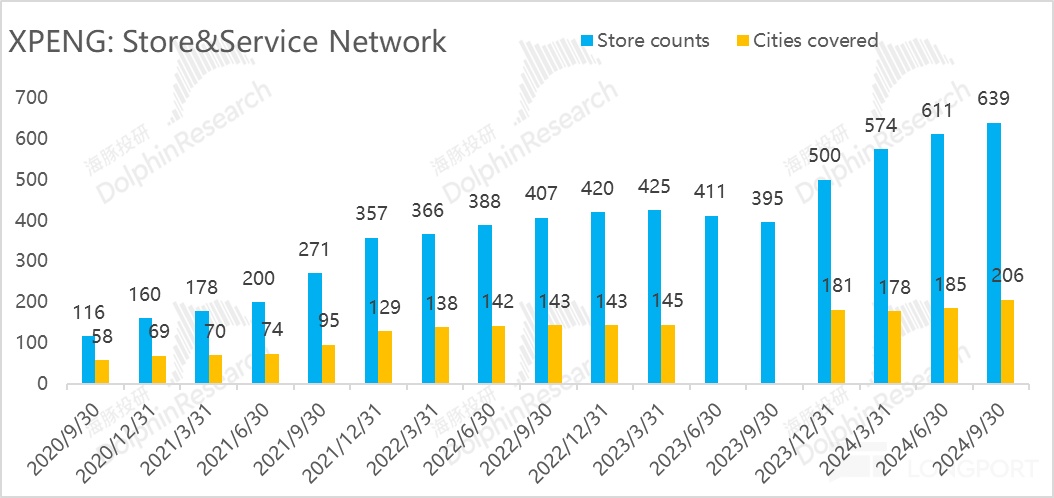

小鹏从去年三季度开始启动了 “木星计划 “的渠道变革方案,开始增加授权店比例,尤其是将重点聚焦在低线城市,主要通过扩展经销模式快速扩张下沉市场,扩大低线城市门店覆盖范围,为 “Mona” 低价车型的推出做准备。

截至三季度末,小鹏共有 639 家门店,三季度门店净增加 28 家,主要通过经销商模式在低线城市快速开店(覆盖城市是净增 21 城),为低价的 Mona 爆销做准备。

而本季度 Non-GAAP 下经营亏损仅-16 亿,大幅低于市场预期的接近 20 亿的亏损,一方面由于整体毛利率端超预期,另一方面主要由于研发费用控制合理。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情