投资慧眼Insights - 7月11日,美国6月CPI全面降温推动市场对美联储九月降息完全定价,但七巨头等科技股走出「卖事实」行情,标指纳指意外走弱,而小盘股罗素2000指数飙升3.6%。市场怀疑,美国股市风格走到切换分水岭?

周四(11日),纳斯达克指数和标普500指数从历史纪录高位回落,纳指跌2.24%,标普指数跌0.88%,失守本周突破的5600点大关。其中,七巨头无不跌超2%,Meta跌超4%、英伟达跌5.57%、近几日狂飙近40%的特斯拉猛然下跌8.44%。

相反,美股小盘股迎来大涨行情,罗素2000指数收涨3.6%,创三个多月来新高,也创下2023年11月以来单日最佳表现。这一天的走势也标志着科技股为重的纳斯达克100指数相对于罗素2000指数表现最差的一次。

而在最新的CPI公布前,美股三大指数期货仍集体小幅上涨,市场乐观预计6月通胀继续放缓以支持美联储降息,从而提振股市。但这种「通胀落、降息起、美股涨」的交易逻辑似乎正在发生转变。

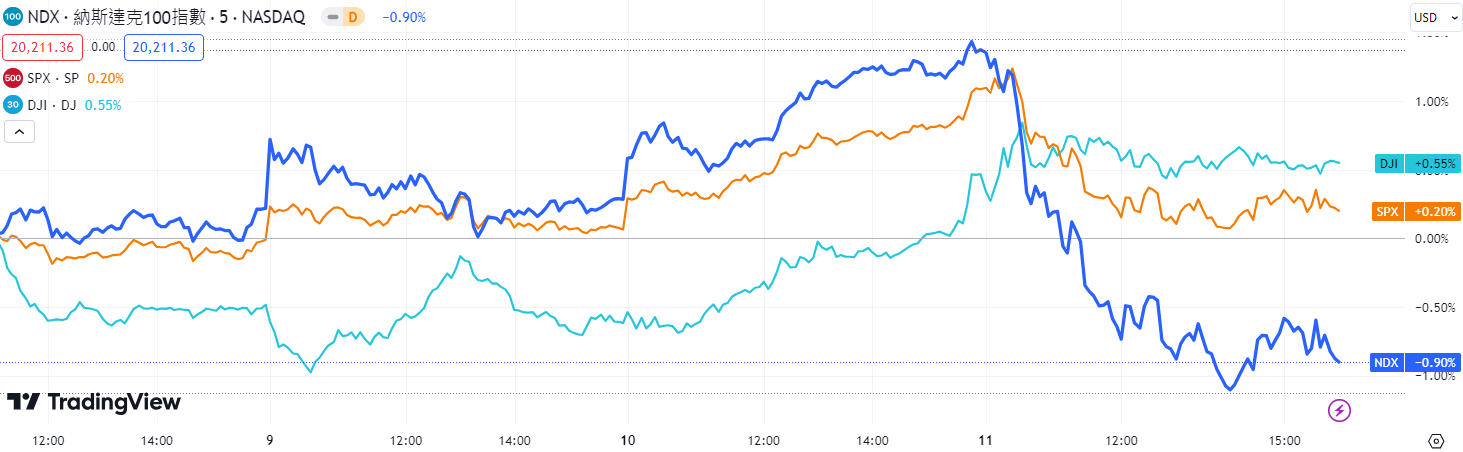

【美国三大股票指数走势图,来源:TradingView】

周四,得益于房价通胀的下滑,市场收到了连续第三个月低于预期的通胀报告,整体CPI月率近四年来首次下滑,核心CPI月率创2021年以来最低。古尔斯比、戴利等美联储官员纷纷点赞通胀进展,市场也乐观押注9月首次降息的概率接近九成。

尽管抗击通胀取得进一步积极进展,科技股投资人却不买账了,反而将目光看向了一直大幅落后于大盘的小盘股指数,认为美联储降息将更有利于小公司状况的改善。

富国银行资深全球市场策略师Sameer Samana表示,「我们已经说了一段时间,科技股的集中度越来越极端了。如果美联储现在从紧缩转向宽松,这应该意味着未来经济形势更加光明,市场机会也会从小部分公司转向更广阔的领域。」

Ritholtz Wealth Management的Callie Cox表示,「今天可能是市场的转折点。这很好地提醒了多元化的重要性。」

Cox说,「大型科行业正在自行发展,而市场其他部分终于介入了。标普500指数今天下跌,但如果你是长期投资人,这是你所期望的最好的抛售。」

盈透证券的Steve Sosnick表示,看到周四标指和纳指的走势,人们可能会认为良性CPI报告对股市不利。但Sosnick认为,「事实上,这些数据实际上会帮助绝大多数股票上涨。」

Sosnick称,「我们正在得到许多人所希望的健康轮换。趋势不会由一天的走势决定,但作为一个一直倡导和希望市场更广泛反弹以及增长带来价值的人,今天的情况让我想知道我是否应该更谨慎对待我的愿望。 」

其实,随着科技股引领美股大盘继续创新高,不少华尔街「聪明钱」已经在警惕回档风险,削减了大型科技股的部位。

据高盛Prime数据,其客户对科技股的净配置在今年5月底达到高位后,在随后的几周基本在下滑。此外,对冲基金在过去19个交易日中,有16个交易日在净卖出资讯科技类股。

高盛上看美国小盘股将在今年下半年反弹,对于希望拓展至大型股票之外的投资人而言,小盘股的估值更具吸引力。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情