【深度分析】亚马逊:电商巨头遭关税重创,准备下跌?

TradingKey - 近期市场更多受情绪因素主导,未能充分反映基本面的影响。2025年实施的关税政策对亚马逊的业务,尤其是其电商业务,产生了显著冲击。关税对宏观经济环境、供应链、通胀以及消费行为的影响尚未完全显现。本报告旨在分析关税政策对亚马逊电商业务的深远影响。综合考虑这些因素后,我们估算亚马逊2025年的公允价值为174美元。  (1).jpg)

来源: TradingView

1. 关税冲击电商行业

来源: TradingKey

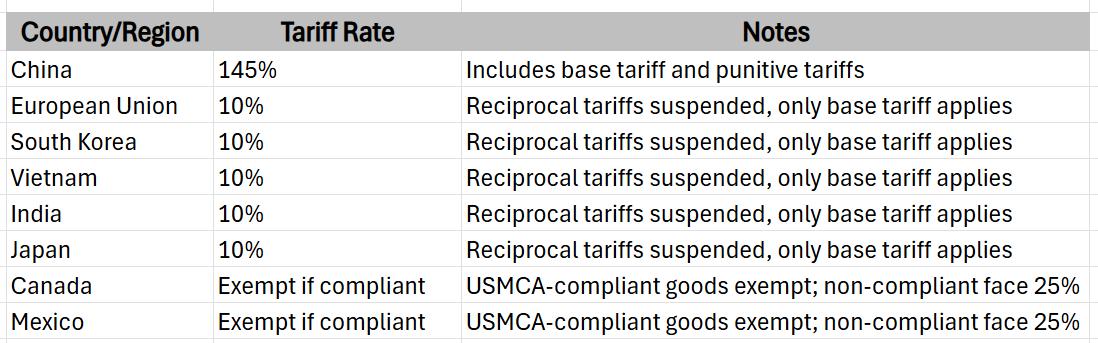

2025年4月,特朗普政府宣布实施一系列关税措施,市场普遍预期这些措施将比2018年的对华关税范围更广、破坏性更大,对全球供应链构成显著冲击。截至目前,特朗普已实施10%全球进口关税,中国商品关税高达145%。钢铁、铝、汽车及零部件额外加征25%关税。加拿大和墨西哥USMCA合规商品免税,非合规商品关税25%。除中国外,互惠关税暂停90天,政策复杂且影响范围巨大。

电商行业受到显著冲击,最直接表现为进口成本激增。亚马逊、Temu、Shein等依赖中国供应链的跨境电商平台面临利润压缩,商品价格上涨15%-20%(如服装12.5%-20.6%,玩具36.3%-55.8%)。取消800美元以下De Minimis豁免进一步推高小额订单成本。为应对挑战,这些平台被迫调整定价策略,优化物流,本地化库存以及调整营销策略来对冲消费者需求下降的影响。

2. 关税重创了亚马逊?

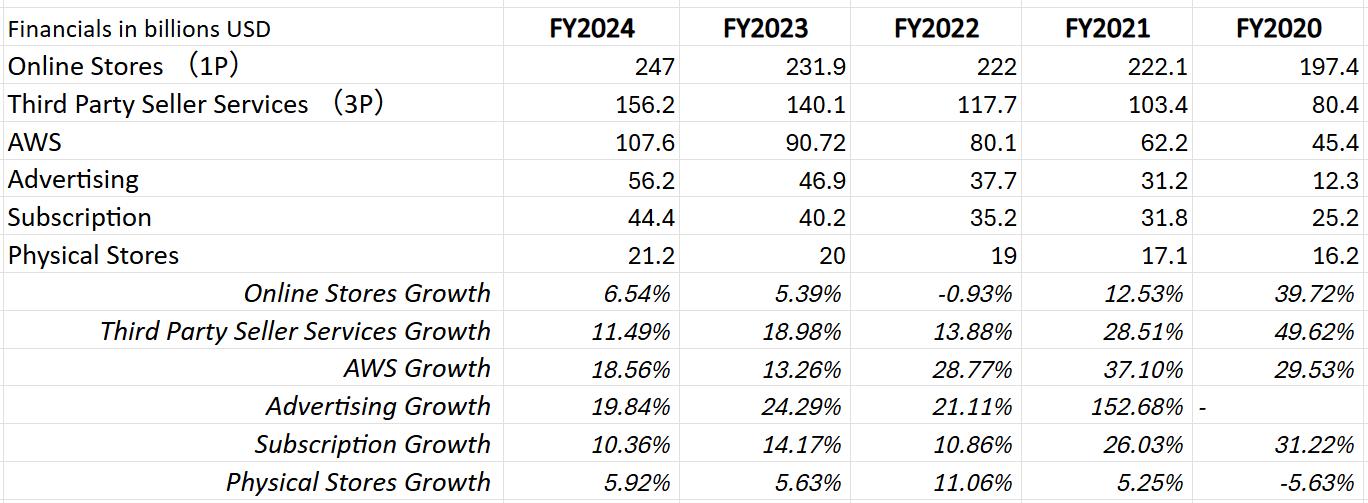

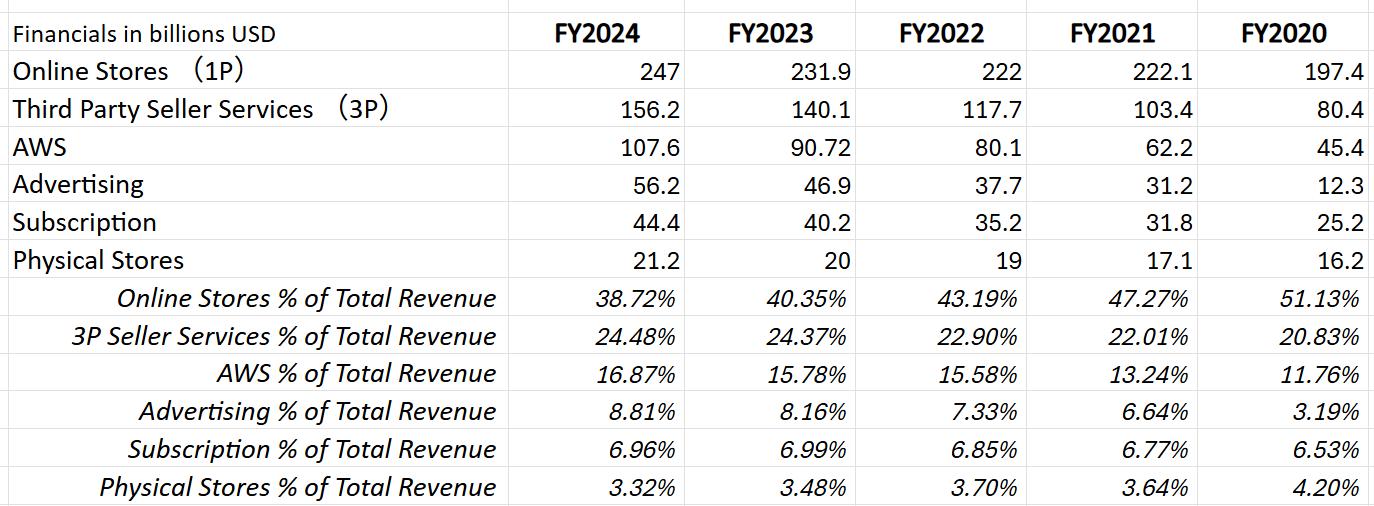

亚马逊作为全球电商巨头,其2024年总收入高达近6400亿美元,占据美国电商市场40%的份额,远超其他竞争对手。然而,关税带来的成本变化对亚马逊的财务和市场表现产生了显著影响。由于亚马逊的政策调整直接牵动数百万卖家和消费者的利益,其应对关税的策略不仅关乎自身发展,也成为行业风向标。

过去一年,亚马逊股价整体表现稳健。然而,随着关税政策的影响逐渐显现,股价开始显著回落,甚至抹去了特朗普上台以来的全部涨幅。这一趋势反映了市场对关税可能削弱亚马逊盈利能力的担忧。

对于亚马逊而言,关税的直接影响集中在供应链层面,尤其是依赖中国供应链的业务。供应链问题导致库存可用性下降,推高商品成本,首当其冲的是亚马逊的在线商店(1P)和第三方卖方服务(3P)业务。这不仅压缩了利润空间,还波及广告收入等相关领域。若关税政策持续加码且维持时间较长,亚马逊电商业务的营收增速预计将放缓,甚至可能出现负增长。

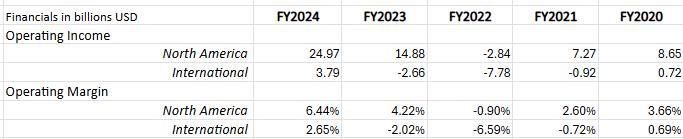

相比之下,亚马逊的AWS云服务、订阅服务及实体店业务受关税的直接冲击较小。然而,若关税引发更广泛的经济放缓,企业可能缩减资本支出,消费者也可能减少开支,这些业务板块的收入将面临间接压力,增长前景不容乐观。

来源: TradingKey, Amazon

3. 利润承压:亚马逊1P业务遭遇关税挑战

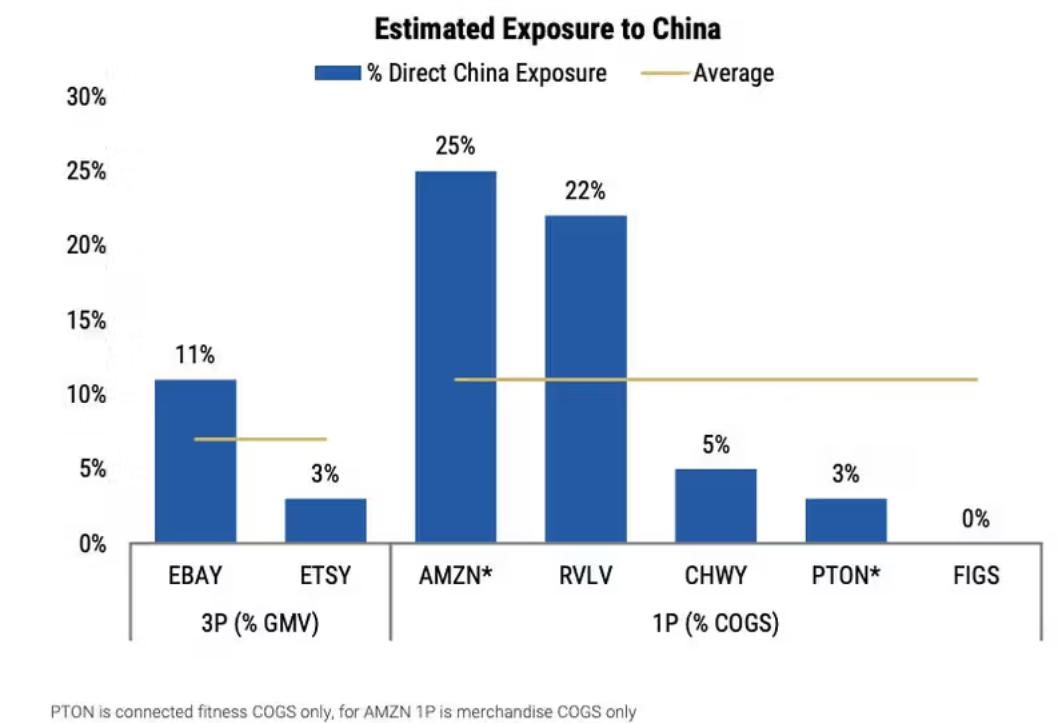

亚马逊的1P业务,即直接从供应商采购商品并通过平台销售给消费者的模式,是公司的重要营收支柱,约占其总销售额的40%。这一业务模式高度依赖全球供应链,特别是中国供应商,约25%的1P库存来自中国。由于这一依赖,亚马逊的关税暴露度达到25%,远超行业平均水平(约10%)。相比其他零售商,亚马逊的1P业务更容易受到关税政策的冲击。

根据高盛的分析,1P业务的商品成本约占其收入的74%,商品利润率仅为26%。新关税政策将显著推高进口商品的成本,尤其是来自中国的商品,预计采购成本将上涨15-20%。然而,亚马逊无法将全部新增成本转嫁给消费者,这将直接压缩其销量和利润率。

此外,亚马逊采用动态定价算法,根据竞争对手的价格调整1P商品的售价。如果其他零售商选择承担部分关税成本以保持价格竞争力,亚马逊将面临更大的利润压力。市场竞争与成本上升的双重夹击,使得1P业务的盈利能力进一步承压。虽然亚马逊可以调整采购策略或寻找替代供应商,但这些调整短期内难以实现。因此,关税政策的变化对1P业务的冲击尤为显著。

来源: Amazon, Morgan Stanley Research

4. 亚马逊3P业务的两难抉择

亚马逊的3P业务(第三方卖家平台)是指独立卖家通过亚马逊平台销售商品,亚马逊按销售额收取一定比例的佣金。与1P业务(自营模式)不同,3P业务不直接承担库存成本,因此表面上受关税政策等外部因素的直接冲击较小。然而,关税的实际影响却让亚马逊的3P业务面临复杂的两难抉择,短期收益与长期风险并存。

关税推高第三方卖家的运营成本,迫使其提高商品售价以转嫁部分压力。由于亚马逊的佣金基于销售额比例,高售价短期内能增加佣金收入,缓解利润压力。但消费者对价格敏感,若售价持续上涨,需求可能下降,导致商品总销售额减少,对亚马逊不利。

此外,亚马逊的广告业务是其多元化收入的重要来源之一。2024年,广告收入达562亿美元,同比增长约20%,占总营收的比例持续上升。其中,1P业务广告主要来自亚马逊自有平台(如Prime Video),而3P业务广告则以第三方卖家的Sponsored Ads为主。据统计,3P业务卖家在广告上的支出远高于1P业务卖家的投入,通常占广告收入的80%以上。若关税持续压缩卖家的利润,这些卖家可能会因为毛利率的下降而削减广告支出,从而可能拖累整体的广告收入表现。

总体来看,关税下更高的售价能在短期内提升佣金收入,但若需求弹性导致销量下滑,其负面影响可能超过售价提升的收益。亚马逊需在定价策略与市场需求间找到平衡,以维护长期的销量和广告收入。

来源: TradingKey, Amazon

5. 关税环境下亚马逊电商的竞争优势

关税无疑会对亚马逊的电商业务造成负面影响,但凭借其独特优势,亚马逊能够在一定程度上对冲这些冲击。以下是亚马逊在关税环境下保持竞争优势的关键因素:

供应链多元化与适应力:亚马逊的市场和卖家已从特朗普政府第一任期内(2018年)实施的关税中断中吸取经验教训,许多第三方卖家逐步将供应链多元化,减少对中国市场的依赖。尽管2025年的关税规模前所未有,风险也更高,但亚马逊凭借其市场灵活性和适应能力,预计将比其他一级零售商更快调整供应链,减轻关税带来的影响。

议价能力:作为全球最大的买家之一,亚马逊在与供应商的谈判中拥有显著优势。这种地位使其能够协商更低的价格,并将成本优势转嫁给消费者。通过提供更具竞争力的价格,亚马逊有望进一步扩大市场份额,即使在关税压力下也能维持吸引力。

全球物流网络:亚马逊拥有全球最广泛且复杂的物流网络。截至2024年,其在物流领域的投资已接近1000亿美元。这种大规模投入带来的规模效应,使亚马逊能够以更低的成本和更快的速度从亚洲转移库存。相比依赖第三方物流且规模较小的同行,亚马逊在物流成本控制和效率上占据明显优势,从而最小化关税带来的额外负担。

来源: TradingKey, Amazon

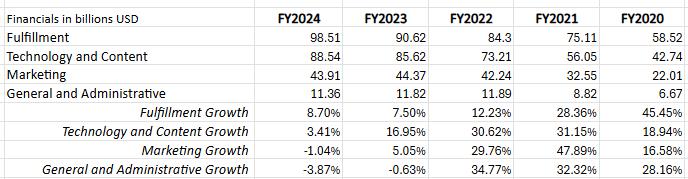

运营效率提升:近年来,亚马逊持续优化成本结构,运营支出增速显著放缓。通过引入机器人技术等创新手段,其电商业务的运营利润率不断提高。由于亚马逊电商业务的体量庞大,运营效率的微小提升即可转化为巨大的收益。这种效率优势使其在面对关税成本上升时更具韧性。

来源: TradingKey, Amazon

外汇缓冲:亚马逊约四分之一的收入来自国际业务,这些收入不受美国关税政策直接影响。此外,美元走软有助于缓解近期的不利因素,为其商业模式提供了一定缓冲。

来源: TradingView

6. 估值

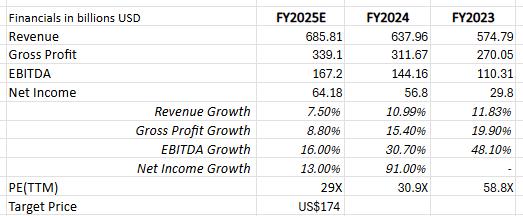

关税政策对亚马逊的业务产生了显著影响,尤其是在1P业务模式下。作为进口商品的直接采购方,亚马逊需要承担关税带来的额外成本,这直接压缩了其利润空间。综合分析后,预计关税的影响将导致亚马逊年度运营利润减少50-100亿美元。这一成本压力主要集中在电商业务的核心环节,对整体盈利能力构成挑战。

结合关税对电商业务和广告业务的盈利能力造成拖累,以及AWS业务预计仍将保持双位数增长,部分抵消整体压力,预计亚马逊2025年的每股收益(EPS)为5.99美元。这一数字低于当前市场共识的6.25美元,表明存在较大的下行风险。结合亚马逊在关税政策下的盈利能力和增长潜力的谨慎预期,采用2025年的市盈率(PE)29倍得出2025年亚马逊的合理目标价为174美元。

来源: TradingKey, Amazon