看懂人工智能行业周期由硬转软,这些AI软件股值得关注!

TradingKey - 人工智能技术(AI)发展迅猛,短短两三年间明星产品焦点从闭源的ChatGPT转移到开源的DeepSeek,资本市场也正在交易新AI周期:AI硬件时代转向AI软件时代。

无论是高盛的AI交易四阶段理论、美国银行的AI软件五大趋势、还是摩根士丹利的AI扩散率与Alpha机遇前景,展望未来,华尔街普遍认可AI依然是科技行业的主旋律,但软件应用层接替硬件技术设施层的内部机会转移趋势渐成共识。

高盛在2025年初指出,全球资金配置正在逐步从硬科技向软科技转移,且这种趋势在中国大模型DeepSeek推出后尤为突出。

AI产业链一览

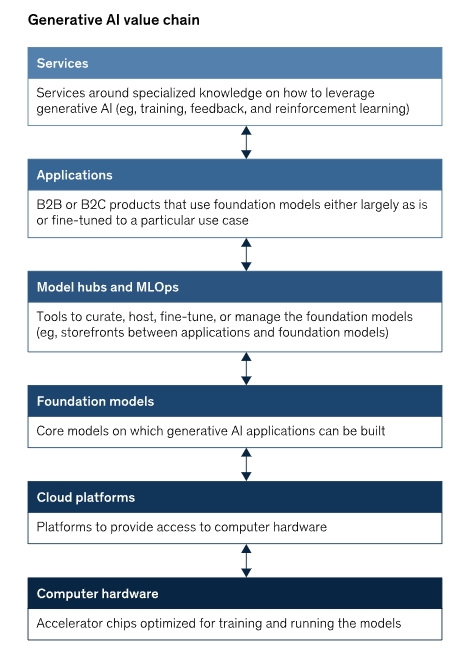

据麦肯锡报告,生成式AI价值链包括六个环节:电脑硬件、云端平台、基础模型、模型中心和机器学习、应用程序和服务。其中,基础模型环节是较传统AI价值链新增的。

【生成式AI价值链,来源:麦肯锡】

麦肯锡认为,在未来三到五年,上述环节的市场机遇将是逐级增加的。该机构预计AI应用市场是扩张最快的领域,能够为现有科技公司和新市场进入者提供重要的价值创造机会。

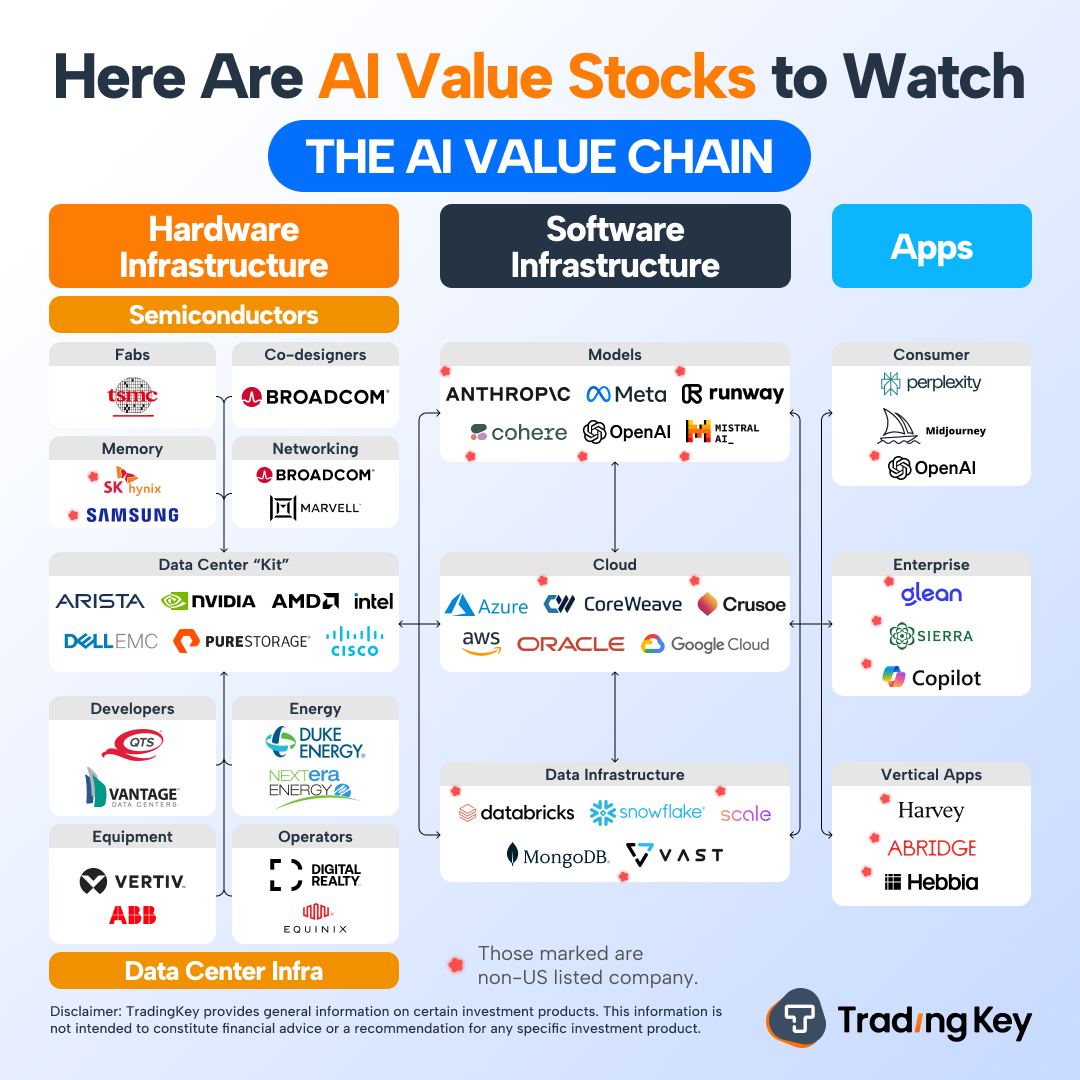

更简单来看,AI产业链分为硬件基础设施(代表公司包括英伟达、博通、台积电)、软件基础设施(代表公司有微软、谷歌、亚马逊和Meta)和应用程序服务(比如OpenAI等)。

【AI价值链,来源:TradingKey】

AI硬件股的挑战

按照Y Combinator中国前身、现奇绩创坛的创始人陆奇的说法,OpenAI开发的ChatGPT模型的诞生标志着产业发展的信息感知系统(从环境中获取信息)向模型知识系统(用模型表达信息)的「新范式转变」。

ChatGPT推动了AI大模型竞赛,英伟达因提供AI模型训练过程中必不可少的晶片而成为最大赢家,市值一度攀升至美股第一,迄今仍稳坐TOP 3。

德勤报告称,2024年半导体产业发展强劲,销售额实现超预期两位数增长(约19%)至6270亿美元。德勤预计2025年将继续升至6970亿美元的历史新高,2030年和2040年是目标分别是1兆和2兆美元。

但从产业周期、需求前景等角度看,英伟达一类的AI硬件股未来将面临挑战。

1、周期性波动

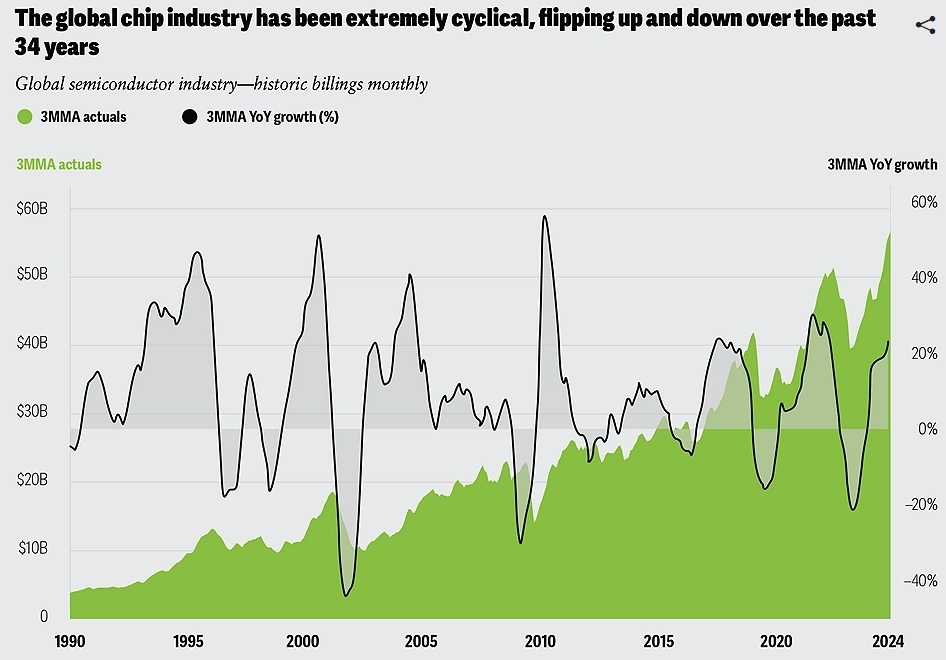

在AI硬件领域中,受到产业供需关系影响,晶片行业和存储行业呈现出明显的周期性。半导体周期通常为4年,上行周期持续2至3年,下行周期为1至1.5年。

研究指出,上行周期主要驱动因素是终端销量爆发、新技术投入、晶圆厂合并/减产/产能不足等;下行周期主要受到产能过剩、需求下降和国际经济形势等因素影响。

德勤指出,在过去三十多年中,晶片产业经历了9次从增长转为萎缩的周期。德勤看好2025晶片需求前景,但难以预测2026年的情景。

【半导体晶片周期,来源:德勤】

2、英伟达业务增速放缓

占据着90%AI晶片市场的英伟达业绩被视为该行业的风向标。在经历了2024财年后三个季度的营收三位数高增长后,2025财年连续四个季度增速放缓,分别为262%、262%、122%、94%、78%。

英伟达销售额难以维持三位数高增长成为事实。摩根士丹利指出,半导体行业的增长往往若不是高增速、就是负增速,很少有适度增速。

3、DeepSeek冲击

业内认为,中国大模型DeepSeek正在打破硬件和软件的「护城河」,因其以免费、开源、低算力成本、低硬件要求、高性能等特征打击了英伟达等训练晶片的需求预期。

摩根士丹利分析师表示,「我们不需要更多地英伟达晶片,我们需要应用程序」。

不过,业内和英伟达也指出,人工智能发展从「训练阶段」向「推理阶段」的周期转变中,推理晶片仍有广阔的空间。

4、关税政策、出口限制

拜登政府对美国先进晶片向中国、俄国、以色列等国出口限制,川普2.0政府也计划进行更严格的出口管制,甚至施压日本、荷兰等盟国升级对中国晶片产业的限制。

瑞穗证券预计,美国商务部可能会全面对中国出口所有AI晶片、并有针对性暂停出口许可证,这将打击海外营收占5成、中国营收占近2成的英伟达、以及博通等公司业绩。

AI软件股的机遇

经历了英伟达的硬件股的繁荣,进入2025年,华尔街纷纷看好软件股。 Wedbush直言,AI的软件时代已经到来。

美国银行认为,自主式AI的兴起将推动软件公司下一阶段的增长。未来美国软件五大趋势:企业AI试点转向常规生产力、软件公司提升AI采用率和变现能力、AI软件支出挤占低优先顺序IT项目、自主式AI和小型语言模型发展势头强劲、低或无代码应用普及等。

高盛提出了AI交易四阶段理论,依次是以英伟达为首的AI晶片股、AI基础设施股、应用AI技术创收的公司和AI驱动的生产力提升的企业。

2025年初,高盛认为,第一阶段AI股因算力成本的革命性下降而承压,第二阶段AI股的市场仓位过重,第三阶段AI股将因AI技术推广和创收将迎来机遇,第四阶段AI股的业绩仍需时间考验。

在高盛推荐的40只第三阶段AI股中,有24只为软件公司,其中Palantir、Cloudfare等公司未来销售增长加速。

1、双周期重合

摩根士丹利报告称,接下来将出现软件支出周期和围绕生成式AI的长期创新周期的重叠。软件公司已经历三年的优化和消化期,正为进一步增长奠定基础;在创新周期中,软件拥有实现更广阔商业和消费者工作流程自动化的能力。

2、AI应用是目的

分析师认为,资金从硬件公司向软件公司的转移是一种自然发展,因为AI技术的用例主要在软件领域。

摩根士丹利称,创新周期的第二阶段时人们开始使用产品,这也是软件公司获得报酬的时候。

3、DeepSeek机遇

以往软件公司需要付费部署AI模型和获得运算能力,而免费开源的DeepSeek模型能够使得「AI平民化」,极大降低企业采用AI技术的门槛。

高盛指出,降低运算成本的DeepSeek模型将使得应用层和平台层受惠,这将促进AI工作负载的更广泛使用,鼓励企业和消费者采用。

摩根士丹利表示,更具成本效益的模型正在降低更广泛软件生态系统的GenAI投入成本,微软、Salesforce、Adobe等公司将受益。

4、人工智能代理

AI Agent,或AI智能体将解锁AI更广的应用场景。美国银行称,AI Agent不是普通的聊天机器人,而是能够操作具有增强推理和决策能力的自主数字代理的强大模型。

美银称,未来十年,AI Agent最终将改变严重依赖人力资本的垂直行业,引发改变全球经济的企业效率革命。 AI Agent可能会在2025年下半年开始取代呼叫中心、软件工程等人员,随后拓展至生物制药、护理、教育、网络安全、制造业和法律等行业。

Gartner预计,到2028年,全球33%的企业软件将融合AI Agent,15%的工作决策将由AI自主决策做出。

美国AI软件股推荐

1、云服务

● 微软(MSFT.US):节省的大量资本开支可用于扩大软件产品的支持;大摩认为,Azure是APP开发人员存储和建立基础AI模型的最佳位置。

● 亚马逊(AMZN.US):强大的云计算基础AWS;全面的AI技术堆栈;拥有电商、物流、家具等多个应用场景。

● 谷歌(GOOG.US):云服务Google Cloud。

● Salesforce(CRM.US):CRM龙头;美银2025十大软件推荐股。

2、数据公司

● Palantir(PLTR.US):AI+军工概念;业务从政府依赖型转向商业多元化;AIP平台扩大AI商务业务。

● Snowflake(SNOW.US):轻量化服务;业绩增速稳健,高层对长期机会态度乐观。

3、AI应用公司

摩根士丹利指出,具有高定价权的公司往往能在生成式AI采用过程中受益最大。该公司推荐Home Depot(HD.US)、Spotify(SPOT.US)等公司。

4、金融公司

高盛和摩根士丹利特别提到金融股,尤其支付类公司在AI应用中的潜力。分析师指出,越来越多金融公司正在加速采用AI技术,在运营效率、风险管理、客户服务等方面展现出巨大潜力。

Evercore(EVR.US)、MSCI(MSCI.US)、Fiserv(FI.US)和Toast(TOST.US)等公司值得关注。