【美股解码】解构道指九连跌:板块与市场信心的博弈

老牌蓝筹股指数道琼斯工业平均指数(DJI.US)已连跌9日,创下1978年2月以来的最长连跌纪录,按现价43,449.90点,道指九个交易日累计下跌3.47%。

相比之下,反映科技股表现的纳斯达克指数(IXIC.US)同期累涨1.89%;而标普500指数同期则累跌0.59%。

道指与两大盘指数出现如此大的分歧,而且似乎越行越远,财华社认为主要有以下原因:

1)成分股对经济前景感知不同;

2)特朗普效应股对经济政策前景的反映不同;

3)重磅股联合健康(UNH.US)回调严重;

4)指数编制方式的差异。

道指与其他大盘指数的编制差异

道琼斯工业指数(Dow Jones Industrial Average,DJIA,简称“道指”)是由华尔街日报和道琼斯公司创建者查尔斯·道创造的几种股票市场指数之一。这个指数作为测量美国股票市场上工业构成的发展,是最悠久的美国市场指数之一。

更值得玩味的是,道指编制指数的方式采用价格加权,也就是说成分股的单价越高,其在指数中所占的权重越高。

道指一直以来都反映美国的蓝筹企业表现,在过去工业时代主要反映工业和能源上市巨头的表现。即使进入了网络科技时代,工业股、金融股等传统蓝筹仍在道指中占据重要地位,这与目前世界上的大部分重要大盘股票指数不同。

标指和纳指的成分股数远比道指多,其中标指的成分股有五百多只,纳指更有三千多只,因此其行业覆盖面也更大,具有分散风险的特点。

相比之下,只有30只成分股的道指呈现了过度集中风险。

另一方面,标指和纳指均按市值加权指数编制,也就是说,市值越高的股票,在这些指数中所占的权重越大。

在科技快速演变的今天,科技股早已取代工业股、能源股和金融股,成为股市的主宰,当今全球市值最高的上市公司均为科技企业,而在AI的潮涌之下,AI科技股更是冲在最前列,成为最炙手可热的明星股,包括英伟达(NVDA.US)、谷歌(GOOG.US)、微软(MSFT.US)等。

由于纳指和标指的涵盖面更广,比道指更快地将崛起的科技股纳入其成分股当中,并及时地捕捉了这些科技股快速上升的表现,所以这两大指数的科技含量高得多。

成分股对经济前景感知不同

道指的成分股更注重反映美国宏观经济重要产业龙头的股价表现情况,例如金融领域的高盛集团(GS.US)、医疗保健方面的联合健康(UNH.US)、工业建造方面的卡特彼勒(CAT.US)、消费方面的麦当劳(MCD.US)等。由于单股股价更高,权重要比苹果(AAPL.US)、亚马逊(AMZN.US)等科技龙头高,而后者在市值加权指数纳指和标指中则占据权重前列。

财华社留意到,在2022年美联储展开加息周期时,美国科技股开始显著受压,这是因为与利润相对稳定、周期可以预见的传统工业股不同,科技股的价值主要包含在“科技”二字,前期高速增长,中期稳定增长,后期通过资金累积推动的科研创新再发掘新增长机遇这样的趋势发展,因此其估值通常通过利率来进行现金流的折现来估算,受利率影响较大。

所以在加息周期开始时,科技股的股价从2021年的高位迅速回落,到2022年末和2023年初,加息的影响逐渐渗透,苹果等科技巨头的股价纷纷走低。见下图,苹果的股价于2023年初跌至阶段低位。

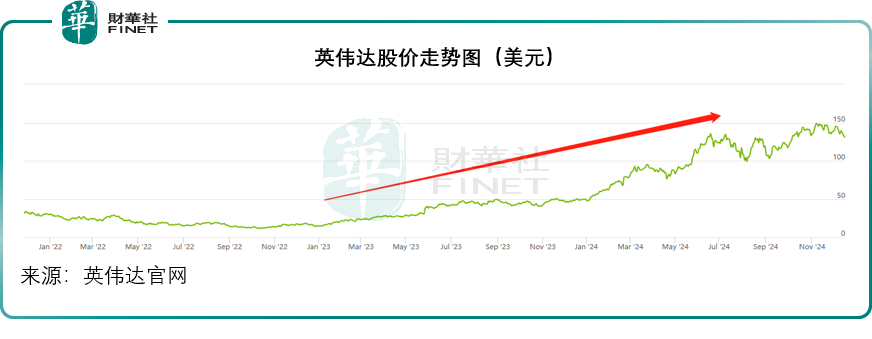

但随后,在OpenAI开启的AI热潮与强劲业绩支持下,科技巨头们迎来了业绩涨势,其中尤以英伟达最为显著,见下图。

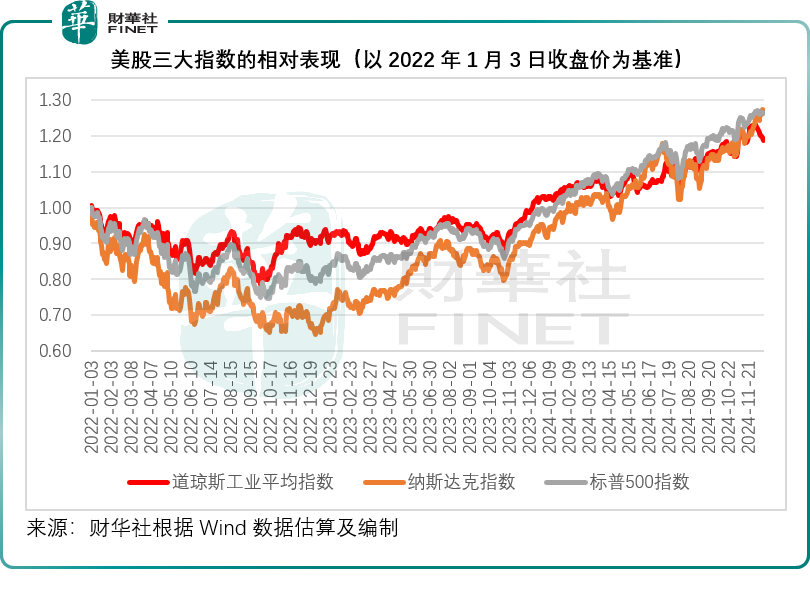

反映科技股表现的纳斯达克也从2023年初开启新一轮涨势,见下图。

诚然,利率周期对宏观经济周期也会起到重大影响。其中,利率周期延长,对消费、工业、金融等行业的估值影响没有科技股直接且剧烈。通常会延后反映,所以2021年加息初期对美国各行各业的影响并不是立竿见影。这也是美联储一开始猛下重药,到后来谨慎调整策略的原因。

正因此,消费、工业、金融,甚至对加息敏感度不算太高的医疗保健股,在加息周期展开之后,并没有像科技股那样大跌,反而有所上扬。例如银行股,得益于息差扩大,利息业务收入强劲增长抵消了投行业务的下降,股价反而领先。

这就导致了传统蓝筹为主的道指与纳指和标指产生了分歧,见下方财华社整理的图表,采用了2022年初美股三大指数的收盘价作为基准,评估每一个交易日的相对表现,2022年至2023年,纳指与标指均跑输道指。

但是2024年起,随着降息周期的来临,加上AI带起的科技股涨势,推动了纳指与标指的大涨,从而突显出道指的不协调。

然而,细心的投资者可以观察到,在2024年之前的两年期间,道指实际上已经超越了其他指数,并非始终处于落后状态。

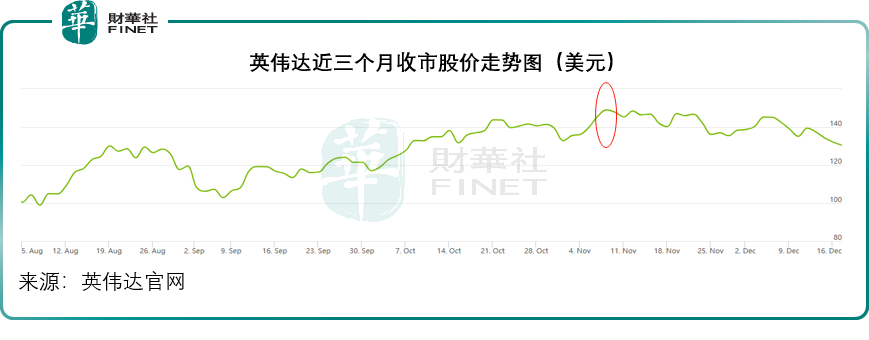

更致命的是,在AI概念股英伟达被追高的时候,英伟达并没有被纳入到道指成分股之中,而是到2024年11月8日之后才被纳入,而其股价于11月7日创下收市新高,换言之,英伟达刚好在其历史高位才被纳入道指。随后至今,英伟达股价持续调整,也因此拖累了道指的整体表现,见下图。

特朗普效应

特朗普当选后,得益于其潜在经济政策及其个人影响力的股票市值显著上升,而那些可能因政策调整而遭受损失的股票则遭遇了市场压力。

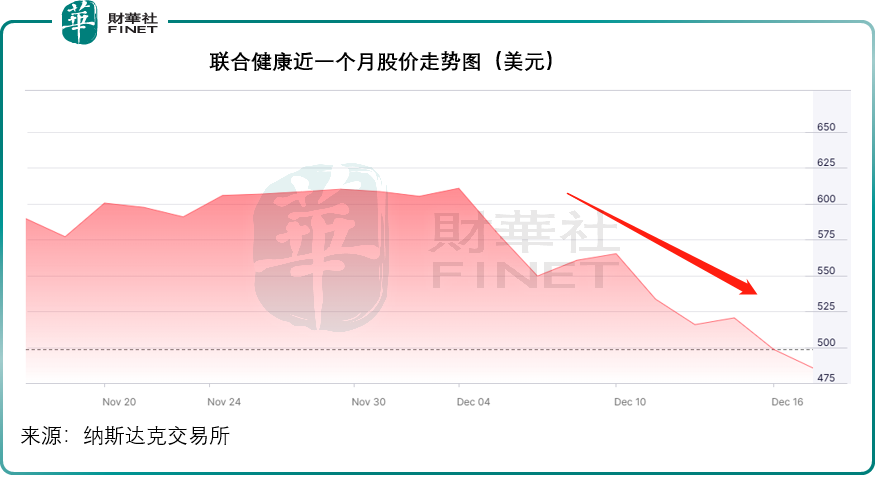

例如,联合健康曾为道指的第一大重磅股,因其股价为30只成分股最高,不过特朗普主张剔除医代,这将对以管理式医疗为业务优势的联合健康带来冲击。叠加最近联合健康的CEO事件也让该公司的股价受到了沽压。

联合健康也从道指的第一大重磅股跌落到第二大,屈居于高盛之后,微软之前。Wind的数据显示,联合健康今年以来的股价累计跌幅达到6.33%。

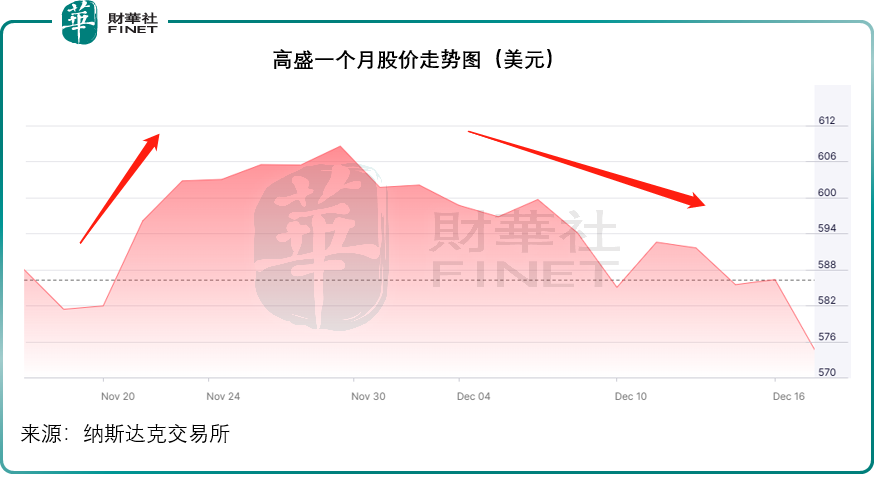

与此同时,道指的第一大重磅股高盛,曾在特朗普当选的时候经历了一段不错的行情,但随后股价开始出现调整,见下图。

另一方面,特朗普当选后涨势最强劲的要数特斯拉(TSLA.US),特斯拉并没有在道指的成分股当中,却是纳指和标指的重磅股,12月以来,特斯拉的股价累涨39.03%。

总结

简单来说,道指最近下跌,重磅股不给力有很大关系。另外,道指并非持续跑输,只是这段时间、这个行情使得其成分股的表现没有跟上其他大盘指数的成分股表现而已。当运势再来时,道指也有可能卷土重来,短暂失利并不代表什么。

值得关注的是,美联储降息的影响延伸到整体实业经济,有望推动消费股、投行股的表现,但另一方面,特朗普的关税和医疗政策也可能带来一些负面影响。