【百强透视】友邦与宏利,如何修复估值差异?

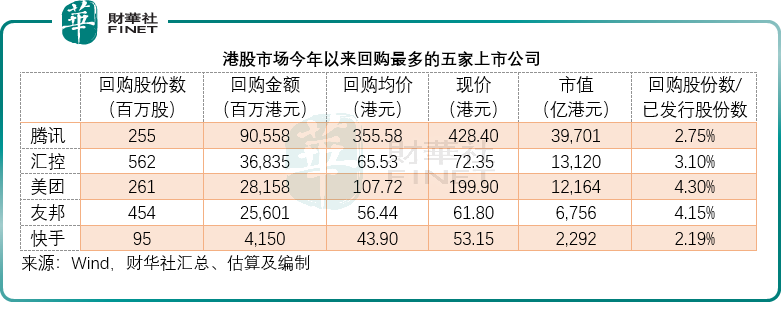

港股上市的外资保险公司友邦保险(01299.HK)和宏利金融(00945.HK),一直是派息与回购的大户。

截至2024年11月的12个月,在港股市场第二上市的宏利金融已合共宣派股息1.2加元,约合6.72港元,相当于现价238.00港元的2.82%,而且2024年以来通过普通股回购计划返还了超过20亿加元的款额,相当于112亿港元,为当前市值4,186亿港元的2.68%。

友邦保险也积极地在港股市场上回购股份,见下表,Wind的数据统计,友邦保险今年以来合共回购4.54亿股,回购金额达到256.01亿港元,相当于当前市值6,756亿港元的3.79%。而且截至今年9月止的12个月,友邦保险合共选派股息每股1.64港元,相当于现价61.80港元的2.65%。

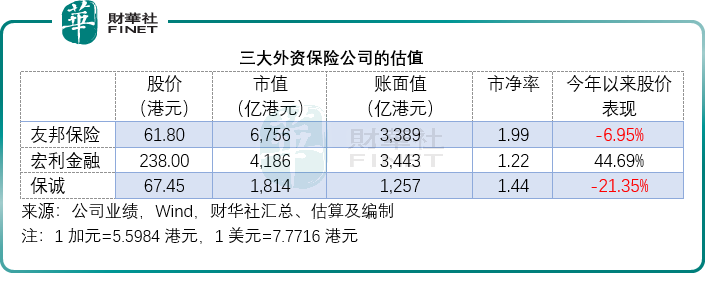

然而,今年以来,友邦保险的股价累计下跌6.95%,好于保诚(02378.HK)的-21.35%,但严重跑输同行宏利金融,后者累计上涨44.69%,这又是为何?

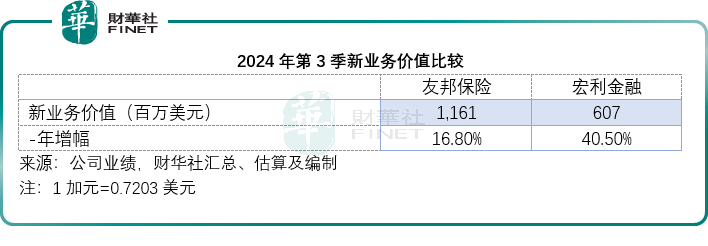

宏利新业务价值增长跑赢

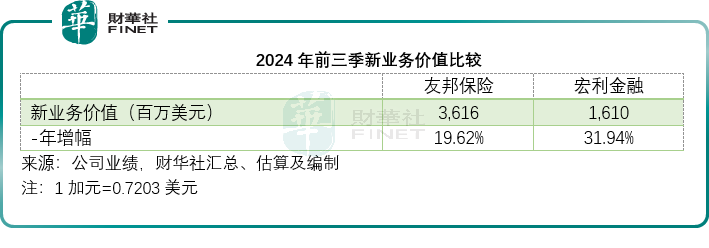

友邦保险的第3季新业务价值同比增长16.80%,至11.61亿美元,其中中国业务的新业务价值上升9%,代理和银保渠道均有所增长,香港业务则有24%的增长,主要得益于本地客户带来28%的增长,内地访客的新业务价值增长20%。今年前三个季度,其新业务价值达到36.16亿美元,按年增长19.62%。

宏利金融于2024年第3季的新造业务价值为8.43亿加元,约合6.07亿美元,同比增长40.5%,其中亚洲区2024年第3季新造业务价值达到4.81亿美元,同比增幅高达55%,占了其新造业务价值的大部分,强劲增长也抵消了加拿大本土业务下降的影响。今年前三季度,宏利金融的新造业务价值为22.35亿加元,约合16.10亿美元,按年增长31.94%。两个时期的数据增速都高于友邦保险。

保诚的表现则为三者中最低,今年前九个月的新业务利润为23.47亿美元,同比增长11.28%,不过相比较上半年按年微跌1.41%而言,第3季新业务利润增长有明显改善。其中,其内地合营企业中信保诚人寿的第3季业务大幅增长,前九个月新业务利润增加12%,主要得益于其转向资本要求较低而利润较高的产品。

但即便如此,保诚的表现仍不及同行友邦和宏利,见下表。

友邦估值或已在价

从估值来看,友邦保险的市净率估值接近两倍,而前三季新业务价值增长最强劲的宏利金融,市净率为三家外资保险上市公司的最低,难怪其今年以来的股价走势更高,或是厚积薄发或估值修复的表现,见下表。

总结

香港优才计划以及粤港澳大湾区强劲的金融和理财服务需求等,将推动三家外资保险公司的业务增长,可以说,其增长动能应主要来自新兴市场和粤港澳大湾区。

不过需要注意的是,这些外资保险公司的市净率均已超一倍,显著高于它们的国内同行中国平安(02318.HK)和中国人寿(02628.HK)等,后两者的H股市净率均不足1倍。外资保险公司的这一估值溢价或是考虑到其境内外不受限的业务能力。

凭借其稳健的基本面,友邦保险和宏利金融多年入选“港股100强”,新一届的“港股100强”能否入选?由港股100强研究中心主办,财华社、富途安逸协办,香港大公文汇财经公关集团等媒体机构支持的2024香港上市公司发展高峰论坛暨第十一届“港股100强”颁奖典礼,将于2024年11月11日下午在香港会展中心隆重举行,届时我们一同揭晓。