美元处于十字路口:强势结束还是危机开始? - 盛宝银行

要点

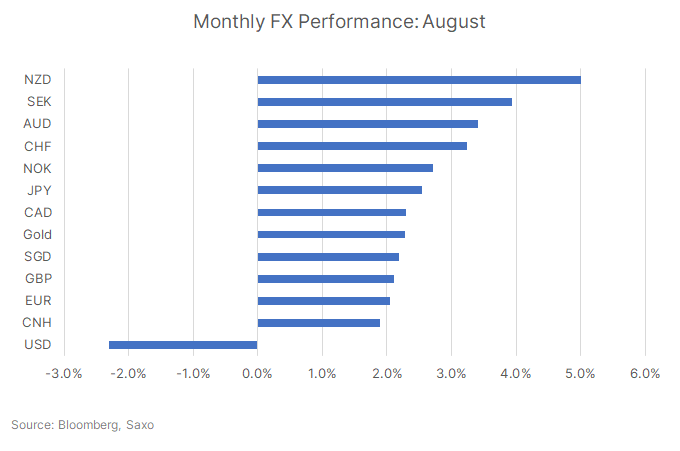

- 美元8月跌势:美元在8月经历了今年最糟糕的一个月,引发了人们对潜在长期下跌的担忧。这是在美联储降息预期的背景下发生的。

- 美元微笑理论:美元目前处于美元微笑曲线的中间部分,容易受到抛售压力的影响,因为软着陆的希望上升。

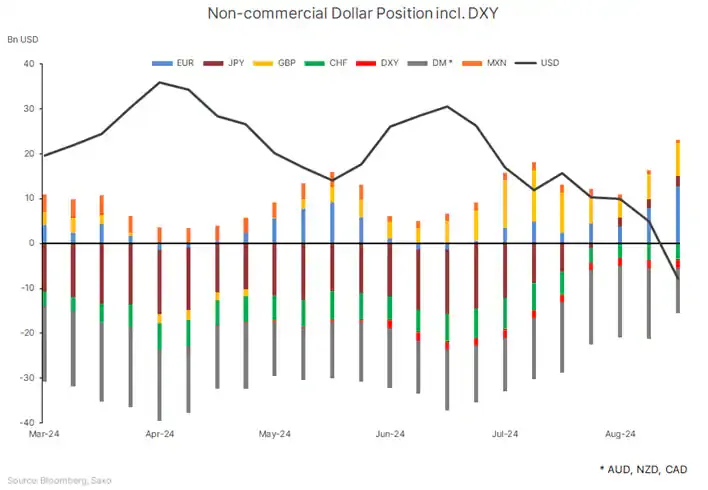

- 投机者转变:自1月份以来,投机者首次转为净做空美元,这为美元进一步走软发出了危险信号。

- 降息预期偏鸽派:市场预计美联储今年将降息100个基点。只有严重的经济担忧才会出现这种情况,但在避险资金流入的情况下,这可能对美元构成支撑。如果美国经济势头保持弹性,市场预期可能需要剧烈转变,再次推高美元。

- 需要关注的风险:短期内潜在的美元危机触发因素包括美国明显的反通胀、套息交易平仓或投机性空头仓位扩大。来自美国债务上升和去美元化趋势的威胁是更长期的担忧。

- 前景微妙:尽管有短期压力,但如果风险厌恶情绪上升,或者其他货币(如欧元)面临政治或经济风险加剧,美元可能会反弹。

美元最近面临越来越大的压力,令人担心这是否标志着一段更持续的疲软时期的开始。8月是美元今年表现最差的一个月,因为7月美国就业报告和美联储主席鲍威尔在杰克逊霍尔的讲话暗示,美联储9月会议可能会降息50个基点。

8月份美元现货指数(DXY)下跌2.3%,创下自2023年初以来第二糟糕的月份,跌至一年多低点。

与此同时,美国经济数据基本保持弹性,经济软着陆的希望继续增强。这使得美元处于“美元微笑”理论之中,当投资者在其他地方寻找更高收益时,美元容易下跌。

因此,在8月27日当周,投机者的美元头寸自今年1月以来首次转为净空头。这些事态发展促使人们更加仔细地审视推动美元当前走势的因素,以及可能进一步削弱其地位的风险。

一些人认为美联储开始降息会给美元带来进一步的压力,但也有理由预期趋势会逆转,如下所述。

为什么美元疲软的支撑力有限

市场对美联储的预期正趋于温和

市场已经消化了美联储(fed)今年将降息100个基点的预期,反映出对美国经济放缓的预期。然而,这种假设可能过于悲观。如果经济数据保持适度弹性,市场可能需要重新评估其预期,并转向对美联储更为强硬的前景。这种转变将对美元有利,因为更高的利率将使美国资产对投资者更具吸引力,从而提振对美元的需求。

衰退风险和避险需求

如果对经济增长的担忧成为现实,经济衰退风险升级,足以证明市场对美联储激进宽松政策的预期是合理的,那么焦点可能会重新转向美元作为避险货币的角色。在经济不确定时期,全球投资者通常会涌向美元,推高美元的价值。这种潜在的避险行为可能抵消降息最初带来的压力,限制美元的下行空间。

即使经济增长放缓,美国的例外主义也不会改变

尽管美国经济放缓,但其相对于其他主要经济体的韧性仍然完好无损。以强劲的企业盈利、强劲的劳动力市场和美元在全球贸易中的主导地位为特征的美国例外论,继续使美元成为一种有吸引力的资产。这可能抵消近期的疲软。

欧元区的政治和经济风险日益突出,加上中国经济明显放缓。欧元区经济增长停滞、通胀压力、能源成本高企,加上中国对欧洲出口需求的减少,可能会加剧欧元的疲软。欧盟主要国家的政治不稳定和潜在的分裂风险进一步削弱了欧元,使美元对全球投资者更具吸引力。

地缘政治风险居高不下

地缘政治的不确定性继续创造避险环境,传统上支持美元作为避险货币。持续的冲突、贸易紧张局势以及关键地区潜在的经济放缓,可能会在全球避险情绪中导致对美元的需求增加。

美国大选风险

美国大选周期正在升温,副总统哈里斯和前总统特朗普之间的竞争仍很激烈。这带来了一层不确定性,可能导致市场波动加剧。从历史上看,在这种政治动荡时期,由于投资者寻求安全,美元会出现新的需求。

美元前景面临风险

尽管美元存在支撑因素,但一些风险可能加剧其当前的弱势,可能导致更持续的低迷。我们强调了可能预示美元危机即将来临的主要短期和长期催化剂。

短期的催化剂

美国明显的反通胀:如果美国的反通胀趋势超过欧元区和其他主要经济体,这可能会促使美联储采取更激进的宽松政策,进一步给美元带来压力。

收益率压缩和套息交易平仓:美国收益率大幅压缩可能引发套息交易迅速平仓,投资者借入低收益率货币,投资于美国资产。这种平仓可能导致美元的大幅抛售。

投机仓位转为净空头:投机者仓位转为美元净空头是一个令人担忧的迹象。如果做空美元的投机行为继续增加,这可能表明市场普遍认为美元的疲软不是暂时的,而是一个更持续趋势的一部分。这可能会增加美元危机的风险,就像一个自我实现的预言可能会展开一样,随着交易员堆积空头头寸,美元迅速下跌。

长期的催化剂

美国债务水平和财政赤字飙升:随着时间的推移,不可持续的债务水平和不断增长的财政赤字可能会削弱人们对美元价值的信心,特别是如果投资者开始质疑美国政府管理其财政的能力。

对美联储失去信心:如果人们认为美联储对通胀管理不善或未能保持经济稳定,可能会引发投资者失去信心,导致美元大幅贬值。美联储独立性面临的任何风险也可能引发资金流出美元。

全球对美国国债的需求下降:随着日本利率上升,全球对美国国债的需求减少,可能导致美国政府的借贷成本上升,并给美元带来下行压力。这也可能反映出对美国经济健康状况及其偿债能力的更广泛担忧。

放弃美元作为全球储备货币的地位:全球央行和主要经济体减少对美元作为全球储备货币的依赖,可能会削弱美元的全球地位。这种转变可能受到地缘政治紧张局势、经济多样化努力或可行替代方案出现的推动。

一种可行的美元替代品的出现:在全球贸易和金融中,一种可靠的美元替代品的崛起可能会削弱美元的主导地位。无论是通过数字货币、采用其他货币的区域贸易集团,还是增加欧元或人民币的使用,这种转变都将削弱美元的全球影响力。

结论:对美元前景有一个更微妙的看法

虽然美元目前面临挑战,但除非这些警告信号开始成为现实,否则全面爆发危机的可能性仍然很低。投资者应保持警惕,并准备在形势开始急剧变化时调整自己的策略。

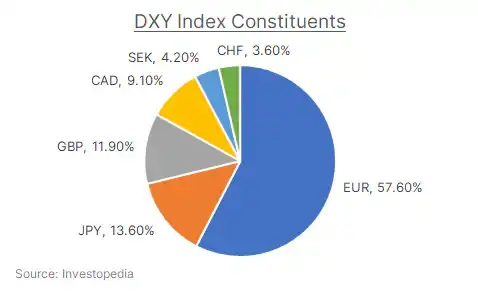

考虑到当前的环境,对美元的走势采取细致入微的看法是很重要的。潜在的美联储降息或经济衰退风险可能会使日元(JPY)和瑞士法郎(CHF)走强,但加元(CAD)和欧元(EUR)面临更高的风险,可能为美元提供潜在的支撑。考虑到欧元在美元指数中超过50%的重要权重,这一点尤为重要。投资者在应对复杂的外汇市场时,应密切关注这些动态。