这可能是今年一只巨大的“黑天鹅”!华尔街日报:如果美联储今年加息会怎样?

#美联储政策转向#FX168财经报社(亚太)讯 美国《华尔街日报》资深市场专栏作家James Mackintosh当地时间1月14日撰文称,如果美联储今年加息,将会有多尴尬?它能否承认去年的大幅降息(包括最近一次在上个月的降息)是一个错误,并将其扭转过来?

(截图来源:《华尔街日报》)

文章指出,投资者正在开始考虑这个想法。根据芝加哥商品交易所集团(CME Group)的“美联储观察”工具,从联邦基金期货的定价来看,今年加息的可能性仍为零,但这是一个热烈讨论的话题。

这不仅是美国经济是否保持火热,或者特朗普新政府的关税、移民和税收政策是否会导致通胀的问题——虽然这两个问题都很重要,但对投资者来说,问题的核心是一个重要的问题:加息的障碍是否比降息的障碍更大?或者换言之,美联储加息是否需要比降息更多的证据?

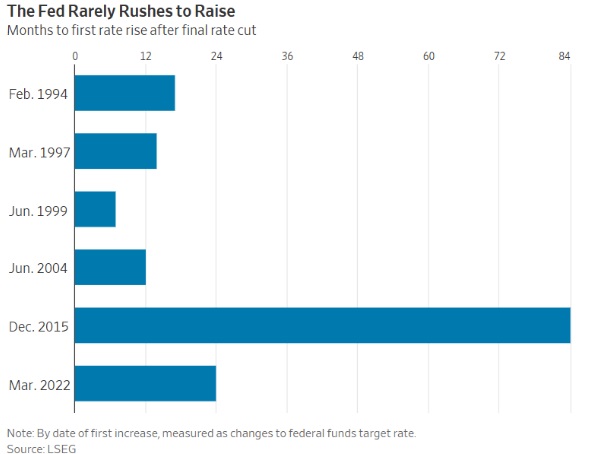

Mackintosh表示,历史表明,美联储喜欢提前很长时间发出重大变化的信号,在开始加息之前需要时间来确定其决策是正确的。自1994年开始发布会后政策声明以来,美联储只有一次在不到一年的时间内从降息转为加息。

(截图来源:《华尔街日报》)

那一次很特别:美联储在1998年底大幅下调利率,因为长期资本管理公司(Long-Term Capital Management)的破产可能会拖垮华尔街,一旦一切都显然会好转后,美联储就开始再次加息。即便如此,美联储还是花费7个月的时间才改变方向。

不过,一些人认为,美联储已经从最初对2021-22年通胀冲击的平淡反应中吸取教训,如果有通胀卷土重来的威胁,美联储将迅速采取行动。

Columbia Threadneedle Investments全球利率策略师Ed Al-Hussainy表示:“在有更多数据出炉之前,他们不会暗示加息。但这是一个纸面上的障碍,如果数据变得压倒性,他们会很快突破这个障碍。”

Mackintosh称,认为美联储加息障碍更大的投资者可能会考虑购买一年期或两年期的短期美国国债。简单的想法是,这是一种双赢:如果经济形势良好,美联储将抵制或推迟加息,因此不会有太大变化,投资者就可以获得收益。如果形势恶化,美联储将降息,国债价格将上涨。

考虑这种交易的投资者也可以买入更长期的美国国债,比如五年期美债,但仍与美联储利率保持一定的联系,有更大的收益潜力。不幸的是,它也可能带来更大的亏损,因为这种期限的债券增加了一些与长期债券相关的风险,例如美国财政部通过发行更多债券而非短期票据进行融资、对预算赤字的担忧或美联储转向永久高利率。

Mackintosh写道:“市场很少发放免费资金,这个想法自然也有缺点。最大的风险是,这个想法是错误的,美联储会提高利率。更危险的是,在我看来,更有可能的是,美联储保持不变,但交易员开始为加息做准备,抛售美国国债,就像他们最近抛售长期债券一样。”

投资者容易将更鹰派的美联储预期计入价格。目前,市场计入了今年降息一次,因此即使不预期美联储加息,市场也可能通过取消这一降息预期来推动美国国债收益率走高,但这不会对一年或两年期的国债造成重大损失。

PGIM Fixed Income联席首席信息官Gregory Peters表示,市场已经在一定程度上反映出这种不对称性,但波动性很大。他表示:“我认为,市场的共识是,(降息和加息几率之间的)偏差对你有利。但我们正在跨越一个非常广泛的范围。”

就在过去的八个月里,两年期美债收益率从5%跌至3.5%,然后又回升至4.4%。一位在去年9月以3.5%的收益率购买2年期债券的投资者,即使包括票息收益,也只是略有亏损。

Mackintosh提到,值得注意的是,作为基准借贷成本的有担保隔夜融资利率(SOFR)的期权显示出美联储可能加息的初步迹象。

根据亚特兰大联储的数据,今年年底SOFR期权暗示美联储加息的概率为35%,高于美联储去年12月降息后第二天的30%(这些期权用于防范极端波动,因此有一定的可能性是正常的)。但加息仍远未成为预期结果。

Mackintosh在文章最后写道:“尽管在我看来不太可能加息,这也是市场的看法。如果美联储真的开始谈论加息,那么在美联储实际加息之前,市场可能会有很大的反应。”

原文链接