恒力期货能化日报20241227

一眼通

油品

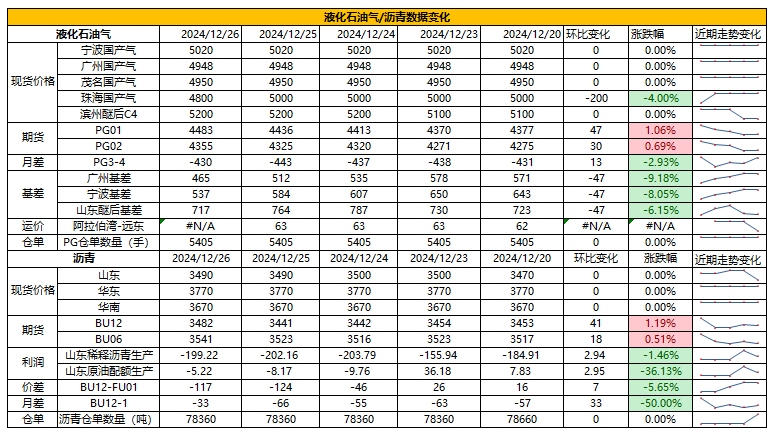

LPG

方向:观望

行情回顾:供应宽松,需求表现弱势,12月沙特CP合同价持稳出台,其中丙烷635美元/吨,丁烷630美元/吨。

逻辑:

1.国内液化气商品量为 55.4万吨左右,较上周增加0.42万吨。本周炼厂库容率24.2%,环比增加0.52%。港口库存267万吨,环比下降10.6万吨。

2. 燃烧需求增量有限,化工需求环比改善,PDH开工率68.6%,环比上涨3.6%。MTBE开工率58.8%,环比上涨0.8%,烷基化开工率39.7%,环比下跌1.8%。

3. 基差走强,山东民用气4950元/吨,华东民用气5034元/吨,华南民用气5000元/吨。

风险提示:宏观因素影响

沥青

方向:03【3450,3650】

行情回顾:北方现货价格下调,季节需求性减弱。

逻辑:

1.国内开工率低位,周产量49.7万吨,环比下降1.5万吨,降幅2.9%。1月国内沥青地炼排产量为127.3万吨,环比增加8.3万吨,增幅6.97%,同比下降5.97万吨,降幅4.48%。

2.社库87万吨,西北社库增加,厂库60万吨,环比增加2%,山东厂库累库。周度出货量34万吨,环比下降16%,下游需求弱化,出货减少。山东现货3490元/吨附近(0)。

风险提示:宏观因素影响

芳烃

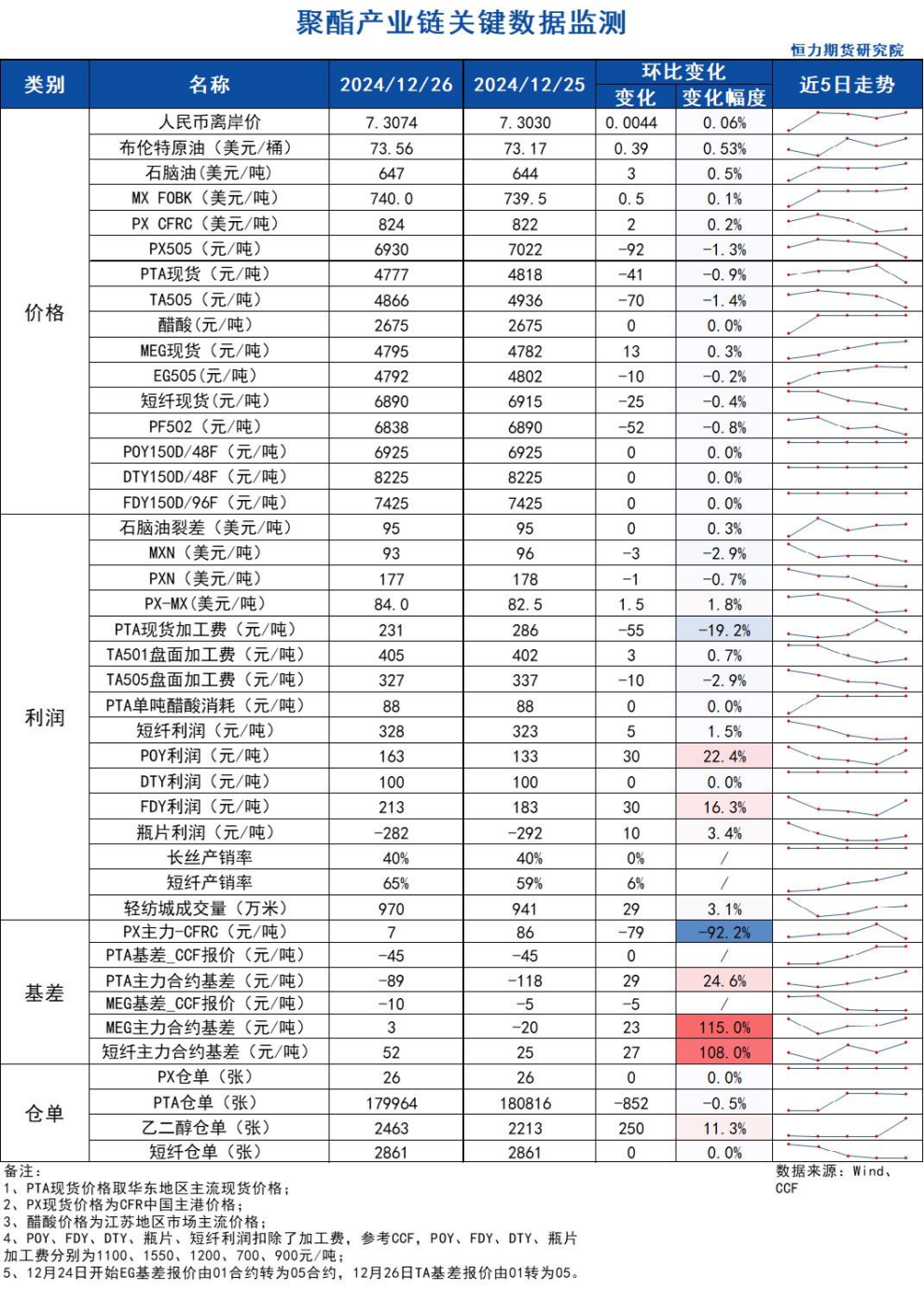

PX

方向:不追空

盘面:

1、PX05合约收盘价6930(-112, -1.59%),持仓增加10491手至8.48万手;

2、PX1-5月差-250(-10),PX05-CFRC 为7(-79);

3、仓单26(-)。

基本面:

1、实货:CFR中国均价为824美元/吨(+2),实货1月在810,3月在815均有买盘报价,2月在824有卖盘;2024年11月中国PX进口97.58万吨,较上月+13.07%,2024年1-11月累计进口854.18万吨,同比+1.65%;

2、估值与利润:MOPJ价格为647美元/吨(+3),PXN $177(-1);

3、供给:国内PX周度负荷85.6%(-0.1pct),亚洲PX周度负荷78.4%(-0.1pct),福建联合100万吨装置12月23日重启出产品,此前于10月8日按计划停车检修;

4、需求:PTA周度负荷上升1.4个百分点至82.5%,独山能源300万吨新装置另外一条线12月24日左右出料;逸盛宁波220万吨装置12月25日重启中;逸盛新材料360万吨装置近期计划停车检修;福海创450万吨装置计划2024年12月底降负至5成;

5、下游:TA现货加工费231(-55),TA05盘面加工费327(-10),长丝平均产销4成左右,直纺涤短平均产销65%。

策略:关注做多PX产业利润。

风险提示:油价异动、终端需求大幅波动。

苯乙烯

方向:偏空

基本面:裕龙岛炼化年产50万吨苯乙烯装置预计近期开车,上游乙烯裂解目前正常开工,安徽昊源年产26万吨苯乙烯装置于12月12日开始停车检修20-30天。下游ABS需求较好,支撑行业现金流运行,工厂集中招标采购,带动苯乙烯现货走强,下游EPS和PS需求疲软,嘉盛大连和江阴工厂减负运行,龙王仅天津生产,高价苯乙烯谨慎观望,采购有限。预计EPS装置将在1月20日左右陆续集中关停,大概率会在节前备足供年后开车的生产料。终端政策再放利好从国家商务部了解到,明年以旧换新政策延续形式跟2024年一致。家电品类再扩容,增加电饭煲、扫地机、净水机,洗碗机这四类。手机等3C类产品会单独列入补贴范围跟汽车一样。国补资金规模大约是2024年的2倍约3000亿,各地额度待定,细则方案最晚会在1月1日前正式公告。政策对于家电的驱动不易量化,24年整个家电补库周期结束的情况下是否已经将家电购置的需求大量前置不易判断。短时没有太好的方向。库存方面,较12月18日相比华东主港库存总量增1.09万吨在4.17万吨。华东主港现货商品量增0.96万吨在3.15万吨。

策略:卖虚值call

风险提示:油价异动、终端需求大幅波动。

PTA

方向:不追空

理由:近期计划检修、降负较多,聚酯降负不及预期。

逻辑:

今日05合约以4866点收盘,较昨日结算价下跌86点,跌幅1.74%,日内加仓48920手至108.21万手,TA1-5价差为-86(+6)。12月26日开始,基差报价由01转为05合约,今日主流现货基差在05-121,1月中上主港在05-115~120附近商谈。TA现货加工费231元/吨。PTA周度负荷上升1.4个百分点至82.5%,福海创450万吨装置计划2024年12月底降负至5成,独山能源300万吨新装置12月18日一条线按计划开车,19号已出产品,另外一条线12月24日左右出料;逸盛宁波220万吨装置12月25日重启中,此前于2024年12月9日因故停车;逸盛新材料360万吨装置近期计划停车检修;需求方面,下游聚酯负荷90.1%(-0.1pct);江浙终端开机率局部调整 ,其中加弹降至85%、织造下降至71%、印染上升在75%。江浙涤丝今日产销整体依旧偏弱,至下午3点半附近平均产销估算在4成左右,今日直纺涤短销售一般,截止下午3:00附近,平均产销65%,轻纺城市场总销量970万米(+29)。2024年11月中国PTA出口43.2万吨,较上月增加12.79万吨,涨幅为40.07%,2024年1-11月累计出口量为416.02万吨。

策略:无。

风险提示:油价异动、终端需求大幅波动。

乙二醇

方向:注意短期回调风险

理由:负荷持续偏高。

逻辑:

今日EG2505合约收盘价4792(+6,+0.13%),日内增仓8565手至29万手,EG1-5价差为-128(-5)。现货方面,12月24日开始,基差报价由01转为05合约,现货主流围绕05合约-10左右商谈,1月下期货基差在05合约贴水10-15附近,商谈4780-4785附近。库存方面,截至12月26日,华东主港地区MEG港口库存总量47.56万吨,较本周一降低2.39万吨;供给方面,乙二醇11月进口55万吨,1-11月累计进口597.48万吨,同比-9.03%。本周乙二醇整体开工负荷上升至74.48%(+2.2pct),其中煤制乙二醇开工负荷74.09%(+2.72pct),富德能源50万吨装置预计1月5日停车十天左右,新杭能源40万吨乙二醇装置重启推迟至4-5月;需求方面,下游聚酯负荷90.1%(-0.1pct);江浙终端开机率局部调整 ,其中加弹降至85%、织造下降至71%、印染上升在75%。江浙涤丝今日产销整体依旧偏弱,至下午3点半附近平均产销估算在4成左右,今日直纺涤短销售一般,截止下午3:00附近,平均产销65%,轻纺城市场总销量970万米(+29)。

策略:无。

风险提示:油价异动、终端需求大幅波动。

煤化工

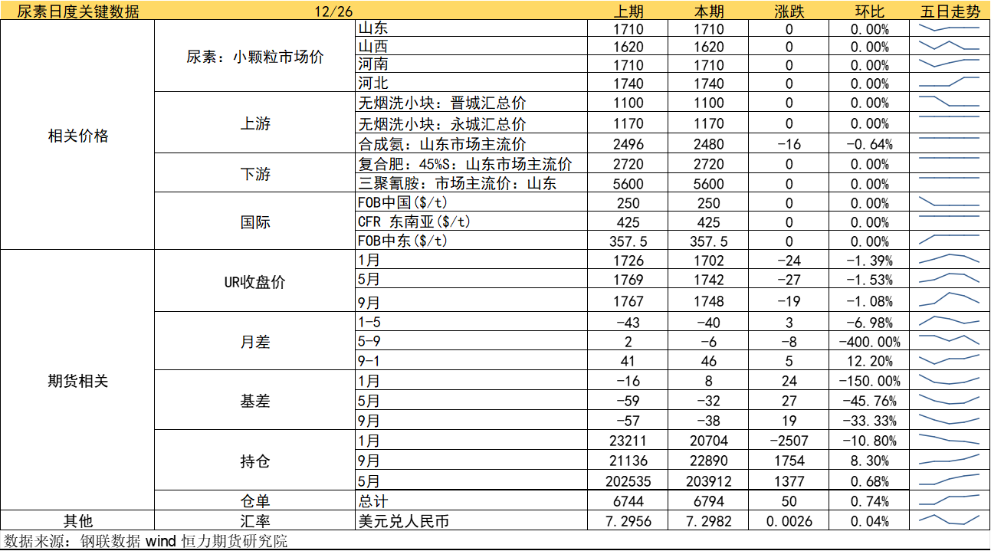

尿素

方向:偏弱震荡,警惕反弹风险

逻辑:1.主流地区低端成交好转,部分工厂积累2-5天订单,短期出货压力减少,或开始挺价,市场价格预计弱稳运行,等待会议消息进一步发展。

2.供应方面,12月气头装置陆续检修,日产压力边际改善,后续检修停车后,整体预计影响一万吨,但目前仍处在18万吨以上,且处在往年高位,供应压力仍在。需求方面,农业零星补货,复合肥工厂对尿素采购有限,淡储持续,整体需求较为分散,后期集中采购的概率也较往年减少,整体市场追高情绪或较为谨慎。本周库存152.5万吨,较上期增加5.32万吨,环比增加3.6%,处在五年高位水平。成本端,近日煤炭价格下行,煤制尿素成本支撑偏弱。总而言之,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显。26号会议并未提起出口,接下来市场或持续有消息扰动,但鉴于需求改善尚不明朗,不宜对期价抱过高期望,盘面上方高度有限,仍有下行压力。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

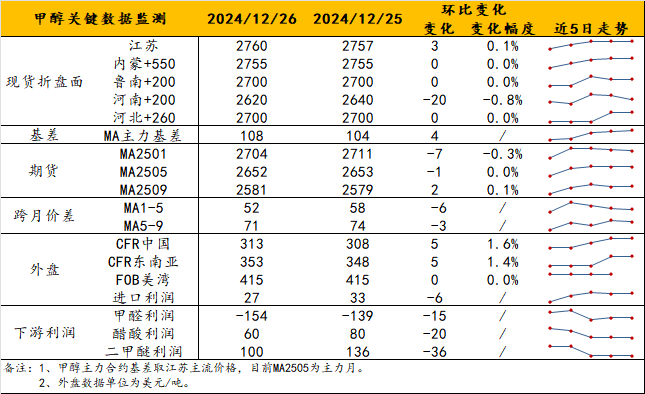

甲醇

方向:低多止盈离场

理由:资金情绪将缓解,高度基本明确。

逻辑:近月持仓降至低位,流动性逐渐缺失,市场情绪开始缓和。但从基差表现上来看,近端窄幅波动约01+20/05+80,1下基差05+120/125,尚未明显走弱迹象,对行情仍可能产生间歇性提振作用,支撑高位运行。另外,在期现货抬涨时,烯烃方面利空传闻不断,市场对需求负反馈产生担忧。目前,无法判断最终伊朗装置明年一季度的重启情况,依旧是个无法证伪的利多,而烯烃停车压力虽有,但短期无法盖过进口量无法回归的隐患,令MA2505高位调整幅度有限。维持观点,短期高度已出,低多宜止盈;关注05合约持仓波动,减仓即短线行情告一段落。风险上,注意烯烃停车非计划性可能性。

策略:不追高,宜早止盈。

风险提示:烯烃停车风险、海外装置动态、宏观影响。

建材化工

纯碱

方向:暂观望

行情跟踪:

1. 目前碱厂沙河送到价在1400元/吨附近,截止周四,碱厂库存在145.5万吨,环比上周四去库10万吨,一方面是供给端部分企业检修以及装置故障导致产量下降,另一方面是前期节前下游的轮流补库,近期待发订单兑现,导致纯碱数据上反应出库存持续去库,另外前期期现商点价出货好转,部分厂提货源流出也助推碱厂去库,但目前玻璃厂补库后原料库存天数已处于今年最高位,下游补库周期预计近尾声,且从时间角度看,越靠近年前补库也会近尾声,库存高位且后续补库无法持续支撑的预期下,价格难有向上驱动。

2. 长周期纯碱供需格局持续走弱,库存高位难扭转,下游端难有大量投产支撑其需求转暖,但上游较为集中,一旦部分企业启动减产则会对短期价格起到稳定剂的作用,底部区域难跌,价格中枢长期在氨碱成本-联碱成本端波动。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:估值不高,暂观望

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏多

行情跟踪:

1.目前沙河报价回落至1280元/吨,截止周四,玻璃厂库存在4522.4万重箱,环比上周去库2.9%,目前下游赶工叠加中游囤货需求,需求韧性较强,沙河厂家库存处于低位,使得价格底部支撑增强,降价驱动不足。但从下游看,当前刚需端虽然维持较好水平,但延续性存疑,目前南方地区订单仍然延续,但北方地区多数开始走弱,后续需求延续仍需要看贸易商的冬储力度,目前价格处于近几年来低位,同时成本端下移空间相对收窄,绝对价格存在投机囤货的性价比,冬储需求是存在的,但也需要注意,由于现阶段中游库存并不在同期低位,冬储的量不一定能达到很高的水平,冬储逻辑上给到玻璃的向上高度也会同样受限。

2.长周期仍是供需双弱格局,明年地产需求偏弱,但弱化的速率已有所放缓,玻璃日熔量已处于历史偏低位,且由于明年开年供给端基数较低,供给端的减量会大幅压缩供需差,库存回归正常区间将使得价格底部较前期会有所抬升。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值不高,偏向逢低多配

风险提示:地产政策变化,宏观情绪变化

原文链接