恒力期货能化日报20241219

一眼通

油品

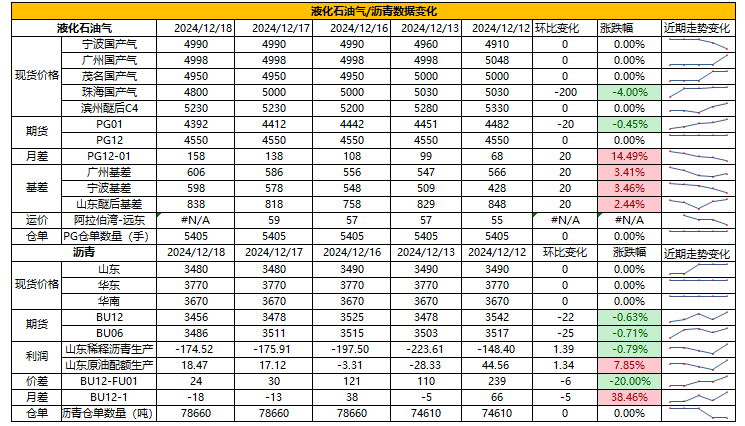

LPG

方向:观望

行情回顾:12月沙特CP合同价持稳出台,其中丙烷635美元/吨,丁烷630美元/吨。

逻辑:

1.国内液化气商品量为 54.96万吨左右,较上周减少1.65万吨。本周炼厂库容率23.69%,环比下降1.47%。港口库存278万吨,环比增加6.47万吨。

2. 燃烧需求增量有限,化工需求小幅改善,PDH开工率65.53%,环比上涨3.19%。MTBE开工率58.08%,环比上涨0.94%,烷基化开工率41.7%,环比下跌1.06%。

3. 山东民用气4900元/吨,华东民用气5048元/吨,华南民用气5010元/吨。

风险提示:宏观因素影响

沥青

方向:03区间[3450,3650]

行情回顾:北方现货价格下调,季节需求性减弱。

逻辑:

1.炼厂利润修复,国内开工率低位,周产量51.2万吨,环比下降2.4%。12月份国内沥青总计划排产量为233万吨,环比下降2万吨,降幅0.85%。

2.社库85.9万吨,环比减少2.1%,厂库58.8万吨,环比减少4.1%。国内炼厂出货量41.4万吨,环比增4% ,西北因冬储政策落地,出货量增加。山东现货3470元/吨附近(-10),实际成交多在低位。

风险提示:宏观因素影响

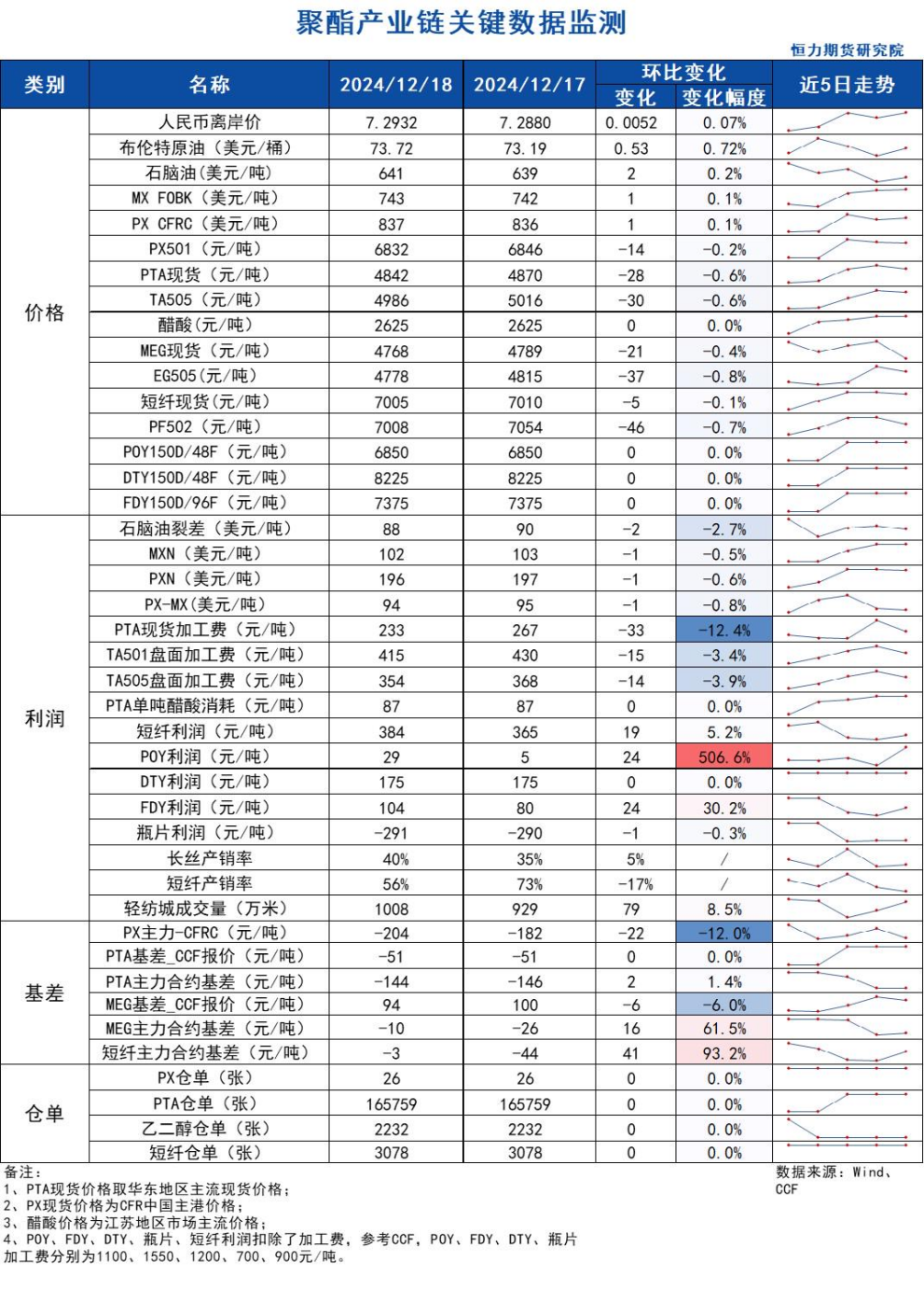

芳烃

PX

方向:偏多

盘面:

1、PX01合约收盘价6832(-20, -0.29%),持仓减少3802手至4.02万手;

2、PX1-5月差-240(+10),CFRC-PX01 -204(-22);

3、仓单26(-)。

基本面:

1、实货:CFR中国均价为837美元/吨(+1),实货2月在818/833商谈,纸货3/5换月在-7有买盘;

2、估值与利润:MOPJ价格为641美元/吨(+2),PXN $196(-1);

3、供给:国内PX周度负荷85.7%(+4.6pct),亚洲PX周度负荷78.5%(+2.6pct),福建联合100万吨装置重启推迟至12月底,宁波大榭160万吨装置12月9日重启,此前于10月10日开始全厂逐步停车检修;

4、需求:PTA周度负荷下降3.5个百分点至82.1%,嘉兴石化150万吨装置12月12日因故停车,重启时间未定,逸盛宁波220万吨装置12月9日因故停车,重启时间待定,独山能源300万吨新装置计划12月18日开车;

5、下游:TA现货加工费233(-33),TA05盘面加工费354(-14),长丝平均产销4成左右,直纺涤短平均产销56%。

策略:关注做多PX产业利润。

风险提示:油价异动、终端需求大幅波动。

PTA

方向:逢低做多

理由:周度负荷下降,下游产销回落。

逻辑:

今日05合约以4986点收盘,较昨日结算价下跌22点,跌幅0.44%,日内增仓1.25万手至100.4万手,TA1-5价差为-96(+6)。现货方面,今日主流现货基差在01-51,12月主港在01-50~54附近商谈。TA现货加工费233元/吨。供应方面,PTA周度负荷下降3.5个百分点至82.1%,嘉兴石化150万吨装置12月12日因故停车,重启时间未定,逸盛宁波220万吨装置12月9日因故停车,重启时间待定,独山能源300万吨新装置计划12月18日开车。需求方面,下游聚酯负荷90.5%(-0.5pct);江浙终端开机率继续下降 ,其中加弹稳定在86%、织造下调至68%、印染下调至74%。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4成左右,今日直纺涤短产销偏弱,截止下午3:00附近,平均产销56%,轻纺城市场总销量1008万米(+79)。

策略:围绕5日线做多。

风险提示:油价异动、终端需求大幅波动。

乙二醇

方向:偏多

理由:港口库存持续低位,现货基差继续走强。

逻辑:

今日EG2501合约收盘价4778(-39,-0.81%),日内减仓4731手至28.95万手,EG1-5价差为-109(+11)。现货方面,现货主流围绕01合约+94左右商谈,1月下期货基差在01合约升水93-97附近,商谈4759-4763。库存方面,截至12月16日,华东主港地区MEG港口库存总量44.57万吨,较上周四增加0.12万吨;供给方面,乙二醇整体开工负荷上升至71.81%(+0.17pct),其中煤制乙二醇开工负荷72.76%(-2.29pct),榆能化学40万吨装置降负检修时间延长,预计12月中下恢复两条线生产;神华榆林40万吨装置12月10日开始检修;需求方面,下游聚酯负荷90.5%(-0.5pct);江浙终端开机率继续下降 ,其中加弹稳定在86%、织造下调至68%、印染下调至74%。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4成左右,今日直纺涤短产销偏弱,截止下午3:00附近,平均产销56%,轻纺城市场总销量1008万米(+79)。

策略:无。

风险提示:油价异动、终端需求大幅波动。

煤化工

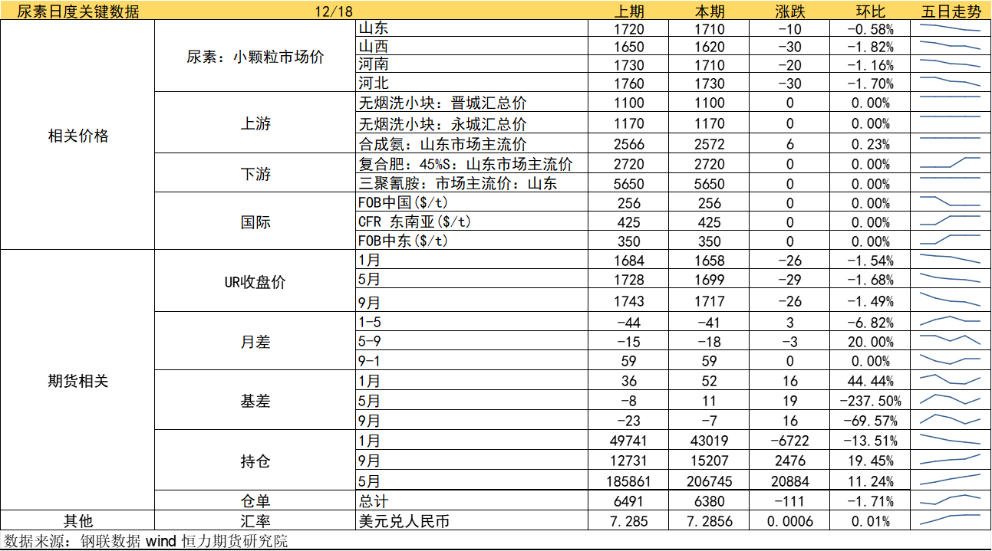

尿素

方向:偏弱

逻辑:1.周末至今国内尿素现货价格一路下行,企业面临较高的库存和销售压力,导致主流区域的出厂价格跌至1650元/吨,低端成交好转,整体成交一般,市场价格预计弱稳运行。

2.供应方面,12月气头装置陆续检修,日产压力边际改善,后续检修停车后,整体预计影响一万吨,但目前仍处在18万吨以上,且处在往年高位,供应压力仍在。需求方面,农业零星补货,复合肥工厂对尿素采购有限,淡储持续,整体需求较为分散,后期集中采购的概率也较往年减少,整体市场追高情绪或较为谨慎。上周企业库存143.24万吨,较上周增加4.24万吨,环比增加3.05%,处在五年高位水平。成本端,近日煤炭价格下行,煤制尿素成本支撑偏弱。总而言之,当前国内供应和政策压力仍存,短期实质性的利好驱动并不明显,暂不具备触底上涨驱动,价格仍有下滑可能。盘面预计短期继续偏弱运行,回调高度有限,低位波动,突破1700后1650-1670支撑或逐渐变强,后续继续跟踪冬储和气头检修节奏,以及出口政策的变动,若出口受限,上方压力较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

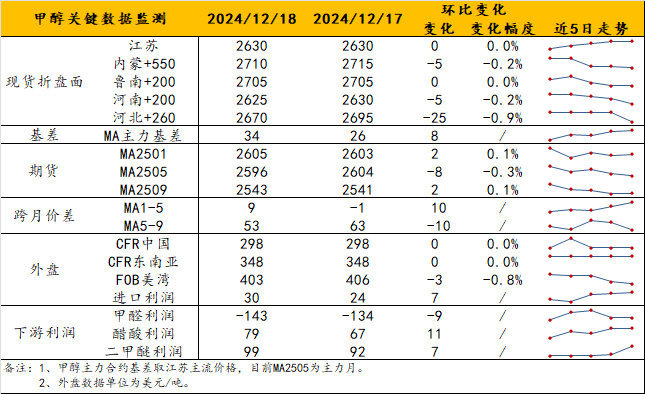

甲醇

方向:高位回调幅度有限

理由:去库支撑

逻辑:盘面小跌,内地随之局部出现回落,港口基差则仍维持01+5/10左右。基本面上多空交织,部分沿海烯烃有未来降负或停车的传闻,富德预计1月有检修;非伊装置开工预计反弹。观点上,去库支撑高位运行,但四季度该出的利多都已经出了(国内外限气停车等),接下来就看年末内地排库压力和港口去库程度。目前,在去库利多情绪过后,预计盘面有小幅回调空间,但由于利多预期短期内无法证伪,回调幅度受限,多配MA2505思路不变(跨年及节假日影响,暂不以趋势性行情看待),但盘面估值已偏高导致甲醇依旧不是好的单边行情标的。

策略:不宜追高。

风险提示:油价波动、海外装置动态、宏观影响。

建材化工

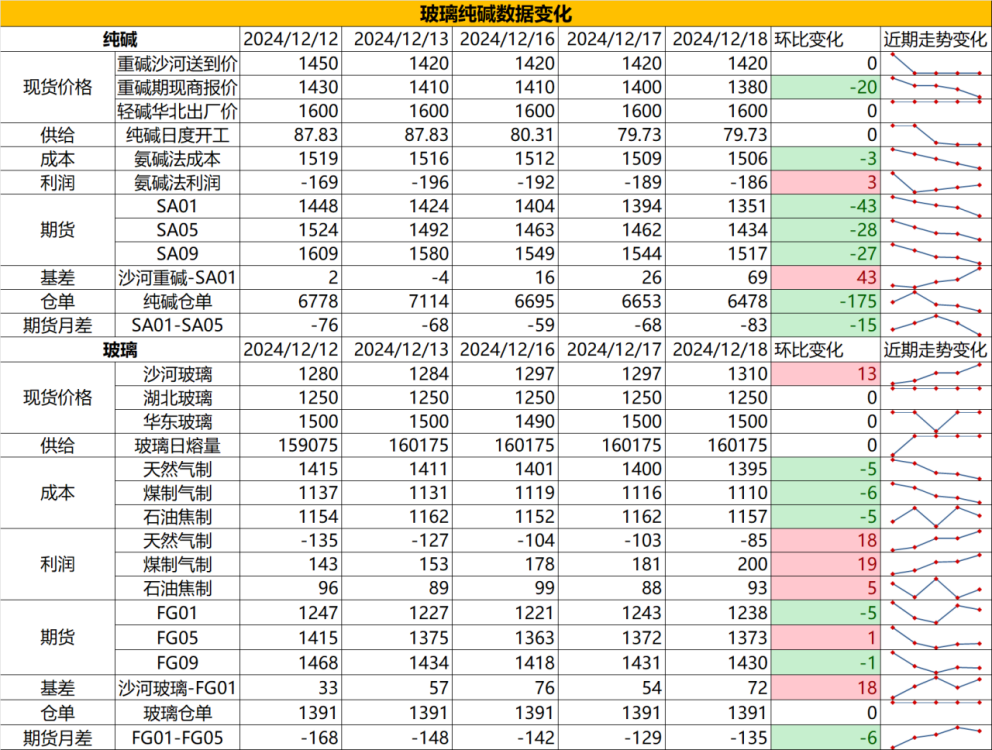

纯碱

方向:暂观望

行情跟踪:

1.目前碱厂沙河送到价在1400-1450元/吨,期现报价下调至1380元/吨后成交有所放量,纯碱整体库存高位徘徊,轻重碱价格倒挂,给到重碱一定支撑,目前纯碱处于高供应,高库存,短期补库需求支撑的状态,由于库存尚在历史高位,短期补库需求转好能稳价,但价格暂无向上驱动,从时间角度看,越靠近年前补库也会近尾声。

2.长周期纯碱供增需减格局难以扭转,年末至明年上半年碱厂仍有较大量的确定性投产,下游玻璃仍处在减产周期,而假设玻璃维持当前日熔量,碱厂即使有更大力度的减产也难维持供需平衡,纯碱价格中枢预计仍围绕成本端波动为主。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议:估值不高,暂观望,后期逢高空

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏多

行情跟踪:

1.目前沙河报价上调至1280元/吨,近期现实端韧性较好,产销维持高位,沙河玻璃厂仍处在低库存,低供给,低利润的状态,年底赶工需求存韧性,若后续的冬储备货需求能有效衔接上刚需,则会对玻璃价格形成进一步支撑,但也需要注意,虽然贸易商冬储备货的意愿是在的,但由于现阶段贸易商的库存并不在同期低位,冬储的量不一定能达到很高的水平,冬储逻辑上给到玻璃的向上高度也会同样受限。

2.长周期仍是供需双弱格局,玻璃日熔量在历史偏低位,后续冷修速率大概率会有所放缓,但由于明年开年基数较低,供给端的减产会大幅压缩供需差,在假设25年需求与22年处在相近水平下,大方向玻璃偏向于逐步去库,价格底部较前期会有所抬升。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值不高,偏向逢低多配

风险提示:地产政策变化,宏观情绪变化

原文链接