恒力期货能化日报20241014

一眼通

油品

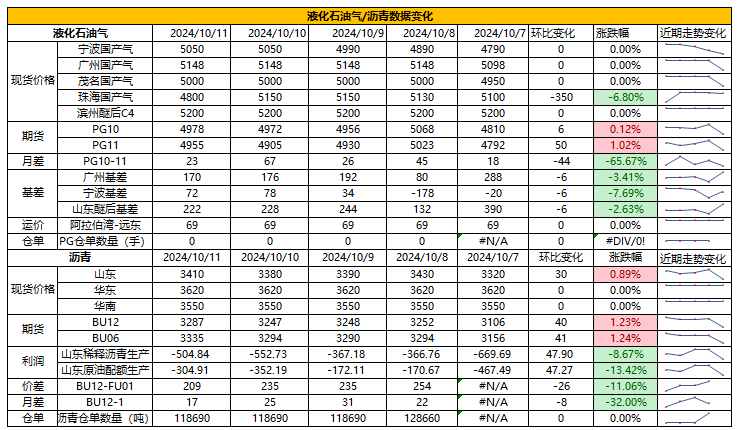

LPG

方向:偏强

行情回顾:

成本走强,沙特阿美公司2024年10月CP出台,丙烷625美元/吨,较上月上调20美元/吨,上涨3%;丁烷620美元/吨,较上月上调25美元/吨。

逻辑:

1.国内液化气商品量为 56.4万吨左右,较上周减少0.55万吨。本周炼厂库容率26%,环比下降0.41%。港口库存284万吨,环比下降7.6万吨。

2. 燃烧需求有好转预期,化工需求相对偏强,PDH开工率73%,环比上涨2.4%。MTBE开工率57.1%,环比上涨0.8%,烷基化开工率42.4%,环比下降0.7%。

3. 山东民用气4920元/吨,华东民用气5007元/吨,华南民用气5070元/吨。山东地区醚后基准价为5260元/吨,下游刚需补货,价格上涨。

风险提示:宏观因素影响

沥青

方向:反弹空

行情回顾:现货小幅上涨,下游赶工需求支撑,需求阶段性改善,国内库存去库。

逻辑:

1.成本走强,炼厂利润亏损,国内开工率低位,周产量为48.86万吨,部分炼厂有复产预期,10月份国内沥青总计划排产量为232.3万吨,环比增加30.4万吨。

2.社库161万吨,环比下降3.6%,厂库84万吨,环比减少1.8%,下游刚需带动下,库存持续下降。四季度天气转冷,需求走弱预期。

风险提示:宏观因素影响

芳烃

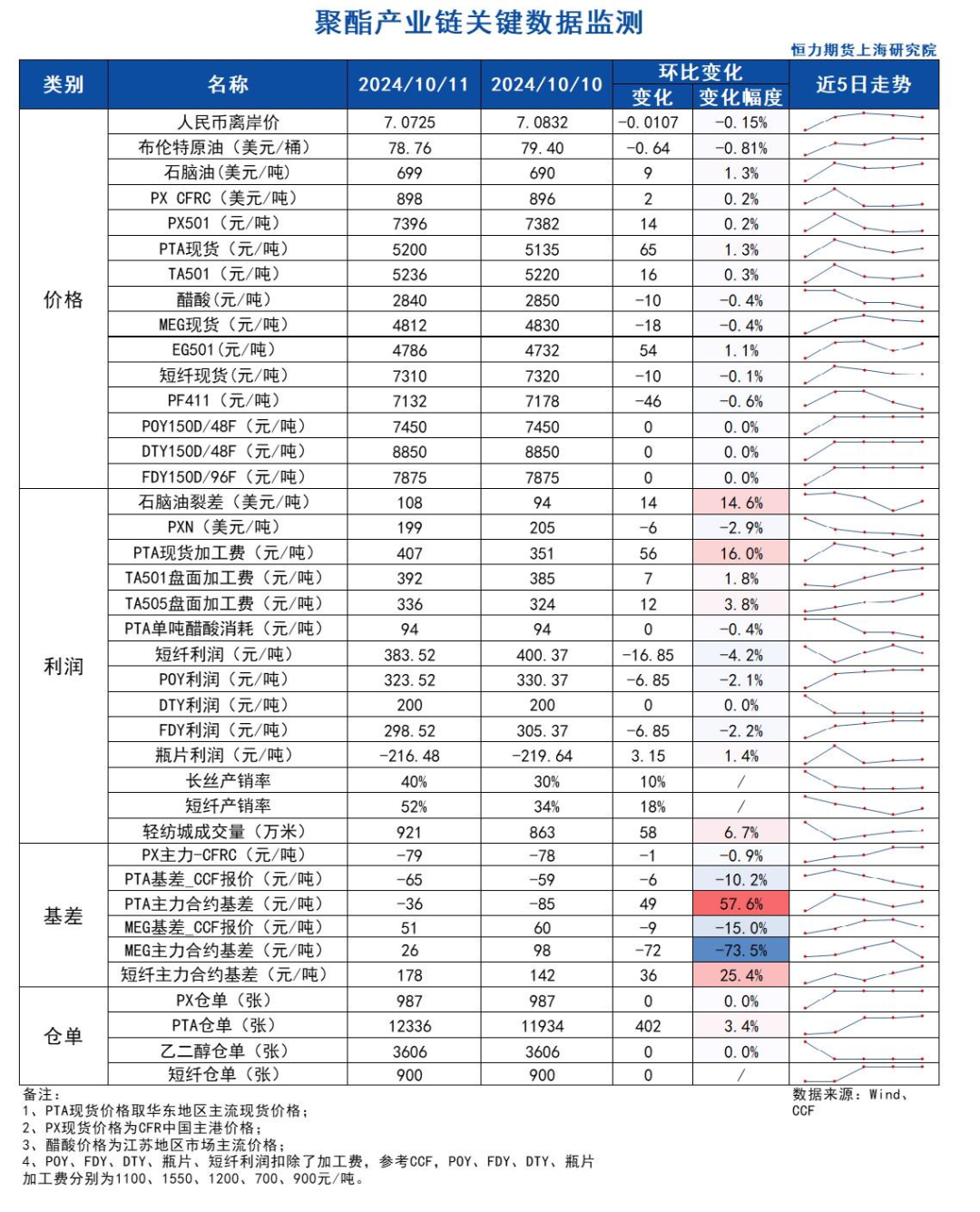

PX

方向:单边跟随原油走势

盘面:

1、PX01合约收盘价7396(+32, +0.43%),持仓增加6040手至9.65万手(多空增仓);

2、PX 12-1月差-72(-12),PX01-CFRC -79(-1);

3、仓单987(-)。

基本面:

1、实货:CFR中国均价为898美元/吨(+2,+0.2%),PX商谈价格僵持,下午PX商谈价格走弱,实货12月在908有卖盘;

2、估值与利润:MOPJ价格为699美元/吨(+9),PXN $199(-6);

3、供给:供应减少,国内PX负荷下降至81.6%附近(-5.5pct);亚洲PX装置负荷下降至75.4%附近(-4.0pct),浙石化9月30日一套重整装置停车,涉及PX产能250万吨,10月10日恢复;福建联合100万吨PX装置10月8日已按计划停车检修,预计时间2个月;宁波大榭160万吨PX装置10月10日开始逐步停车检修,预计2个月左右;九江石化90万吨PX装置10月10日附近因故停车检修;

4、需求:PTA负荷上升3.8个百分点至83.2%,桐昆150万吨PTA装置9月29日重启;逸盛360万吨PTA装置2024年10月初降负至5成运行,10月8日恢复至9成偏上;新疆中泰120万吨PTA装置10月6日起停车检修;三房巷120万吨PTA装置10月初恢复正常,此前于9月25日附近停车;

5、下游:TA现货加工费407(+56),TA01盘面加工费392(+7),长丝平均产销4成略偏下,短纤平均产销52%。

策略:可适量套利多PX空原油。

风险提示:油价异动、终端旺季不及预期。

苯乙烯

方向:偏空

基本面:

纯苯-进口方面,预计10月中国纯苯进口量将高达45万吨。听闻韩国纯苯10月无出口至美国的船期,此外印度纯苯可能也将冲击中国市场,MRPL近期招标2万吨纯苯装期10月底,此外印度最大的苯酚装置Deepak Phenolics30万吨/年预计10月中旬停车。欧洲是印度纯苯最大的出口地,但目前欧洲纯苯价格已是全球洼地,且两套苯酚装置10月初陆续开始检修,下游需求有限,而第二大出口地台湾目前也不缺纯苯。台湾10月已经有韩国1.5万吨进口+日本1.7万吨进口确定,加之下游三台苯乙烯装置停车,大概率不会再向印度进口纯苯。那么印度纯苯很有可能也会流入中国市场。需求方面最大的减量来自己二酸。多装置释放检修消息,现货供应缩量,供方指导价格上调;不过己二酸的减量可以基本被己内酰胺弥补。苯酚周内瑞恒再次停车,计划停车5-7日,但10月苯酚对纯苯的消费量仍将比9月多1-2万吨。最大的利空依旧来自于浙石化,浙石化纯苯短停后现已恢复,之后三线苯乙烯停车将导致大量纯苯兑入华东主港。供应端内盘纯苯9、10、11月三个月检修损失量变化不大,但是欧美可能会有放量。欧洲裂解装置陆续回归,PYGAS供应量显著增加;美国方面STDP和TDP装置的纯苯产出增加。因此观点上依旧维持越高越空。双边策略上SM-BZ11下低位做扩,12下高位做缩。

苯乙烯成本端将继续疲软态势,供给端未来开工率将有大幅下降,随着大榭、华泰、浙石化进入检修,产量预计下降6.81%。下周主港到货预计在3.95万吨,库存有增加预期。出口商谈暂时未听闻有成交,进口方面此前商谈的4-5万吨量将会分摊到11月兑现,目前仅兑现一船1万吨的日本苯乙烯。宏观方面政策利好难对苯乙烯价格形成支撑,珍惜冲高后做空单的机会。

策略:高位建空单。

风险提示:装置意外停车

PTA

方向:偏多

理由:下游负荷走高、基差企稳。

逻辑:

今日01合约以5236点收盘,较昨日结算价上升40点,涨幅0.77%,日内减仓3713手至100.1万手,TA1-5价差为-62(-8)。现货方面,今日主流现货基差在01-65,10月主港在01-60~65附近商谈;PTA现货加工费在407元/吨附近;供应方面,PTA负荷上升3.8个百分点至83.2%,桐昆150万吨PTA装置9月29日重启,此前于9月10日检修;逸盛360万吨PTA装置2024年10月初降负至5成运行,10月8日恢复至9成偏上;新疆中泰120万吨PTA装置10月6日停车检修;三房巷120万吨PTA装置10月初恢复正常,此前于9月25日附近停车。下游聚酯负荷为92.2%(+1.1pct);江浙终端开机率相较国庆节后有局部提升,加弹、织造分别维持在93%、83%,印染提升至86%。江浙涤丝今日产销整体偏弱维持,至下午3点半附近平均产销估算在4成略偏下,直纺涤短平均产销52%,轻纺城市场总销量921万米(+58)。

策略:关注产业利润TA/SC修复。

风险提示:油价异动、终端旺季不及预期。

乙二醇

方向:偏空

理由:港口库存回升,盘面情绪受挫。

逻辑:

今日EG2501合约收盘价4786(+20,+0.42%),日内增仓2500手至29.88万手,EG1-5价差为8(-10)。现货方面,现货主流围绕01合约+51左右商谈,11月下期货基差在01合约升水53-55元/吨附近,商谈4833-4835元/吨附近。截至10月10日,华东主港地区MEG港口库存总量53万吨,较上一统计周期增加0.99万吨;供给方面,乙二醇整体开工负荷上升至67.84%(-0.84pct),其中煤制乙二醇开工负荷61.79%(-3.04pct);需求方面,下游聚酯负荷为92.2%(+1.1pct);江浙终端开机率相较国庆节后有局部提升,加弹、织造分别维持在93%、83%,印染提升至86%。江浙涤丝今日产销整体偏弱维持,至下午3点半附近平均产销估算在4成略偏下,直纺涤短平均产销52%,轻纺城市场总销量921万米(+58)。01合约未能站稳4800压力位,盘面情绪有所受挫。

策略:关注1-5反套。

风险提示:油价异动、终端旺季不及预期。

煤化工

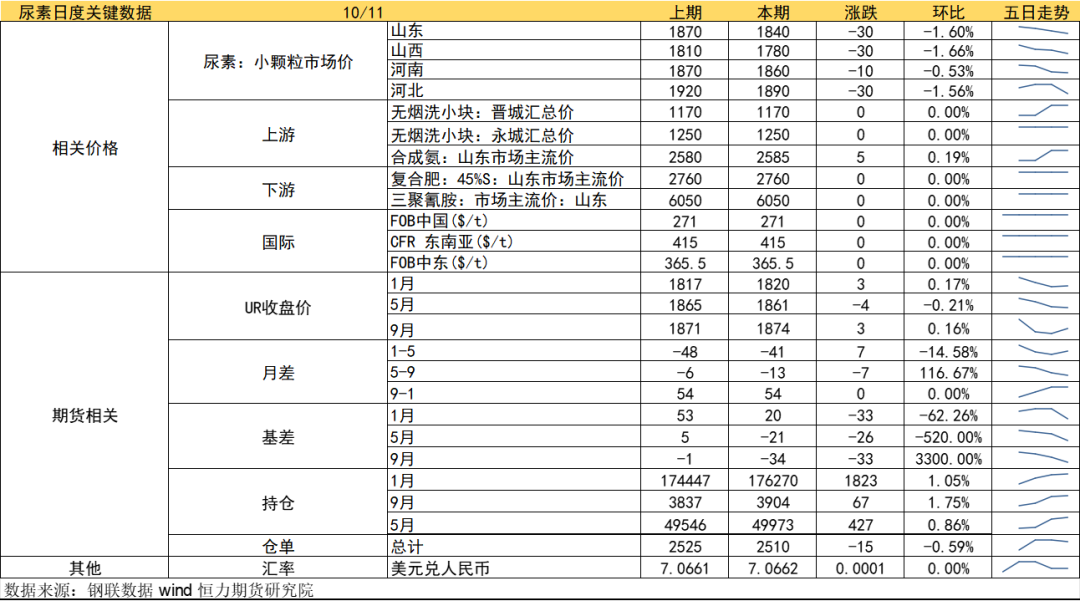

尿素

方向:震荡偏弱,注意反弹风险

逻辑::1.主流地区工厂报价继续向下松动,贸易商让利抛货,市场价格重心有所下滑。

2.供应方面,部分装置检修计划,日产依旧维持高位18.8-19万吨左右小幅波动。需求方面,进入十月,农业刚需局部改善,国庆复合肥走货稍有好转,本周库存因此高位小降,但去库不及预期。出口方面,市场传闻不断但未有证实,仍维持前期12月前不能大量出口的限制。整体而言,当前供应和政策压力仍存,十月比九月供需关系稍缓,短期利好驱动并不明显,需跟踪节后市场实际产销状况。宏观因素短期或带来情绪刺激,但高供应高库存下,反弹高度有限,盘面预计低位波动,建议逢高空配,01盘面关注1850反弹空。出口若持续受限,中长期上方压力较大。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

甲醇

方向:不追空。

理由:油价+宏观情绪仅为短期支撑。

逻辑:期价偏弱波动,基差走跌至01+10/15。节后港口库存仍在百万吨以上,若发现港口无法有效去库,则基差有继续走弱可能性,且估值上中线偏空对待。内地方面,西北止跌,但多地价格仍继续回落。综合来看,油价再度反弹对能化的提振极为有限,短线反弹空,但不追空;关注MA1-5反套,短线可能走向平水。

策略:短线反弹空;后期若去库不畅,则高位难持续,中线偏空。

风险提示:注意破位风险和油价回调风险。

建材化工

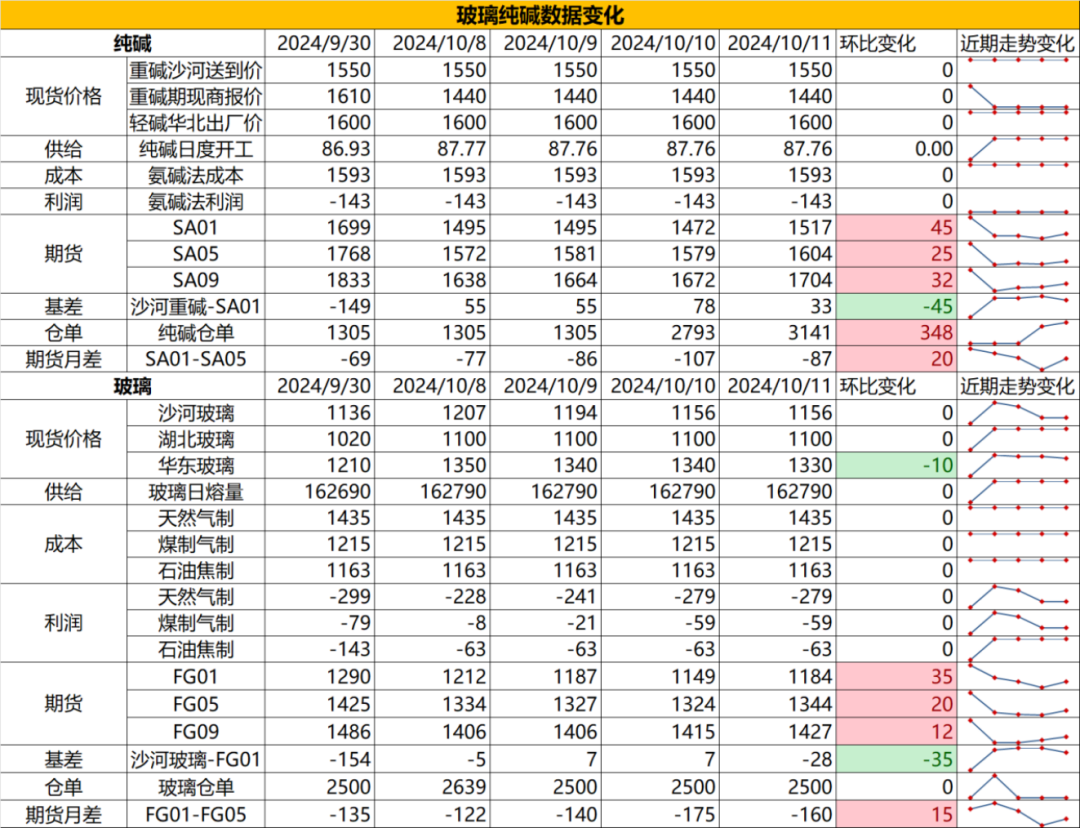

纯碱

方向:震荡偏空

行情跟踪:

1. 短期周六会议政策预期带动夜盘再次上涨,但政策略不及预期或将再次引发回落,目前碱厂报价在1550-1600元/吨,期现报价在1460元/吨,期现出货更具优势,在未来一段时间势必会倒逼碱厂降价,本周纯碱库存在152.86万吨,环比节前增加3.71万吨,由于放假出货缓慢,碱厂维持累库,后续陆续发货后,短期会看到碱厂去库,但已经不具有积极意义,长周期仍是累库趋势。目前纯碱作为商品的金融属性的权重大于基本面,但由于碱厂累库程度扩大至历史同期最高位,向上的弹性会也降低。

2. 四季度供需端来看,纯碱高产量高库存的供需过剩格局仍难缓解,目前虽有企业减产,但现阶段价格半数企业仍有利润,企业减产驱动不足,供给端维持高位,需求端虽有阶段补库支撑短期需求,但由于下游浮法玻璃和光伏玻璃的持续减产仍在推进,纯碱刚需减量持续,年末累库趋势难改。

向上驱动:下游阶段性补库、碱厂降负荷

向下驱动:光伏玻璃冷修、浮法玻璃亏损

策略建议: 估值偏高,01在1600附近可空配

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏空

行情跟踪:

1. 目前沙河报价下调至1150元/吨附近,本周玻璃厂库存在5884.4万重箱,环比去库19.26%,国庆节中下游情绪性备货导致去库幅度较大,节后随着盘面下跌,同时中下游补库结束,投机情绪有所降温,库存转移而并未被实质性消耗,后续中下游均需要时间消耗库存,情绪消散后,后续大概率恢复小幅累库,库存维持高位震荡。

2. 四季度供需端来看,由于企业的冷修一直在推进,供给端持续下降,需求端短周期受情绪面影响转好,但地产政策在年内无法作用到玻璃需求端,实质性需求无法有效提振,也就只是给到了玻璃短暂的喘息机会,高库存弱需求的局面难以扭转。但相较于前期,玻璃当前供给端已有所下降,供需矛盾相对缓解,后续价格也难持续下移。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:估值偏高,01反弹至1250上方空配

风险提示:地产政策变化,宏观情绪变化

原文链接