讲师: 芝商所董事总经理兼首席经济学家 Erik Norland

债务负担和人口结构可能是对汇率长期走势影响最重要但却鲜少提及的两个因素。从2019年中期至2024年中期,人口老龄化国家的货币表现逊于债务负担较低的年轻国家。如果这种关系持续到二十一世纪二十年代末,债务和人口结构发展趋势可能会为我们揭示汇率的未来走向。

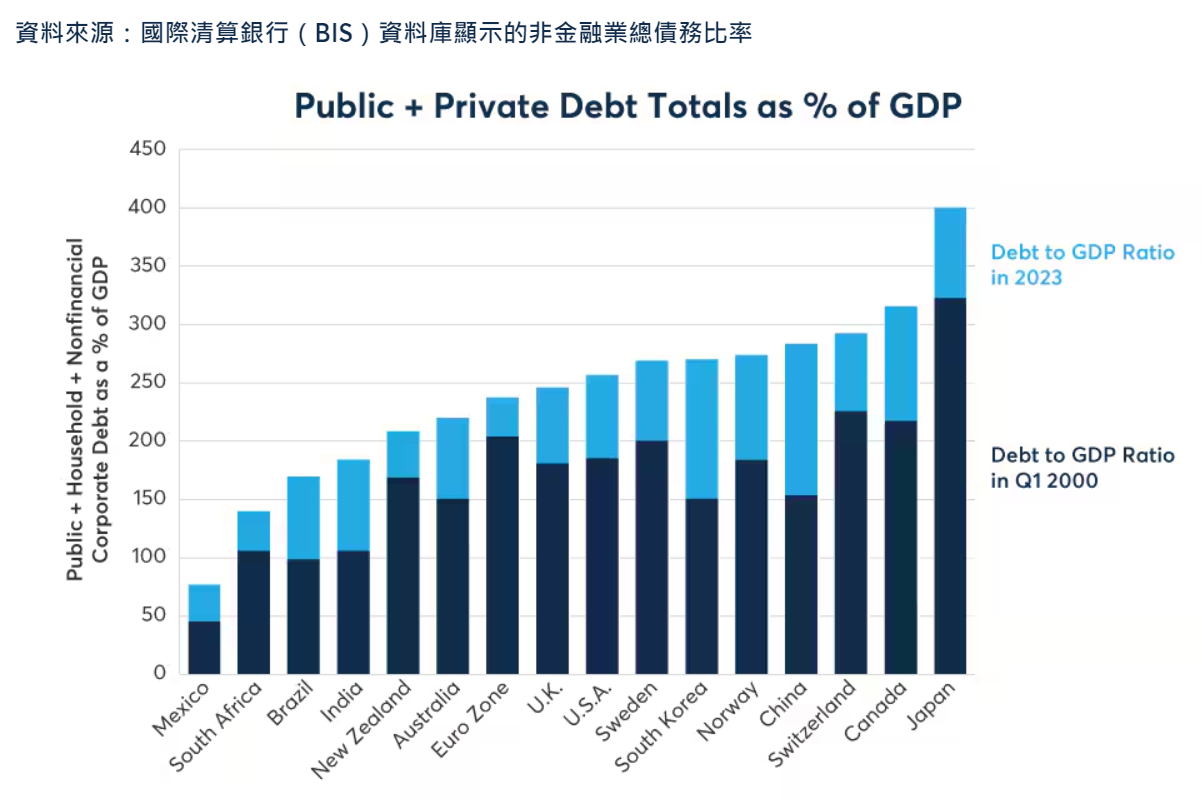

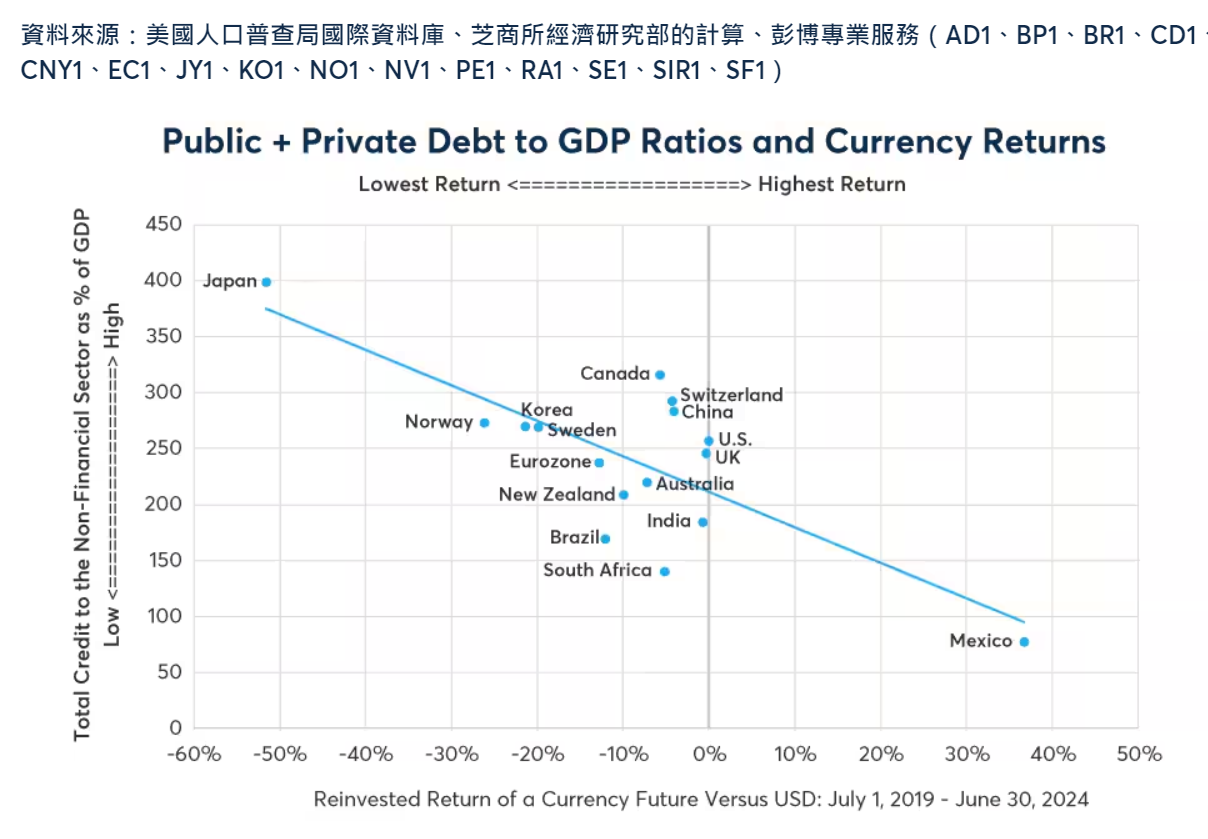

考虑到债务与GDP之比增长显著但并不均衡的特点以及全球人口老龄化趋势,分析债务负担和人口结构对汇率市场回报的影响具有重要意义。自2000年以来,全球各主要经济体的债务比率都有所上升。尽管如此,不同国家的非金融部门信贷总额水平存在着显著差异,例如墨西哥的相应债务总额仅占GDP的80%,而日本则高达400%(图1)。

图1:各国公共和私人部门债务增速几乎都超过GDP增速

资料来源:国际清算银行(BIS),非金融部门信贷总额数据库

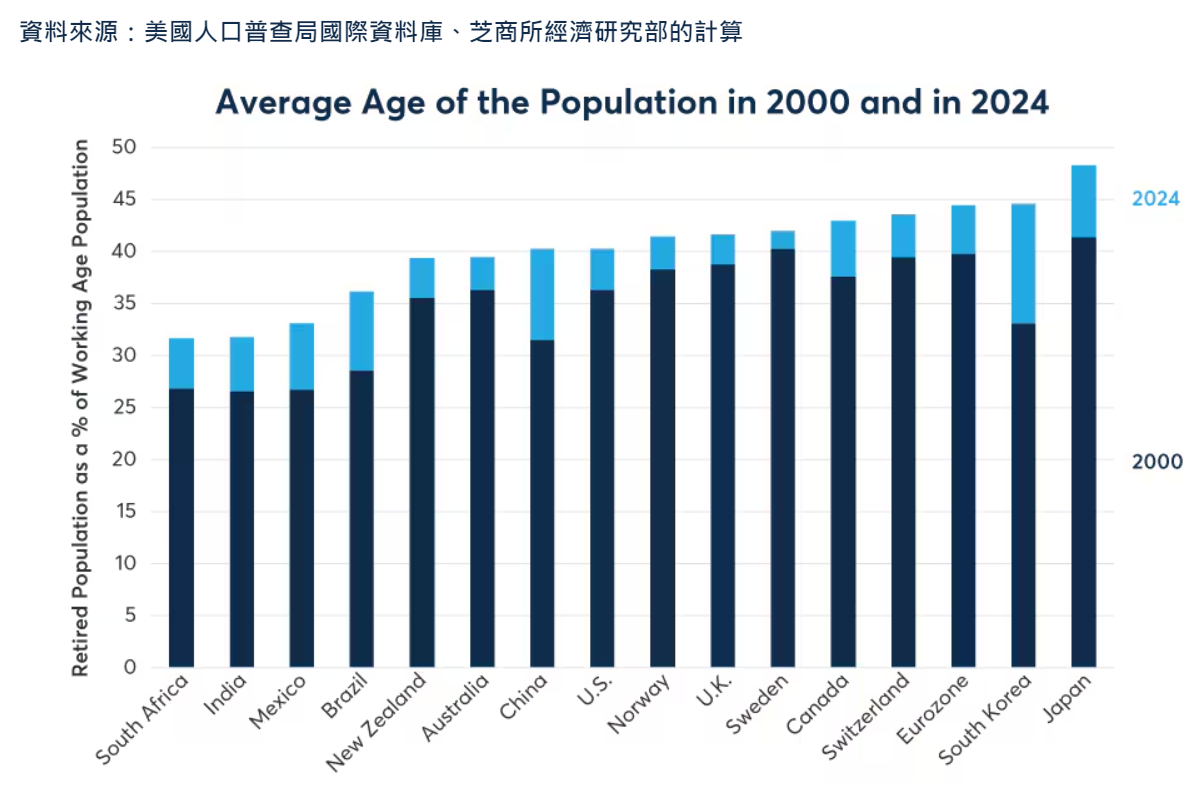

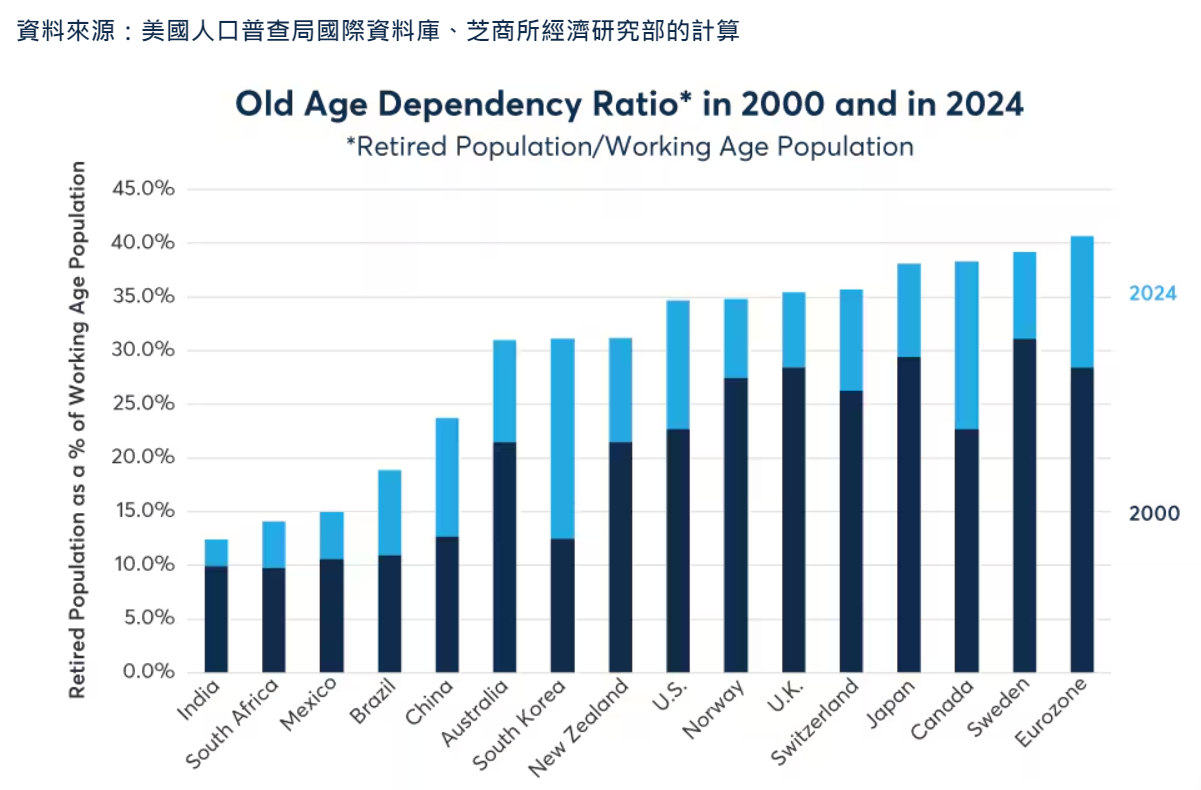

债务水平上升与全球人口老龄化同步发生。过去几十年来,不仅是全球人口平均年龄大幅提升,退休人口(65岁及以上)与劳动年龄人口(23-64岁)之比也在加速上升。在此方面,不同国家/地区之间也存在显著差异(图2和图3)。

图2:全球人口持续老龄化,各主要经济体的平均年龄都在上升

资料来源:美国人口调查局国际数据库,芝商所经济研究计算小组

图3:全球退休人口与劳动人口之比大幅上升,但各国之间的升幅并不均衡

资料来源:美国人口调查局国际数据库,芝商所经济研究计算小组

在墨西哥、印度和巴西等较年轻国家,退休人口约占劳动年龄人口的15%,这意味着大约每7名劳动者供养1名退休人员。相比之下,日本的退休人口约占劳动年龄人口的58%,这意味着大约每7名劳动者供养4名退休人员。

上述趋势引发的问题是:随着多数经济体的劳动年龄人口持续减少,公共和私人部门实体如何偿还持续加剧的债务负担,同时为退休制度提供资金支持?汇率市场对这一问题作出了回答,即可以使用不断贬值的货币偿还债务、支付退休福利。

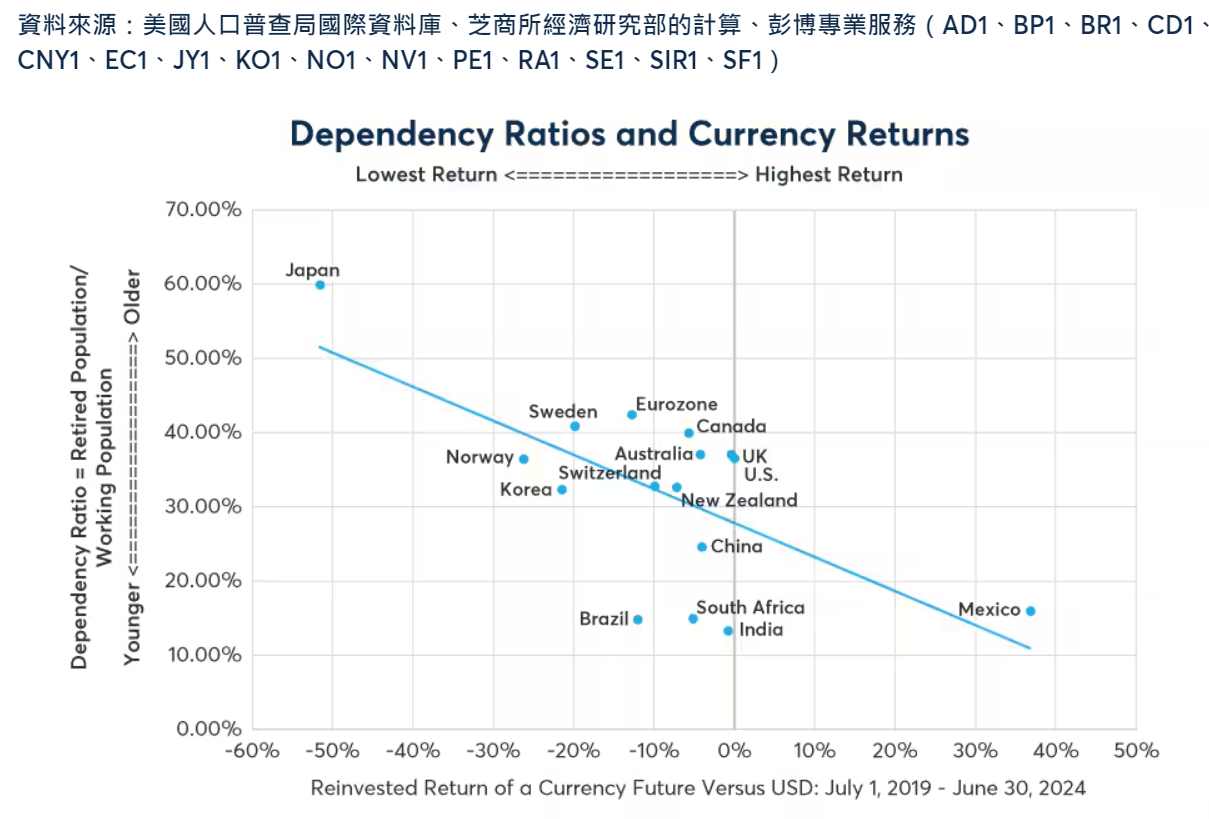

我们计算了15种货币兑美元期货合约的回报率,并假设期货合约在到期前10天滚动为下一份合约。货币期货合约的回报率等于现货回报率加上两种货币之间的利率差。该回报率与投资者投资于一国短期存款获得的、超出美国国债或其他无风险美元证券的回报率高度接近。

2019年7月1日至2024年6月30日期间,老年人口抚养比与15种货币期货合约再投资(滚动)回报率之间的相关系数为-0.65。人口老龄化程度越高,相关货币兑美元的平均回报率就越低;人口结构越年轻,相关货币的平均表现就越出色(图4)。

图4:平均而言,退休人口与劳动人口之比越高,货币越弱势

资料来源:美国人口调查局国际数据库,芝商所经济研究计算小组,彭博专业服务(AD1、BP1、BR1、CD1、CNY1、EC1、JY1、KO1、NO1、NV1、PE1、RA1、SE1、SIR1、SF1)

货币期货合约回报率与债务水平之间的关系甚至更加显著。我们使用国际清算银行(BIS)的数据,计算了各国债务总额(公共部门、家庭和非金融企业债务)占GDP的百分比。2019年7月1日至2024年6月30日的五年期间,债务总额与GDP之比与货币期货合约再投资(滚动)回报率之间的相关系数为-0.75(图5)。

图5:平均而言,债务总额与GDP之比越高,货币越弱势

资料来源:美国人口调查局国际数据库,芝商所经济研究计算小组,彭博专业服务(AD1、BP1、BR1、CD1、CNY1、EC1、JY1、KO1、NO1、NV1、PE1、RA1、SE1、SIR1、SF1)

重要的是债务的总体水平,而不是区分债务属于公共债务还是私人部门债务。如果分开计算,公共债务比率和私人部门债务比率与货币回报率之间的相关性均低于采用债务总额计算的相关性。上述五年期间,公共债务/GDP比率与货币回报率的相关性为-0.48;私人部门债务(家庭+非金融企业债务)/GDP比率的相关性为-0.52。两者均低于公共债务+私人部门债务总额与GDP之比的相关性-0.75。债务总额比率对货币回报率的影响大于公共或私人部门债务比率单独的影响,这一事实似乎印证了所有债务都是公共部门债务的观点。诚然,家庭可以办理抵押贷款、信用卡、车贷和助学贷款,而企业可以向银行和债券持有人借款,但遇到经济危机时,大部分债务可以通过以下两种方式实现国有化:

直接方式:政府将银行或其他金融机构国有化,将其债务记入公共账簿或者免除家庭和企业贷款。

间接方式:制造巨额预算赤字(即税收收入远低于政府支出)可以逐步将家庭和企业债务转移到公共资产负债表上。

美国和欧洲都曾在全球金融危机期间使用过这两种方式,而日本也在1990年代初期房地产和股市泡沫破裂、经济陷入长期滞胀时使用过这两种方式。

从极端情况入手的国别分析:日本和墨西哥

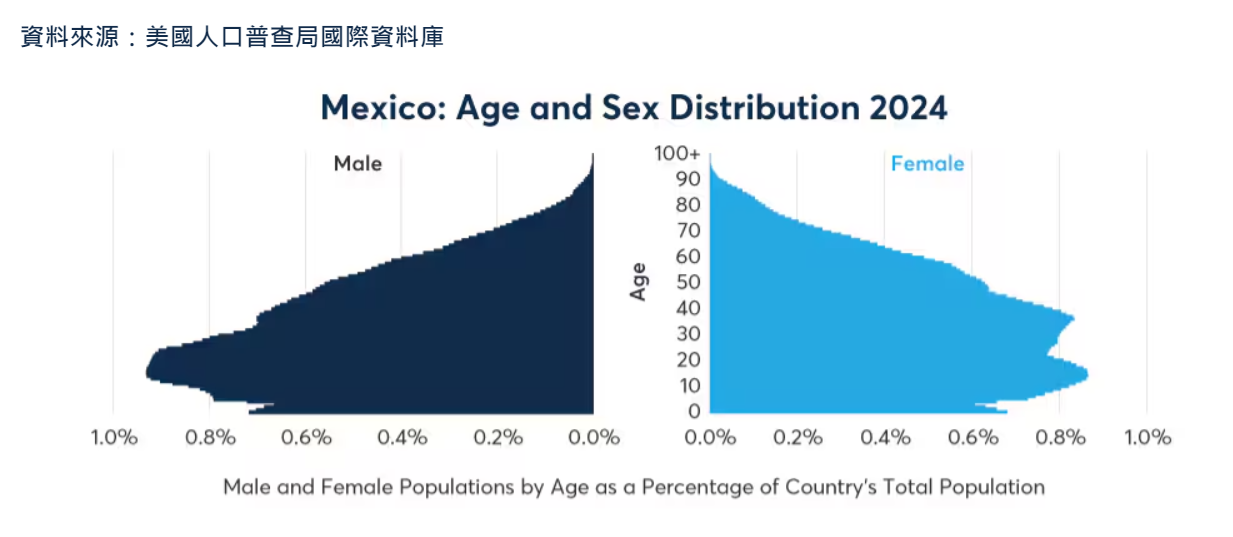

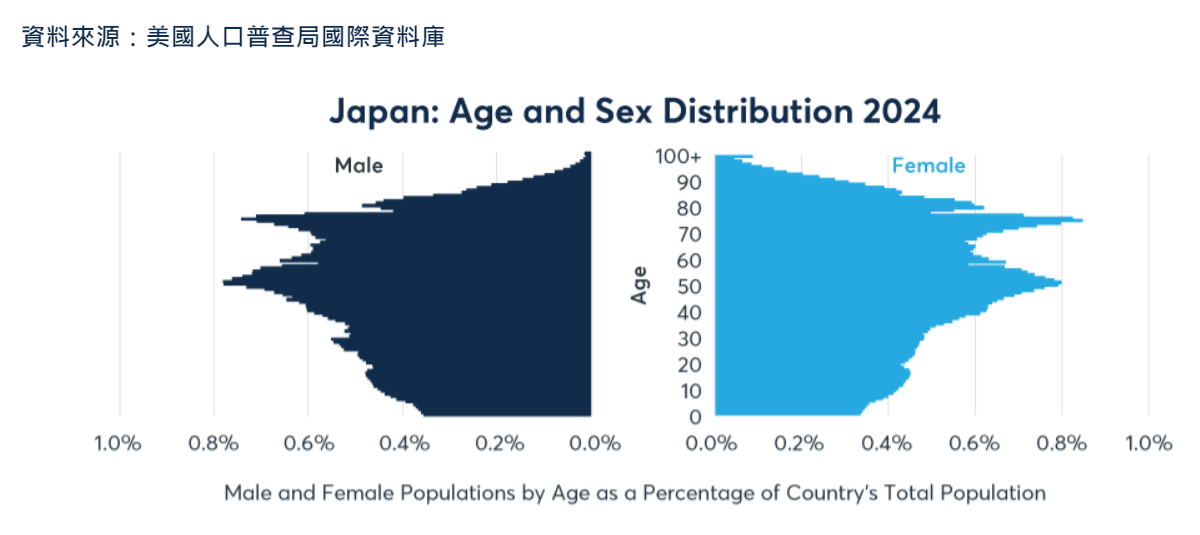

分布图中处于两端的国家分别是墨西哥和日本。墨西哥的债务水平较低,而且由于年轻人口远多于老年人口,人口年龄结构也呈现出典型的金字塔形状(图6)。日本的情况则截然不同,该国40至80岁人口的比重最高(图7)。因此,一方面,墨西哥拥有大量的年轻劳动力,他们只需承担相对较少的债务。相比之下,日本的年轻人口持续减少,他们不仅要供养庞大的退休人口,而且还要承担全球最高的债务/GDP比率。

图6:墨西哥拥有大量的年轻劳动力,而且仅需供养少量的退休人口

资料来源:美国人口调查局国际数据库

图7:日本的退休人口规模庞大,而劳动人口规模则在持续减少

资料来源:美国人口调查局国际数据库

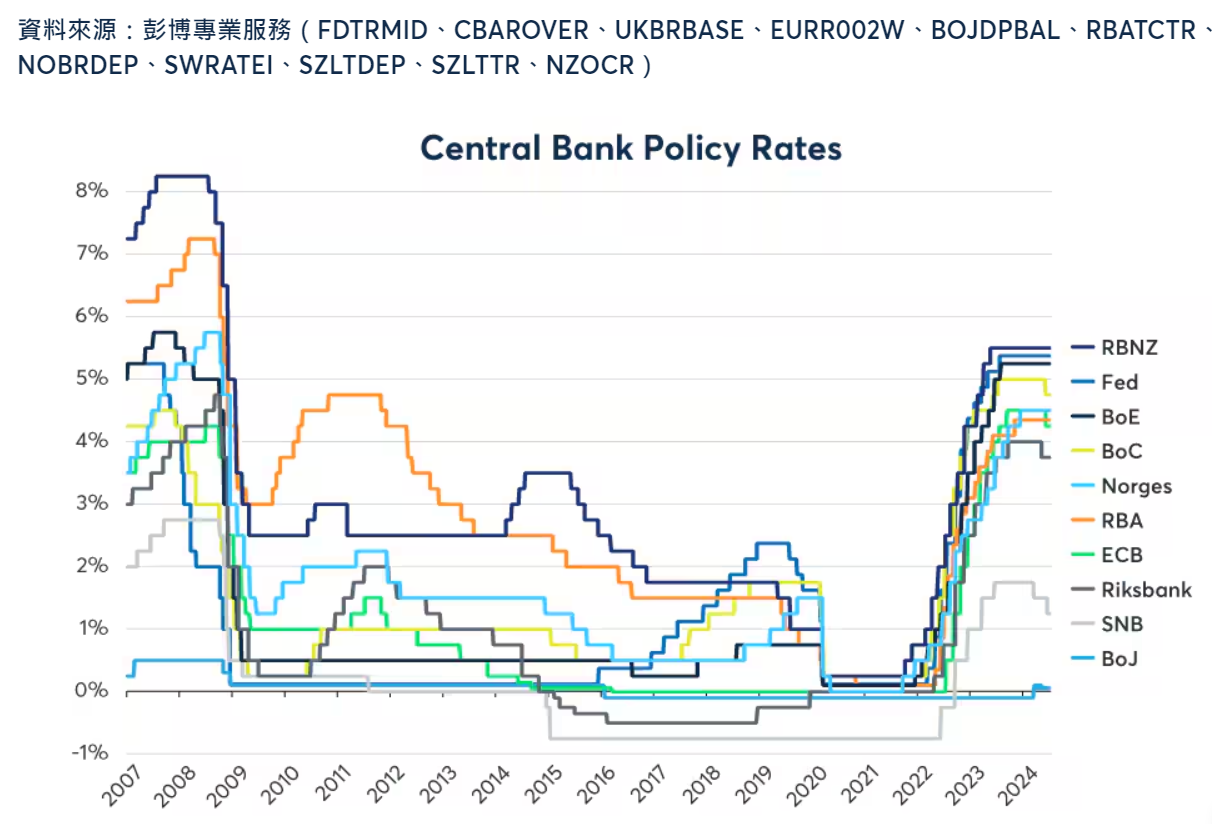

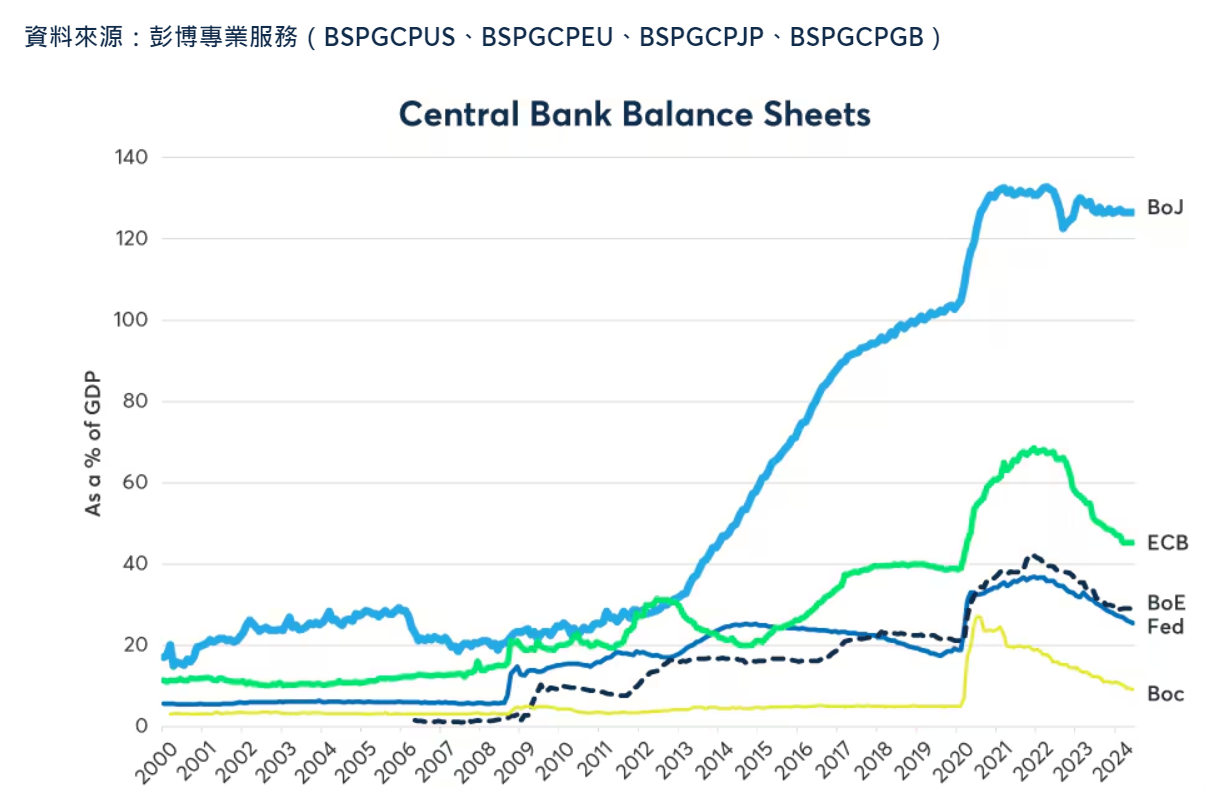

考虑到日本的人口结构,如何才能承担起如此庞大的债务呢?一种方法是通过货币贬值:使用价值越来越低的货币偿还债务。这就可以解释为何日本央行是过去两年中仅有的两家未大幅加息的央行之一(图8)。这也可以解释过去十年日本央行为何通过实施令其他央行相形见绌的量化宽松计划,过度扩张资产负债表(图9)。随着日本央行资产负债表与美联储资产负债表的相对规模扩大,日元兑美元汇率急速下跌。

图8:日本央行是少数几家未大幅加息的央行之一

资料来源:彭博专业服务(FDTRMID、CBAROVER、UKBRBASE、EURR002W、BOJDPBAL、RBATCTR、NOBRDEP、SWRATEI、SZLTDEP、SZLTTR、NZOCR)

图9:日本央行资产负债表的扩张速度超过其他央行,而且此后并未缩表

资料来源:彭博专业服务(BSPGCPUS、BSPGCPEU、BSPGCPJP和BSPGCPGB)

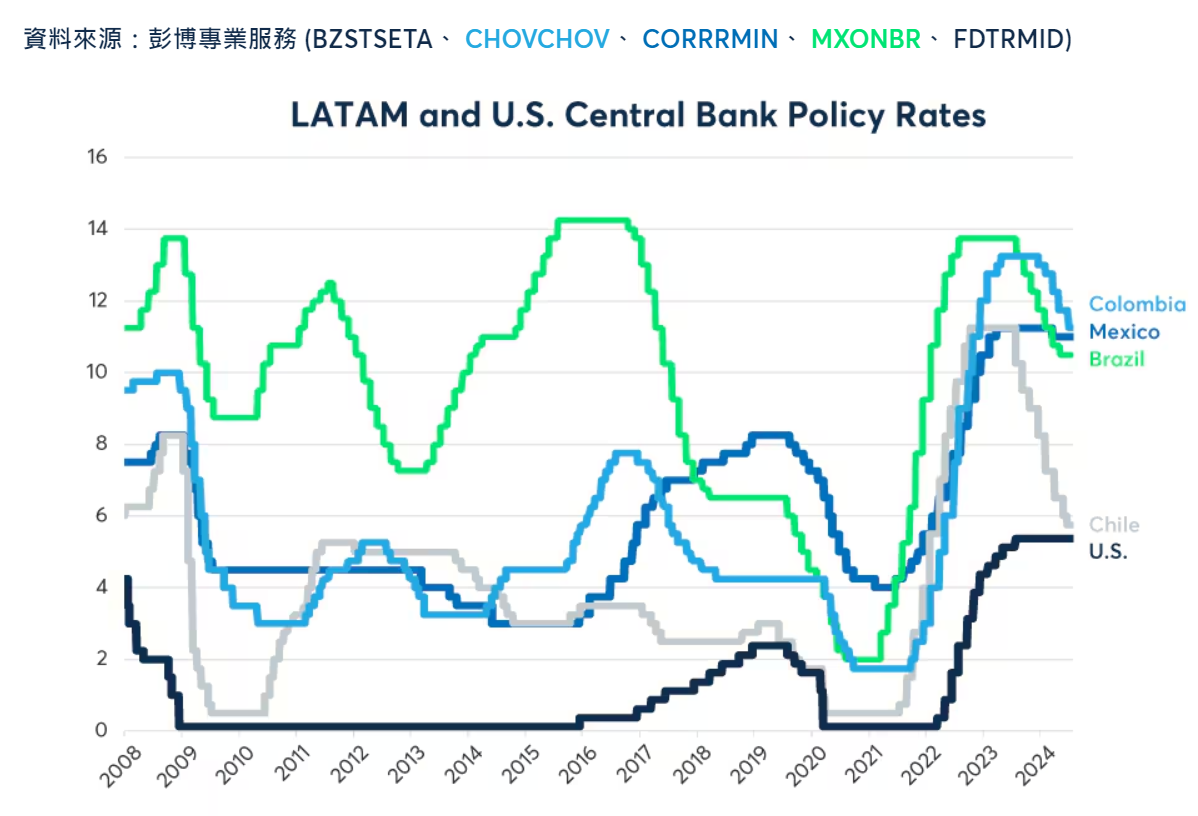

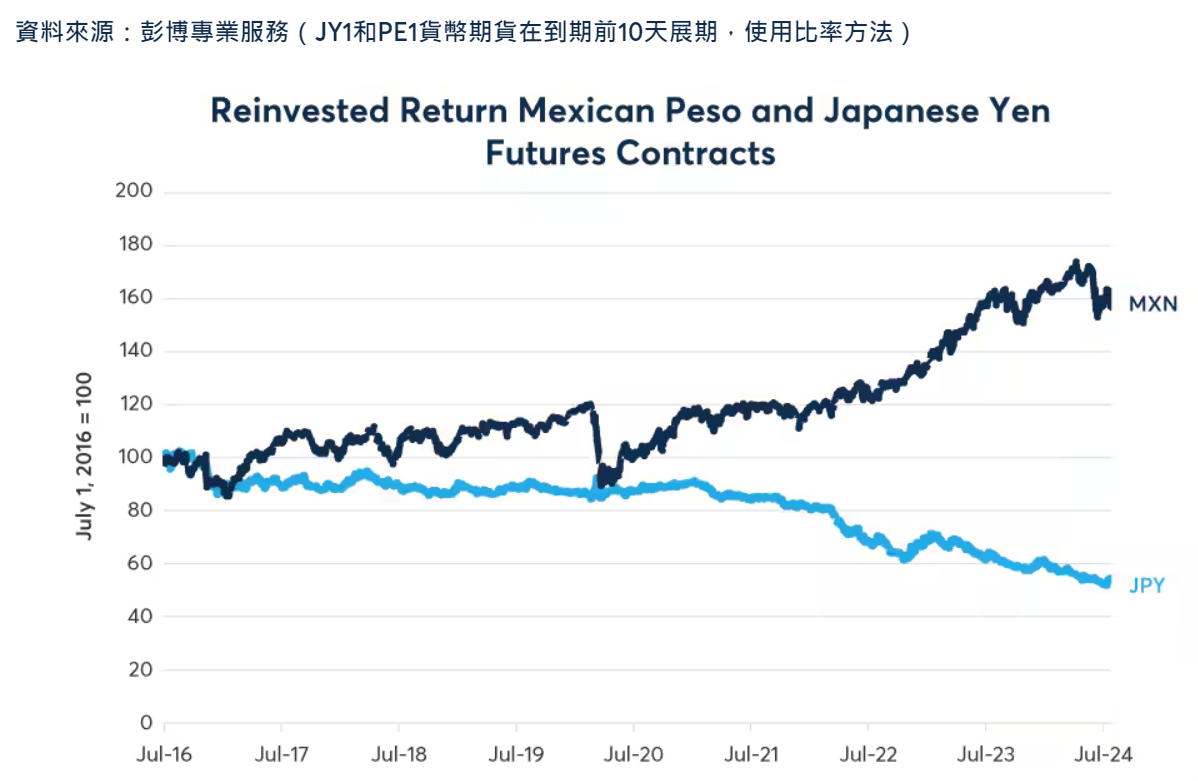

相反,墨西哥则奉行紧缩的货币政策,墨西哥央行基本将其政策利率维持在高于美联储6%的水平(图10)。墨西哥比索与美元+6%的利率差,与日元和美元之间-5%利率差形成鲜明对比。在日本的情形下,高负债水平或多或少需要利率保持低位:这是偿还债务负担的唯一途径。人口快速老龄化的国家也不需要吸引大量资本开展新的投资项目。综上所述,日元期货合约的价值遭遇重挫,而墨西哥比索期货合约则大幅上涨(图11)。

图10:墨西哥加息的速度和幅度都高于美联储,但降息速度缓慢

资料来源:彭博专业服务 (BZSTSETA、 CHOVCHOV、 CORRRMIN、 MXONBR、 FDTRMID)

图11:墨西哥比索期货再投资价值飙升,而日元则出现贬值

资料来源:彭博专业服务(JY1 Curncy和PE1 Curncy,使用到期前10天按比例滚动的方法)

要点

大多数国家介于日本和墨西哥这两种极端情形之间。一些欧元区国家和韩国的抚养比将在未来几十年内呈快速上升趋势。中国和韩国的情况尤甚:近年来两国债务水平迅速攀升,而随着经济放缓,货币也在一定程度上呈现出弱势。与此同时,美国、英国等其他国家,特别是巴西、印度和南非则有着不同的人口结构特征。在本文的第二部分,我们将探讨这些国家的发展将如何影响未来几十年的货币回报。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情