- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 澳元汇率持续反弹!2026年加息押注升高,未来继续涨?

- 澳洲央行加息25基点,澳元汇率狂飙!未来走势如何?

- 日本大选结果将出炉,高市早苗大获全胜?警惕日元贬值破160

- 澳元汇率创15个月新高!央行2月加息在即?未来走势如何?

资金最怕的是不确定性。

特朗普朝令夕改的关税政策,无疑成了全球经济的“不确定性制造机”,为全世界制造了各种不确定性,而这已直观地反映在美国的国债市场上。

美国国债市场是全球流动性最大、日交投量最活跃的资产市场,其交易量远非美股可比。

其中十年期美国国债息率是很多利率的基准利率,从基金业绩基准到贷款利率,都依靠十年期美国国债利率作为基准指标,再按照产品的专有特性和风险添加利率因子。例如全球交易量最大的掉期市场,无论是固息产品还是浮息产品,都流行以十年期国债息率作为基本利率,再加特定的点数来定息,这个点数取决于这款产品的特性、风险和市场认可性。

所以,十年期美国国债利率的波动,会对全球资产价格的定价带来极大的波动风险,这不仅体现在利率本身的起伏,还体现在独有产品添加的风险附加因子上。

从传统交易逻辑来看,股市因风险上升走低,逃离高风险资产的资金往往会冲入债市,被视为无风险的美国十年期国债通常最受欢迎,一方面因为其基准认受性高,另一方面是其流动性高,避险资金随时都能找到交易对手方。

十年期国债息率上升,价格下跌

然而,这次的逻辑却有点反传统。

见下图,特朗普推关税政策之后,反映美股波动性的芝加哥期权交易所VIX恐慌指数飙升,并且一直在30点以上水平拉扯。

美股大幅波动,资金却并没有相应地涌入债券市场,债券市场也遭遇了资金的抛弃。

见下图,美国十年期国债息率从特朗普宣布关税之前(4月初)的3.90%大幅飙高至如今的4.471%,并一度突破4.50%,涨幅高达57.1个基点。

这反映资金需要更高的利率,才愿意买入美国国债,以较高的利率来弥补其可能面对的风险;债券利率与债券价格走势相逆,因债券现价以当前增加的利率计算,利率上升,债券现值下降,也就是说,面对增加的风险,资金要求更低的价格才愿意承接债券。

美国十年期国债息率上升原因何在?

财华社认为,特朗普上台之后,国内政策的不确定性和关税政策的朝令夕改,令投资者对其政治前景的担忧加剧,推高了财政部发行债券的成本。尽管最近标售的美国国债反应良好,需求充裕,但是我们从以上的国债利率走势可以看出,国债的市场利率在走高,意味着投资者需要一定的风险溢价。

另一方面,不确定性促使资金撤离——金融机构担心美国市场利率走高,债券价格下降,从而撤出债市,寻求更安全的资产,例如黄金和现金。

导火线则是国债“基差交易”(Basis trade)平仓潮。

何谓国债基差交易?

用美联储的定义来说,国债基差交易指的是从国债与相对应的国债期货合约之间的价差获利的交易,具体操作是买入价格相对较低的资产,同时卖空价格相对较高的资产,赚取差价。

一般而言,国债期货价等于国债现货价加上时间成本,若这个等式存在差异,且差异大到足以覆盖交易及融资成本并有利润,那么就存在无风险的套利交易。

保险公司、养老金机构、公募基金、银行等,因其业务性质,都需要在久远的未来(五年、十年甚至更长时间)向客户付款,形成非常庞大的长久期负债。这些公司需要有久期相若的资产进行对冲,传统的做法是买入大量的美国国债期货合约。

这些公司大量买入国债期货合约,导致现货与期货价的价差扩大,利润差吸引了投资者的注意,尤其正专注于在市场中寻找套利交易机会的对冲基金和主动型投资基金,于是这些机构投资者成为保险公司和银行等的交易对手——向以上的金融机构卖出国债期货合约。

利率交易的点数很小,要获利就需要进行高额交易。相对于银行、保险公司、公募基金、养老金等大型机构动辄数以十亿计美元的交易规模,对冲基金和精品主动型投资基金需要加杠杆才能有资格入圈,而且杠杆都十分高,不少都在50倍以上。

于是对冲基金和主动型基金等敢于冒险的投资者,提供抵押品进行大规模的保证金交易,同时买入美国国债现货进行风险对冲——这就形成了基差交易,现货与期货之间的价差越大,对冲基金等获利越大,反之亦然。

特朗普的政策引发了市场的恐慌,一方面如前文所述,财政部标售国债的利率上升拉高了市场利率;另一方面,资产价格的波动引发对冲基金和主动型基金等风险资本的投资者开始从风险资产撤资以规避风险或是增加在其他资产的保证金交易。

国债当前市场利率上升,现货国债的价格下跌,现货与期货之间的基差缩小,还未平仓的对冲基金亏损扩大,开始被追缴保证金(margin call),导致了对冲基金等的平仓潮。

紧迫的Margin calls、拥挤的交易,令现货价迅速下跌,国债利率受此影响进一步上升,这就是最近美国国债市场资金出走的直接原因。

事实上,早在今年二月,美联储已经预警过现货-期货“基差交易”快速平仓可能加大市场压力,而据其估算,该市场在数十倍杠杆下规模要达到十万亿美元,一旦脱轨,将对全球资产市场带来巨大的负面打击。

有美媒指,特朗普突然将关税政策延期90天,原因应与担心“基差交易”拥挤导致债市崩溃有关,而之前也有指美联储或会及时“兜底”,这在一定程度上恢复了市场的信心。

难题依然在

然而,这一风险却并未消除。

特朗普只是延迟,而非取消关税政策,这意味着未来的不确定风险更大,对资产市场的扰乱依然存在。

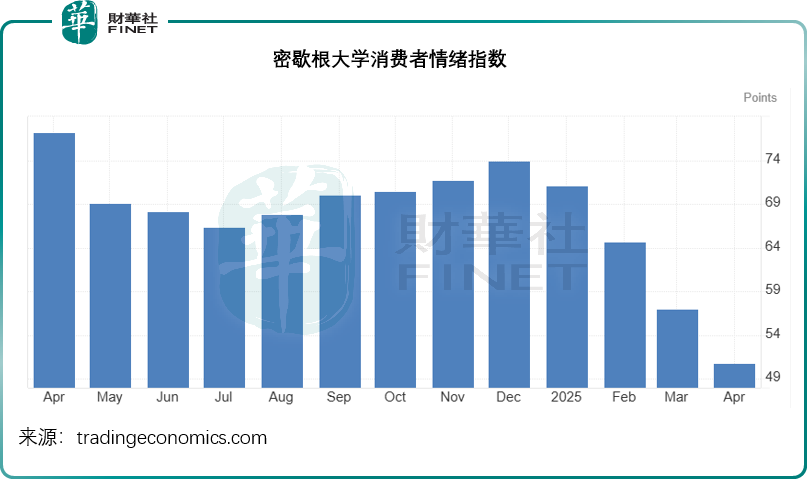

另一方面,未来的不确定性也扰乱了美国的消费者行为。密歇根大学最新公布的美国2025年4月消费者情绪指数从3月的57点跌至50.8点,为2022年6月以来的最低水平,远低于预期的54.5点,反映消费者信心下降。

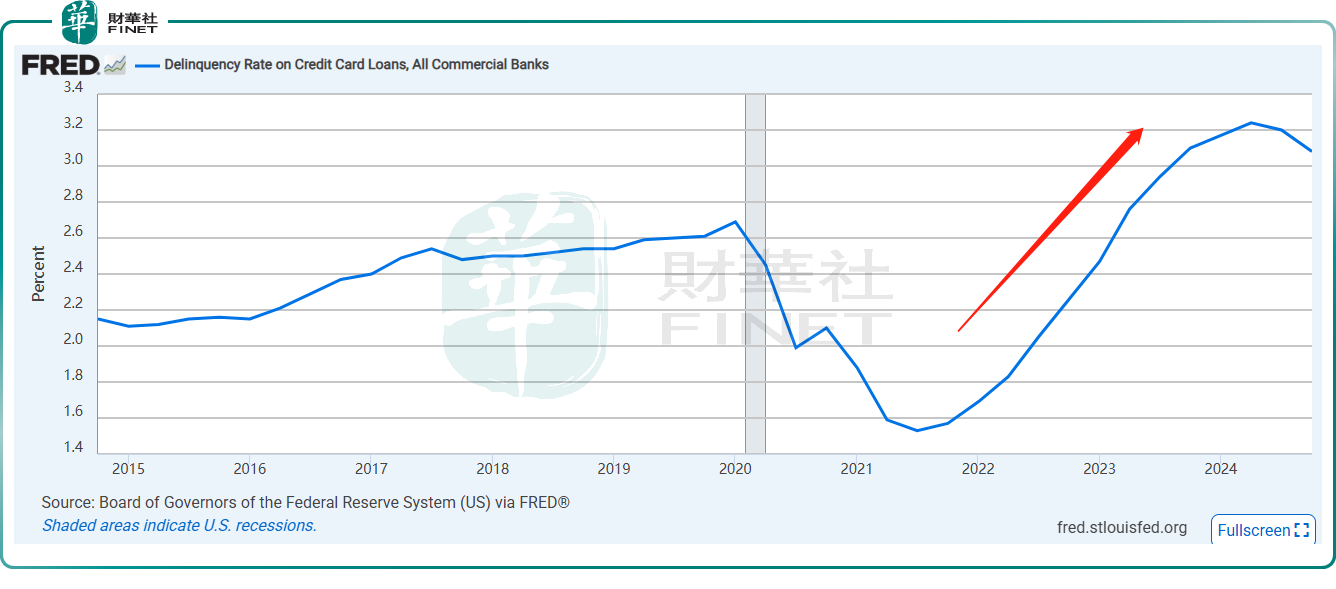

全球最大商业银行摩根大通(JPM.US)率先公布的2025年第1季业绩显示,其净坏账损失为23亿美元,按年增加了3.76亿美元,主要来自信用卡服务。我们也留意到,2025年第1季摩根大通的信用卡净坏账损失率达3.58%,高于去年同期的3.32%和上季(即2024年第4季)的3.30%,这或暗示消费者的还款能力有所弱化。

可以预见,随着关税政策的实施,关税成本转嫁到美国消费者身上,将推高美国通胀,进一步考验其消费者的消费能力和信用卡还款能力。

值得留意的是,美联储经济数据网站FRED的数据显示,美国商业银行信用卡贷款的不履约率在美联储2021年加息后持续飙升,到2024年第4季才有见顶迹象,见下图。

特朗普的关税政策推高通胀,有可能令不履约率卷土重来,增加美国陷入经济衰退和滞胀的风险,损失的是谁不言而喻。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情