美国标普500指数(S&P500)怎么买?标普500期货、差价合约、S&P500ETF投资指南!

标普500指数-S&P500被许多投资人当做美股市场的大盘来看。我也经常收到一些朋友的咨询在什么位置可以建仓购买美国标普500,美国股市动荡,趋势难料,未来应该如何投资?

�本文将分享什么是标普500,为什么标普500这么重要,s&p500指数要怎么买,不同投资方式比较等问题。

什么是美国标普500指数?

| 名称 | S&P500 |

| 成立时间 | 1926年 |

| 成分股数量 | 505 |

| 涵蓋行业 | 所有行业,包括金融、能源、科技、医疗保健等 |

| 计算方式 | 市值加权平均数 |

| 目前收盘价 | 根据当天市场交易情况而定 |

标普500指数全称『标准普尔500指数』,简称『S&P500, SPX』。该指数以市值型加权的方式计算美国最大的505家上市公司的股票综合走势,因此可以准确的反应美国当前股市的情况,是投资美股必看的指数。

S&P 500指数最初始于 1926 年,当时是仅由 90 只股票组成的“综合指数”,至今S&P 500已经包含505只美股。

S&P 500指数前十大成分股包含苹果(AAPL )、英伟达(NVDA)、微软(MSFT )、亚马逊(AMZN)、Meta(META)、谷歌 A(GOOGL)、谷歌 C(GOOG)、波克夏(BRK.B )、博通(AVGO)、特斯拉(TSLA),皆为国际知名大公司,且覆盖的行业广泛,其中信息技术占31.7%、金融占13.4%、医疗保健占11.2%。

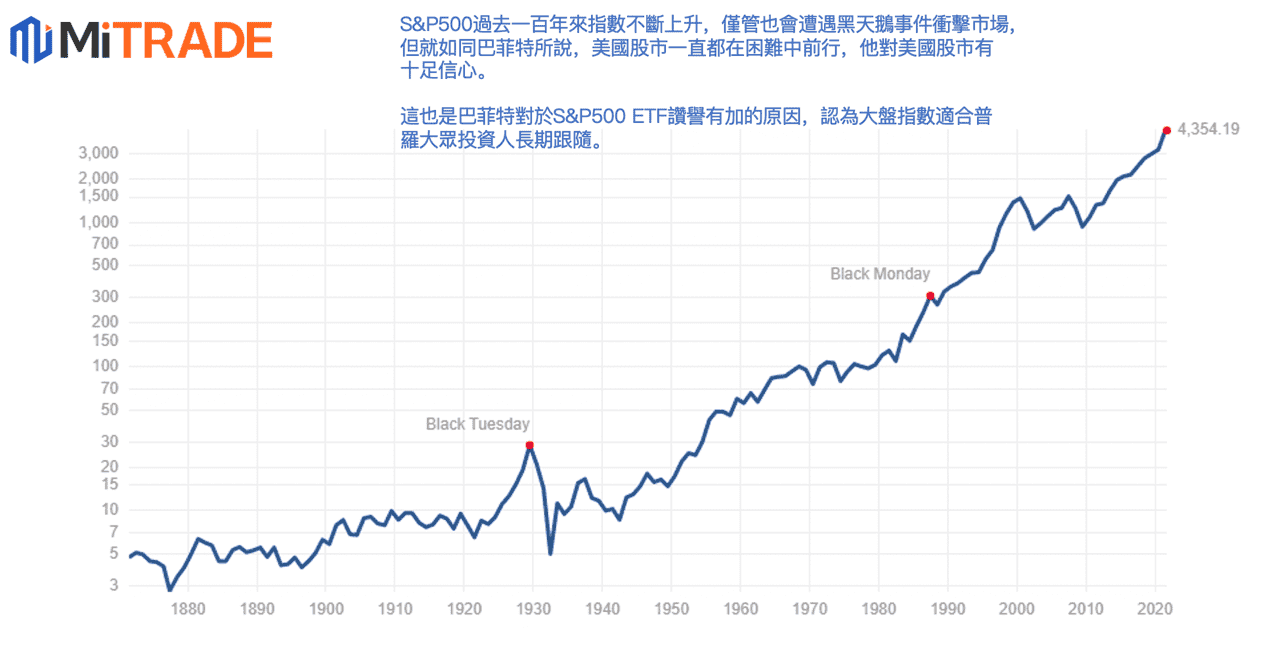

标普500一百年来的走势图表

经过无数的起起落落,S&P500的趋势都是向上走的。并且年平均投报率达到8%。过去30年间,标普500投报率仍然超过9%, 比起市场上87%的共同基金投报率都高。

也因为S&P500覆盖行业众多,长期走势稳定,获利空间充裕,受投资者青睐,因此各种投资工具都会用来追踪S&P500,比如标普500指数型基金(ETF), 标普500指数期货,差价合约(CFD)等。

标普500指数价格走势

美国标普500-S&P500应该怎么买?

虽然S&P500指数是美国的指数,但交易并不仅限于在美国地区。其他地区的投资者也可以通过不同方式投资标普500。接下来我将介绍投资美股S&P500的不同方式。

方法1: 买S&P500 ETF:适合长线投资者

ETF全称是Exchange Traded Funds,指数股票型基金。采用追踪S&P500指数的方式,可在证券交易所里进行交易。通过指数型基金 (ETF) ,你可以一次性购买指数中的所有股票,不必单独购买每支股票。

ETF 通常提供低成本费用率,以SPY来说,费用率仅0.09%,相较于股票手续费或是共同基金的1~2%,显得非常划算。 ETF全天交易,类似于股票,前面也提到股神巴菲特认为被动投资的模式非常适合一般投资人,不仅能够节省研究个股的时间,甚至更有机会获利,适合有意长线布局美股的投资人,投资风险较低。

有哪些值得投资的S&P 500 ETF

以下是值得投资的S&P 500 ETF关于SPY、IVV和VOO的比较表格:

ETF名称 | 全称 | 成立年份 | 管理费 | 单笔金额最低 | 购买门槛 | 追踪误差 |

SPY | SPDR S&P 500 ETF Trust | 1993年 | 中等 | $10,000 | 高 | 小 |

IVV | Vanguard S&P 500 ETF | 2000年 | 低 | $10,000 | 高 | 小 |

VOO | Vanguard S&P 500 ETF | 2010年 | 最低 | $10,000 | 高 | 小 |

总结:

管理费:SPY的管理费用中等,IVV和VOO的管理费用相对较低,VOO的管理费用在这几档ETF中最低。

单笔金额最低:所有三种ETF的最低购买金额均为$10,000。

购买门槛:三个ETF的购买门槛均较高。

追踪误差:所有ETF的追踪误差均较小,表明它们均有效地追踪标普500指数。

不同地区的投资者如何投资S&P 500 ETF?

● 台湾:通过国内券商投资追踪S&P500指数的ETF:元大标普500基金 (00646),也可以通过国际券商购买在美国上市的S&P 500 ETF,如SPY、IVV、 VOO基金。

● 香港:通过香港券商购买在美国上市的SPY等ETF或者通过本地券商购买追踪S&P500的本地ETF如領航標普500 (3140.HK)。

● 马来西亚:通过国际券商如Interactive Brokers 投资美股市场上的S&P 500ETF。

方法2: 投资S&P500 期货: 适合短线

标准普尔500指数期货(S&P 500 Futures)是基于标普500的衍生金融产品。S&P 500期货允许投资者对该指数未来的价格走势进行交易和投机。S&P 500期货支持杠杆交易,允许投资者以较小的本金投资,同时,也支持双向交易,不管市场是上涨还是下跌,投资者都可从中获利。但需要留意,S&P 500期货的投资风险较高、不太适合新手小白。更适合有一定经验的短型投资者。

S&P 500期货有哪些合约类型?

● 标准合约:标准S&P 500期货合约在芝加哥商品交易所(CME)交易,合约代码为ES。

● 迷你合约:迷你S&P 500期货(E-mini S&P 500 Futures)是标准合约的五分之一,合约代码为MES,适合个人投资者和小型机构。

如何投资S&P 500 期货?

要投资S&P 500 期货,非美国地区的投资者可以通过国际期货经纪商,如Saxo Bank、Interactive Brokers 等开始投资。

通过S&P 500期货,投资者可以灵活地参与美国股市的交易,获取投资机会。然而,由于其高风险和复杂性,建议投资者在参与期货交易前进行充分的研究和准备,确保理解市场机制和风险。

方式3: 差价合约(Contract for Differences)交易

CFD差价合约和Future期货合约类似,都是一种衍生产品,追踪基础金融资产的价格,可以让您根据价格走势,多空双向交易。这与指数ETF基金不同,因为是保证金商品,可以利用杠杆,风险更大。适合积极型的投资人,波段操作,透过杠杆效果放大报酬波动。

● 上涨和下跌市场都可以交易

● 杠杆增大回报和风险

如果要交易标普500 CFD、期货, 可以通过合约券商如Mitrade交易。 Mitrade专注于差价合约CFD交易,界面简单易操作,适合新手作投资布局。

此外,可线上开户节省时间,对于初学者而言,注册即可获得模拟交易账户,提供$50,000的模拟交易金供投资者适应操作页面。

新用户更有$100赠金!还在等什么!现在就注册!

我应该如何投资美国标普500指数?

前面我介绍了3种投资S&P 500指数的地方是分别是:投资S&P 500 ETF、 投资S&P 500 期货、投资S&P 500 差价合约。那么投资者要如何选者适合自己的投资方式呢?接下来我将展开细说。

对于投资者而言,投资各类ETF,更多的是做长线、价值投资,投资周期可能2年3年甚至更长时间,摊开时间成本,其实追求的是一个细水长流的回报。

投资标普500ETF 有许多好处:

第一:是他的成分股更加多元,从资讯、科技、金融,超过500家美国大型上市公司都在里面,可以风散分险,也可掌握到各个产业的成长趋势。

第二:前面曾提到,标普500指数长期都是向上看涨(近20年,年化报成率8-9%),报酬稳定,对于投资人来说可以省下不少研究心力。此外,像是VOO ETF除了赚取价差以外,每年还有1~2.5%配息率,有了配息进行再投资,获利也会更加漂亮。其他国外ETF如SPY、IVV都是季配息,殖利率大约是在1.5%~4%,因为都是大型市值股,公司营运相对较为稳健,适合长期投资!

不过投资人要注意的是,如果你是想要获取高股息,那S&P500相关ETF不一定适合你喔!因为殖利率确实不高。追求更高回报率,可以尝试交易SP500期货和差价合约。短线交易获利机会更多,但风险更高。

交易SP500期货或差价合约的优势就体现在,CFD和期货都采用保证金交易,您可以用小资金去获取更大的仓位,可以双向交易,做多做空,交易更加灵活方便。同样的,风险也会更高。所以投资者在投资过程中,需要更加谨慎,及时做出调整。也不妨通过模拟交易,先对交易进行熟悉,再开始真实交易。

标普500指数有什么缺点吗?

我应该买哪一个S&P500 ETF?

如何交易s&p500指数差价合约CFD?

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情