自上世纪90年代日本泡沫经济爆破后,日本央行长期采取无限宽松货币政策(QQE)刺激经济。 2011年后日币结束了阶段性升值,进入长年持续贬值状态,美元兑日币(USDJPY)从75.6水平一直升至2021年的152附近,日币贬值幅度超过50%。直到2023年,日币结束了近十年的持续贬值,走势扭转。

那么2026年日币还会再跌吗?今年日币汇率走势如何?买日币投资能赚到钱吗?下文就带大家分析2026年的日币投资行情。

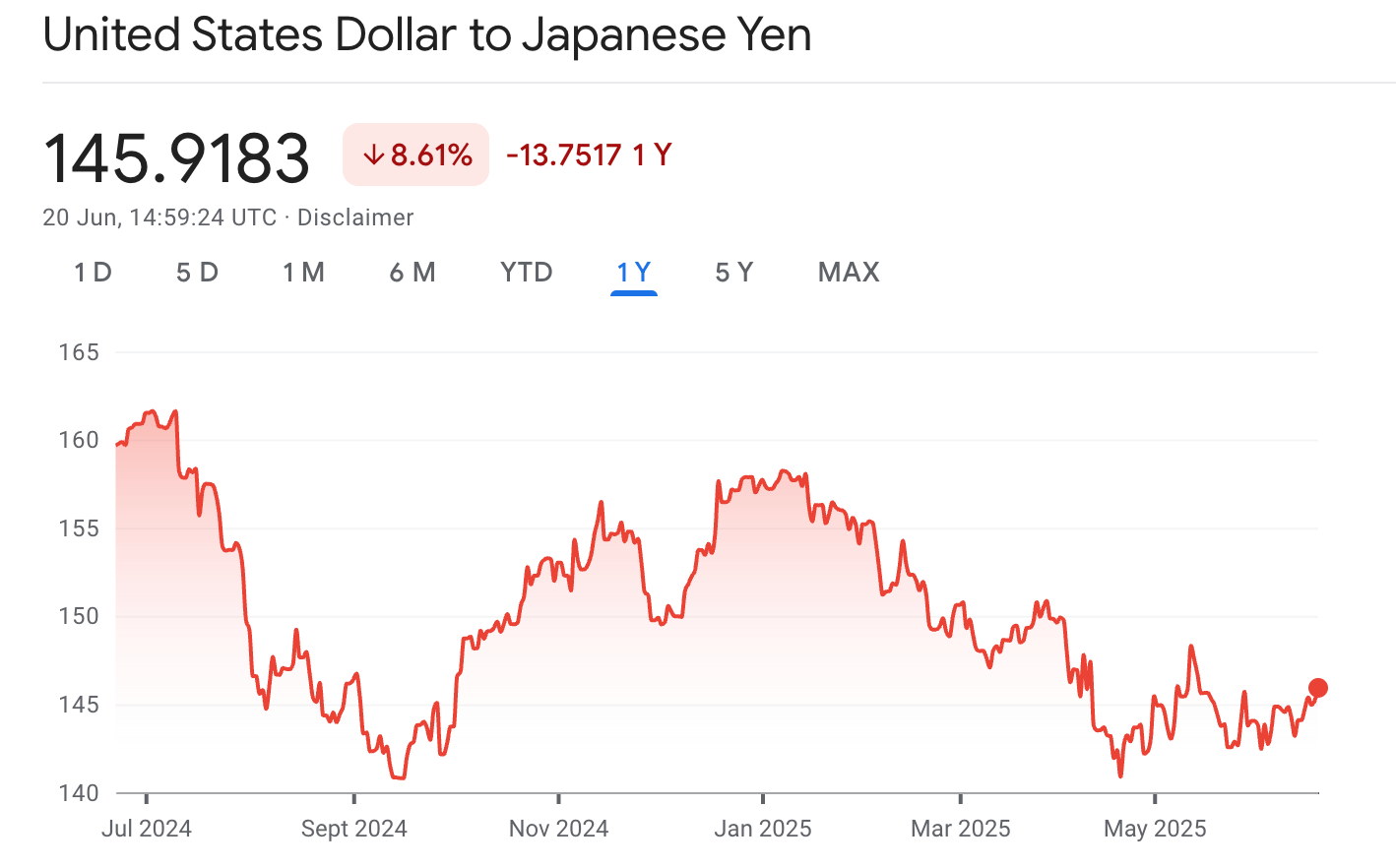

今日美元日元-USDJPY价格走势图

2024年-2025年日币走势回顾

2025年以来,日圆汇率经历了一个反转,美元兑日圆汇率短时间内从年初接近160的高位跌至4月21日的最低点140.876,三个月内日圆升值幅度超过12%;

5至6月,日圆汇率小幅回升,但之后回到贬值的走势。进入10月,美元兑日圆(USD/JPY)汇率突破150且不断走高。 10月31日,日币汇率进一步走弱,美元兑日圆汇率跌破154这个重要的心理关卡,创下八个多月以来的新高。

为什么日圆会持续贬值呢?当前主要是因为美日利差持续扩大、日本央行政策调整速度慢、加上经济结构性问题,以及高市早苗当选首相后引发的政策方向不确定性。

目前市场普遍认为,想要有效阻止日圆继续走弱,日本方面需要调整货币政策(例如升息)或直接进场干预汇市。同时市场普遍预期日本央行将于今年12月或明年1月再次启动升息。

【近一年美元兑日圆汇率走势 图源:Google】

其中首要关注的重点无疑是日本央行政策变化,让我们先回顾一下2024至今日本央行的利率决议:

| 2025-06-17 | 0 | 0.5% |

| 2025-05-01 | 0 | 0.5% |

| 2025-03-19 | 0 | 0.5% |

| 2025-01-24 | 25 | 0.5% |

| 2024-12-09 | 0 | 0.25% |

| 2024-10-31 | 0 | 0.25% |

我们根据时间线回顾一下:

2024年3月19日,日本央行决定结束负利率政策,将政策利率从-0.1%提高到0至0.1%范围内。这也是日本央行自2007年2月以来,时隔17年首次升息。

先前日本央行为了刺激经济成长活力和提升通膨,成为全球首个实施负利率政策的中央银行。

这次升息市场不买账,日圆反而因为和美国公债利差扩大而继续下跌。

2024年7月31日,日本央行宣布升息15个基点,将政策利率上调至0.25%。这项决策超出了先前市场预期的10个基点,引发了市场的大幅震荡。日圆在短暂下跌后连续4天大幅走高,并在接下来的1个多月继续保持了上升趋势。

但同时,日圆的超预期升息引爆了大规模的“日圆套利交易平仓”,导致全球金融市场巨震,日经225股市8月5日跌幅高达12.4%。 (什么是日圆套利交易:日本低利率,而美国高利率,形成了巨大的利息差,导致大家都从日本借钱去美国进行投资,这就是日圆套利。)

2024年9月20日,日本央行决定暂停升息,将政策利率维持在0.25%不变,符合市场预期。至此,从政策和K线走势结合来看,2024年美元/日圆涨幅不到3%,日圆止跌趋势明显。

2025年1月24日,日本央行做出重大政策调整,将基准利率由0.25%提升至0.5%,创下2007年以来单次最大加息幅度,正式宣告其超宽松货币政策时代的终结。

这一决策主要受到两方面因素推动:一是3月核心CPI同比上涨3.2%,超出市场预期;二是2024年秋季劳资谈判达成2.7%的薪资涨幅,为货币政策转向提供了支撑。

日本央行加息推升了国债市场收益率,10年期基准收益率快速攀升至1.235%,日圆兑美元汇率则呈现震荡走强态势,美元兑日圆汇率从年初的158左右,降至150左右,4月21日更是触及140.876的年内最低点。

在2025年1月升息至2025年10月末的六次利率决策会议上,日本央行都按兵不动。在基准利率仍停留在0.5%历史低点的情况下,日圆汇率继续走弱,美元兑日圆已突破150大关。

近日,日本央行行长植田和男表示,央行将持续关注明年薪资成长情况,以判断物价和工资能否形成良性循环。这种不急于升息的立场被市场解读为年内升息可能性降低,从而加剧了日元的卖压。

日币还会再跌吗?2026年未来走势如何?

日圆短期内有没有办法止跌回升,主要取决于以下关键因素:

1.日本央行的行动是决定性因素。日元要想真正逆转跌势,最需要的是日本央行发出明确且坚定的货币政策正常化信号,例如给出清晰的升息时间表。尽管有分析师认为日本央行最终会将利率至少正常化到1%,但在10月的利率会议上,日本央行保持了相对谨慎的态度,这令市场感到失望。

2.美日利差扩大通常导致日元贬值。目前日本央行维持0.5%的政策利率且未释放明确升息讯号;另一边美国联准会保持鹰派立场,令市场对12月降息的预期减弱,两国利差持续扩大,成为日元走弱的主要原因。

3.美国经济仍相对强势。尽管美国劳动力市场出现疲软迹象,但整体经济前景仍然乐观,推动美元走强。美国联准会政策制定者持续关注通胀风险,并明确表示由于内部政策分歧及关键经济数据不足,今年内再次降息的可能性较低,这一立场进一步支撑了美元相对日元的强势。

4.从技术面分析,美元兑日圆汇率已在153.30上方获得支撑,这个价位由前期高点转化为当前支撑位。日线级震荡指标持续位于积极区域,且还没有出现「超买」讯号,表明汇价短期内仍有上涨的空间。

如果汇价能有效突破154.80阻力区域,则后续有望测试155.00关键心理关口。反之,如果跌破154.00,下方支撑将依次关注153.25至153.00整数关口;若该支撑区间失守,可能引发更深度回调,进一步下探152.15-151.50区间。

从多家机构的最新观点与市场评论综合判断,市场对日元较短时间内的走势已形成「温和看跌」的共识,普遍预期美元相对日元还会继续走强,日元仍将面临持续的贬值压力,但长期来看较为乐观。

技术面显示美元兑日圆仍有上涨空间

Forex的分析师从技术面分析认为,目前美元兑日圆(USD/JPY)不仅稳稳站在200日移动均线上方,50日均线也呈现上行趋势,整体技术结构显示汇价继续上涨的机率大于回落风险。 MACD指标在上个月末完成看涨金叉,进一步强化了看涨信号。虽然这些指标不能完全排除短期回调的可能,但整体来说,技术面仍然偏向乐观。

日本经济数据是潜在的转折点

不过,分析师也提示,虽然主导美元兑日元走势的一直是美国的利率前景,但日本的经济数据也值得关注,任何显示薪资增长加速的迹象都可能提高市场对日本央行在12月升息的预期,为日圆带来支撑。

长期看,日圆终将回归合理价值

从长期看,多家机构对日圆前景仍然有信心。高盛指出,历史经验表明,即便日圆汇率长期偏离合理价位,最终还是会回归到应有的价值。像2020年至2021年初就是一个典型阶段:当时受全球避险情绪升温以及美债收益率下跌的推动,日圆曾出现阶段性走强,之后才重新进入贬值周期。

尽管日本首相高市早苗支持的宽松政策立场与财政扩张计画,在短期内会压制日元的表现,但高盛策略师强调,考虑到日本国内对通胀的政治反对声浪越来越高,即使政策一定程度上回到「安倍经济学」的框架,实际的执行力度也会「明显温和」很多。

基于以上判断,高盛预计,随着日本货币政策逐步走向正常化,未来十年内日圆兑美金汇率有望升至100日圆水准,这意味着延续多年的日圆贬值趋势可能会出现结构性的反转。

影响日币未来走势的因素

通膨CPI

通膨率CPI(Consumer Price Index)反映了物价的增幅,关系民生甚至社会稳定。目前全球通膨仍然高企,油组(OPEC+)积极干预抬高油价。若通膨持续升温,央行可能会提高利率以控制通胀,这可能迫使日币升值;若通膨降温,日本央行则没有迫切性改变现行宽松货币政策,憧憬落空很可能使日币贬值。目前日本也是世界上少数,通膨率仍然较低的国家之一。

【資料來源:Tradingeconomics 日本通脹率】

经济增长数据

日本的经济增长数据中,国内生产总值(GDP)、采购经理人指数(PMI)尤其重要,若数据走强则表示日本央行的紧缩空间更大,有利日币升值;经济增长放缓时,则表示央行需要继续宽松,不利日币。目前来看,日本的经济增长也是G7国家当中相对比较稳定的。

【資料來源:Tradingeconomics 日本綜合PMI】

货币政策/央行言论

日本央行的货币政策对日币走势具有重要影响。新任行长植田和男已经成为外界焦点,他的言论有可能被媒体放大,甚至误读。尤其是对于是否改变负利率、YCC的态度十分值得关注。一旦出现稍为收紧或质疑宽松的言论,日币可能急速升值,相反日币可能会贬值。

国际市场情势

经济环境、各国的通胀都影响其他央行的政策。由于汇率是相对的,若以联准会为首的各国央行降息,币值自然下降,日币变相升值,相反日币就会贬值。

还有一点,日元在过往的历史当中都有避险属性的特征,即危机发生的时候,人们往往会买入日元进行避险。例如以巴冲突升级后,日币兑其它货币短线飙升。

附:【大事件梳理】是什么让日币近10年持续贬值?

【数据来源:Trading View 美元兑日元(USDJPY)历史走势】

2011年3月11日 - 日本大震灾

这场地震和随后的海啸对日本造成了巨大的经济损失,而之后的福岛核电厂大爆炸更引发广泛地区辐射及能源缺口,令日本需要买入更多美元以购买石油。加上核辐射忧虑大家了对旅游业和农产品出口,令外汇收入减少,日币开始走弱。

2012年12月 - 安倍三支箭

安倍晋三上任日本首相后,提出“安倍经济学”(Abenomics),当中包括增加政府支出、无限量化宽松及透过日本央行的公开市场操作压低长期债息等,并表明希望日币贬值,提振出口和经济增长。

2013年4月 - 大规模宽松政策(USD/JPY加速上涨阶段)

为了配合安倍经济学,日本央行(BOJ)宣布实行前所未有的大规模资产购买计划(QQE),当时新上任的黑田东彦称会采取一切日本央行可以想得到的措施,包括透过购买债券及ETF,两年内向市场注入1.4万亿美元等值的货币,旨在刺激经济和实现2%的通膨目标。虽然股票市场反应正面,但这一宽松政策缺令日币在两年内贬值近30%。

2021年9月 -美国开始收紧货币政策(USD/JPY加速上涨阶段)

联准会议息后表示即将收紧货币政策(Taper),在2022年各大主要央行为应付俄乌战争引发的高通膨,纷纷大幅加息,然而日本央行依然保持负利率等超宽松货币政策,令日币贬至2022年十月152兑1美元的历史高位。

与此同时,由于日本的借贷成本极低,吸引了国内外投资者进行利差交易,也就是借入日币后,买入包括债券、股票及外汇等资产,赚取中间收益率/利息之差,或者杠杆资产升值的收益。所以在环球经济向好的时期,日币贬值的压力往往更大。

2023至今 - 憧憬结束宽松

随着各主要央行在2022年大幅加息遏制高通膨,新任日本央行行长植田和男就任后的首个记者会上就表示,目前实施殖利率曲线控制(YCC)是比较稳妥,但对长期的政策持开放态度。此言论被市场解读成为改变货币政策做铺垫,毕竟过去的通膨目标2%已经超额完成了。

另一方面,随着通膨率的攀升,日本的CPI已经高于3.3%,核心CPI也超过3.1%,创了自上世纪70年代石油危机以来的新高。尽管植田和男称目前的通膨没有持续性,但物价上涨一定会影响民众生活消费及实体经济,在支持经济增长和稳定物价的利率平衡点只会是上升。

2024年-日本央行货币政策转向

2024年无疑是日本央行货币政策的重要转捩点。在全球多数央行倾向宽松的背景下,日本央行果断调整了长期实施的宽松货币政策,在2024年3月和7月各加息10个和15个基点,将政策利率调升至0.25%的水准。

日本央行货币政策的调整以及经济形势的变化,引发日元汇率波动剧烈。 2024 年上半年日圆一路贬值,7 月加息后虽有所回升,但在 12 月 19 日日本央行维持利率不变的决议公布后,日圆兑美元应声跌破 155 日圆大关,为 11 月以来首见,这也显示出市场对日本经济前景的担忧。

总结

市场避险情绪的升温、对美元地位的担忧以及对日本政策前景的重新评估,总体还是支持日圆的中长期升值。有旅游消费需要的朋友可以分注买入,满足日后需要;对于希望在外汇交易中获利的投资者,则可以参考以上资讯,考虑自身财务状况及风险承受能力,有需要更应该咨询专业意见,做好风控以防市场波动。

在Mitrade交易外汇保证金

Mitrade受ASIC监管,提供70+可交易货币对,除主流外汇货币对(如EUR/USD、USD/JPY)外,涵盖里拉、南非币等更多外汇保证金产品,满足外汇投资人多样化需求。还有免费模拟账户可用于练习,无需担心真实资金风险!

🎉现在注册Mitrade ,可领开户优惠

高达USD100 新人现金回馈!

注册即领USD10! 交易再领USD90!

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情