在交易中,我们面临的最困难的决定之一是何时停损或停利(Trailing Stop)。一般的停利停损是针对价格而设定的一个固定的点,这样的方式很容易因市场反转,离设定的停损停利点差一点,反而由赚变成赔,得不偿失。

Mitrade有工具可以帮助减少这种困扰——移动停利停损订单,这也是新的投资主流。

本文将介绍移动停利停损的使用方式,让我们了解动态停利停损如何改善你的交易。

移动停利停损是什么?

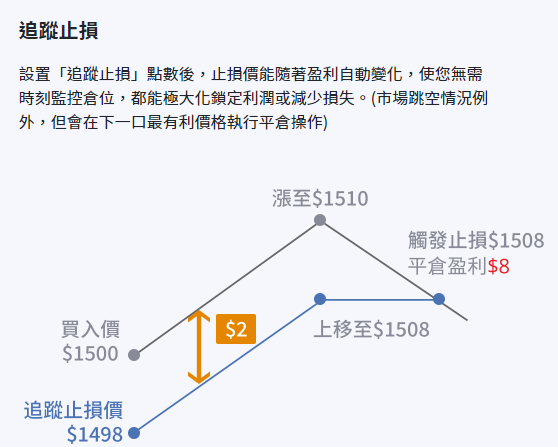

移动停利停损订单(Trailing Stop)是一种自动调整的止损订单(Stop order),停利停损点可以根据市场价格的变化而动态变化,帮助你锁定已经获得的利润,同时减少风险。

当我们买入或放空某些标的,你可以根据当前市场价格预先设置止盈/止损点,可以是百分比(例如2%)或数字(例如 2 点)。只要价格走势有利于投资者,就允许交易保持开放和盈利。一旦价格反转超出指定的百分比或点数,移动停利停损单将被执行,交易被平仓。

若进场时就预计停利停损价格,并没有办法即时反应股市的波动,因此,随着标的价格逐步调整停利停损点是一种能把获利守住的方式!

在 Mitrade 上交易如何使用移动停利停损?

当点开Mitrade平台准备交易的时候,在交易介面右手边可以选择要做多还是放空、挂单还是市价单,交易价格、单位、杠杆倍数等。

(图源:Mitrade交易介面)

然后继续往下滑,可以选择固定价格的止盈止损,也可以选择动态的追踪止损!

例如,如果你希望不要回档超过300点,那就在追踪止损的框框中选300。这样的话当开始交易获利超过300点的时候,追踪止损点就会跟着移动上调,当交易盈力超过600点的时候,停损价格也会跟着上调300点,依此类推...无论市场如何波动,你仍然可以获得至少300点的利润。

追踪止损订单不是只有交易前能设置,交易后也可以随时设定,或者,当你不知道设置追踪多少点比较合理时,你仍然可以在开仓后创建Trailing stop订单。设置何时以及多少点是完全灵活的,Mitrade提供很高的自由度,方便你自由決定。

比较停利停损订单的优缺点

相对传统的定点停损停利,移动停利停损让投资人可以持续跟随股票的涨幅,而不是一开始就设定固定的出场点,可以一定程度避免因为大幅度回档而损失收益,还可以自动化执行,省时省力。

但如果低交易量、低波动资产,则很难触发自动停损停利点,高波动资产又太容易触发不合适点位,因此,对于方向性明确的标的,比较适合使用自动停损停利功能。同时要记得过分依赖自动停损停利功能会降低判断力,科技是用来『辅助』而『代替』你的。

如何在交易中应用移动停利停损策略?

下面会提供常用的移动停损停利策略让投资人參考。

1、波段交易如何使用动态停利停损

以特斯拉(TSLA)为例,若当前价格为 200买进,并且你预测价格将在不久的将来上涨,因此你选择做多:

买入价为200

下达追踪停利停损单

移动停利停损是指随着价格变化调整出场价格,例如一开始的进场是预估获利20%,并在回吐10元以上时出场,这个停损价格就随时调整,在股价上涨到237时,停损的价格就变成237-10=227而非一开始的190(200-10)。

因此移动停利相对的优点就是避免太早出场没有赚到后面的涨幅或获利回吐过多,如下图所示

2. 当冲交易如何动态停利停损

当冲交易观察的指标通常不会用日K线,而是采用5分钟K线,毕竟你当天就要买卖,日K都是收盘后才形成的,因此用日K参考性较低。

另外当冲会特别参考『开盘价』,这个数据显得格外重要。

然后就是需要标的有日内波动才适合,所以要挑选日内波动量大的标的。

同样以特斯拉(TSLA)为例,开盘后观察前2个5分钟K线来决定今天要做多OR做空,若以174.6进场,设定停利3%、停损1%,则会在179.83停利出场、172.85停损出场。但若使用移动停利停损则可以保护住获利。

3. 移动停利停损如何搭配技术分析

波段投资我们通常会用『10日线』是否站上来当成做多与做空的投资指标。另外会使用『布林通道』来当成停利指标。

同样以特斯拉(TSLA)为例。9/22号特斯拉跌破10日线(黄线),若进行『放空操作』,停利点的设定不一定要固定赚多少%,而是可以设定跌破布林通道(紫色弧线)下轨,移动停利停损点则是可以设定是否站回10日线以上来执行。

这部分需要『每天针对布林通道与10日线价格变化进行调整』,优势是更为弹性、缺点是比进场就设定好的停利停损更加灵活、对保护获利的程度更高。

4. 杠杆投资如何搭配移动停利停损?

除了股票投资外,有些朋友也会投资外汇、期货、CFD价差合约等,由于这些投资多半参杂杠杆,放大了投资收益,对于停利停损设定格外敏感。

尤其是在指数投资时,很多人的投资方式都是『定点买进』,例如,买单设定11890 买进1单位多单,每跌20点再买进,总共买进5单位,若只设定一个固定停利的多单为+20点,则会在11890+20=11910点的时候停利出场

但会这样挂单表示预期可能会继续下跌后再反弹,但若反弹没有达到一开始的高点则没有办法创造实际获利。

因此,多半会建议可以设定每一个单位『平均获利20点』,所以会出现下列5种状况

当然这样的投资没有停损的机制,也会造成比较大的风险,因此比较适合指数投资,这种下跌后高机率会反弹的标的进行投资,若以股票或加密货币则风险过大。

当然上述投资法的风险也是比较大,若跌下去是否能反弹到相对高点也是未知数,因此也有所谓的三角形投资法搭配移动停利。

11890买进1单位多单,每跌20点再多买进1单位,总共买进15单位,若只有设定一个固定停利的多单为+20点,则会在11890+20=11910点的时候停利出场

但会这样挂单表示预期可能会继续下跌后再反弹,但若反弹没有达到一开始的高点则没有办法创造实际获利

因此,多半会建议可以设定每一个单位『平均获利20点』,所以会出现下列5种状况

这样的好处是不要求反弹幅度那么高,缺点是需要较多的本金,因此若想拆的更多,则可透过杠杆放大资金效果。

使用移动停利停损时的注意事项

一般移动停利停损的设定多可以透过『%数』或是『差额』,在进场时就设定好,但真实的投资有时候会参考『移动平均线』或是『布林通道』来操作,而这些都是随时变化的,因此波段操作可以每天调整一次即可、但当冲操作还是需要随着盘中变化随时调整,若单纯进场后就不去调整并非能长期保持胜率的方式。

由于一动停损停利方式还是适合标的走势有趋势性的,所以投资前还是要做好标的的基本面研究,不然就算策略正确还是很可能一直停损赔钱。

移动停损是等标的获利超过预定获利后才会触发的,如果波动太小的标的不适合,波动太大的标的也不适合,所以这部份投资前还是要很谨慎。

结论

移动停利停损订单(Trailing Stop)是实现利润最大化和损失最小化的有效工具。如果你没有太多时间监控价格图表和每日技术分析,那么动态停利停损是一个很好的工具,可以帮助你节省时间并仍然确保最有利可图的交易。

Mitrade 为您介绍了几种使用追踪停利止损的策略,这些策略的适用性取决于您是短期还是长期投资者,以及您的投资风格和市场的波动程度。

简单的投资设定可以降低风险,但也可能错过一些机会。复杂的投资设定可以提高风险控制,但也需要更多的精力和调整。

希望本文中的知识能够帮助和支持你成功交易。

何时使用移动停利停损?

追踪停损停利安全吗?

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情