通货膨胀一直是影响一般人生活的重要因素,尤其是最近一年因为地缘政治、防疫对供应链构成影响以及超宽松货币政策的后遗症,造成物价上涨。不少人面对变相的货币贬值物价上升,生活成本明显上升,寻找一种有效的方法来对抗通货膨胀已经成为了投资者的一个重要课题。而黄金作为一种实物资源,通常被认为是对抗通货膨胀最好的选择之一。

【黃金实时价格 图源:Mitrade】

买黄金可以对抗通膨吗?黄金价格与通货膨胀的关联性

黄金价格与通货膨胀存在着密切的关联性,也常被看做是一个衡量通货膨胀的指标,当通货膨胀率上升时,黄金的价格通常也会上涨。

为什么会这样?我们可以先从通货膨胀这四个字的意思说起,所谓的通货其实就是货币,膨胀指的不是我们手中拿的硬币或钞票体积变大,而是他们的供应量增加。当货币的供应量增加,但经济体所产出的商品与服务没有跟上,货币就会供过于求,货币贬值的结果就是物价上涨,也就是一般说的通膨现象,而黄金作为另一种供应量增速较慢的货币,对比滥发的信用货币,其价值自然水涨船高。

【数据来源:财经M平方 全球-四大央行M2货币供给量】

【数据来源:Trading View 美元、欧元及日元计价的黄金走势】

全球四大央行在2006年金融海啸之前的M2货币供应量在24万亿美元的水平,经历十多年的宽松后已经升至87万亿美元的水平,增幅达260%。同期金价对比欧元、美元及日元等主要货币,涨幅在300%-400%不等。

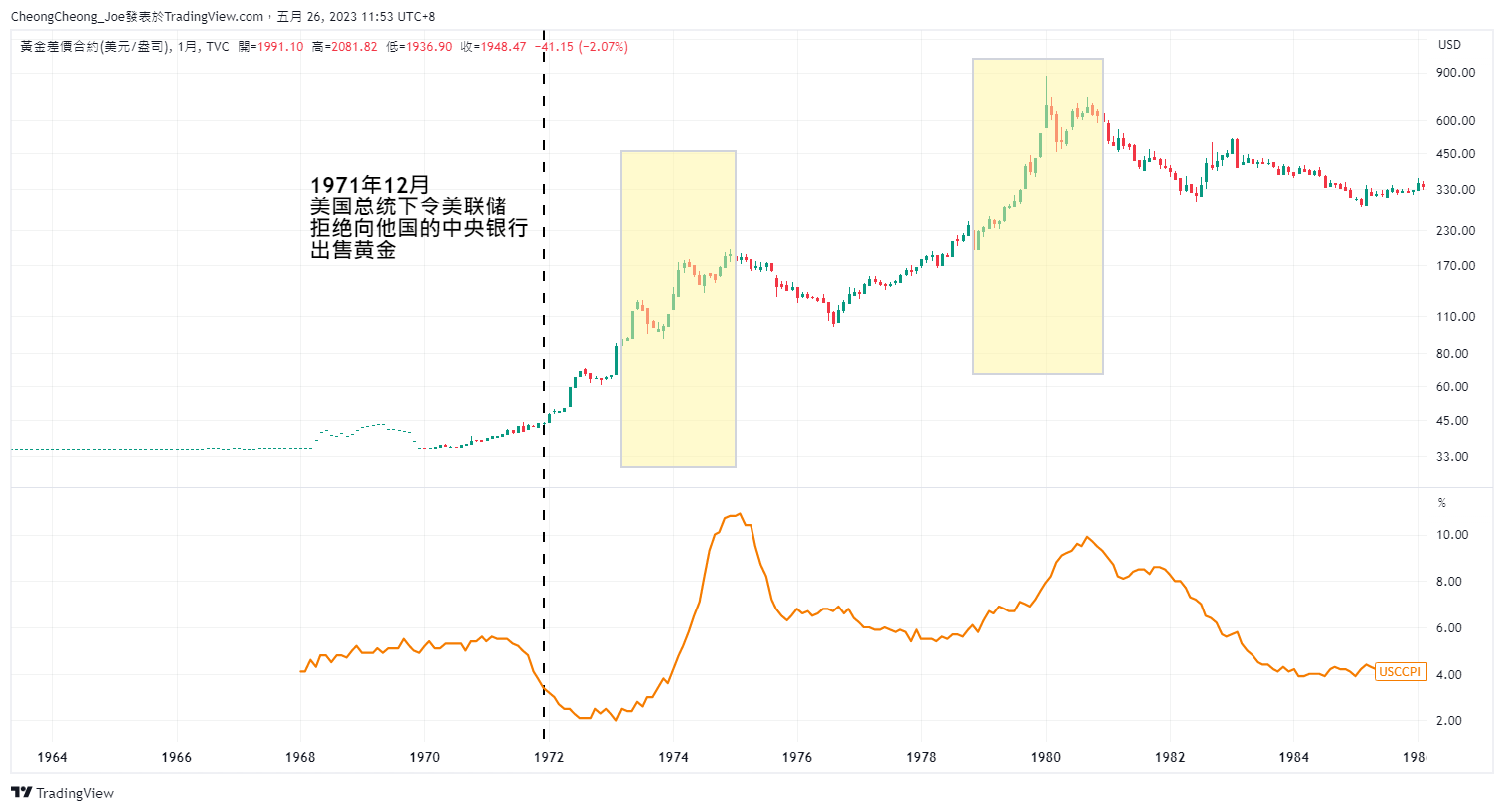

近年因为疫情、战争及超宽松货币政策引发的通膨,跟70年代初及80年代初的能源危机十分相似。当年核心CPI攀升至10%水平,金价也大幅飙涨,以1973年初的62美元每盎司上涨至195.5美元每盎司,涨幅就达215%。

【数据来源:Trading View 金价vs美国核心CPI历史走势】

黄金投资的方式

一般投资者如何投资黄金呢?

实物黄金

购买实物黄金条或金币是一种比较直接的投资方式,投资者可以到有信誉的黄金交易商通常需要考虑安全、保管和存放等问题。投资者可以通过银楼或银行进行购买和存储。

有的朋友喜欢买纪念币、金器和工艺品等实物黄金保值,笔者认为这类产品承载了投资以外的价值,需要个人自己衡量。但从交易的角度看,实物黄金买卖差价本身就比较高,而这类产品包含了更多的溢价,在卖出的时候不一定可以收回,会增加成本降低回报。

在台湾实物黄金交易超过5万元新台币,就必须申报个人一时贸易所得,所以如果把手上金条、金饰卖给银楼,这部分的所得要以纯益率6%计算个人一时贸易所得,并入隔年的个人综合所得税申报。

黄金存折

黃金存折也叫做「纸黄金」,简单来说,就是我们买入黄金但银行给我们一份存折帮我们保管,这样我们并不需要持有实物黄金,买卖都通过银行的存折即可,比起买金条来说方便许多。许多大型银行都可以开黄金存折帐户,例如:台湾银行、中国信托、第一银行、华南银行等。黄金存折也可以兑换实体黄金。

黄金存折目前在银行可以有两种买卖方式,一种是用台币买,一种是用外币买。两种方式买卖的手续费不同。但是如果用台币买我们就要承担汇率波动的风险,因为国际金价是以美元计价。如果用外币买,一开始就会有相应的换汇成本。总体来看,无论是用台币买还是用外币买,成本相差不多,属于中等摩擦成本,但是要注意每次买卖都会有费用产生,换汇成本也难掌控,如果频繁买卖会累积较高的费用,建议买卖黄金存折不要过于频繁。

税务方面,黄金存折的买卖过程的获利,视为财产交易所得,同样要并入隔年的个人综所税申报。不过,财产交易可能获利,也可能亏损,如有损失,当然可以在财产交易所得当中扣除,如果当年度没扣完,之后3个年度可以继续扣。

交易所买卖基金

交易所买卖基金(Exchange-Traded Funds, ETFs)是一种通过证券交易所买卖黄金的方式。这些金融商品与金价直接相关,可以通过券商或基金公司进行买卖,比实物黄金更具流动性和便利性。

投资者可以考虑台湾的黄金ETF和海外的黄金ETF,比如台股黄金ETF(00635U)、美股黄金ETF(GLD)和美股黄金ETF(IAU)等。

台股黄金ETF的交易成本是管理费(1.15%/年)+手续费(0.15%)+交易税(0.1%), 美股黄金ETF (GLD)的交易成本是管理费(0.4%/年)+手续费(0~0.1%)+换汇(0.32%), 美股黄金ETF(IAU)的交易成本是管理费(0.25%/年)+手续费(0~0.1%)+换汇(0.32%)。 |

黄金期货

投资者透过台湾或者国际期货交易所买卖黄金期货,黃金期货属于标准化的衍生品契约,以保证金形式交易,有杠杆效应放大盈亏。

期货可以双向交易,比起台湾的期货,国际黄金期货一般是23小时交易,合约标准有100盎司、50盎司及10盎司等。由于产品有到期日,如需继续持有就需要进行转仓。总的来说,期货黄金的风险较大,产品相对复杂一些,比较适合较有经验的投资者操作。

差價合約(CFDs)

如果你是有相关衍生品交易的经验,那么「差价合约CFD」绝对是希望快速进入黄金市场的最佳管道。

CFD是追踪现货黄金价格为标的的一份合约,可以双向多空交易,不实际持有实物,也没有持仓到期时间。比起期货更加灵活。投资者的利润来自买卖合约之间的价差,进入门槛非常低,杠杆选择也灵活的多,手续费主要来自价差、和隔夜持仓费用。

税务方面,这类透过国际黄金交易赚取的所得属于海外所得,如果单年度超过新台币100万元,必须并入个人基本所得额计算,即纳入最低税负制计算税额。

期货和CFD黄金投资适合短线操作,二者的差异在于:

1. 期货有固定最小的合约规模,但差价合约没有,所以CFD保证金要求更低

2. 期货有到期日,但差koffz价合约没有

3. 期货有收手续费和交易税,差价合约只收差价

4. 期货对资金要求比CFD高

【数据来源:MiTrade专栏文章 各类黄金产品对比】

其他有效抗通膨的投资方式

黄金矿业股票

投资黄金矿业股票可以通过证券市场进行,这些公司主要从事黄金开采和销售等业务。其盈利与金价息息相关,一般金价上升,市场对于金矿石的需求会上升,支付的价格也会提高,利好金矿公司的盈利和股价,反之亦然。

不过这种方式更多地关注投资公司的股票代表的价值,而非黄金本身的价值。市场可能会讲金价走势的预期提前反映在股价身上,其他上市公司的活动和消息,比如投资新矿,营运成本的变动也会影响股价,所以并非一个直接和容易把控的做法。

房地产投资

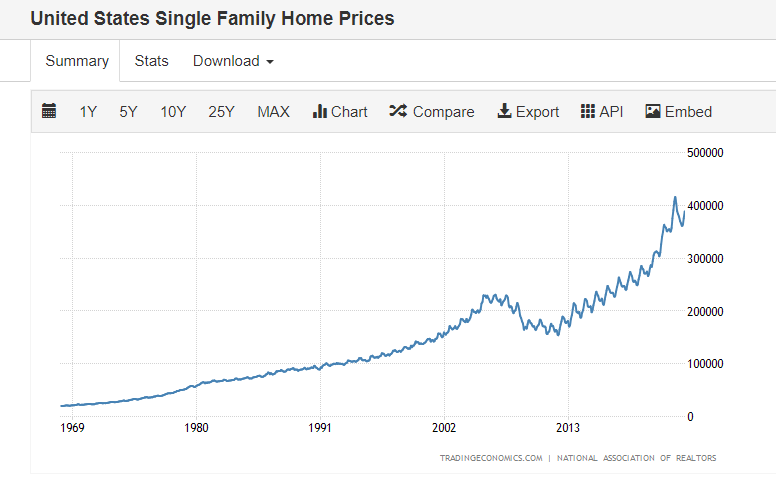

股神巴菲特曾经讲过,30年期的按揭是最好的理财工具之一,一方面是货币长期贬值,另一方面是几时房价不生,利息支出在低息环境下也不会很多。

的确,在大部分国家地区如美国、欧洲及中国等,房地产价格在过去三十年涨幅惊人。以美国为例,过去三十年的房价就升了3倍,与货币供应的增量级别相约,加上按揭的杠杆效应,可以说是不错的投资抗通膨选择。

然而房地产交易门槛较高,近十年房价上涨造成社会问题,有不少国家地区对房地产交易开征了百分之十几到几十的税费。房地产投资也涉及较多法规条例,对于一般投资者来说可能较难积极参与。

【数据来源:Trading Economics 美国房价历史走势】

总结

总的来说,现代社会的通膨是难以避免的事,美联储及各大央行普遍预计通膨难以在2023年内有效遏制,甚至可能持续到明年,所以抗通通膨是短期和长期都有必要做的事情。投资者可以按照自身需要选择对抗通膨的方法,由于没有人有水晶球,不论经济现象和价格走势都是难以准确预估,所以资金和风险控制也是最终投资成败的关键。

◆ 行业权威监管及授权,赢得全球客户的信赖

◆ 零售客户存款依照监管法规要求按需单独存放在信托账户

◆ 为您提供账户负数余额保护,让您能够控制交易风险

◆ 真诚专业的客户服务团队,24小时线上支持

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情