ราคาทองคำดิ่งลงต่ำกว่า 3,010 ดอลลาร์จากการบรรเทาภาษีและผลตอบแทนพันธบัตรสหรัฐฯ ที่สูง

- ราคาทองคำลดลง 0.67% เนื่องจากสหรัฐฯ จำกัดภาษีเฉพาะคู่ค้า ทำให้ความกังวลเกี่ยวกับการค้าระหว่างประเทศลดลง

- อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ที่เพิ่มขึ้นและความแข็งแกร่งของดอลลาร์ยังคงทำให้โมเมนตัมขาขึ้นของทองคำลดลง

- นาย Bostic จากเฟดสัญญาณว่าจะมีการปรับลดอัตราดอกเบี้ยเพียงครั้งเดียวในปี 2025 ทำให้เป้าหมายเงินเฟ้อเลื่อนออกไปถึงปี 2027

ราคาทองคำลดลงต่อเนื่องเป็นวันที่สามติดต่อกัน เนื่องจากความรู้สึกในตลาดดีขึ้นจากข่าวที่ว่าภาษีตอบโต้จะมุ่งเน้นไปที่คู่ค้าบางประเทศของสหรัฐฯ ขณะเขียนอยู่ XAU/USD ซื้อขายที่ $3,002 ลดลง 0.67%

ตลาดวอลล์สตรีทเคลื่อนไหวในบรรยากาศเชิงบวก ปรับตัวสูงขึ้น อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ที่เพิ่มขึ้นและความแข็งแกร่งของดอลลาร์สหรัฐ (USD) ทำให้ราคาทองคำไม่สามารถขยายการปรับตัวขึ้นได้ โดยโลหะสีเหลืองมีการปรับตัวขึ้นมากกว่า 13% ในปีนี้

บทความจาก Bloomberg แสดงให้เห็นว่าการบริหารของประธานาธิบดีสหรัฐฯ โดนัลด์ ทรัมป์ จะมุ่งเป้าไปที่ประเทศเฉพาะในวันที่ 2 เมษายน ซึ่งตรงข้ามกับการใช้ภาษีตอบโต้กับประเทศส่วนใหญ่ แทนที่มาตรการจะมุ่งเป้าไปที่คู่ค้า Dirty 15

ตามข้อมูลจากปีที่แล้ว The Wall Street Journal รายงานใน บทความ ว่าสหรัฐฯ มีการขาดดุลการค้าสินค้าที่สำคัญที่สุดกับจีน สหภาพยุโรป เม็กซิโก เวียดนาม ไต้หวัน ญี่ปุ่น เกาหลีใต้ แคนาดา อินเดีย ไทย สวิตเซอร์แลนด์ มาเลเซีย อินโดนีเซีย กัมพูชา และแอฟริกาใต้

ในด้านข้อมูล S&P Global เปิดเผยว่า Flash PMIs สำหรับสหรัฐฯ มีความหลากหลาย โดยกิจกรรมการผลิตหดตัว ขณะที่ภาคบริการแข็งแกร่งขึ้น ปรับตัวดีขึ้นจากตัวเลขเดือนกุมภาพันธ์ ความแตกต่างนี้ชี้ให้เห็นถึงความอ่อนแอที่ยังคงอยู่ในภาคอุตสาหกรรม ซึ่งส่วนใหญ่เกิดจากภาษีท่ามกลางความกังวลเกี่ยวกับราคาที่สูงขึ้น

เมื่อเร็ว ๆ นี้ นายราฟาเอล บอสติก ประธานเฟดแอตแลนตากล่าวว่าเขาสนับสนุนการปรับลดอัตราดอกเบี้ยเพียงครั้งเดียวในปีนี้และไม่เห็นว่าเงินเฟ้อจะกลับไปถึงเป้าหมายจนกว่าจะประมาณปี 2027 บอสติกเสริมว่าเงินเฟ้อคาดว่าจะมีความผันผวนมากและกล่าวว่าเขาไม่คาดหวังว่าเฟดจะตามหลังแนวโน้ม

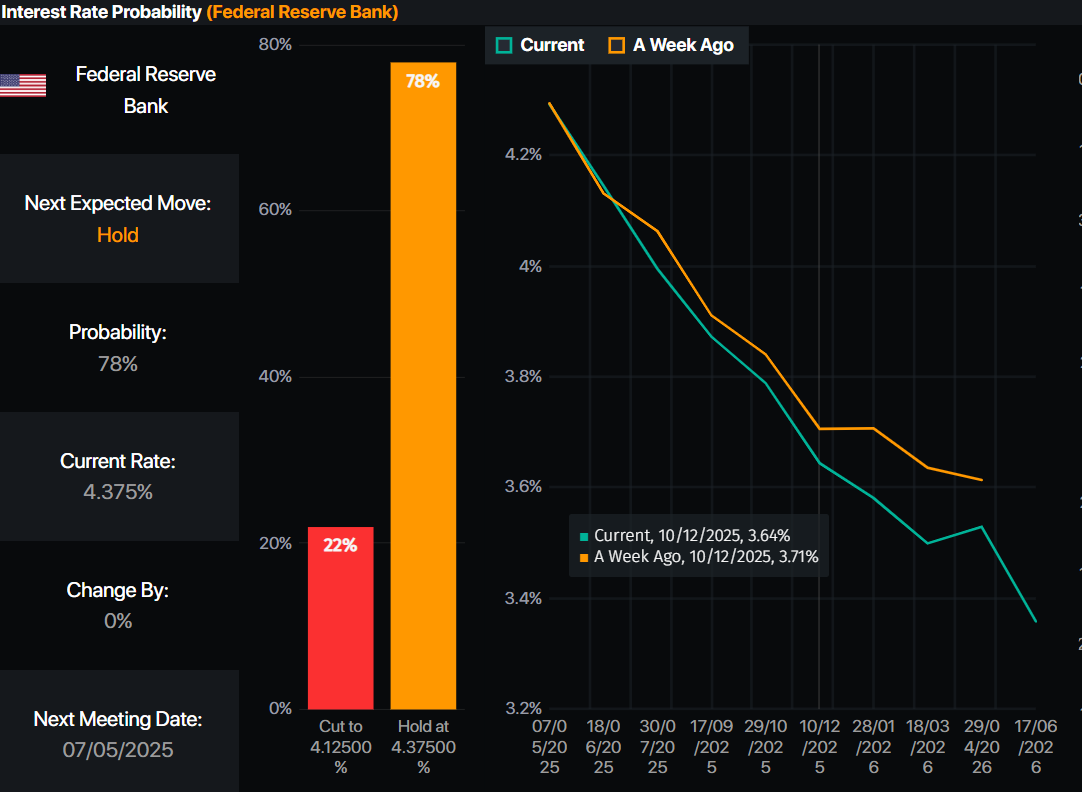

ตลาดเงินได้คาดการณ์การผ่อนคลายของเฟดที่ 62.5 จุดพื้นฐานในปี 2025 ตามข้อมูลความน่าจะเป็นอัตราดอกเบี้ยจาก Prime Market Terminal

แหล่งที่มา: Prime Market Terminal

ปัจจัยขับเคลื่อนตลาดประจำวัน: หมีทองคำเคลื่อนไหวเข้ามา ดันราคาลงสู่ระดับ $3,000

- ราคาทองคำยังคงถูกกดดันจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ที่เพิ่มขึ้น อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีเพิ่มขึ้น 8 จุดพื้นฐานเป็น 4.331%

- อัตราผลตอบแทนจริงของสหรัฐฯ ซึ่งวัดจากอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ที่ได้รับการคุ้มครองจากเงินเฟ้อ อายุ 10 ปี ซึ่งมีความสัมพันธ์ในทางกลับกันกับราคาทองคำ เพิ่มขึ้นเกือบ 2 จุดพื้นฐานเป็น 1.980%

- ดัชนีดอลลาร์สหรัฐ (DXY) ซึ่งติดตามประสิทธิภาพของมูลค่าดอลลาร์เมื่อเทียบกับตะกร้าสกุลเงินหกสกุล เพิ่มขึ้น 0.20% สู่ระดับ 104.35

- ดัชนี S&P Global Manufacturing PMI ประจำเดือนมีนาคมแสดงให้เห็นถึงการเสื่อมถอยอย่างรุนแรงในกิจกรรมโรงงานของสหรัฐฯ ลดลงจาก 52.7 เป็น 49.8 สัญญาณการหดตัวและไม่เป็นไปตามความคาดหวังที่ 51.7

- ในทางตรงกันข้าม ดัชนี S&P Global Services PMI เพิ่มขึ้นจาก 51.0 เป็น 54.3 เกินความคาดหมายที่ 50.8 และชี้ให้เห็นถึงโมเมนตัมที่แข็งแกร่งในภาคบริการ

แนวโน้มทางเทคนิค XAU/USD: ราคาทองคำถอยลงแต่ยังคงแข็งแกร่งใกล้ $3,000

แนวโน้มขาขึ้นของราคาทองคำยังคงอยู่ แม้ว่านักเทรดจะทำการปิดออเดอร์เพื่อทำกำไรเมื่อ XAU/USD ลดลงต่ำกว่า $3,010 ซึ่งเป็นการคุกคามที่จะทำให้ราคาต่ำกว่า $3,000 การทะลุระดับนี้จะเปิดเผยจุดสูงสุดในวันที่ 24 กุมภาพันธ์ที่ $2,956 ตามด้วยระดับ $2,900 และเส้นค่าเฉลี่ยเคลื่อนที่อย่างง่าย (SMA) 50 วันที่ $2,874

ในทางกลับกัน หากทองคำยังคงอยู่เหนือ $3,000 แนวต้านแรกจะอยู่ที่จุดสูงสุดในวันที่ 21 มีนาคมที่ $3,047 ตามด้วยระดับสูงสุดตั้งแต่ต้นปี (YTD) ที่ $3,057 และระดับ $3,100

Gold FAQs

ทองคํามีบทบาทสําคัญในประวัติศาสตร์ของมนุษย์เพราะมีการใช้กันอย่างแพร่หลายในฐานะที่เก็บมูลค่าและสื่อกลางในการแลกเปลี่ยน ปัจจุบันนอกเหนือจากความงดงามและการใช้งานสําหรับเครื่องประดับแล้ว ทองคำยังถูกมองว่าเป็นสินทรัพย์ที่ปลอดภัย ซึ่งหมายความว่าถือเป็นการลงทุนที่ดีในช่วงเวลาที่มีความวุ่นวาย ทองคํายังถูกมองว่าเป็นการป้องกันความเสี่ยงจากเงินเฟ้อและเป็นการคานการอ่อนค่าของสกุลเงินเพราะไม่ได้พึ่งพาผู้ออกหรือรัฐบาลใดรัฐบาลหนึ่ง

ธนาคารกลางเป็นผู้ถือทองคํารายใหญ่ที่สุด ธนาคารกลางต่างๆ ซื้อทองคำตามเป้าหมายของพวกเขาเพื่อสนับสนุนสกุลเงินของตนเองในช่วงเวลาที่เศรษฐกิจไม่มีเสถียรภาพ ธนาคารกลางมีแนวโน้มที่จะกระจายทุนสํารองและซื้อทองคําเพื่อเพิ่มความแข็งแกร่งในระบบเศรษฐกิจและสกุลเงิน การมีทองคําสํารองสูงสามารถเป็นแหล่งอ้างอิงที่เชื่อถือได้ว่าประเทศของตนอยู่ห่างไกลจากคำว่าล้มละลาย ตามข้อมูลจากสภาทองคําโลก ธนาคารกลางทั่วโลกเพิ่มทองคํา 1,136 ตันมูลค่าประมาณ 70 พันล้านดอลลาร์ให้กับทุนสํารองในปี 2022 นับเป็นยอดซื้อรายปีที่สูงที่สุดนับตั้งแต่เริ่มมีการบันทึกสถิติ ธนาคารกลางจากประเทศเศรษฐกิจเกิดใหม่เช่นจีนอินเดียและตุรกีกําลังเพิ่มปริมาณสํารองทองคําอย่างรวดเร็ว

ทองคํามีความสัมพันธ์ในทิศทางตรงกันข้ามกับดอลลาร์สหรัฐและพันธบัตรรัฐบาลสหรัฐฯ ซึ่งเป็นทั้งสินทรัพย์สํารองหลักและสินทรัพย์ปลอดภัย เมื่อดอลลาร์อ่อนค่า ทองคํามีแนวโน้มที่จะปรับตัวเพิ่มขึ้น ทําให้นักลงทุนและธนาคารกลางสามารถกระจายสินทรัพย์ของพวกเขาในช่วงเวลาที่ปั่นป่วน ทองคํายังมีความสัมพันธ์ผกผันกับสินทรัพย์เสี่ยง ขาขึ้นในตลาดหุ้นมีแนวโน้มที่จะทําให้ราคาทองคําอ่อนกำลังลงในขณะที่การเทขายในตลาดสินทรัพย์ที่มีความเสี่ยงมากขึ้นมีแนวโน้มที่จะสนับสนุนราคาทองคำ

ราคาทองคำสามารถเคลื่อนไหวได้เนื่องจากปัจจัยหลายประการ ความไม่แน่นอนทางภูมิรัฐศาสตร์หรือความกลัวของภาวะถดถอยลงลึกสามารถทําให้ราคาทองคําเพิ่มขึ้นอย่างรวดเร็วด้วยสถานะการเป็นสินทรัพย์สำรองปลอดภัย ในฐานะที่เป็นสินทรัพย์ที่ไม่มีผลตอบแทน ทองคํามีแนวโน้มที่จะปรับตัวเพิ่มขึ้นด้วยอัตราดอกเบี้ยที่ต่ำกว่า ในขณะเดียวกัน ต้นทุนเงินที่สูงขึ้นมักจะสร้างแรงกดดันให้กับทองคำ อย่างไรก็ตาม การเคลื่อนไหวส่วนใหญ่ขึ้นอยู่กับว่าดอลลาร์สหรัฐ (USD) มีพฤติกรรมอย่างไร เนื่องจากสินทรัพย์มีราคาอ้างอิงกับดอลลาร์ (XAUUSD) ดอลลาร์สหรัฐที่แข็งค่ามีแนวโน้มที่จะควบคุมราคาทองคํา ในทางตรงกันข้าม ดอลลาร์ที่อ่อนค่าลงมีแนวโน้มที่จะผลักดันราคาทองคําให้สูงขึ้น