ปฏิเสธไม่ได้เลยว่าปัจจุบัน DW คือตราสารทางการเงินชนิดหนึ่งที่ได้รับความนิยมจากนักเทรดสูงขึ้นเรื่อย ๆ ในแต่ละวันตราสารชนิดนี้มีมูลค่าการซื้อขายรวมกันกว่าหลายพันล้านบาท หรือเป็นมูลค่าที่เทียบเท่าการซื้อขายหุ้นใหญ่ห้าอันดับแรกของตลาดได้เลย

และด้วยความนิยมที่แพร่หลาย เราจึงขอชวนเพื่อน ๆ มาทำความรู้จักตราสารชนิดนี้กันว่าตกลงแล้ว DW คืออะไร, DW เทรดยังไง, ไปจนถึงการพูดถึงโอกาสและความเสี่ยงที่มาพร้อมกับตราสารชนิดนี้ว่าจะเริ่มต้นเทรด DW ได้อย่างไร และมีอะไรให้ต้องระวังกันบ้าง

1. DW คืออะไร? ทำความรู้จักกับ DW

DW คืออะไร

DW หรือ Derivative Warrant คือตราสารให้สิทธิในการซื้อหรือขายหลักทรัพย์อ้างอิง ตามราคาและอัตราใช้สิทธิที่กำหนดไว้ เมื่อถึงวันใช้สิทธิที่กำหนด ซึ่งหากนักลงทุนซื้อ DW และถือไปจนถึงวันหมดอายุก็จะได้ผลกำไรหรือขาดทุนจากส่วนต่างของราคา ณ วันใช้สิทธิ แต่วิธีนี้ไม่เป็นที่นิยมนักเนื่องจากใช้เวลานาน และต้องเสียมูลค่าตามเวลาหรือ Time Decay ไป

วิธีที่ได้รับความนิยมสูงสำหรับการซื้อขาย DW จึงกลายเป็นการเก็งกำไร หรือ เล่นสั้น โดยเฉพาะการเล่นสั้นในวัน (Day Trading) เนื่องจากการเคลื่อนไหวของราคา DW จะเปลี่ยนแปลงขึ้นอยู่กับราคาของสินทรัพย์อ้างอิงโดยตรงแบบไม่มีการคิดลดจากค่าเสื่อมเวลา เมื่อบวกกับการนำอัตราทดมาใช้และมีการซื้อขายได้ง่ายในกระดานหุ้น ก็เป็นปัจจัยที่เหมาะสมที่ทำให้นักลงทุนสามารถเก็งกำไรจากราคาหุ้นที่เปลี่ยนแปลงเพียงเล็กน้อย ด้วยเงินลงทุนไม่มาก และคาดหวังผลกำไรที่สูงได้

ประเภทของ DW

DW แบ่งตามลักษณะการใช้สิทธิได้ 2 ประเภท คือ

● Call DW

Call DW เป็น DW ที่ราคาเปลี่ยนแปลงในทางเดียวกันกับราคาสินทรัพย์อ้างอิง ซึ่งหากราคาสินทรัพย์อ้างอิงปรับตัวขึ้น Call DW ก็จะปรับตัวขึ้นตามไปด้วย ทำให้ตราสารตัวนี้สร้างกำไรได้ในทิศทางราคาขาขึ้น

● Put DW

Put DW เป็น DW ที่ราคาเปลี่ยนแปลงในทางตรงกันข้ามกับราคาสินทรัพย์อ้างอิง ซึ่งหากราคาสินทรัพย์อ้างอิงปรับตัวขึ้น Put DW ก็จะปรับตัวลง แต่หากราคาสินทรัพย์อ้างอิงปรับตัวลง Put DW ก็จะปรับตัวขึ้นสวนทางกัน ทำให้ตราสารตัวนี้สามารถทำกำไรได้ในทิศทางราคาขาลง

นอกจากนี้เรายังสามารถแบ่ง DW จากสินค้าอ้างอิงได้เป็นอีก 3 ประเภท ได้แก่

DW ที่อ้างอิงราคาหุ้นหรือหลักทรัพย์ในตลาดหุ้นไทย DW ประเภทนี้จะอ้างอิงราคาหุ้นได้เฉพาะในกลุ่ม SET50 หรือ SET100 เท่านั้น

DW ที่อ้างอิงดัชนีหุ้นไทย นิยมอ้างอิงบน SET50

DW ที่อ้างอิงดัชนีหุ้นต่างประเทศ ปัจจุบันบางโบรกเกอร์ยังเปิดให้นักเทรดซื้อขาย DW ที่อ้างอิงกับดัชนีหุ้นต่างประเทศ ที่เปิดให้เทรดได้แล้วจะมี DW ที่อ้างอิงดัชนีหุ้นดาวโจนส์ สหรัฐ (DJI) และดัชนีฮั่งเส็ง ฮ่องกง (HSI)

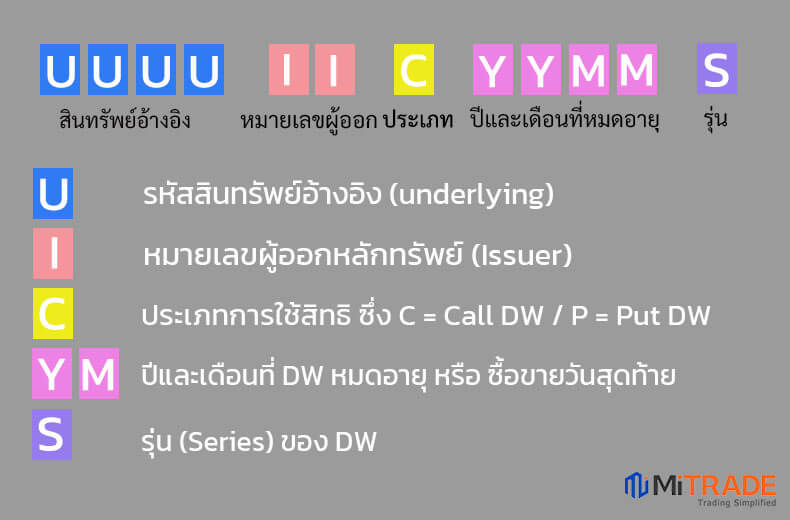

มีวิธีดูรหัส DW ยังไง

เวลาเราเห็นรหัส DW มักจะมีการเรียงเป็นรูปแบบเดียวกัน เช่น SET5001C0921A, หรือ PTTE28P1221B ฯลฯ ซึ่งรหัสเหล่านี้แม้ดูยาวและจำยาก แต่มีวิธีสังเกตไม่ยาก นั่นคือ UUUU – II – C/P – YYMM – S ซึ่ง

| UUUU | คือ รหัสสินทรัพย์อ้างอิง (underlying) เช่น SET50, PTTE, AOT, ADVA, DJI ฯลฯ |

| II | คือ หมายเลขผู้ออกหลักทรัพย์ (issuer) เช่น บัวหลวง รหัส 01, เคจีไอ รหัส 13, แมคควอรี รหัส 28 ฯลฯ |

| C/P | คือ ประเภทการใช้สิทธิ ซึ่ง C = Call DW และ P = Put DW |

| YYMM | คือ ปีและเดือนที่ DW หมดอายุ หรือ ซื้อขายวันสุดท้าย |

| S | คือ รุ่น (Series) ของ DW |

ดังนั้น DW รหัส SET5001C0921A จึงหมายถึง DW ที่อ้างอิงบนดัชนี SET50 ออกโดยหลักทรัพย์บัวหลวง (01) ใช้สิทธิแบบ Call DW ที่มีวันหมดอายุในเดือนกันยายน 2021 (0921) และเป็น DW ซีรีส์ A เป็นต้น

2. มีปัจจัยอะไรส่งผลต่อราคา DW บ้าง

สำหรับนักลงทุนแล้วเพียงลำพังแค่การรู้จักลักษณะของตราสารอย่างเดียวคงไม่พอ แต่ควรต้องทราบด้วยว่าราคาของตราสารชนิดนี้มีที่มาอย่างไร และมีปัจจัยใดส่งผลต่อราคาบ้าง ซึ่งอย่างแรกเราคงต้องมาดูที่วิธีคำนวณราคา DW กันก่อน

วิธีคำนวณราคา DW

ราคา DW = มูลค่าที่แท้จริง (Intrinsic Value) + มูลค่าตามเวลา (Time Value) โดย

มูลค่าที่แท้จริง ของ Call DW จะคิดได้จาก [ ( ราคาสินค้าอ้างอิง – ราคาใช้สิทธิ ) x อัตราการใช้สิทธิ ] ขณะที่มูลค่าที่แท้จริงของ Put DW จะคิดได้จาก [ ( ราคาใช้สิทธิ – ราคาสินค้าอ้างอิง ) x อัตราการใช้สิทธิ ]

มูลค่าตามเวลา มีสูตรการคิดซับซ้อน แต่สามารถคิดได้คร่าว ๆ จากราคา DW ที่ซื้อขายในปัจจุบัน – มูลค่าที่แท้จริง ซึ่งมูลค่าตามเวลาจะมีค่ามากหรือน้อยนั้นขึ้นอยู่กับระยะเวลาที่เหลือ ยิ่ง DW มีอายุเหลือมาก มูลค่าตามเวลาจะมีค่าสูง ในทางตรงกันข้ามยิ่ง DW ใกล้หมดอายุ ราคาของ DW ก็จะยิ่งต่ำลงเพราะมูลค่าตามเวลาน้อยลงจนไม่เหลือเลยนั่นเอง

ตัวอย่างเช่น PTT01C0921A มีราคา DW = 0.65 บาท, ราคาใช้สิทธิ 27 บาท, อัตราการใช้สิทธิ 10:1 (0.1), ราคาหุ้นในปัจจุบันอยู่ที่ 31.5 บาท จะมีมูลค่าที่แท้จริง = [ ( 31.5 – 27 ) x 0.1 ] = 0.45 บาท

ซึ่งหมายความว่าราคาปัจจุบันแพงกว่ามูลค่าที่แท้จริงอยู่ 0.20 บาท และส่วนนี้เองที่เป็นมูลค่าตามเวลาที่นักลงทุนต้องเสียไปหากต้องการถือ DW ตัวนี้ไปจนถึงวันหมดอายุ และราคา PTT ยังคงไม่เปลี่ยนแปลงอยู่ที่ 31.5 บาทเท่าเดิม

ราคาของ DW ขึ้นลงได้อย่างไร มีปัจจัยใดบ้างที่ส่งผลต่อราคาของ DW

จากสูตรการคำนวณที่กล่าวไปแล้ว เราจะพบว่าราคาของ DW ตัวหนึ่ง ๆ จะเปลี่ยนแปลงไปได้ด้วยปัจจัยหลัก ๆ 3 อย่างด้วยกัน นั่นคือ

ราคาสินค้าอ้างอิง

สำหรับปัจจัยนี้เป็นปัจจัยหลักที่ทำให้ราคา DW เปลี่ยนแปลง เพราะราคา DW นั้นอ้างอิงโดยตรงกับราคาสินค้าอ้างอิง โดย Call DW จะมีราคาเปลี่ยนแปลงในทางเดียวกับราคาสินค้าอ้างอิง ขณะที่ Put DW จะเปลี่ยนแปลงในทางตรงกันข้าม

อายุคงเหลือ

อายุคงเหลือจะมีผลต่อมูลค่าตามเวลา ยิ่ง DW มีอายุคงเหลือมาก DW ก็จะยิ่งมีราคาสูง ขณะที่เมื่อเวลาผ่านไปและอายุคงเหลือของ DW น้อยลง ทั้ง Call DW และ Put DW ก็จะมีราคาต่ำลงเรื่อย ๆ

ความผันผวน

ปัจจัยนี้จะมีผลต่อราคา DW โดยที่หากความผันผัวนเพิ่มสูงขึ้นจนถึงระดับหนึ่ง ทั้ง Call DW และ Put DW จะมีราคาปรับสูงขึ้น

3. วิธีเลือกเทรด DW? จะเลือก DW ยังไง

หลังจากที่ทำความรู้จักและประเมินปัจจัยที่มีผลต่อราคา DW กันไปแล้ว คราวนี้เราลองมาดูว่าหากจะลงมือเทรด DW สักตัว เราจะต้องคำนึงถึงปัจจัยใดบ้าง

อัตราทด (Effective Gearing)

อัตราทด (Effective Gearing) คือค่าที่บอกว่าเมื่อราคาสินค้าอ้างอิงเปลี่ยนไป 1% ราคา DW จะเปลี่ยนไปกี่เปอร์เซนต์ เช่น Effective Gearing 7 เท่า หมายถึงถ้าราคาสินค้าอ้างอิงเปลี่ยนไป 1% Call DW จะบวกขึ้น 7% หรือ Put DW จะลบ 7% ในขณะเดียวกันก็มีผลในทางขาดทุนด้วย การเลือก DW จึงไม่ควรเลือกตัวที่มีอัตราทดสูงอย่างเดียว แต่ควรเลือก DW ที่เหมาะกับความเสี่ยงที่นักเทรดแต่ละคนรับได้ด้วย

ค่าเสื่อมเวลา (Time Decay)

ค่าเสื่อมเวลา (Time Decay) คือราคา DW ที่ลดลงเมื่อเวลาผ่านไป โดยที่ราคาสินค้าอ้างอิงไม่ได้มีการเปลี่ยนแปลง ส่วนใหญ่ค่าเสื่อมเวลาจะมีการคิดเป็นรายวัน เช่น เวลาผ่านไป 1 วันราคาของ DW จะลดไปเท่าไหร่ ดังนั้นสำหรับการเทรด DW จึงควรเลือก DW ที่มีค่าเสื่อมเวลาน้อย ขณะที่ DW ที่ใกล้วันหมดอายุควรซื้อขายระยะสั้นให้มากที่สุด เนื่องจากมักจะมีค่าเสื่อมเวลาสูง เพียงแค่ถือไว้เฉย ๆ ข้ามวันก็ทำให้ขาดทุนได้มากแล้ว

ความผันผวนแฝง (Implied Volatility)

ความผันผวนแฝง (Implied Volatility) คือค่าความผันผวนของ DW แต่ละตัว และเป็นค่าที่บอกว่า DW ที่มีสินค้าอ้างอิงตัวเดียวกันตัวไหนจะมีราคาถูกกว่า ซึ่ง DW ตัวที่มีความผันผวนแฝงต่ำกว่าจะมีราคาถูกกว่า จึงควรเลือก DW ที่มีค่าความผันผวนแฝงต่ำ

สภาพคล่อง (Liquidity)

สภาพคล่องคือปริมาณซื้อขายที่เกิดขึ้นและเป็นตัวที่ช่วยให้ราคาซื้อขายเปลี่ยนแปลงตามราคาสินค้าอ้างอิงได้ทันที DW ที่มีสภาพคล่องสูงทำให้นักเทรดสามารถซื้อขายได้ง่ายตามปริมาณที่ต้องการโดยที่ราคาจะไม่ผิดเพี้ยนไปจากราคาที่ควรเป็น

เทียบราคารับซื้อคืนจากผู้ดูแลสภาพคล่อง

เทียบราคารับซื้อคืนจากผู้ดูแลสภาพคล่องมีอยู่บ้างที่ราคา DW ที่เทรดอยู่ในกระดานไม่เป็นไปตามราคาที่ควรเป็นของผู้ดูแลสภาพคล่อง อาจเพราะปริมาณ DW ถูกดึงออกจากผู้ดูแลสภาพคล่องไปมาก ทำให้ไม่สามารถทำราคาให้เป็นปกติได้ หรือเกิดจากความขัดข้องของระบบ ดังนั้นก่อนที่จะเทรด DW ควรตรวจสอบราคารับซื้อคืนจากผู้ดูแลสภาพคล่องจากทางเว็บไซต์ด้วย

4. โอกาสและความเสี่ยงของ DW

เครื่องมือทางการเงินอย่าง DW เองก็ไม่ต่างจากผลิตภัณฑ์ทางการเงินอื่น ๆ ที่มีทั้งจุดเด่นที่จะสร้างความได้เปรียบให้กับผู้ใช้ และจุดด้อยที่ผู้ใช้ควรระมัดระวัง ดังที่เราจะกล่าวถึงต่อไปนี้

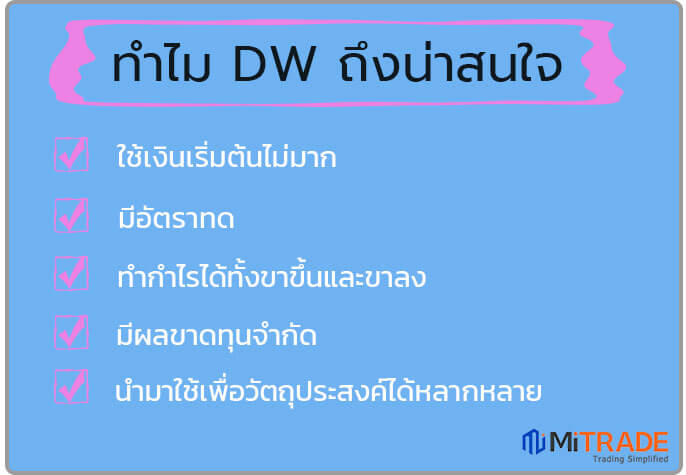

ทำไม DW ถึงน่าสนใจ

DW เป็นตราสารอนุพันธ์ชนิดหนึ่งที่อ้างอิงราคากับหุ้นในตลาดหุ้นไทย ดัชนีตลาดหุ้นไทย รวมถึงดัชนีหุ้นต่างประเทศบางแห่ง ทั้งยังเป็นเครื่องมือที่มีความคล่องตัวสูงจึงสามารถสร้างความได้เปรียบให้กับนักลงทุนรวมถึงนักเทรดได้หลายทาง

ใช้เงินเริ่มต้นไม่มาก

เนื่องจาก DW เป็นตราสารที่สามารถซื้อขายได้ในกระดานหุ้นที่มีขั้นต่ำในการซื้อขาย 100 หน่วย และด้วยราคา DW ที่มีราคาไม่กี่สตางค์ไปจนถึงไม่กี่บาท ทำให้ DW ใช้เงินขั้นต่ำในการซื้อขายน้อยมาก และนักลงทุนรายย่อยสามารถเข้าถึงได้ด้วยเงินทุนที่ไม่มาก

มีอัตราทด

การที่ DW เป็นตราสารอนุพันธ์ชนิดหนึ่งทำให้มีการซื้อขายด้วยอัตราทด ซึ่งมีตั้งแต่ระดับไม่กี่เท่า ไปจนถึงหลัก 20 – 30 เท่า (ขึ้นอยู่กับความผันผวนและเงื่อนไขของ DW แต่ละตัว) และอัตราทดนี้เองที่ทำให้แม้เป็นการลงทุนด้วยเงินไม่มาก แต่ก็เปิดโอกาสให้นักลงทุนสร้างผลกำไรในระดับสูงระดับหลาย ๆ เท่าได้

ทำกำไรได้ทั้งขาขึ้นและขาลง

DW เป็นตราสารอนุพันธ์ที่เปิดโอกาสให้นักเทรดซื้อขายได้ทั้ง Call DW ที่ใช้ทำกำไรในตลาดขาขึ้น และ Put DW ที่ใช้ทำกำไรได้ในตลาดขาลง ทำให้นักเทรดสามารถสร้างผลกำไรได้ในทุกสภาวะการณ์ของตลาด

มีผลขาดทุนจำกัด

การซื้อขาย DW ไม่มีผลตอบแทนติดลบ ดังนั้นการขาดทุนจึงจำกัดอยู่เพียงแค่เงินทุนที่นำมาซื้อขาย DW เท่านั้น

นำมาใช้เพื่อวัตถุประสงค์ได้หลากหลาย

DW เป็นเครื่องมือทางการเงินที่ปกติแล้วมีสภาพคล่องสูง มีการใช้อัตราทดเข้ามาช่วย ทำให้แม้ราคาสินทรัพย์อ้างอิงเปลี่ยนแปลงไม่มาก ก็สามารถสร้างผลกำไรระยะสั้นให้กับนักเทรดได้ ทำให้เครื่องมือตัวนี้นิยมถูกนำมาใช้เก็งกำไรระยะสั้น ในขณะเดียวกัน DW ก็เป็นหนึ่งในไม่กี่เครื่องมือที่นำมาใช้ทำกำไรในทิศทางราคาขาลงได้ จึงเป็นเครื่องมือที่เหมาะสำหรับการประกันความเสี่ยงพอร์ตการลงทุน (Hedging) ได้ด้วยเหมือนกัน

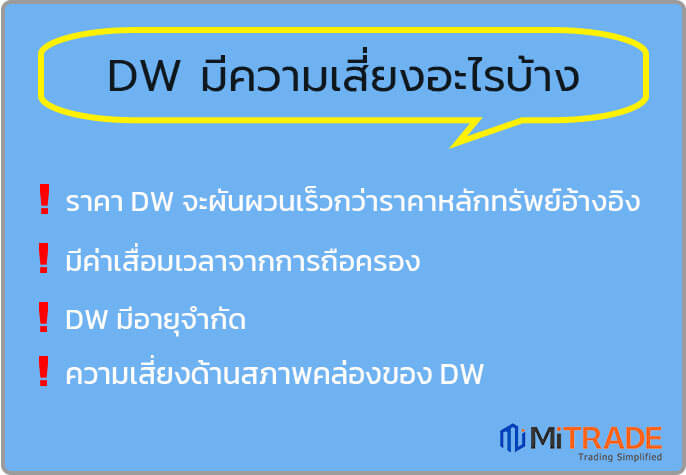

DW มีความเสี่ยงอะไรบ้าง

สำหรับความเสี่ยงที่นักลงทุนควรต้องคำนึงถึงก่อนการซื้อขาย DW มีดังนี้

ราคา DW จะผันผวนและเปลี่ยนแปลงเร็วกว่าราคาหลักทรัพย์อ้างอิง

เนื่องจาก DW เป็นตราสารที่มีการใช้อัตราทด ทำให้แม้ความผันผวนที่สูงนี้จะมีโอกาสสร้างผลกำไรจำนวนมากให้กับนักลงทุน แต่ก็มีโอกาสสร้างผลขาดทุนจำนวนมากได้เช่นกัน

มีค่าเสื่อมเวลาจากการถือครอง

ค่าเสื่อมเวลาทำให้ราคาของ DW ลดต่ำลงไม่ว่าจะเป็น Call DW และ Put DW แม้ว่าราคาสินทรัพย์อ้างอิงจะไม่เปลี่ยนแปลงเลยก็ตาม ทำให้การถือครอง DW เป็นเวลานานนั้นมีต้นทุนที่ต้องแบกรับ นักลงทุนจึงไม่นิยมซื้อ DW เพื่อคาดหวังผลกำไรในระยะยาว

DW มีอายุจำกัด

นอกจากค่าเสื่อมเวลาแล้ว DW ยังมีวันหมดอายุ ซึ่งหากนักเทรดถือ DW ไปจนครบกำหนดแล้ว DW มีราคาต่ำกว่าราคาใช้สิทธิ (Out of the money) มูลค่าเงินทุนที่นำมาซื้อ DW ก็จะกลายเป็น 0 แม้ว่าก่อนหน้านั้น DW จะยังคงมีมูลค่าตามราคาตลาดอยู่บ้างก็ตาม ดังนั้นนักลงทุนจึงต้อใช้ความระมัดระวังในการซื้อขาย DW โดยเฉพาะตัวที่มีอายุคงเหลือน้อยใกล้หมดอายุ

ความเสี่ยงด้านสภาพคล่องของ DW

เนื่องจาก DW แต่ละตัวที่นำออกมาซื้อขายในตลาดจะออกโดยโบรกเกอร์ผู้ดูแลและมีปริมาณจำกัด ในภาวะที่ตลาดไม่ปกติปริมาณ DW อาจถูกถือครองโดยนักลงทุนรายย่อยเป็นจำนวนมากจนทำให้ผู้ดูแลสภาพคล่องไม่สามารถทำราคาให้เป็นไปตามมูลค่าของ DW ดังนั้นเมื่อสภาพคล่องของ DW เหลือน้อยก็มีความเสี่ยงที่ผู้ซื้อขายจะได้ราคาที่บิดเบือนไปจากที่ควรจะเป็นได้

5. DW vs CFD มีความคล้ายคลึงและความแตกต่างอย่างไร

กล่าวถึงตรงนี้แล้วหลายคนอาจเริ่มคิดถึงเครื่องมือทางการเงินอีกตัวหนึ่งที่เรียกว่า CFD หรือ Contract for Difference และสงสัยว่าสองตัวนี้เป็นผลิตภัณฑ์แบบเดียวกันหรือเปล่า ซึ่งคำตอบคือไม่ใช่ แม้ DW และ CFD จะมีความคล้ายคลึงกัน แต่ก็มีความต่างกันในหลายส่วน ดังนั้นเราลองมาดูกันก่อนว่าทั้ง DW และ CFD นั้นมีความเหมือนหรือต่างกันอย่างไร และแบบไหนจึงจะเหมาะกับการเทรดของเรามากที่สุด

ความเหมือนของ DW vs CFD

เนื่องจากทั้ง DW และ CFD เป็นผลิตภัณฑ์ในรูปแบบของอนุพันธ์ทางการเงิน ทำให้เครื่องมือทางการเงินทั้งสองมีความคล้ายคลึงกันในด้าน

เป็นตราสารที่ราคาเคลื่อนไหวตามราคาของสินค้าอ้างอิง

นั่นหมายความว่าการซื้อ DW และ CFD นักลงทุนจะไม่ได้สิทธิต่าง ๆ เหมือนผู้ถือหุ้น แต่ก็ยังสามารถทำกำไรจากความผันผวนของราคาหุ้นที่อ้างอิงได้

ใช้อัตราทด (Effective Gearing/ Leverage)

เพื่อขยายขอบเขตในการทำกำไร

มีสภาพคล่องสูง

มีผู้ดูแลราคา (Market Maker) ทำให้ปกติแล้วทั้ง DW และ CFD เป็นตราสารที่มีสภาพคล่องสูง เหมาะสำหรับการเก็งกำไร

ใช้เงินทุนเริ่มต้นในการซื้อขายไม่มาก

ด้วยราคาต่อหน่วยที่ไม่สูง

ทำกำไรได้ทั้งขาขึ้นและขาลง หากต้องการทำกำไรในแนวโน้มราคาขาขึ้นให้เซื้อ Call DW หรือเปิดสถานะ Long CFD ในทางตรงกันข้ามหากมองว่าแนวโน้มราคาเป็นขาลงให้ซื้อ Put DW หรือเปิดสถานะ Short CFD

นำไปใช้ได้ทั้งเพื่อการเก็งกำไรและบริหารความเสี่ยง (hedging) ของพอร์ตการลงทุน

ความต่างของ DW vs CFD

ในความเหมือนระหว่าง DW และ CFD เครื่องมือทั้งสองก็ยังคงมีความแตกต่างกันอยู่หลายส่วน

DW เป็นสิทธิในการซื้อ/ขาย

หุ้นแม่ได้ตามราคาใช้สิทธิภายในเวลาจำกัดในอนาคต โดยราคาจะเคลื่อนไหวตามอัตราส่วนที่อ้างอิงกับสินค้าอ้างอิง

CFD เป็นสัญญาส่วนต่างราคา

ที่สามารถทำกำไรได้จากส่วนต่างของราคาที่เปิดสถานะ – ราคาที่ปิดสถานะได้ทันทีเมื่อราคาอยู่ที่ระดับที่พอใจ ดังนั้น เครื่องมือทั้งสองยังคงมีความแตกต่างกันในด้าน

การคำนวณราคาและผลกำไร

แม้ทั้ง DW และ CFD จะเป็นอนุพันธ์ที่ราคาเคลื่อนไหวตามราคาสินทรัพย์อ้างอิง แต่ราคา DW จะมีการบวกเพิ่มด้วยมูลค่าตามเวลา ทำให้ราคาไม่คงที่ตามระยะเวลาที่ผ่านไป ตรงกันข้าม CFD จะมีการคำนวณราคาและผลกำไรแบบอิงไปกับราคาสินทรัพย์อ้างอิงโดยตรง แต่หากมีการถือสถานะข้ามวันจะมีการคิดค่าธรรมเนียมเพิ่ม

อายุ

โดยปกติ DW จะมีอายุประมาณ 4-6 เดือน และเมื่อเวลาผ่านไปอายุคงเหลือของ DW ก็จะลดลงเรื่อยๆ และนักลงทุนควรขายคืน DW ก่อนวันซื้อขายวันสุดท้าย ขณะที่ CFD ไม่มีวันหมดอายุของการเปิดสถานะ ซึ่งนักลงทุนสามารถถือสถานะไปได้เรื่อย ๆ เพียงแต่จะถูกหักค่าสวอปเพิ่ม

ค่าเสื่อมเวลา

การถือ DW ข้ามวันจะมีค่าเสื่อมเวลา แม้ราคาสินทรัพย์อ้างอิงจะไม่มีการเปลี่ยนแปลง เพียงแค่เวลาผ่านไปราคาของ DW ก็สามารถลดลงได้เองแล้ว ขณะที่ CFD จะไม่มี

ประเภทของสินทรัพย์ที่ใช้อ้างอิง

DW จะอ้างอิงจากหลักทรัพย์, ดัชนีหลักทรัพย์ของไทย และดัชนี HIS/DJI ของต่างประเทศ แต่ CFD จะอ้างอิงจากหลักทรัพย์และดัชนีหุ้นต่างประเทศล้วน ๆ เช่นหุ้น Google, Facebook, HSI, S&P 500, NASDAQ 100

บัญชีที่ใช้เทรด

บัญชีหลักทรัพย์ที่ใช้ในการซื้อขาย DW ยังสามารถเทรดหุ้นไทยได้ แต่บัญชี CFD สามรถซื้อขายสินทรัพย์ที่หลากหลาย ทั้งหุ้นต่างประเทศ ดัชนี forex สินค้าโภคภัณฑ์และสกุลเงินดิจิตอลได้

เทรดหุ้นยอดนิยมทั่วโลกกับ

โบรกเกอร์ CFD ชั้นนำในโลก

กำกับดูแลโดย ASIC/CIMA/FSC

กำกับดูแลโดย ASIC/CIMA/FSC บริการด้วยภาษาไทย 24 ชั่วโมง 5 วัน

บริการด้วยภาษาไทย 24 ชั่วโมง 5 วัน ฝากถอนเงินผ่านธนาคารไทย

ฝากถอนเงินผ่านธนาคารไทย ฟรีเงินเสมือนจริง $50,000 ดอลล่าร์

ฟรีเงินเสมือนจริง $50,000 ดอลล่าร์ฉันจะเหมาะกับการเทรดแบบไหน

เมื่อทั้ง DW และ CFD ต่างก็มีความเหมือนและแตกต่างกัน เรามาดูกันดีกว่าว่าเครื่องมือไหนจะเหมาะกับสไตล์การเทรดแบบใดบ้าง

หากสนใจเทรดหุ้นไทยหรือดัชนีไทย

และสนใจเทรดระยะสั้นระดับในวันไปจนถึงระดับสัปดาห์ การเลือก DW เป็นเครื่องมือเทรดก็จะเป็นทางที่น่าสนใจ

หากสนในเทรดหุ้น ดัชนีต่างประเทศ

หรือต้องการมีทางเลือกของสินทรัพย์ในพอร์ตการลงทุนที่หลากหลาย ทั้งเพื่อการเก็งกำไร รวมทั้งการใช้เป็นทางเลือกในการกระจายพอร์ตการลงทุน การเลือก CFD ก็จะเป็นทางเลือกที่เหมาะสม

หากสนใจเทรดในช่วงเวลาที่สั้นมาก

เช่น การเทรดในระดับนาที ชั่วโมง หรือรายวัน นักเทรดจำเป็นต้องเลือกสินทรัพย์ที่มีความผันผวนเพียงพอให้หาจังหวะเข้าเก็งกำไรได้ ซึ่งปกติแล้วตลาดหุ้นไทยจะไม่มีความผันผวนเพียงพอให้เทรดวันละหลาย ๆ รอบ แต่สินทรัพย์ที่มีความผันผวนสูง เช่น สกุลเงิน สินค้าโภคภัณฑ์ สามารถทำได้ ในกรณีนี้การเลือก CFD จะเป็นทางเลือกที่น่าสนใจ

6.คำถามที่พบบ่อย

คำถามพบบ่อยสำหรับการเทรด DW เช่น

DW, Warrant และ Option ต่างกันอย่างไร

ทั้ง DW, Options และ Warrant มีความคล้ายกันในฐานะที่เป็นตราสารทางการเงินที่ให้สิทธิบางอย่างแก่ผู้ถือ แต่จะมีรายละเอียดที่แตกต่างกันออกไป … หลักๆ พวกนี้จะมีกลไก Leverage ทำให้เป็นเสน่ห์ของสินค้าเหล่านี้ … แต่จะมีรายละเอียดย่อยๆ แตกต่างกันออกไป

Warrant

เป็นตราสารที่ออกโดยบริษัทจดทะเบียน โดยที่กำหนดวันใช้สิทธิและราคาใช้สิทธิไว้เพื่อให้ผู้ถือสามารถแปลง Warrant เป็นหุ้นแม่ได้ ดังนั้นราคา Warrant จะอ้างอิงกับราคาหุ้นแม่โดยตรง โดยมีราคาที่ควรจะเป็นเท่ากับราคาหุ้นแม่ - ราคาใช้สิทธิxอัตราการใช้สิทธิ โดยที่จะมีการซื้อขายในตลาดหุ้นได้เหมือนหุ้นทั่วไปโดยที่ไม่มีอัตราทด

Option

เป็นตราสารทางการเงินที่ผู้ซื้อและผู้ขายตกลงราคากันโดยตรงในตลาด เป็นการให้สิทธิในการซื้อขายสินทรัพย์อ้างอิงในอนาคตตามราคาที่ตกลงกันไว้ ซึ่งผู้ซื้อออปชั่นจะมีสิทธิในการเลือกว่าจะซื้อหรือไม่ก็ได้ ซึ่งผลตอบแทนของผู้ขายออปชั่นจะเป็นค่าพรีเมี่ยม ส่วนผลตอบแทนของผู้ซื้อออปชั่นจะเป็นส่วนต่างราคาซื้อขายสินทรัพย์ในอนาคต

Derivative Warrant (DW)

เป็นตราสารอนุพันธ์ที่มีราคาเปลี่ยนแปลงตามราคาสินทรัพย์อ้างอิง โดยมีการนำอัตราทดมาใช้ จึงค่อนข้างเหมาะสำหรับการเก็งกำไรในระยะสั้นในราคาหุ้นขนาดใหญ่และดัชนี SET50

นอกจากนี้ผลิตภัณฑ์ทางการเงินทั้งสามยังมีความแตกต่างในการซื้อขาย กล่าวคือ Warrant และ DW จะมีการเทรดบนกระดานหุ้น (SET) ส่วน Option จะเทรดบนกระดาน TFEX

วันซื้อขายวันสุดท้าย ต่างจาก วันครบกำหนดอายุอย่างไร

วันซื้อขายวันสุดท้าย คือ วันที่สามารถทำการซื้อขาย DW ได้ เป็นวันสุดท้าย

วันครบกำหนดอายุ คือ วันที่ทำการใช้สิทธิของ DW โดยจะเป็นการใช้สิทธิแบบอัตโนมัติ ซึ่งผู้ลงทุนจะได้รับเงินสดส่วนต่างหากมีผลกำไร และต้องนำผลกำไรนี้ไปคำนวณรวมกับภาษีเงินได้ของแต่ละปีด้วย

ศัพท์ที่ควรรู้สำหรับการเทรด DW

Underlying (สินทรัพย์อ้างอิง) : สินค้าที่ DW ใช้อ้างอิงราคา สังเกตได้จากอักษร 4 ตัวแรกของชื่อ DW

Strike หรือ Exercise Price (ราคาใช้สิทธิ) : ราคาสินทรัพย์อ้างอิงที่กำหนดไว้ให้ผู้ถือ DW สามารถซื้อหรือขายได้ ณ วันใช้สิทธิ

Conversion Ratio (อัตราการใช้สิทธิ) : อัตราส่วน DW ที่นำมาแปลงเป็นสิทธิในการซื้อขายหลักทรัพย์อ้างอิง ณ วันใช้สิทธิ

Days to last trading (วันซื้อขายวันสุดท้าย) : วันสุดท้ายที่นักลงทุนสามารถซื้อขาย DW ตัวนั้นได้

Sensitivity : ค่าประมาณการเปลี่ยนแปลงราคาของ DW 1 ช่วงราคาว่าจะทำให้สินทรัพย์อ้างอิงจะเปลี่ยนไปเท่าไหร่

Time Decay (ค่าเสื่อมเวลา) : ราคาของ DW ที่ลดลงเมื่อเวลาผ่านไป 1 วัน โดยที่ราคาสินทรัพย์อ้างอิงยังคงเดิม

ATM (At-the-Money) : สถานะของ DW เมื่อราคาสินทรัพย์อ้างอิง = ราคาใช้สิทธิ

ITM (In-the-Money) : สถานะของ Call DW เมื่อราคาสินทรัพย์อ้างอิง > ราคาใช้สิทธิ, สถานะของ Put DW เมื่อราคาสินทรัพย์อ้างอิง < ราคาใช้สิทธิ (ใช้สิทธิแล้วมีกำไร)

OTM (Out-of-the-Money) : สถานะของ Call DW เมื่อราคาสินทรัพย์อ้างอิง < ราคาใช้สิทธิ, สถานะของ Put DW เมื่อราคาสินทรัพย์อ้างอิง > ราคาใช้สิทธิ (ใช้สิทธิไม่ได้)

Implied Volatility (ความผันผวนแฝง) : คือค่าความผันผวนของ DW แต่ละตัวที่ได้รับต่อมาจากความผันผวนของราคาสินค้าอ้างอิง

Delta (เดลต้า) : ขนาดการเปลี่ยนแปลงของราคา DW เทียบกับการเปลี่ยนแปลงของราคาสินค้าอ้างอิง (%)

Effective Gearing (อัตราทดแท้จริง) : อัตราการเปลี่ยนแปลงของราคา DW เมื่อเทียบกับสินค้าอ้างอิง (เท่า)

Last Trading Date (วันซื้อขายวันสุดท้าย) : วันสุดท้ายที่สามารถซื้อขาย DW ตัวนั้น ๆ ได้

Expire Date (Maturity Date) (วันครบกำหนดอายุ) : วันที่ทำการใช้สิทธิของ DW แบบ

Outstanding (จำนวนถือครอง) : จำนวน DW ที่ถูกถือครองโดยนักลงทุน

Historical Volatility (H.V.) (ความผันผวนในอดีต) : คือความผันผวนของราคาสินทรัพย์อ้างอิงในอดีต สามารถนำมาใช้ประกอบการประเมินความผันผวนของสินทรัพย์อ้างอิงในอนาคตได้

ถึงตรงนี้เราก็ได้มาทำความรู้จักเครื่องมือที่ได้รับความนิยมและมีประโยชน์หลากหลายอย่าง DW หรือ Derivative Warrant กันไปแล้วว่า DW คืออะไร มีข้อได้เปรียบและข้อควรระวังอย่างไร รวมถึงการจะเลือก DW สำหรับการเทรดควรคำนึงถึงปัจจัยใดบ้าง ซึ่งนับว่าเป็นความครบจบในสาระทั้งหมดที่ควรรู้ หลังจากนี้ก็ถึงเวลาลองเริ่มลงมือเทรดได้เลย

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน