แนวโน้มค่าเงินดอลลาร์ 2568: จับจังหวะลงทุนหลัง FED เริ่มลดดอกเบี้ย

วันนี้ เราจะมาวิเคราะห์กันอย่างละเอียดเกี่ยวกับ “แนวโน้มค่าเงินดอลลาร์ 2568” โดยเฉพาะหลังจากธนาคารกลางสหรัฐฯ (FED) ได้ลดดอกเบี้ยมาแล้วหลายครั้งในปี 2567 และ ได้หยุดการลดดอกเบี้ยชั่วคราวตั้งแต่ต้นปี 2568 มาดูกันว่าทิศทางของดอลลาร์จะเป็นอย่างไร และเราจะวางกลยุทธ์การลงทุนให้สอดคล้องกับสภาวะนี้ได้อย่างไร

ทำไมต้องรู้จักค่าเงินดอลลาร์?

ในโลกการลงทุน การเข้าใจการเคลื่อนไหวของค่าเงินดอลลาร์ถือเป็นพื้นฐานสำคัญที่ขาดไม่ได้ เพราะดอลลาร์ไม่ได้เป็นเพียงสกุลเงินของประเทศสหรัฐอเมริกาเท่านั้น แต่ยังเป็นตัวกลางในการซื้อขายระหว่างประเทศที่สำคัญที่สุดในโลก โดยปัจจุบันมีสัดส่วนการใช้ในการทำธุรกรรมระหว่างประเทศสูงถึง 88%

ลองนึกภาพว่าคุณเป็นผู้จัดการกองทุนที่ต้องบริหารพอร์ตการลงทุนมูลค่าหลายพันล้านบาท การเคลื่อนไหวของค่าเงินดอลลาร์เพียง 1% ก็สามารถสร้างผลกำไรหรือขาดทุนได้มหาศาล ยิ่งไปกว่านั้นดอลลาร์ยังเป็นสกุลเงินอ้างอิง (Reference Currency) สำหรับการซื้อขายสินค้าโภคภัณฑ์ที่สำคัญของโลก ไม่ว่าจะเป็นน้ำมัน ทองคำ หรือแม้แต่สินทรัพย์ดิจิทัลอย่าง Bitcoin

ความพิเศษของดอลลาร์อยู่ที่การเป็น “สกุลเงินสำรองหลักของโลก” (Global Reserve Currency) ซึ่งธนาคารกลางทั่วโลกถือครองไว้เป็นทุนสำรองระหว่างประเทศ ในแง่มุมของนักลงทุน นี่หมายความว่าการเคลื่อนไหวของดอลลาร์จะส่งผลกระทบเป็นลูกโซ่ไปยังสินทรัพย์และตลาดการเงินทั่วโลก เช่น เมื่อดอลลาร์แข็งค่า มักจะทำให้ราคาสินค้าโภคภัณฑ์ที่ซื้อขายเป็นดอลลาร์ปรับตัวลดลง เพราะผู้ซื้อในประเทศอื่นๆ ต้องใช้เงินในสกุลของตนมากขึ้นในการซื้อสินค้าเหล่านั้น

ที่มา: IMF

รู้ทันทุกปัจจัยที่กระทบค่าเงินดอลลาร์

การวิเคราะห์ปัจจัยที่ส่งผลต่อค่าเงินดอลลาร์เป็นเรื่องที่ซับซ้อนและมีหลายมิติ แต่หากเข้าใจหลักการพื้นฐาน ก็จะสามารถคาดการณ์ทิศทางได้แม่นยำมากขึ้น

ปัจจัยแรกและสำคัญที่สุด คือนโยบายการเงินของธนาคารกลางสหรัฐฯ (FED) โดยเฉพาะการปรับขึ้น-ลงอัตราดอกเบี้ยนโยบาย ตัวอย่างล่าสุดคือ การที่ FED เริ่มวงจรลดดอกเบี้ยในช่วงครึ่งหลังของปี 2567 เพื่อกระตุ้นเศรษฐกิจที่ชะลอตัว แต่กลับต้อง หยุดการลดดอกเบี้ยชั่วคราวตั้งแต่เดือนมกราคม 2568 เนื่องจากตัวเลขเงินเฟ้อบางส่วนเริ่มกลับมาสูงกว่าที่คาดการณ์ไว้ การเปลี่ยนแปลงอย่างรวดเร็วนี้สะท้อนให้เห็นว่าการตัดสินใจของ FED มีความซับซ้อนและอ่อนไหวต่อข้อมูลเศรษฐกิจอย่างยิ่ง

ปัจจัยที่สอง คือสภาวะเศรษฐกิจสหรัฐฯ ซึ่งสะท้อนผ่านตัวเลขเศรษฐกิจสำคัญ เช่น ตัวเลขการจ้างงานนอกภาคเกษตร (Non-farm Payroll), ดัชนีราคาผู้บริโภค (CPI), ผลิตภัณฑ์มวลรวมในประเทศ (GDP) เป็นต้น หากเศรษฐกิจสหรัฐฯ เติบโตแข็งแกร่ง จะดึงดูดการลงทุนโดยตรงจากต่างประเทศ และการลงทุนในตลาดการเงิน ซึ่งจะส่งผลให้ความต้องการถือครองดอลลาร์เพิ่มสูงขึ้น

นอกจากนี้ ความไม่แน่นอนทางการเมืองระหว่างประเทศก็เป็นอีกปัจจัยสำคัญ ในช่วงที่เกิดความตึงเครียดทางภูมิรัฐศาสตร์ เช่น สงคราม หรือความขัดแย้งรุนแรง นักลงทุนมักจะเคลื่อนย้ายเงินทุนเข้าสู่สินทรัพย์ปลอดภัย (Safe-haven Assets) โดยดอลลาร์ถือเป็นหนึ่งในสินทรัพย์ที่ได้รับความนิยมสูงสุด ทำให้ค่าเงินแข็งขึ้นในระยะสั้น อย่างไรก็ตาม ในอีกมุมหนึ่ง การที่สหรัฐฯ ใช้ระบบการเงินดอลลาร์เป็นเครื่องมือในการคว่ำบาตร ได้กลายเป็นแรงผลักดันสำคัญที่ทำให้หลายประเทศเริ่มมองหาแนวทางที่จะลดการพึ่งพิงเงินดอลลาร์ในระยะยาว

วิเคราะห์แนวโน้มค่าเงินดอลล่าร์ 2568: ส่องอดีต มองอนาคต

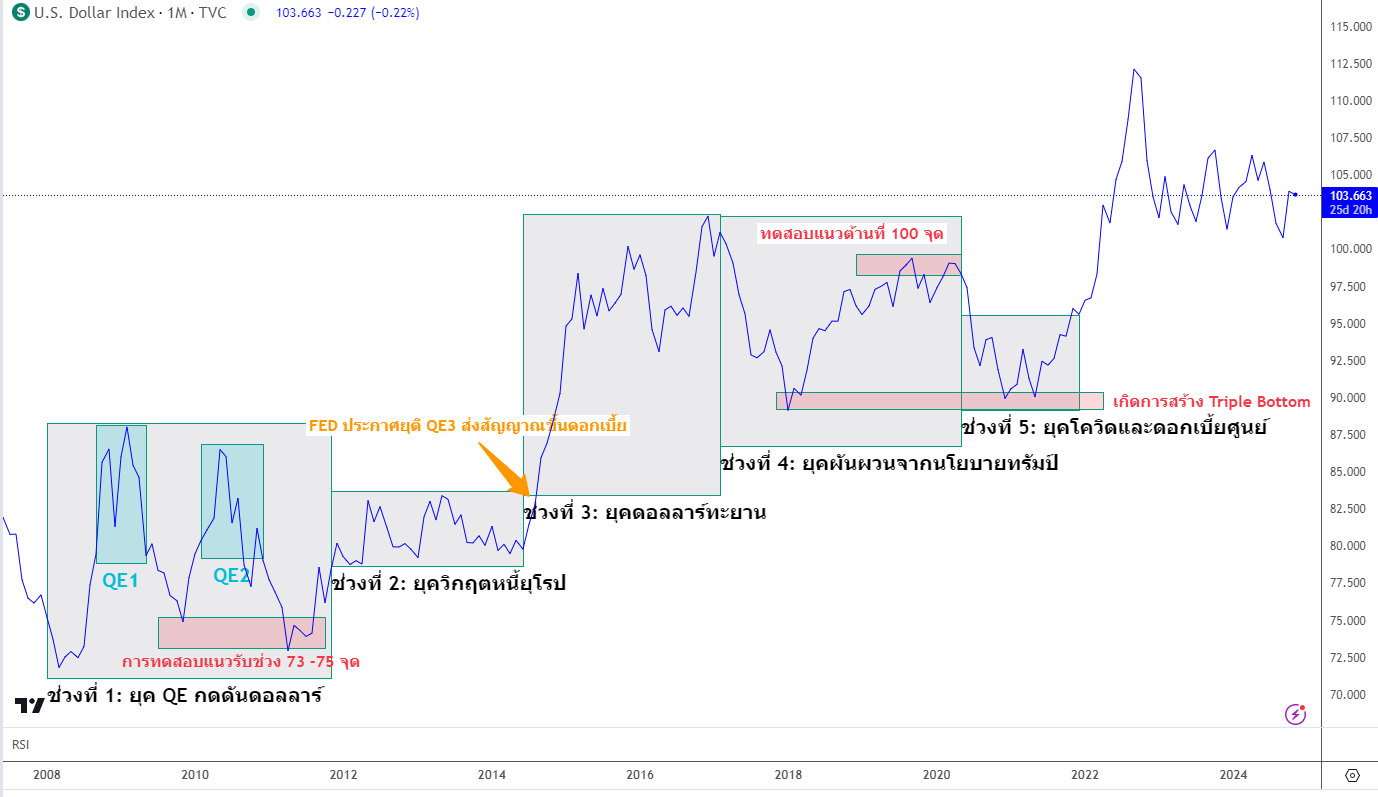

ก่อนที่จะมองไปถึงอนาคต การวิเคราะห์แนวโน้มค่าเงินดอลลาร์ต้องพิจารณาทั้งปัจจัยทางเทคนิคและปัจจัยพื้นฐาน โดยเริ่มจากการวิเคราะห์กราฟดัชนีค่าเงินดอลลาร์ (US Dollar Index - DXY) ที่วัดค่าเงินดอลลาร์เทียบกับตะกร้าสกุลเงินหลัก 6 สกุล หากมองในมุมมองระยะยาว กราฟรายเดือนของดัชนี DXY แสดงให้เห็นการเคลื่อนไหวในกรอบขาขึ้นที่เริ่มต้นตั้งแต่ปี 2551 โดยเราสามารถแบ่งการเคลื่อนไหวออกเป็นช่วงสำคัญดังนี้

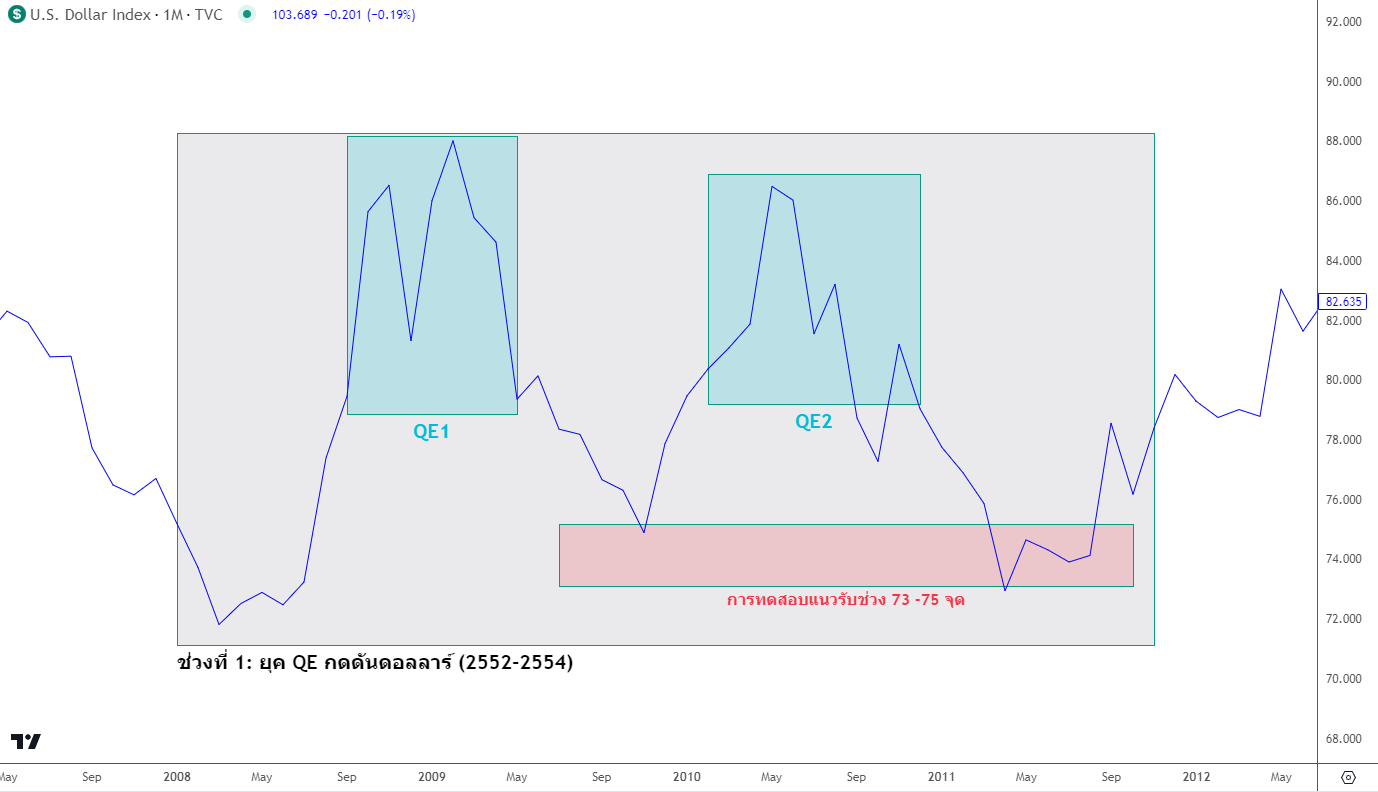

ช่วงที่ 1: ยุค QE กดดันดอลลาร์ (2552-2554)

ในช่วงนี้ FED ใช้นโยบาย QE1 (2551-2553) และ QE2 (2553-2554) เพื่อกระตุ้นเศรษฐกิจหลังวิกฤต Subprime ส่งผลให้ดัชนี DXY อ่อนค่าลงมาเคลื่อนไหวในกรอบ 73-83 จุด โดยมีแรงกดดันจากสภาพคล่องมหาศาลที่ FED อัดฉีดเข้าระบบ ในแง่เทคนิค เราเห็นการสร้างฐานที่แข็งแกร่งบริเวณ 73-75 จุด มีการทดสอบแนวรับนี้ในช่วงปี 2552-2554 แต่ไม่หลุด สะท้อนว่าตลาดเริ่มมองว่าดอลลาร์อ่อนค่าเกินปัจจัยพื้นฐาน

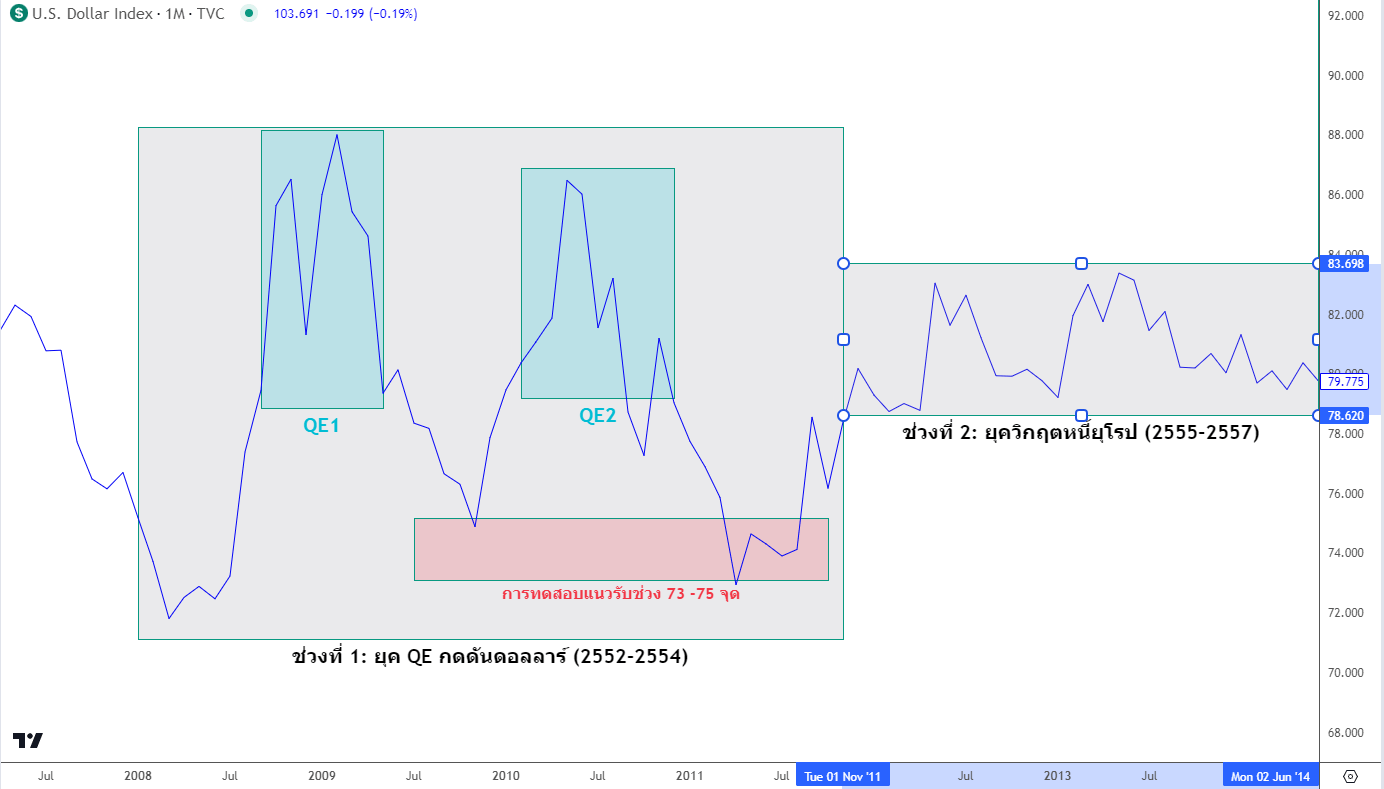

ช่วงที่ 2: ยุควิกฤตหนี้ยุโรป (2555-2557)

แม้ว่า FED จะเริ่ม QE3 ในช่วงนี้ แต่วิกฤตหนี้กรีซที่ลุกลามไปทั่วยุโรปกลับส่งผลให้ดอลลาร์แข็งค่าขึ้น เนื่องจากนักลงทุนเทขายยูโรและหันมาถือดอลลาร์เป็น Safe Haven แทน ดัชนี DXY เริ่มสร้าง Higher Lows อย่างต่อเนื่อง และเคลื่อนตัวขึ้นจากระดับ 75 จุดมาที่ 78-83 จุด

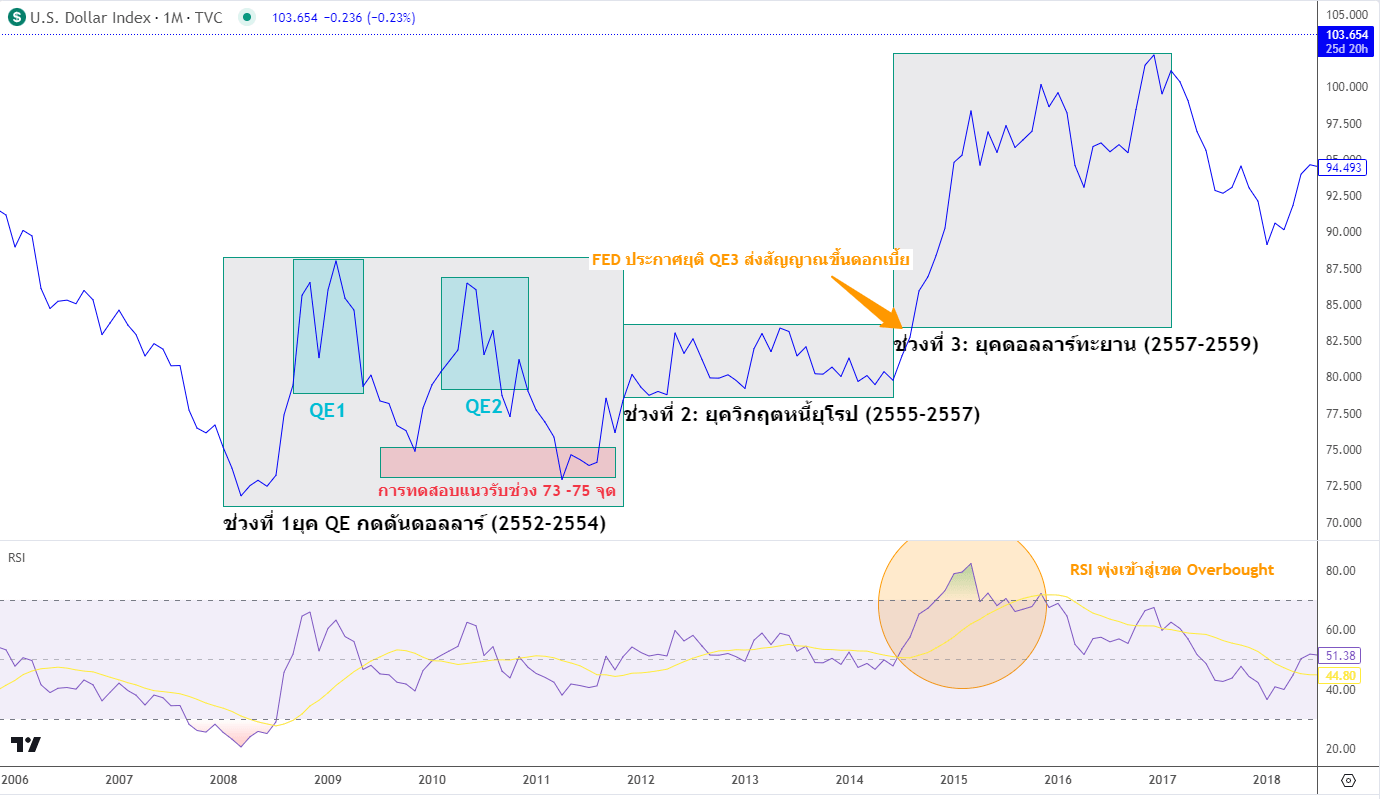

ช่วงที่ 3: ยุคดอลลาร์ทะยาน (2557-2559)

จุดเปลี่ยนสำคัญเกิดขึ้นเมื่อ FED ประกาศยุติ QE3 ในปลายปี 2557 และส่งสัญญาณขึ้นดอกเบี้ย ประกอบกับเศรษฐกิจสหรัฐฯ ที่ฟื้นตัวดีกว่าประเทศอื่น ทำให้ดัชนี DXY Break Out จากกรอบการเคลื่อนไหวเดิมอย่างรุนแรง พุ่งขึ้นจาก 80 จุดไปแตะระดับ 100 จุด การ Break Out เกิดขึ้นพร้อมกับ Momentum ที่แข็งแกร่ง โดย RSI พุ่งเข้าสู่เขต Overbought และอยู่ในระดับสูงเป็นเวลานาน

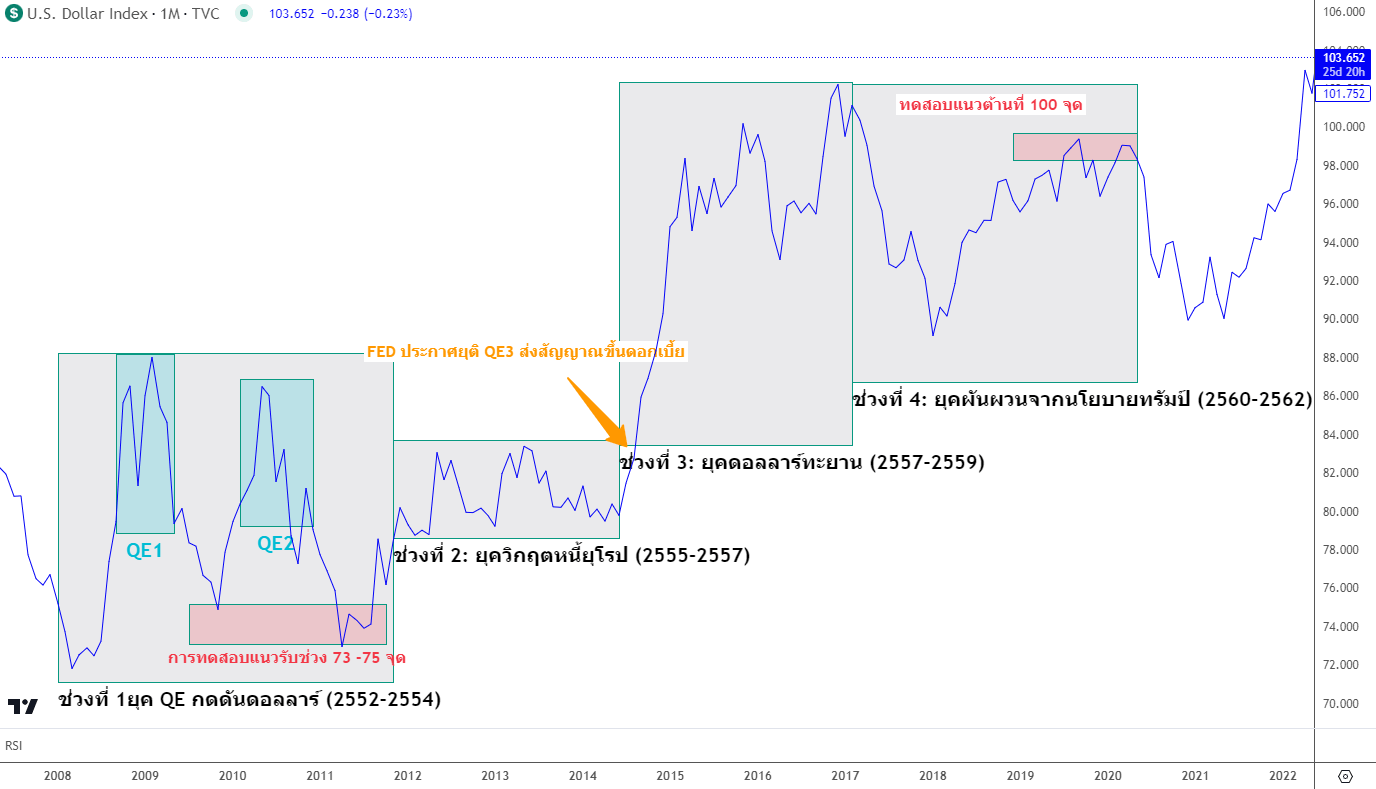

ช่วงที่ 4: ยุคผันผวนจากนโยบายทรัมป์ (2560-2562)

นโยบาย America First และสงครามการค้ากับจีนในยุคประธานาธิบดีทรัมป์ สร้างความผันผวนให้ค่าเงินดอลลาร์ ดัชนี DXY เคลื่อนไหวในกรอบกว้าง 90-100 จุด มีทั้งแรงหนุนจากการขึ้นดอกเบี้ยของ FED และแรงกดดันจากความไม่แน่นอนทางการเมือง ในช่วงนี้เกิดรูปแบบ Consolidation ที่ชัดเจน โดยมีการทดสอบแนวต้านที่ 100 จุดแต่ไม่สามารถผ่านขึ้นไปได้

ช่วงที่ 5: ยุคโควิดและดอกเบี้ยศูนย์ (2563-2564)

การระบาดของ COVID-19 ทำให้ FED ต้องลดดอกเบี้ยฉุกเฉินลงสู่ระดับ 0-0.25% ในมีนาคม 2563 พร้อมกับอัดฉีดสภาพคล่องมหาศาลผ่าน QE ดัชนี DXY ปรับตัวลงแรงในช่วงแรกจาก 100 จุดมาที่ 90 จุด แต่น่าสนใจที่แนวรับนี้สามารถรับแรงขายได้อย่างแข็งแกร่ง เกิดการสร้าง Triple Bottom ที่ระดับ 89-90 จุด ทั้งที่ปัจจัยพื้นฐานไม่เอื้อหนุนเลย สะท้อนว่าตลาดยังเชื่อมั่นในสถานะ Safe Haven ของดอลลาร์

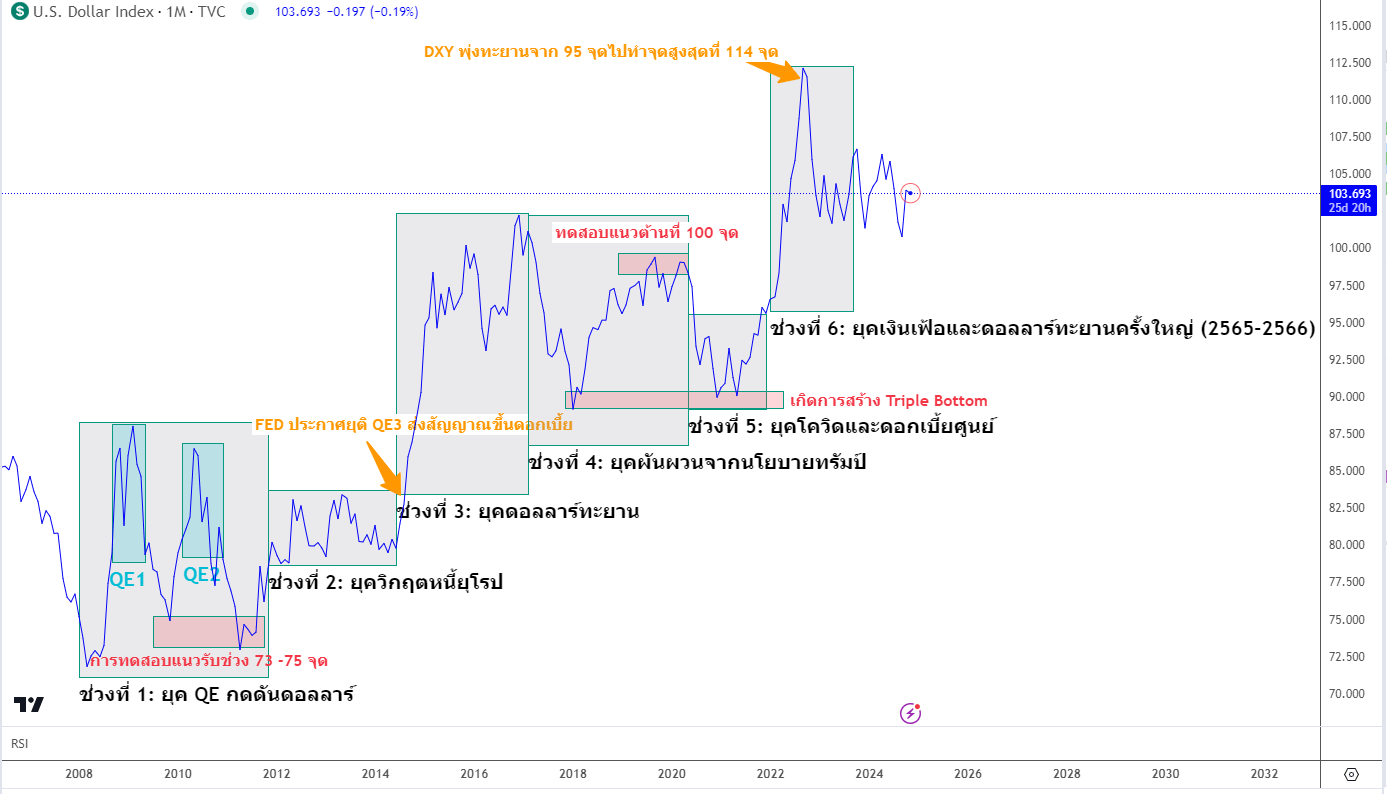

ช่วงที่ 6: ยุคเงินเฟ้อและดอลลาร์ทะยานครั้งใหญ่ (2565-2566)

เงินเฟ้อที่พุ่งสูงขึ้นหลังการใช้นโยบายกระตุ้นเศรษฐกิจอย่างมหาศาล ทำให้ FED ต้องเร่งขึ้นดอกเบี้ยอย่างรวดเร็วจาก 0.25% ในมีนาคม 2565 ไปสู่ระดับ 5.25-5.50% ในกรกฎาคม 2566 ส่งผลให้ดัชนี DXY พุ่งทะยานจาก 95 จุดไปทำจุดสูงสุดที่ 114 จุด เป็นระดับสูงสุดในรอบ 20 ปี การเคลื่อนไหวมีลักษณะเป็น Parabolic Move ที่เร่งความเร็วขึ้นเรื่อยๆ สะท้อนถึงการเก็งกำไรและ FOMO ในตลาด

ปี 2567: ดอลลาร์เริ่มเข้าสู่ขาลง

หลังจากที่ FED ส่งสัญญาณชัดเจนและเริ่มปรับลดอัตราดอกเบี้ยครั้งแรกในเดือนสิงหาคม 2567 ดัชนี DXY ก็ได้เปลี่ยนทิศทางเป็นขาลงอย่างชัดเจน โดยค่าเงินได้ปรับตัวลงจากระดับ 108 ลงมาถึง 99 ซึ่งสอดคล้องกับการคาดการณ์ของตลาดที่มองว่าวงจรดอกเบี้ยขาขึ้นได้สิ้นสุดลงแล้ว

ปี 2568: การ “หยุด” ที่สร้างความไม่แน่นอน

อย่างไรก็ตาม ภาพดังกล่าวได้เปลี่ยนไปเมื่อเข้าสู่ปี 2568 FED ได้สร้างความประหลาดใจให้ตลาดด้วยการ “หยุด” ลดดอกเบี้ยชั่วคราว และคงอัตราดอกเบี้ยไว้ที่ 4.25%-4.50% มาตลอดครึ่งปีแรก ปัจจัยนี้ทำให้การอ่อนค่าของดอลลาร์ต้องหยุดชะงักลง ดัชนี DXY แกว่งตัวในกรอบแคบๆ บริเวณ 96.50 - 98.50 จุด สะท้อนถึงความสับสนและความไม่แน่ใจของนักลงทุน

ในทางเทคนิค ดัชนี DXY กำลังสร้างฐานราคาที่บริเวณ 97.00 จุด ซึ่งเป็นแนวรับสำคัญ หากสามารถยืนเหนือระดับนี้ได้ อาจเห็นการฟื้นตัวกลับขึ้นไปทดสอบแนวต้านที่ 98.50 จุด แต่หากหลุดระดับ 96.50 จุดลงมา จะเป็นการส่งสัญญาณว่าดอลลาร์พร้อมที่จะกลับไปเป็นขาลงต่อ

อนาคตปี 2569

แรงกดดันต่อดอลลาร์อาจเพิ่มขึ้นจากปัญหาการขาดดุลงบประมาณและการค้าของสหรัฐฯ ที่อยู่ในระดับสูง รวมถึงแนวโน้มการลดการพึ่งพาดอลลาร์ (De-dollarization) ที่อาจเร่งตัวขึ้น อย่างไรก็ตาม การที่สหรัฐฯ ใช้มาตรการคว่ำบาตรทางการเงินเป็นอาวุธ ได้กระตุ้นให้ธนาคารกลางทั่วโลก โดยเฉพาะในกลุ่มประเทศตลาดเกิดใหม่ เร่งกระจายความเสี่ยงโดยการเพิ่มสัดส่วนการถือครองทองคำและสกุลเงินอื่นในทุนสำรองฯ ควบคู่ไปกับการพยายามสร้างระบบการค้าและการชำระเงินที่ไม่ผ่านดอลลาร์ อย่างไรก็ตาม กระบวนการนี้ยังต้องใช้เวลาอีกนานหลายทศวรรษ เนื่องจากยังไม่มีสกุลเงินใดในโลกที่มีคุณสมบัติเทียบเท่าดอลลาร์ได้

ทำกำไรอย่างไร? กลยุทธ์ลงทุนรับดอลลาร์ขาลง

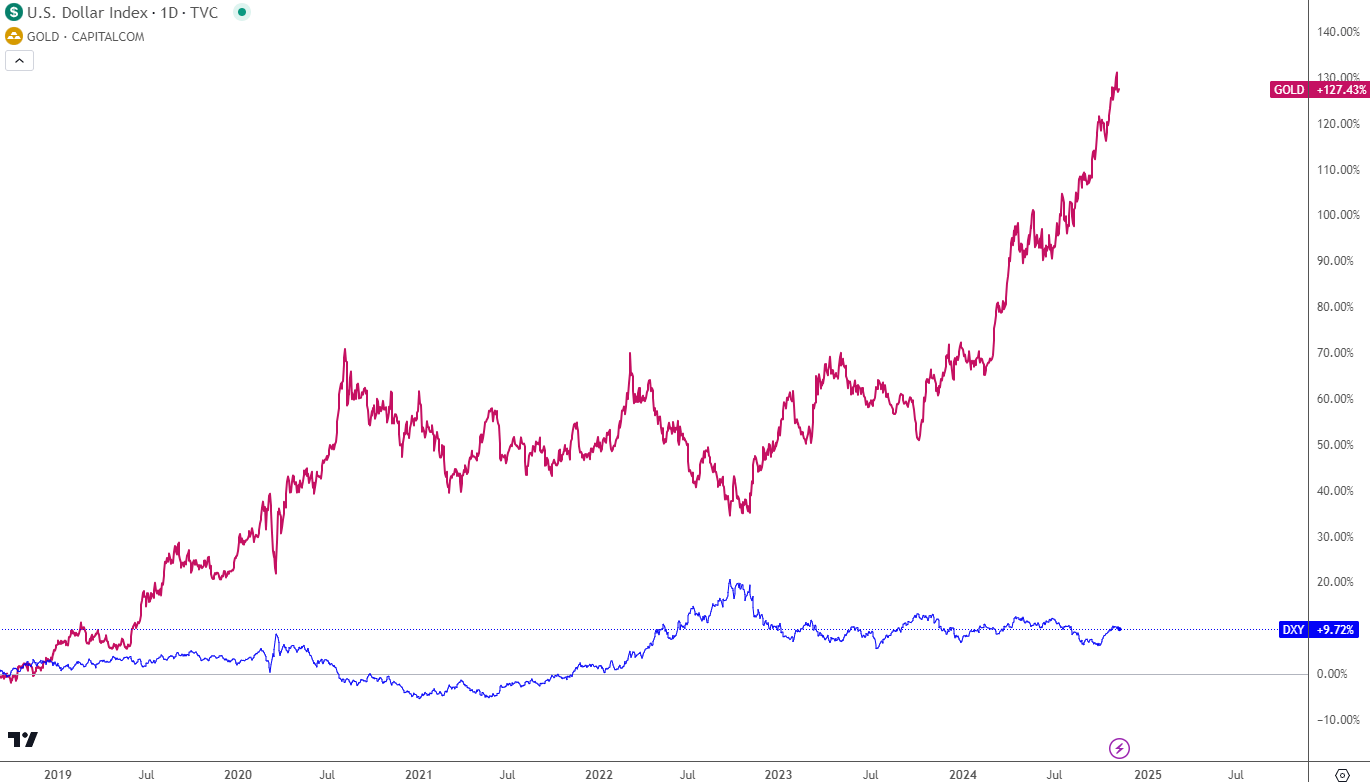

ในสภาวะที่ดอลลาร์มีแนวโน้มอ่อนค่า นักลงทุนมีโอกาสสร้างผลตอบแทนได้หลากหลายรูปแบบ โดยทองคำถือเป็นหนึ่งในสินทรัพย์ที่น่าสนใจที่สุด เนื่องจากมีความสัมพันธ์แบบผกผันกับค่าเงินดอลลาร์ นักลงทุนสามารถเลือกลงทุนในทองคำได้หลายรูปแบบ ตั้งแต่การซื้อทองคำแท่งโดยตรง ซึ่งแม้จะมีต้นทุนในการเก็บรักษาและความเสี่ยงจากการขนส่ง แต่ก็ปลอดจากความเสี่ยงด้านคู่สัญญา ไปจนถึงการลงทุนผ่าน ETF ที่มีสภาพคล่องสูงและค่าใช้จ่ายในการทำธุรกรรมต่ำ

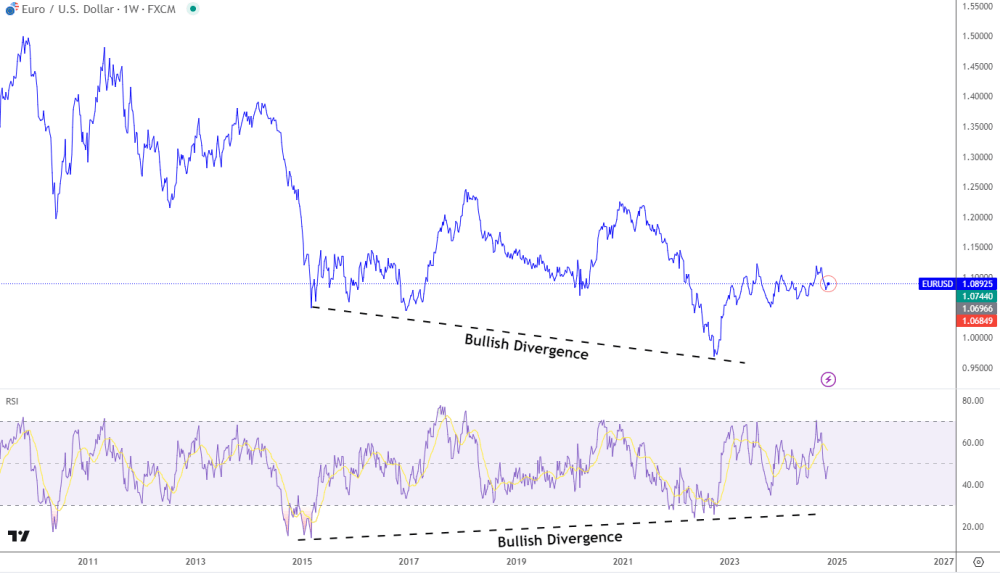

สำหรับนักลงทุนที่มีความเชี่ยวชาญในการวิเคราะห์ค่าเงิน การเทรดในตลาด Forex ก็เป็นอีกทางเลือกที่น่าสนใจ โดยอาจพิจารณาเปิดสถานะขาย (Short) ดอลลาร์เทียบกับสกุลเงินที่มีปัจจัยพื้นฐานแข็งแกร่ง เช่น ยูโรที่ได้รับแรงหนุนจากนโยบายการเงินที่เข้มงวดของ ECB หรือเยนที่อาจได้ประโยชน์จากการที่ BOJ กำลังจะเริ่มปรับเปลี่ยนนโยบายการเงินเข้าสู่ภาวะปกติ อย่างไรก็ตาม การเทรด Forex เป็นการลงทุนที่มีความเสี่ยงสูง เนื่องจากมีการใช้ Leverage ในระดับสูง นักลงทุนจึงควรศึกษาให้เข้าใจอย่างถ่องแท้และมีการบริหารความเสี่ยงที่รัดกุม

ฝั่งสินทรัพย์เสี่ยง (Risk Assets) ก็มักจะได้รับประโยชน์อย่างมีนัยสำคัญ โดยเฉพาะในยุคปัจจุบันที่สภาพคล่องในตลาดการเงินโลกยังอยู่ในระดับสูง นักลงทุนสามารถพิจารณาลงทุนในสินทรัพย์กลุ่มนี้เพื่อสร้างผลตอบแทนที่สูงกว่าตลาด

หุ้นเทคโนโลยีขนาดใหญ่ โดยเฉพาะกลุ่ม Magnificent Seven (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta, Tesla) มักได้ประโยชน์จากดอลลาร์อ่อนค่า เนื่องจากบริษัทเหล่านี้มีรายได้จากต่างประเทศในสัดส่วนที่สูง เมื่อดอลลาร์อ่อนค่า จะเห็นได้จากราคาหุ้นที่ปรับตัวขึ้นอย่างมากในช่วงครึ่งหลังของปี 2567 ซึ่งเป็นช่วงที่ FED เริ่มลดดอกเบี้ย แต่ราคาได้ชะลอการปรับขึ้นในช่วงครึ่งแรกของปี 2568 หลังจากที่ FED หยุดการลดดอกเบี้ย

ขณะที่สินทรัพย์ดิจิทัลอย่าง Bitcoin และ Cryptocurrency อื่นๆ...ก็มีทิศทางคล้ายคลึงกัน โดยราคาได้พุ่งสูงขึ้นในช่วงปลายปี 2567 แต่กลับเข้าสู่ภาวะซบเซาและแกว่งตัวในกรอบแคบๆ ในปี 2568 ยกเว้น Bitcoin ที่ยังคงความร้อนแรงต่อเนื่อง

อย่างไรก็ตาม สิ่งสำคัญที่สุดในการลงทุนคือการกระจายความเสี่ยงอย่างเหมาะสม โดยไม่ควรทุ่มเทการลงทุนทั้งหมดไปกับกลยุทธ์ใดกลยุทธ์หนึ่ง แต่ควรผสมผสานหลายๆ กลยุทธ์เข้าด้วยกัน และมีการปรับพอร์ตการลงทุนให้สอดคล้องกับสภาวะตลาดที่เปลี่ยนแปลงไป นอกจากนี้ ยังควรติดตามปัจจัยพื้นฐานและตัวเลขเศรษฐกิจสำคัญอย่างใกล้ชิด เพื่อให้สามารถปรับเปลี่ยนกลยุทธ์การลงทุนได้ทันท่วงทีหากมีการเปลี่ยนแปลงของปัจจัยพื้นฐาน

บทความที่คุณอาจจะสนใจด้วย >> |

บทสรุป: เตรียมพร้อมรับมือความผันผวนค่าเงินดอลลาร์

แนวโน้มค่าเงินดอลลาร์ในปี 2568 เต็มไปด้วยความไม่แน่นอน หลังจากที่ทิศทางขาลงที่ชัดเจนในปี 2567 ได้ถูกหยุดชั่วคราวโดย FED การตัดสินใจในอนาคตจะขึ้นอยู่กับข้อมูลเศรษฐกิจเป็นสำคัญ ซึ่งทำให้นักลงทุนต้องติดตามสถานการณ์อย่างใกล้ชิด อย่างไรก็ตาม ในระยะยาว ปัจจัยเชิงโครงสร้างเช่นการขาดดุลของสหรัฐฯ และเทรนด์ De-dollarization ยังคงเป็นแรงกดดันต่อค่าเงินดอลลาร์ ซึ่งชี้ว่าทิศทางขาลงยังคงเป็นภาพใหญ่ แต่จังหวะเวลาและเส้นทางอาจมีความผันผวนมากกว่าที่เคยคาดการณ์ไว้

ทำไมค่าเงินดอลลาร์จึงมีความสำคัญต��่อการลงทุน?

เพราะค่าเงินดอลลาร์เป็นสกุลเงินหลักในการซื้อขายระหว่างประเทศและเป็นสกุลเงินสำรองของโลก การเคลื่อนไหวของค่าเงินดอลลาร์จึงส่งผลกระทบต่อราคาสินทรัพย์เกือบทุกประเภท

หากค่าเงินดอลลาร์อ่อนค่า สินทรัพย์ประเภทใดจะได้ประโยชน์?

สินทรัพย์ที่มักได้ประโยชน์ ได้แก่ ทองคำ สินค้าโภคภัณฑ์ หุ้น และคริปโต ซึ่งมักจะปรับตัวขึ้นเนื่องจากอัตราผลตอบแทนที่ดีกว่า

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน