Investing.com – Batendo recordes, o ouro brilha neste ano, mas o mercado da commodity agora direciona os olhares para a atividade econômica e, principalmente, para a política monetária dos Estados Unidos, na expectativa de um corte de juros ainda neste mês.

A perspectiva de que as fed funds sejam reduzidas e queda nos rendimentos de títulos atraíram alguns buscadores de refúgio seguro de volta ao mercado, mas ainda há dúvidas se esse movimento seria o suficiente para continuar impulsionando o metal dourado.

O momento, em geral, é positivo para o ouro, no entendimento de Thomas Monteiro, estrategista-chefe do Investing.com, com movimentos macroeconômicos simultâneos que podem ser propulsores da commodity.

O principal competidor do ouro nesse momento seria o dólar, mas a perspectiva é de um dólar mais fraco em relação a outras moedas, com juros em baixa e um Fed possivelmente mais dovish do que o Banco Central Europeu e de que o Banco Central da Inglaterra. Além disso, a política monetária japonesa levaria a uma moeda mais valorizada frente ao dólar.

“E isso é muito positivo para o ouro, não há dúvidas”, destaca Monteiro.

O especialista aponta que uma maior chance de recessão nos Estados Unidos, com um mercado de trabalho mais fraco, e um fantasma da inflação não totalmente vencido indicariam mais motivos para comprar ouro neste momento.

O Julius Baer também possui visão construtiva sobre o ouro, com alvo de US$ 2.500 e US$ 2.600 por onça em três e doze meses.

“Uma economia dos EUA mais fraca do que o esperado com uma recessão relacionada é o principal risco positivo para nossa visão, pois isso provavelmente levaria a taxas de juros significativamente mais baixas e um dólar americano mais fraco”, considera o Julius Baer em resposta aos questionamentos da equipe do Investing.com Brasil.

Um resultado adverso das eleições presidenciais nos Estados Unidos seria outro risco positivo para a commodity, incluindo, de acordo com o grupo suíço, uma vitória de Kamala Harris que não seja aceita por Donald Trump ou políticas irresponsáveis de Trump, se ele for eleito para retornar ao cargo,

Mas, segundo Carsten Menke, chefe de pesquisa de nova geração do grupo suíço Julius Baer, ainda que o Federal Reserve reduza os juros três vezes este ano, a história mostrou que taxas de juros mais baixas por si só não são suficientes para empurrar os preços do ouro para cima.

“Olhando para todos os ciclos de corte de taxas de juros desde 1975, o ouro só subiu se esses cortes aconteceram em um ambiente recessivo. Como não esperamos que a economia dos EUA entre em recessão por enquanto e como as taxas de juros devem permanecer em território restritivo, não vemos a política monetária dos EUA como o principal fator positivo para o mercado de ouro daqui para frente”, entende o especialista.

Compras de Bancos Centrais

Nem todos os fatores são fundamentalistas, mas movimentos de curto prazo também importam, como o trade de Bancos Centrais.

“No momento que acharem muito caro, eles vão vender para jogar o mercado para baixo, depois recomprar mais embaixo. Então, tem dinâmica nesse mercado do dia a dia, mas no longo prazo o movimento é para cima, não tem dúvida”, aposta Monteiro.

O retorno da demanda do mercado emergente, principalmente de investidores chineses e do Banco Popular da China, pode ser um dos propulsores, segundo o Julius Baer, tendo em vista que investidores chineses têm comprado menos ouro nos últimos meses, provavelmente em reação aos preços mais altos.

“Considerando o estado fraco da economia chinesa e a falta de alternativas de investimento doméstico (ações estão em dificuldades, os rendimentos dos títulos não são muito atraentes e os preços dos imóveis estão caindo), acreditamos que o ouro continua sendo uma alternativa de investimento muito atraente”, detalha Menke.

Ainda que a autoridade monetária do gigante asiático tenha pausado as compras, essa medida não é considerada incomum e Banco Popular da China já demostrou sinais de sensibilidade ao preço no passado.

Diante de tensões geopolíticas da China com os Estados Unidos e o desejo da segunda maior economia do mundo de ser menos dependente do dólar americano, as compras devem ser retomadas, na opinião do grupo suíço, que avalia que o BC chinês possui agora maior disposição de pagar pela commodity, pois seu aumento de reserva ocorre por razões políticas e não econômicas. Em um caso extremo, assim, estaria menos susceptível a sanções.

Investindo em ouro

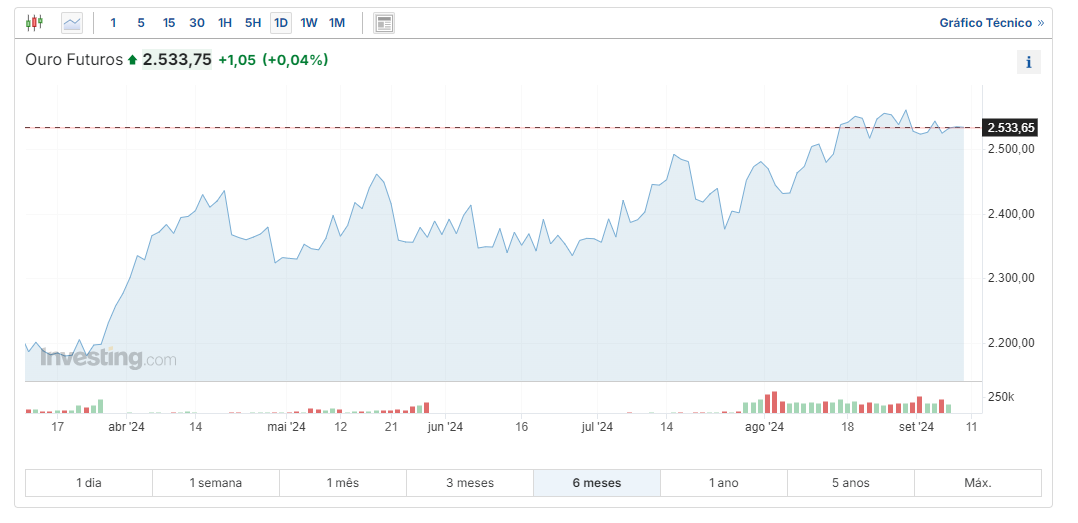

Os futuros do ouro atingem patamares recordes neste ano, passando de cerca de US$2,2 mil em março para US$2,5 mil nesta semana, considerando o ativo com vencimento em dezembro deste ano. Veja a cotação em tempo real.

Fonte: Investing.com

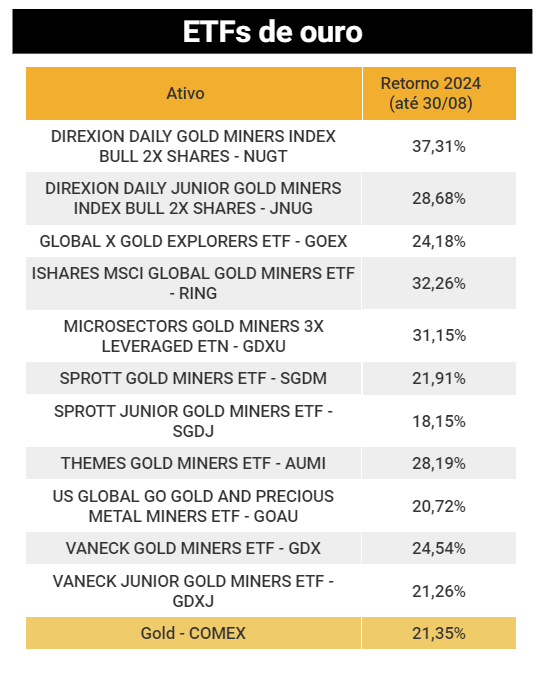

Os Extrange Traded Funds (ETFs) de ouro também aproveitam a renovação das máximas históricas e a proximidade da queda de juros americanos. Levantamento da Quantum Finance com ETFs negociados na bolsa de valores americana compara o desempenho com os contratos futuros do metal negociados na Comex da Nymex, de Nova York, com retornos em dólar. Veja as performances acumuladas no período entre 02 de janeiro a 30 de agosto.

Fonte: Quantum Finance

Não existe uma maneira ideal de investir em ouro, pois isso depende muito das preferências do investidor, concordam Menke e Monteiro. Para ambos, os ETFs com lastro físico são uma forma muito conveniente e econômica de investir em ouro.

“Eles são mantidos dentro do portfólio de investimento regular, não levando a custos adicionais, como taxas de armazenamento ou seguro além dos custos de transação. ETFs podem ser facilmente comprados e vendidos, com alguns deles até mesmo oferecendo uma versão com hedge de moeda”, esclarece o especialista do Julius Baer.

Monteiro considera exposição via ETFs uma excelente estratégia para investidores iniciantes e de nível médio, pois os fatores que influenciam as ações de ouro não são exatamente os mesmos que afetam as commodities, proporcionando uma proteção adicional.

Outras opções para investir em ouro citadas por Menke são moedas e barras físicas, preferência de investidores que buscam a segurança adicional de não ter um produto de investimento ou que podem não ter acesso a serviços bancários.

“Ter moedas e barras traz um risco maior de perda ou roubo e leva a custos adicionais na forma de armazenamento e seguro. O preço de compra de pequenas barras e moedas também é maior devido aos custos de cunhagem implícitos”, pondera Menke.

Outra opção contempla os futuros de ouro que, ainda que também forneçam participação de preço, não há exposição ao ouro físico. Neste caso, os futuros normalmente não são associados a um investimento de refúgio seguro, completa Menke, mas tendem a ser voltados a traders de curto prazo e especulativos, como consultoria de negociação de commodities ou outros fundos de hedge.

Monteiro adiciona ainda a possibilidade de compra de ações de mineradoras de ouro, olhando uma estratégia mais complexa, a depender do perfil do investidor. Historicamente, quando há ciclos de alta de hard assets, de commodities duras, tanto os ETFs de ouro quanto da prata são acompanhados por um ciclo bullish também dessas ações, recorda Monteiro.

“Então, eu particularmente sou bullish nessas empresas. Acredito que a perspectiva é muito positiva, elas estão ainda abaixo do valor que elas deveriam estar em comparação ao resto do mercado”, reforça estrategista-chefe do Investing.com. No entanto, Monteiro pondera sobre a necessidade de cuidado para o mercado brasileiro, tendo em vista o dólar apreciado em relação ao real.

Isenção de responsabilidade: este artigo representa apenas a opinião do autor e não pode ser usado como consultoria de investimento. O conteúdo do artigo é apenas para referência. Os leitores não devem tomar este artigo como base para investimento. Antes de tomar qualquer decisão de investimento, procure orientação profissional independente para garantir que você entenda os riscos.

Os Contratos por Diferença (CFDs) são produtos alavancados que podem resultar na perda de todo o seu capital. Esses produtos não são adequados para todos os clientes; por favor, invista com rigor. Consulte este arquivo para obter mais informações.