Las startups suponen un nuevo tipo de empresa que se basa en la innovación y en el cambio de paradigmas a la hora de llevar sus productos y servicios al gran público.

La mayoría de estos emprendimientos termina fracasando antes de madurar, pero, aquellos que lo logran y terminan saliendo a bolsa, por lo general, les producen grandes rendimientos a sus inversores.

No obstante, antes de llegar hasta allá, deben pasar por todo un proceso de maduración y financiación para poder desarrollar su modelo de negocio.

¿Qué es una startup? ¿Qué son las startups empresas y cómo se financian?

Una 'startup' es una empresa que se encuentra en sus primeras etapas de operación y se propone desarrollar un producto o servicio único para el que existiría una vasta demanda.

Por lo general, las startups son fundadas por uno o más emprendedores que manejan el concepto original que se va a perfeccionar para ser llevado al mercado a escala.

No toda empresa nueva puede ser definida como una startup. Para ser considerada como tal, una compañía que está comenzando debe poseer ciertas características y atributos:

▪ Está basada en la innovación y su propuesta resulta disruptiva para toda una industria o sector. La empresa busca crear productos y servicios totalmente nuevos o corregir fallas en los productos y servicios existentes que limitan su alcance o exposición.

▪ Su mercado potencial apunta no a miles, sino a millones de clientes, e incluso, a decenas o cientos de millones de clientes globalmente, de ser posible.

▪ Las startups se basan en la velocidad y tienen como objetivo desarrollar sus ideas muy rápidamente. Esto se hace a través de un proceso llamado iteración, por medio del cual mejoran continuamente sus productos y servicios a través del feedback recibido y de los datos de uso.

El fin último de todo el proceso de maduración de una startup suele ser convertirse en una compañía pública que cotice en bolsa. No obstante, algunas empresas deciden permanecer privadas, o bien, prefieren desarrollar su atractivo hasta ser compradas por otra compañía.

Se considera que el momento cumbre se presenta cuando la empresa se convierte en un 'unicornio', término que se usa para definir las startups valoradas en al menos 1.000 millones de dólares. Invertir en startups es una alternativa de creciente interés por la posibilidad de obtener inmensos retornos, aunque a cambio de un gran riesgo.

Esto se debe a que las startups no tienen un modelo de negocio completamente desarrollado y, lo que es más importante, pueden carecer del capital suficiente para pasar a las siguientes fases de crecimiento antes de poder generar ganancias. Se estima que el 90% de las startups fracasa.

¿Cuáles son las empresas que califican para una inversión startup?

Según la firma CBInsights, a nivel mundial existen actualmente unas 1.207 startups con una valoración total conjunta de 3,8 trillones de dólares. Hablamos de todo un ecosistema de jóvenes compañías consideradas unicornios, las cuales aún no cotizan en bolsa e intentan abrirse paso en la economía global basándose en la innovación.

Esta es una de las razones por las cuales invertir en startups es un nuevo nicho codiciado por muchos, en especial, los inversores minoristas que, por razones técnicas y presupuestarias, antes no podían participar en la financiación de startups al no ser considerados como inversores acreditados.

Veamos cuáles son los Principales Países con Presencia Significativa de Startups a Nivel Mundial:

País | Valoración | % | Cantidad | % | Observaciones |

Estados Unidos | 2,050.21 | 54.0% | 655 | 54.3% | 261 (39,8%) están ubicadas en California (en Silicon Valley o su periferia). |

China (Incluyendo Hong Kong) | 669.62 | 17.6% | 175 | 14.5% | 123 (70,3%) están ubicadas en Beijing, Shanghai y Shenzhen. |

India | 207.13 | 5.5% | 71 | 5.9% | 47 (66,2%) están ubicadas en Bangalore, Bombay y Nueva Delhi. |

Reino Unido | 212.16 | 5.6% | 50 | 4.1% | 40 (80,0%) están ubicadas en Londres. |

Alemania | 79.93 | 2.1% | 28 | 2.3% | 19 (67,9%) están ubicadas en Berlín. |

Francia | 59.58 | 1.6% | 25 | 2.1% | 20 (80,0%) están ubicadas en Paris. |

Israel | 53.02 | 1.4% | 23 | 1.9% | 12 (52,2%) están ubicadas en Tel Aviv. |

Canadá | 50.23 | 1.3% | 20 | 1.7% | 12 (60,0%) están ubicadas en Toronto y Vancouver. |

Brasil | 39.08 | 1.0% | 16 | 1.3% | 12 (75,0%) están ubicadas en Sao Paulo. |

Corea del Sur | 32.54 | 0.9% | 14 | 1.2% | 14 (100,0%) están ubicadas en Seúl. |

Singapur | 22.91 | 0.6% | 14 | 1.2% | 14 (100,0%) están ubicadas en la capital. |

Australia | 55.40 | 1.5% | 8 | 0.7% | 4 (50,0%) están ubicadas en Sydney y Melbourne. |

Holanda | 22.46 | 0.6% | 7 | 0.6% | 7 (100,0%) están ubicadas en Amsterdam. |

Suecia | 22.62 | 0.6% | 7 | 0.6% | 6 (85,7%) están ubicadas en Estocolmo. |

Suiza | 12.30 | 0.3% | 6 | 0.5% | 3 (50,0%) están ubicadas en Zurich y Ginebra. |

España | 7.15 | 0.2% | 5 | 0.4% | 4 (80,0%) están ubicadas en Madrid y Barcelona. |

Resto del Mundo | 200.43 | 5.3% | 83 | 6.9% | |

TOTAL | 3,796.77 | 100.0% | 1,207 | 100.0% |

Fuente: cbinsights.com/ Elaboración por el auror

Estados Unidos lidera con holgura el ranking con 655 startups (54,3%) valoradas en un total de 2.050,21 billones de dólares. Casi el 40% de ellas se encuentran en Silicon Valley y sus ciudades aledañas.

Le sigue China con 175 startups (14,5%) valoradas en 669,62 billones de dólares. Beijing, Shanghai y Shenzhen concentran el 70% de estos emprendimientos.

El tercer lugar es para India con 71 startups (5,9%) valoradas en 207,13 billones de dólares. 2/3 de estos emprendimientos se encuentran en las principales ciudades indias: Bangalore, Bombay y Nueva Delhi.

Sólo estos 3 países concentran el 74,7% de todas las empresas startups consideradas como unicornios a partir de su valoración.

¿Cuáles son las startups estadounidenses en las que merece la pena invertir?

Apple (AAPL) podría ser el caso más célebre de una startup exitosa que podamos recordar. Comenzó literalmente en un garaje, la idea era realmente disruptiva y uno de sus fundadores, Steve Jobs, tenía la pasión suficiente para darlo todo por su visión.

Ya en la década de 1990 podemos encontrar otros casos muy conocidos, como el de Google (GOOGL/GOOG), cuyo producto original, el motor de búsqueda, fue concebido por sus creadores desde sus dormitorios en un campus universitario.

En la siguiente década encontramos a Facebook (META), que también logró desarrollar una idea que revolucionó la manera en que nos conocemos y nos comunicamos.

Otros casos más recientes que podríamos mencionar incluyen compañías como Airbnb (ABNB), Robinhood(HOOD), SoFi Technologies (SOFI), Uber Technologies (UBER), Palantir Technologies (PLTR), WeWork (WE) y Pinterest (PINS), entre muchas otras.

Todas estas empresas ya pasaron por un proceso de maduración y salida a bolsa, unas con un éxito indiscutible y otras con resultados desiguales y aun consolidando su modelo de negocio.

Según el ranking de CBInsights, las 10 startups estadounidenses de más valor que aún no han salido a bolsa son las siguientes:

Nombre | Sectores | Valor de mercado |

SpaceX | aeroespacial | 127 billones de dólares |

Stripe | FinTech | 63 billones de dólares |

Epic Games | gaming y metaverso | 31,5 billones de dólares |

Databricks | análisis y manejo de datos | 31 billones de dólares |

Fanatics | comercio electrónico | 31 billones de dólares |

Chime | FinTech | 25 billones de dólares |

OpenAI | inteligencia artificial | 20 billones de dólares |

Miro | software y servicios para internet | 17,5 billones de dólares |

Discord | software y servicios para internet | 15 billones de dólares |

GoPuff | cadena de suministros, logística y entrega | 15 billones de dólares |

Si te interesa invertir en startups, estas son las compañías más valiosas de Estados Unidos que puedes monitorear en la búsqueda de futuras oportunidades si es que deciden salir a bolsa.

¿Cuáles son las startups china en las que merece la pena invertir?

En cuanto al ecosistema emprendedor chino, las 10 startups más valiosas que aún no son públicas serían:

Nombre | Sectores | Valor de mercado |

ByteDance | inteligencia artificial | 140 billones de dólares |

SHEIN | comercio electrónico | 100 billones de dólares |

Xiaohongshu | comercio electrónico | 20 billones de dólares |

Yuanfudao | EdTech (tecnologías educativas) | 15,5 billones de dólares |

DJI Innovations | hardware | 15 billones de dólares |

Yuanqi Senlin | consumo y ventas minoristas | 15 billones de dólares |

Bitmain Technologies | hardware | 12 billones de dólares |

Xingsheng Selected | comercio electrónico | 12 billones de dólares |

ZongMu Technology | automóviles y transporte | 11,4 billones de dólares |

Lalamove | cadena de suministros | 10 billones de dólares |

¿Cuáles son las startups europeas y españolas en las que merece la pena invertir?

Por último, las 15 startups más valiosas en Europa y España que aún no salen a bolsa son:

Nombre | Sectores | País | Valor de mercado |

Checkout.com | FinTech | Reino Unido | 40 billones de dólares |

Revolut | FinTech | Reino Unido | 33 billones de dólares |

Blockchain.com | FinTech | Reino Unido | 14 billones de dólares |

Celonis | análisis y manejo de datos | Alemania | 13 billones de dólares |

Global Switch | hardware | Reino Unido | 11,1 billones de dólares |

N26 | FinTech | Alemania | 9.23 billones de dólares |

Northvolt | celdas y sistemas de baterías de iones de litio | Suecia | 9,08 billones de dólares |

Rapyd | FinTech | Reino Unido | 8,75 billones de dólares |

Personio | software y servicios para internet | Alemania | 8,5 billones de dólares |

SumUp | FinTech | Reino Unido | 8,5 billones de dólares |

Jobandtalent | software y servicios para internet | España | 2,35 billones de dólares |

Cabify | automóviles y transporte | España | 1,4 billones de dólares |

TravelPerk | viajes | España | 1,3 billones de dólares |

Recover | ciencia de materiales | España | 1,1 billones de dólares |

Factorial | software y servicios para internet | España | 1 billón de dólares |

Todas estas 35 compañías que acabamos de mencionar se encuentran en diversas etapas de su proceso de financiación y podrían suponer una buena oportunidad para invertir en startups.

¿Cuándo y cómo invertir en startups?

En primer lugar, para invertir en startups debemos considerar si una compañía sigue siendo privada o si ya salió a bolsa y, por tanto, se trata de una empresa pública. Ello determinará el vehículo de inversión que podemos utilizar.

Se piensa, erróneamente, que las startups dejan de serlo al salir a bolsa. Pero, como nos demuestra la práctica, no todas las empresas emergentes logran consolidarse tras su salida al mercado de capitales.

Algunas deben continuar creciendo y mejorando durante varios años más para poder generar beneficios consistentes o, al menos, ganancias de capital como para redituar a sus inversores.

Por el contrario, para la mayoría de las startups la salida a bolsa es sólo una forma de seguir recaudando capital para una expansión mucho mayor. Veamos cuáles son las opciones para el inversor minorista en cuanto a invertir en startups privadas y públicas.

(1) Invertir en startups privadas

Si eres un inversor minorista (inversor no acreditado) y te interesa invertir en startups que aún no cotizan en bolsa puedes hacerlo a través del crowdfunding.

A través de este mecanismo puedes utilizar cualquiera de las plataformas que ya mencionamos y vincularte a un proyecto a través de 4 instrumentos contractuales:

▪ Deuda corporativa. Se trata de un préstamo que generará un interés fijo o variable suficientemente alto como para recuperar el principal. El pago que recibirás dependerá de cómo se desempeñe la startup con el paso del tiempo.

▪ Notas convertibles. En este caso hablamos de una forma de deuda que implica la conversión de las notas en acciones de la compañía bajo ciertas condiciones, como por ejemplo, acceder a nuevas rondas de financiación. En este caso el inversor obtendrá un retorno cuando la empresa se haga pública o sea comprada por otra compañía.

▪ Acciones. Algunas startups en etapas avanzadas permiten adquirir acciones a los inversores interesados, aun cuando no coticen en bolsa. Sin embargo, estas acciones no pueden ser vendidas hasta que la compañía se haga pública o sea adquirida por otra empresa.

▪ Dividendos. De igual modo, ciertas startups en etapas avanzadas que ya están teniendo éxito en el mercado, permiten adquirir acciones que pagan dividendos anuales.

Por supuesto, invertir en startups a través del crowdfunding también tiene ciertas limitaciones:

En Estados Unidos, por ejemplo, la SEC limita la inversión anual a través de este mecanismo de acuerdo con el nivel de ingreso anual y/o el patrimonio neto. El monto máximo puede estar entre un 5% a 10% del ingreso/patrimonio hasta un máximo de 124.000 $.

Por otro lado, es preciso que la plataforma de crowdfunding de nuestra elección contemple en su portafolio aquellas startups que nos interesen, lo cual, puede no ocurrir. Uno de los aspectos más importantes es invertir a través de plataformas reguladas y muy bien establecidas en el mercado.

(2) Invertir en startups públicas

Una vez que una compañía emergente se hace pública y comienza a cotizar en bolsa, cualquier inversor minorista puede invertir en ella. Esto se puede hacer a través de 2 vías: directa e indirecta:

La inversión directa en startups públicas se hace a través de la compra de acciones en el mercado de valores.

En este caso es primordial haberle hecho seguimiento a la startup desde sus primeras fases y, en particular, durante la IPO.

Entendiendo que, por definición, las startups se encuentran en desarrollo, sus valoraciones muchas veces se basan en el sentimiento y expectativas de los inversores más que en resultados tangibles.

Esto puede ocasionar un precio de salida a bolsa demasiado optimista y un posterior desplome de la cotización. Es en estas circunstancias que se abren buenas oportunidades para que el inversor minorista se posicione en un valor particular. Recuerda que la base de la inversión en valor es comprar acciones con potencial a mediano y largo plazo que se coticen por debajo de su valor intrínseco.

Veamos un ejemplo con la compañía fundada en 2021 con sede en New Jersey (Estados Unidos), NFT Gaming Company (NFTG), la cual se orienta a desarrollar, diseñar, adquirir y administrar juegos digitales convencionales y combinarlos con métodos novedosos, como la capacidad de crear y acuñar características únicas en el juego, como máscaras, personajes, armas y equipos en forma de NFT.

Fuente:TradingView

NFTG fijó el precio de su IPO el pasado 14 de febrero de 2023 ofreciendo 1,69 millones de acciones a 4,15 $ por acción para recaudar 7 millones de dólares.

La compañía salió a bolsa el miércoles 15 de febrero en el NASDAQ y en apenas 25 sesiones ha caído un 67,5% de su valor para cotizar a sólo 1,35 $.

También puede ocurrir que la valoración hecha durante la IPO sea razonable o, en todo caso, el valor despierte buena expectativa y no sólo se sostenga, sino que aumente rápidamente.

Esto lo que ocurrió con la compañía fundada en 2001 con sede en California (Estados Unidos), Genelux Corp. (GNLX), la cual es una empresa biofarmacéutica en etapa clínica enfocada en desarrollar una cartera de inmunoterapias virales oncolíticas de última generación para pacientes que sufren diversos tipos de tumores sólidos agresivos y/o difíciles de tratar.

Fuente:TradingView

GNLX fijó el precio de su IPO el 25 de enero de 2023 ofreciendo 2,50 millones de acciones a 6,00 $ por acción para recaudar 15 millones de dólares.

La compañía salió a bolsa el jueves 26 de enero en el NASDAQ y en apenas 39 sesiones se ha incrementado un 396,7% de su valor para cotizar a 29,80 $.

Si deseas invertir en startups públicas de forma directa puedes rastrear estas compañías a través del portal IPOScoop, el cual ofrece abundante y detallada información gratuita.

La inversión indirecta se hace a través de fondos de inversión especializados en empresas emergentes.

Aquí nos referimos primordialmente a los ETF o Fondos Cotizados en Bolsa que se especializan en empresas emergentes, tales como:

Renaissance IPO ETF (NYSE: IPO). Permite a los inversores obtener exposición a una combinación amplia y diversificada de empresas estadounidenses que acaban de hacerse públicas, aunque no todas ellas sean, en sentido estricto, startups. Sin embargo, Renaissance es un indicador eficaz del apetito por el riesgo en la inversión en empresas emergentes. Sus 5 acciones principales son: Snowflake (SNOW), Airbnb (ABNB), Roblox (RBLX), Palantir (PLTR) y DoorDash (DASH). El sector tecnológico es el más importante con poco más del 47% del portafolio de este fondo.

Renaissance International IPO ETF (NYSE: IPOS). Busca proporcionar a los inversores exposición a las acciones más grandes y líquidas de empresas internacionales que recién están cotizando en bolsa mediante un solo valor, lo que reduce el riesgo de poseer acciones únicas. Es la versión global del fondo basado en empresas estadounidenses. Las acciones principales son: Porsche (P911), JD Health (6618), Kuaishou Technology (1024), Nongfu Spring (9633) y SenseTime (20). Hablamos de 4 empresas cotizando en Hong Kong y una en Alemania.

BlackRock Future Tech ETF (NYSE: BTEK). Se especializa en empresas innovadoras dentro de campos tecnológicos emergentes, en industrias que podrían dar forma al futuro económico global. El fondo invierte en empresas de cualquier capitalización bursátil ubicadas en cualquier parte del mundo. Sus 5 acciones principales son: Synopsys (SNPS), Nvidia (NVDA), Lattice Semiconductor (LSCC), ASM International (ASM) y Tesla (TSLA).

ARK Innovation ETF (NYSE: ARKK). Este fondo se orienta al crecimiento del capital a largo plazo invirtiendo en valores de renta variable estadounidense y foránea de empresas que se basan en la innovación disruptiva. Aunque nominalmente no se circunscribe a las startups, la selección de compañías sí se basa en una de las principales características que define a una empresa emergente: la innovación tecnológica. Sus principales acciones son: Tesla (TSLA), Zoom (ZM), Roku (ROKU), Coinbase (COIN) y Block (SQ).

Veamos el gráfico mensual con la cotización de los 4 fondos mencionados:

Fuente:TradingView

Los 4 ETF alcanzaron su máximo histórico entre enero y octubre de 2021. Desde entonces, cayeron sostenidamente hasta finales de 2022, cuando empezaron a estabilizarse.

Aunque la era del dinero barato terminó debido a la campaña anti-inflación de la FED y el BCE, todos estos fondos se cotizan con un descuento tremendo. ¿Pueden caer más? Por supuesto, pero, a su precio actual podrían ofrecer un punto de entrada potencial para invertir en startups con un horizonte a mediano y largo plazo.

Los ETF son la principal opción indirecta para el inversor minorista, ya que los fondos de inversión tradicionales especializados en capital de riesgo están más orientados a los inversores acreditados.

Posibles escenarios para la bolsa de valores

La incógnita principal que se presenta ahora mismo es qué hará la FED: ¿continuará subiendo las tasas agresivamente para combatir la inflación?, o por el contrario, ¿pivoteará hacia un enfoque más cauto para evitar que las elevadas tasas provoquen nuevos colapsos bancarios y tal vez una crisis sistémica?

En la reunión del miércoles 22 de marzo la FED anunció un aumento de 0,25% en la tasa de referencia para llegar a un nivel de 5,00%. Según reportaje de Yasin Ebrahim para Investing, Jerome Powell dejó ver al menos otro aumento de tasas este año y descartó la posibilidad de que las tasas sean recortadas:

"Los participantes del FOMC no ven recortes de tasas este año, no son nuestras expectativas de referencia."

De manera que, a pesar de las apuestas en el mercado de valores, la FED sigue manifestando su compromiso de continuar bajando la inflación como meta principal. ¿Si se producen nuevos colapsos bancarios y un gran efecto contagio continuarán pensando igual?

¿Cuál es el impacto del mercado del Tesoro en las startups empresas?

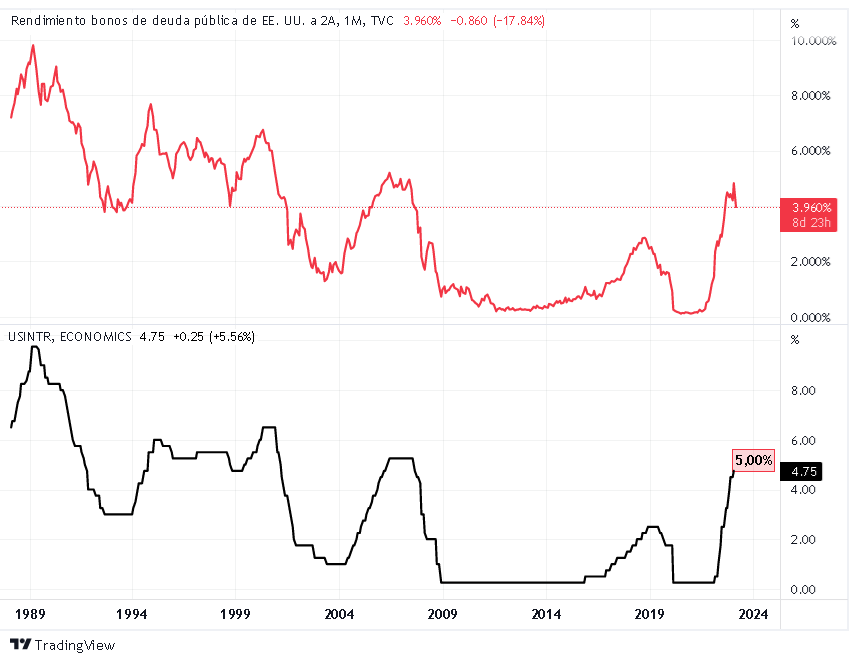

Veamos el gráfico mensual con los Rendimientos de los Bonos del Tesoro de Estados Unidos a 2 Años versus la Tasa de Interés de Referencia de la FED:

Fuente:TradingView

Como puede observarse, existe una correlación muy grande entre el rendimiento de los bonos a corto plazo y la tasa de referencia de la FED. Se estima que cualquier movimiento dramático en el mercado de bonos a corto plazo es seguido por un ajuste de política monetaria en las semanas o meses siguientes.

Producto del temor a un gran efecto contagio en el sistema bancario se ha producido un desplome en el rendimiento de los bonos a 2 años. Esto se debe a que los inversores han acudido en masa a comprar estos bonos, lo cual eleva su precio, pero hunde su rendimiento.

Si la historia nos dice algo es que cuando este tipo de movimiento ocurre, por lo general, la FED reacciona bajando las tasas de interés.

Es probable que se produzca otro aumento de 0,25% para luego pausar los incrementos de tasas. Si ello ocurre, podría producirse un rally en el mercado de valores, en cuyo caso, las acciones de las compañías tecnológicas, incluyendo las startups públicas, podrían recuperar parte del terreno perdido en 2022.

¿Qué ha ocurrido en el mercado de valores?

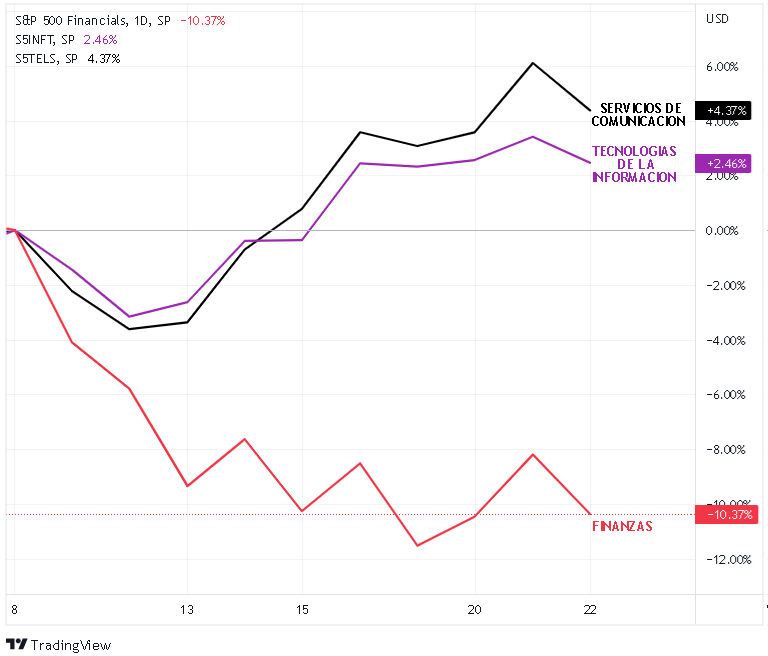

A continuación, veamos el gráfico diario para los Indices S&P 500 de los Sectores de Finanzas, Tecnologías de la Información y Servicios de Comunicación:

Fuente:TradingView

El gráfico muestra el comportamiento de estos índices sectoriales desde el 8 de marzo, fecha en que Silicon Valley Bank anuncia la necesidad urgente de capital.

Como es natural, el índice del sector financiero, que agrupa a los bancos y otras instituciones financieras, ha sufrido las mayores pérdidas con un 10,37% desde el fatal anuncio. Dado el elevado riesgo de contagio, es probable que el sector tarde un poco en estabilizarse.

Por otro lado, en cuanto a los sectores de tecnologías de la información y servicios de comunicación, los cuales agrupan a la crema y nata del sector tecnológico, ya se han recuperado de las pérdidas iniciales y muestran un rendimiento de 2,46% y 4,37% respectivamente.

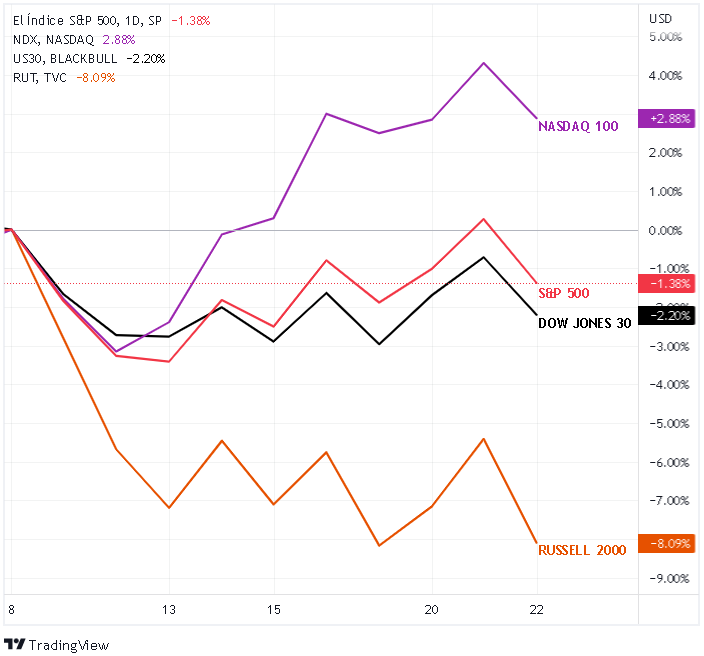

Por último, presentamos el gráfico diario para los Indices S&P 500, NASDAQ 100, Dow Jones 30 y Russell 2000:

Fuente:TradingView

El Russell 2000, que agrupa a las compañías de baja y mediana capitalización, dentro de las cuales existen un gran número de startups, ha caído un 8,09% desde el 8 de marzo.

Le siguen el Dow Jones 30 y el S&P 500 con pérdidas de 2,20% y 1,38% respectivamente. De forma sorpresiva, al igual que ya apreciamos con los índices sectoriales, el NASDAQ 100 está obteniendo ganancias del 2,88%.

¿Invertir en startups ahora o esperar?

La caída del Silicon Valley Bank ha hecho que invertir en startups se haya vuelto más riesgoso y ha reforzado una tendencia que ya venía en desarrollo, como lo es la ausencia de financiación para muchas empresas emergentes.

Esto puede ocasionar graves problemas para muchas compañías y se suma al cuadro de riesgo de toda la economía. Sin embargo, la coyuntura actual ofrece una amplia cantidad de valores tecnológicos emergentes que se están cotizando con grandes descuentos.

Por otro lado, a pesar de las palabras de Jerome Powell, el mercado de valores sigue aferrándose a la expectativa de una pausa en la campaña anti-inflacionaria a mediados de año.

Si esta pausa ocurre podría dar nuevo vigor a las startups que ya cotizan en bolsa, la pregunta es ¿por cuánto tiempo?

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.