El indicador RSI es uno de los más populares para ayudar a identificar situaciones extremas en el mercado con respecto a los movimientos del precio de un activo bursátil.

Por otro lado, la divergencia trading del indicador RSI es considerada una señal muy poderosa que puede anticipar los cambios de dirección con buena probabilidad.

Por supuesto, el indicador RSI por sí sólo no es una panacea. Más bien, debe considerarse una herramienta más que debemos complementar con otros conceptos y herramientas.

¿Qué es el RSI en bolsa?

RSI significa 'Relative Strength Index' o 'Indice de Fuerza Relativa' y es un indicador técnico que pertenece a la familia de los indicadores de impulso u osciladores.

Esta fuerza relativa mide el impulso de los cierres alcistas del precio versus sus cierres bajistas para un número dado de períodos.

El RSI en bolsa ayuda a identificar situaciones de sobrecompra y sobreventa de un activo, tras las cuales, podría esperarse con cierta probabilidad que se produzca a continuación un cambio de dirección, o bien, se confirme una tendencia en desarrollo.

Las 2 grandes cualidades del indicador RSI son las siguientes:

(1) Suaviza las variaciones extremas del precio, lo cual reduce la presencia de valores erráticos en el indicador.

(2) Produce una banda de fluctuación constante entre 0 y 100, la cual, permite inferir la posición relativa del precio.

¿Cómo se calcula el indicador RSI?

El indicador RSI para ‘n’ períodos se calcula a partir de la siguiente ecuación matemática:

RSIn = 100 - [100 / (1 + RSn)]

Siendo RSn, la fuerza relativa (Relative Strength) para n períodos:

RSn = Media de Cierres Alcistas para n Períodos / Media de Cierres Bajistas para n Períodos

El indicador RSI realiza una comparación de la magnitud de los desplazamientos alcistas versus los desplazamientos bajistas para un cierto número de períodos y, luego, normaliza este cociente dentro de una escala fija (0-100).

Por lo general, el indicador RSI viene parametrizado para trabajar con 14 períodos, pero este número se puede modificar de acuerdo a tu tipo de operativa.

¿Cómo interpretar el indicador RSI?

El indicador RSI se puede aprovechar plenamente cuando su valor alcanza zonas extremas. Para interpretarlo de forma correcta debes tomar en cuenta lo siguiente:

Cuando el valor del indicador RSI es mayor o igual a 70 se considera que un activo bursátil se encuentra ‘sobrecomprado’ y es probable que su precio retroceda en períodos posteriores.

Sin embargo, un activo puede permanecer en esa condición durante mucho tiempo si es que los inversores están dispuestos a comprarlo a precios cada vez más altos. Por otro lado, cuando sale de esa condición, bien puede estar realizando una mera corrección bajista, para luego, retomar la tendencia alcista previa.

Por el contrario,cuando el valor del RSI es menor o igual a 30 se considera que un activo bursátil se encuentra 'sobrevendido' y, por tanto, es probable que su precio aumente con posterioridad.

No obstante, un activo puede permanecer en esa condición durante largo tiempo si sus fundamentos son débiles, pues los inversores no están dispuestos a pagar precios más altos. Además, cuando abandona esta zona extrema, puede estar realizando una mera corrección alcista, para luego, continuar la tendencia bajista previa.

Ningún indicador técnico, incluyendo al RSI, puede sustituir el análisis de tendencias sobre el gráfico. Como los osciladores son indicadores adelantados, más bien, deben concebirse como una condición necesaria, mientras que la validación de tendencias sería la condición suficiente para la apertura de posiciones.

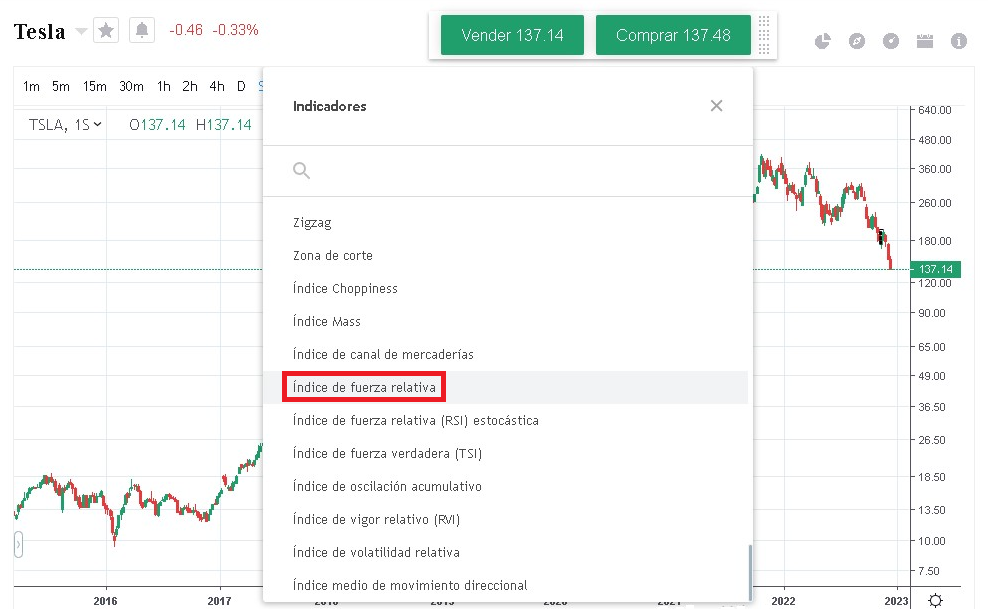

Veamos un ejemplo con el gráfico semanal de la compañía fabricante de vehículos eléctricos, Tesla (NASDAQ: TSLA), haciendo uso de la plataforma MiTrade:

【Fuente:MiTrade】

En el menú 'Indicadores' seleccionamos 'Indice de Fuerza Relativa' :

【Fuente:MiTrade】

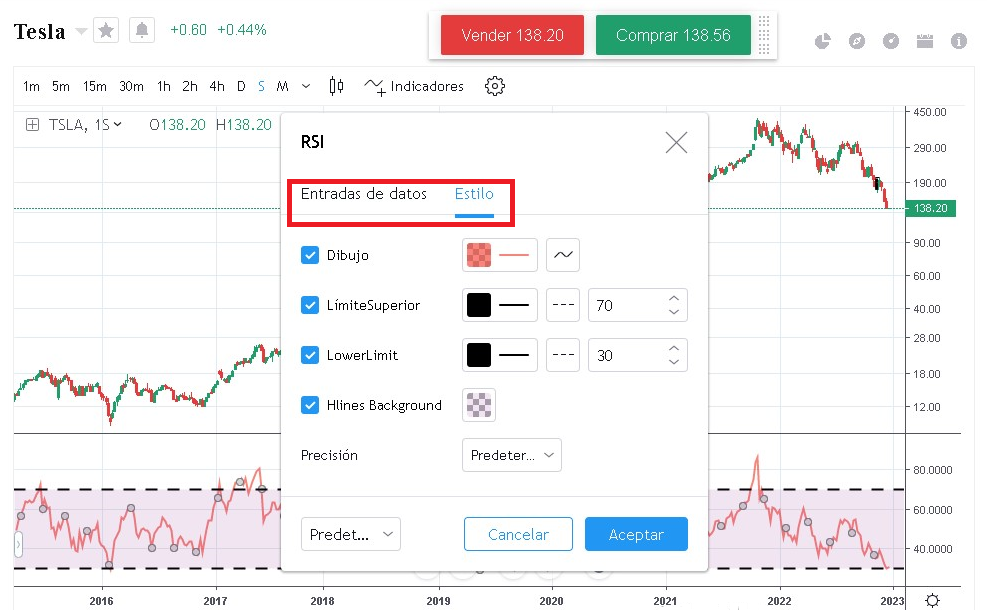

Luego, haciendo clic en el botón derecho del mouse sobre el panel inferior, podemos configurar los parámetros numéricos y gráficos:

【Fuente:MiTrade】

Mantendremos la duración de 14 períodos, pero, cambiaremos los colores y grosor de la línea del indicador RSI y las franjas críticas (30-70):

【Fuente:MiTrade】

El gráfico final tendrá el siguiente aspecto:

【Fuente:MiTrade】

Sobrecompra vs. sobreventa

Como podrás suponer hasta ahora, la interpretación del indicador RSI gira en torno a saber si las situaciones de sobrecompra-sobreventa se justifican o no, y en particular, cuánto tiempo pueden durar. Veamos que ocurrió con Tesla entre 2019 y 2022:

Fuente:MiTrade

En el panel inferior, el indicador RSI se encontraba en la situación de 'Sobreventa 1' durante mayo de 2019. Era probable que el precio tendiera a subir a partir de este punto, siempre y cuando, el indicador abandonara esta zona extrema.

Esto ocurrió y, en efecto, entre mayo y agosto el precio comienza a desarrollar mínimos ascendentes que nos permitían trazar una línea de tendencia alcista, tal y como vemos en el gráfico.

El precio continuó en tendencia alcista y el indicador RSI aumentó hasta realizar un máximo, llegando a la situación de 'Sobrecompra 1' en febrero de 2020, cuando la pandemia de Covid-19 impactó la bolsa de valores.

¿Era el inicio de una tendencia bajista o estábamos ante una corrección en la tendencia alcista?

El indicador RSI descendió hasta su zona media, pero luego, comenzó a recuperarse, mientras que el precio no llegó a romper la tendencia alcista previa. Por tanto, podíamos concluir que la tendencia se mantendría vigente con buena probabilidad. En conclusión, estábamos ante una corrección de la tendencia alcista, ideal para abrir posiciones largas, no cortas.

La tendencia continuó y el indicador RSI se dirigió a la situación de 'Sobrecompra 2', donde realizó nada menos que 3 máximos en esa zona extrema entre junio y diciembre de 2020.

En ese período el indicador retrocede, pero, ni siquiera se acerca a la zona media, por lo que habría resultado lógico suponer que estábamos ante una nueva corrección que permitía aumentar nuestras posiciones y/o realizar nuevas operaciones largas.

Las correcciones del indicador RSI ayudan a inferir la dirección. Entre febrero y mayo de 2021 el indicador RSI cae, pero no baja más allá de su zona media. Estábamos ante otra corrección y la tendencia sobre el gráfico aún se mantenía vigente.

En octubre de 2021 el indicador RSI alcanza la situación de ‘Sobrecompra 3’. Sin embargo, hay una diferencia notable con las correcciones anteriores. Ya el indicador no logra alcanzar nuevamente la zona extrema de sobrecompra, mientras que el precio va desarrollando máximos descendentes que permitían trazar una línea de tendencia bajista.

De hecho, a comienzos de diciembre se produce una ruptura de la tendencia alcista previa y el indicador RSI cae, alcanzando la situación de 'Sobreventa 2'. ¿Qué esperar para las acciones de Tesla?

Mientras el indicador RSI se mantenga fluctuando entre la zona de sobreventa y la zona media, el precio continuará descendiendo.

¿Cómo validar tendencias con el RSI?

Para validar la continuidad de tendencias en desarrollo con el indicador RSI es preciso hacer uso de su nivel medio (50). Veamos un ejemplo con el gráfico semanal de la compañía de redes sociales y metaverso, Meta Platforms (NASDAQ: META):

【Fuente:MiTrade】

En marzo de 2020, el indicador RSI de esta acción realizó un mínimo en zona de sobreventa, por lo que era probable que se produjera un rebote del precio cuando el indicador saliera de dicha zona.

Esto ocurre y el precio comienza a desarrollar una tendencia alcista. Pero, ¿hasta cuándo?

Si dividimos la franja entre 30 y 70, estaremos situados en el nivel medio de fluctuación del RSI (50). Este nivel nos puede ayudar a saber cuándo estamos ante la consolidación de una tendencia vigente:

|

Como podemos ver en el gráfico de META, una vez que el indicador abandona el extremo de sobreventa y se mantiene fluctuando entre la zona de sobrecompra y el nivel medio, se produce una 'consolidación alcista' del precio.

Mientras las regresiones del indicador no vayan más allá de la zona media, estaremos hablando de correcciones bajistas sobre la tendencia, o bien, de la formación de un rango lateral en el precio del activo. Sin embargo, una vez que se producen varios puntos extremos de sobrecompra entre junio, julio y agosto de 2021, se plantea nuevamente la pregunta. ¿Cómo saber cuándo acaba la tendencia alcista vigente?

La respuesta más simple y obvia es, cuando el precio realice la ruptura de una línea de tendencia previa y el indicador RSI se dirija al extremo contrario, de sobreventa.

Esto ocurre en febrero de 2022, pero, podríamos complementar nuestra respuesta diciendo que, para que el cambio de dirección que supone el nuevo punto extremo se consolide es preciso que el indicador RSI se mantenga fluctuando entre la zona extrema de sobreventa y el nivel medio.

Como vemos en el gráfico, mientras el indicador no sobrepase la zona media estaremos hablando de correcciones alcistas o rangos laterales dentro de la tendencia bajista dominante o, dicho de otra forma, estaremos hablando de una 'consolidación bajista'.

Aunque a menudo se ignora, ese nivel medio invisible puede ser de gran ayuda para inferir si una tendencia continúa o no. Si el tanque de gasolina del activo no tiene suficiente combustible, éste no puede cambiar de dirección.

Señales de compra y venta con el indicador RSI

El indicador RSI permite aprovechar ciertas señales para operar un activo con buena probabilidad de éxito:

Señal de compra básica con el RSI

En este caso nos referimos a la señal de compra que nos proporciona el indicador cuando llega a zona extrema de sobreventa.

La señal de compra ocurre cuando se dan 3 condiciones:

El indicador RSI llega a una situación de sobreventa (por debajo de 30).

Luego, el indicador regresa a la banda de fluctuación.

Se produce la ruptura de una tendencia bajista previa.

Veamos un ejemplo con la compañía de fabricación de microchips, Taiwan Semiconductor Manufacturing (NYSE: TSM):

【Fuente:MiTrade】

Entre septiembre y octubre de 2022 el indicador RSI se mantiene en situación de sobreventa.

Luego, regresa y se mantiene dentro de la banda de fluctuación.

Finalmente, la recuperación del precio llega a producir una ruptura de la línea de tendencia bajista que venía en desarrollo desde enero de 2022. La entrada en largo podría realizarse a partir de este punto. Recuerda, el RSI es un oscilador y, por tanto, genera señales adelantadas. Representa una condición necesaria, pero es necesaria una condición suficiente a partir del rompimiento de una tendencia previa.

Señal de venta básica con el RSI

Las señales de venta se producen cuando el indicador llega a zona extrema de sobrecompra. La señal de venta ocurre con el cumplimiento de 3 condiciones:

El indicador RSI llega a una situación de sobrecompra (por encima de 70).

A continuación, el indicador regresa a la banda de fluctuación.

Se produce la ruptura de una tendencia alcista previa.

Veamos un ejemplo con otra compañía de la industria de microchips, Applied Materials Inc. (NASDAQ: AMAT):

【Fuente:MiTrade】

Entre noviembre de 2020 y abril de 2021 el indicador RSI se mantiene en situación de sobrecompra, desarrollando una fuerte tendencia alcista. A partir de allí, el indicador regresa a la banda de fluctuación, mientras el precio desarrolla un rango lateral.

En enero de 2022, luego de varios meses, se produce la ruptura de la tendencia alcista precedente y el precio comienza a caer sostenidamente. A partir de este punto podría realizarse una entrada en corto.

Muchas veces, el indicador RSI realiza varios puntos de inflexión dentro de las zonas extremas antes de regresar a la banda de fluctuación. Es importante no olvidarlo y esperar el rompimiento de la tendencia previa.

Divergencia trading con el RSI

Cuando los puntos de inflexión en el gráfico de precios siguen la misma dirección que los puntos de inflexión en el indicador RSI estamos ante una convergencia que confirma el impulso.

Sin embargo, a veces ocurren 'divergencias' que separan el movimiento de estos puntos y, por lo general, son señales muy poderosas de cambio de dirección. La divergencia trading es un concepto muy útil cuando se trabaja, no sólo con el RSI, sino con cualquier oscilador.

(1) Divergencia alcista con el RSI

La primera divergencia trading que debes considerar es la de tipo alcista. Ocurre en presencia de una tendencia bajista previa cuando el indicador RSI se encuentra en zona extrema de sobreventa y realiza mínimos más altos, mientras el gráfico de precios realiza mínimos más bajos.

Haciendo honor a su carácter de oscilador, el RSI te está avisando previamente que, es bastante probable que el mercado cambie de dirección y se produzca un movimiento alcista en los períodos posteriores. Continuamos con los ejemplos en el sector de microchips, esta vez con la compañía Broadcom (NASDAQ: AVGO):

【Fuente:MiTrade】

En el gráfico de precios puedes ver como se producen mínimos más bajos dentro de una tendencia bajista previa.

No obstante, el indicador RSI está realizando mínimos más altos que suponen que el lado de la demanda está ganando fuerza y podría haber una reversión alcista en períodos posteriores. Esto termina ocurriendo y se produce una tendencia alcista que, 2 meses después, aún se mantiene vigente.

(2) Divergencia bajista con el RSI

La segunda divergencia trading es la de tipo bajista. Se da en presencia de una tendencia alcista previa cuando el indicador RSI se encuentra en zona extrema de sobrecompra y realiza máximos más bajos, mientras el gráfico de precios realiza máximos más altos.

En este caso, el RSI te dice que es altamente probable que se produzca un movimiento bajista en los períodos sucesivos. Veamos un ejemplo con la compañía de entretenimiento, Walt Disney (NYSE: DIS):

【Fuente:MiTrade】

Como ves en el panel superior, el precio realizaba máximos más altos, por lo que podíamos suponer que la tendencia alcista previa continuaba vigente. Sin embargo, para el mismo lapso de tiempo, el indicador RSI reflejaba máximos más bajos.

El oscilador captaba la pérdida de fuerza del mercado y anticipaba una posible reversión bajista que se terminó produciendo y continúa vigente más de un año después.

La divergencia trading es una herramienta con la que debe contar cualquier analista técnico que se precie de serlo. Es una señal poderosa para operar con buena probabilidad de éxito.

¿Cómo combinar el indicador RSI con otros indicadores?

El indicador RSI tiene limitaciones y también puede producir señales falsas en algunos casos, especialmente, cuando se trabaja en escalas de tiempo muy reducidas. Es por esto que puede ser útil combinarlo con otro indicador para producir señales más robustas.

Indicadores RSI-MACD: Una herramienta potente

Vamos a realizar una combinación con otro indicador de impulso, el MACD o indicador de la Convergencia-Divergencia de la Media Móvil.

No vamos a realizar una exposición exhaustiva de este indicador. Tan sólo ten en cuenta que tiene 3 componentes: la línea MACD, la línea SEÑAL y el Histograma que se mueve alrededor de un nivel medio (nivel 0), que será muy importante para las señales.

Las condiciones para identificar las señales de apertura y cierre de una operación serán las siguientes:

El indicador RSI llega a una situación de sobrecompra (sobreventa). Esta será la condición necesaria.

A continuación, el indicador regresa a la banda de fluctuación.

La línea MACD realiza una ruptura o ‘crossover’ sobre la línea media del histograma en dirección contraria a la tendencia previa. Esta es la señal de apertura de la operación y representa la condición suficiente.

La línea MACD realiza una ruptura de la línea SEÑAL en la dirección opuesta. Esta es la señal de cierre de la operación.

Veamos un ejemplo práctico con la compañía de medios de pago, Block Inc. (NYSE: SQ)

【Fuente:MiTrade】

Partimos de una situación de sobrecompra señalada en el panel inferior del gráfico. Esto podría suponer el fin de la tendencia alcista previa y es la condición necesaria para posibles operaciones en corto si se cumplen las otras condiciones.

A continuación, el indicador RSI regresa a la banda de fluctuación y va descendiendo paulatinamente.

La idea de complementar el indicador RSI con el indicador MACD es robustecer el sistema de toma de decisiones. De manera que, debemos esperar que el potencial movimiento bajista tome fuerza.

Esta confirmación la tenemos cuando la línea MACD corta la línea media del histograma en dirección descendiente, ya que ello ratifica la formación de una tendencia bajista. Se ha cumplido la condición suficiente y podemos abrir una operación en corto.

Según este sistema, la operación se mantendrá abierta hasta tanto se produzca un crossover alcista de la línea MACD sobre la línea SEÑAL, lo cual, termina ocurriendo nada menos que 4 meses después, en marzo de 2022.

Podemos ver que el movimiento bajista continúa hasta la actualidad, pero, si no definimos un sistema concreto de señales corremos el riesgo de perder las ganancias realizadas.

El indicador RSI y la divergencia trading que éste puede desarrollar con respecto al precio de un activo son elementos que permiten aumentar las probabilidades de éxito cuando operas los mercados bursátiles.

▶ Preguntas frecuentes

¿Cómo usar Mitrade para operar ?

Perspicacia de Trading de Mitrade es una plataforma para los inversores, que centra la atención en brindar a los inversores los conocimientos financieros básicos, las noticias más actuales de los mercados, noticias de trading y análisis de mercado exhaustivo.

¿Qué ofrece Mitrade? Disfrute de comisiones cero, spreads competitivos, apalancamiento flexible, ejecución de pedidos rápida y confiable con la plataforma de CFD trading en Mitrade Abra una cuenta real

Inicie sesión en Mitrade para obtener más información sobre el indicador RSI. Complete la información, registre una cuenta demo y comprenda mejor las precauciones al operar al experimentar el comercio demo.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.