Dentro de nuestro análisis sobre los diferentes ratios que podemos encontrar en el análisis fundamental, damos paso ahora al llamado ratio de garantía o solvencia, uno de los más utilizados por las entidades financieras para medir el grado de fiabilidad que tiene una compañía.

Este indicador se incluye dentro de los denominados ratios de balance, es decir aquellos que se calculan a partir de la lectura del balance de la compañía. Veremos a continuación que se trata de una fórmula matemática simple y sencilla de obtener, puesto que los elementos de cálculo son fácilmente detectables.

Además de explicar en qué consiste y cómo se obtiene, también vamos a buscar diferentes ejemplos prácticos que nos permitan comprender mejor la teoría y adaptarlo bien a nuestros usos diarios. Por último, como viene siendo costumbre, vamos a rematar el artículo con un caso real.

▶ ¿Qué es el ratio de garantía?

El ratio de garantía es un elemento que podemos considerar como indisociable de otro ratio del cual ya hemos hablado: el ratio de liquidez. El sentido que buscamos en ambos casos es el mismo, medir la capacidad de pago de una compañía.

Pero hay una diferencia esencial, mientras que el ratio de liquidez se centra en medir la fortaleza financiera en el corto plazo, con el ratio de garantía o solvencia lo que vamos es a medir la fortaleza financiera pero de manera agregada. Dicho de otro modo, no contaremos con plazos hasta un año sino que extenderemos el vencimiento de las deudas hasta su totalidad.

Gracias al ratio de garantía podremos saber si una empresa cuenta con los activos suficientes como para responder de toda su deuda contraída. Esto es fundamental porque, si bien podemos encontrar una empresa que a corto tenga liquidez para responder ante sus acreedores, igual carece del músculo financiero suficiente como para hacer lo propio en el medio y largo plazo.

Aplicación de los ratios en el negocio bancario

Como bien sabemos, la principal vía de financiación de las empresas es el canal bancario, de ahí que estas entidades sean las principales interesadas en conocer la salud de los demandantes. En función del tipo de producto que se requiere se fijarán más en unos datos u otros.

Cuándo nos piden un buen ratio de liquidez

Por ejemplo, si lo que requieren los demandantes es una línea de crédito, al ser ésta con renovaciones anuales se fijarán sobre todo en el ratio de liquidez. Lo mismo ocurre por ejemplo cuando se solicita un renting, pues al fin y al cabo de lo que se trata es de pagar un alquiler mensual que te da derecho a la utilización de un bien (principalmente flotas de coches).

También se exige un buen ratio de liquidez cuando aplicamos el llamado descuento comercial. Este producto no es ni más ni menos que un anticipo que nos hace la entidad financiera sobre derechos de cobro de terceros. En caso de no poder cobrarse, nosotros responderemos ante el banco y después ya reclamaremos al deudor.

Cuándo nos piden un buen ratio de garantía

En orbe opuesto, los bancos nos van a solicitar un buen ratio de garantía en el caso en que solicitemos préstamos mayores a un año, bien sean préstamos para adquisición de maquinaria, vehículos o inmuebles industriales.

También si solicitamos líneas de factoring, que vienen a ser una versión más compleja del descuento comercial, o cuando solicitemos confirming frente a terceros. El confirming es cuando la entidad financiera actúa como garante de nuestra solvencia frente a terceros.

Por último, también se exige un ratio de garantía sólido si vamos a pedir un leasing industrial, que viene a ser una compra a plazos con opción de reemplazo una vez llegado el vencimiento.

▶ ¿Cómo calculamos el ratio de garantía?

Si recordamos cuál era la fórmula del ratio de liquidez, los datos que íbamos a necesitar correspondían al activo corriente y al pasivo corriente, es decir aquellos activos y pasivos con liquidez inmediata y exigibles a menos de un año.

Bien, pues en el caso del ratio de garantía ya hemos dicho que lo que buscamos es abarcar la totalidad del horizonte temporal. Esto hace que incluyamos no sólo los activos líquidos inmediatos sino también los que son más ilíquidos (por ejemplo vehículos o inmuebles), del mismo modo que no sólo entrarán las deudas a corto sino todas las deudas sin importar su periodo de maduración.

Así, la fórmula de cálculo que vamos a emplear será la siguiente:

Ratio de garantía=(Activos totales)/(Pasivos totales)

Si queremos realizar el cálculo utilizando resultados publicados en el método normalizado, que es el inglés, tomaremos entonces el dato de Total Assets y lo dividiremos entre el dato de Liabilities. Vamos a ver algunos ejemplos:

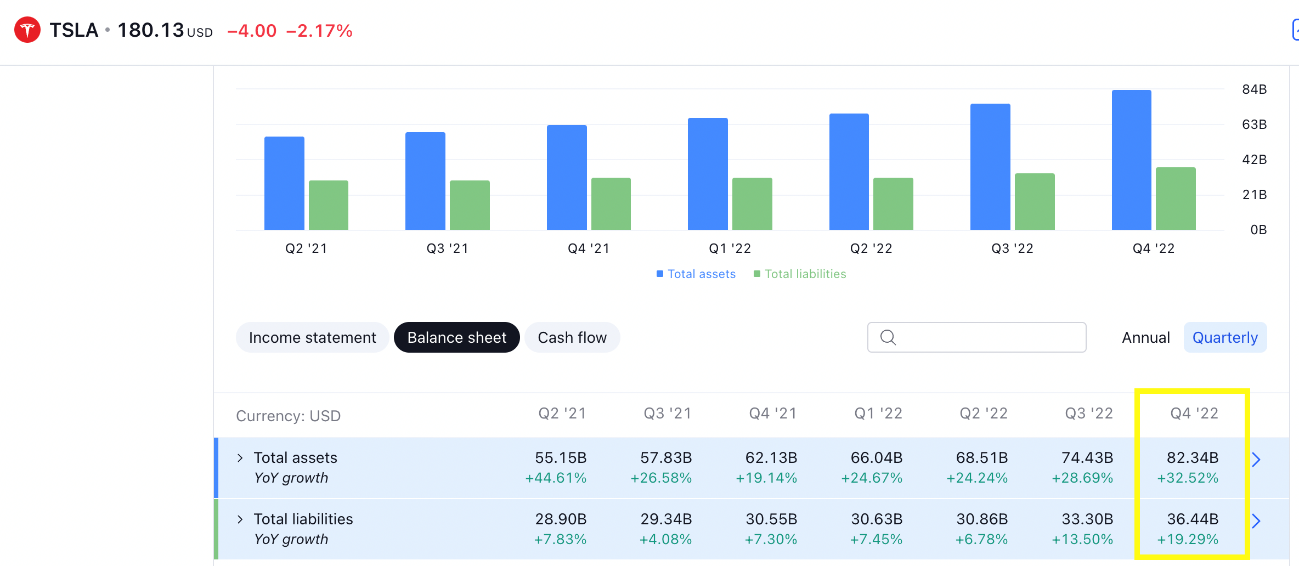

Ejemplo: Queremos calcular el ratio de garantía que nos proporciona Tesla Inc. y para ello vamos a tomar el dato de Activos totales y Pasivos totales que nos ofrecen sus últimos resultados,

【Detalle de Balance de Tesla / Fuente: TradingView】

Así pues tenemos que el Rato de Garantía será,

Ratio de garantía=82,34/36,44

Ratio de garantía=2,259

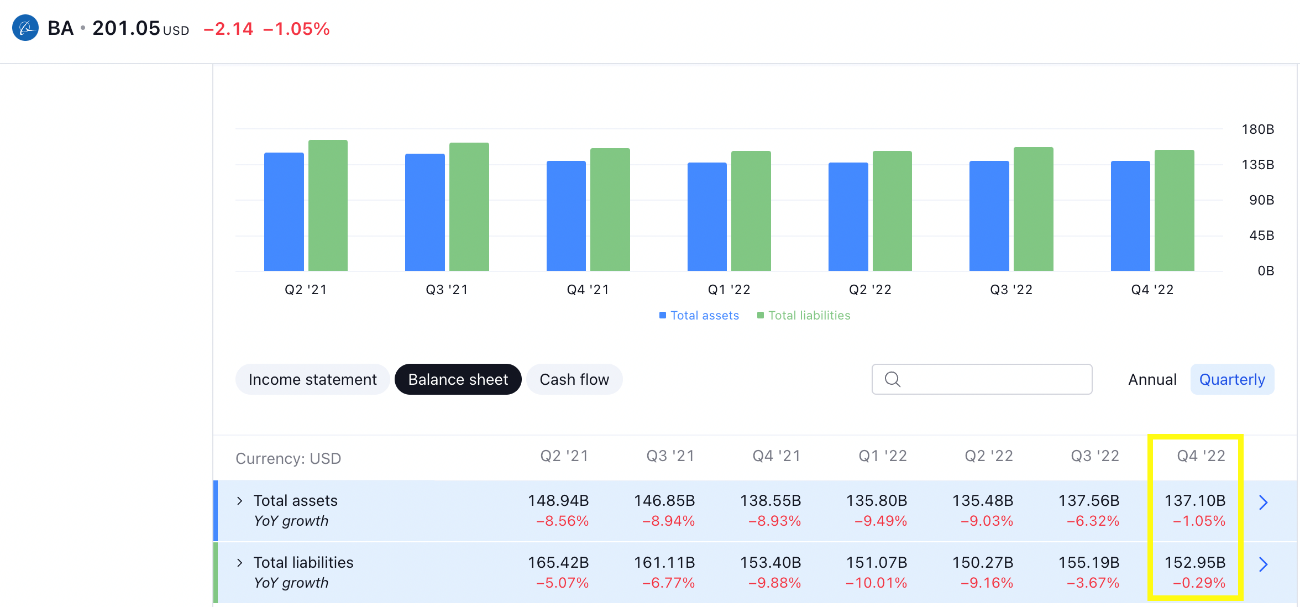

Ejemplo: Vamos a obtener el mismo cálculo, pero ahora sobre Boeing y las cifras que nos proporciona su balance,

【Detalle de Balance trimestral de Boeing / Fuente: TradingView】

En este caso veremos lo siguiente,

Ratio de garantía=137,10/152,95

Ratio de garantía=0,896

Vemos que el resultado en ambos ejemplos difiere significativamente pero, ¿qué nos está diciendo en cada caso? Pues precisamente vamos a dedicar el próximo apartado a su interpretación.

▶ Interpretar correctamente el ratio de garantía

El ratio de garantía, o cualquier otro ratio que se precie, quedaría en una mera cifra sin sentido alguno si no somos capaces de otorgarle un significado. Así pues, vamos a ver cuáles son los sentidos habituales que se le otorga y sus efectos de cara a la inversión en la empresa de turno.

• Ratio de garantía inferior a 1,5: Cuando nos encontramos ante una empresa cuyo ratio de garantía está por debajo de 1,5 significa que es una empresa que tiene una carga excesiva de deuda y que posee por tanto un mayor riesgo de quiebra.

• Ratio de garantía entre 1,5 y 2,5: Se considera que las empresas por lo general han de moverse entre estos niveles, considerados como rangos normales dentro de la gestión financiera.

• Ratio de garantía superior a 1,5: En el caso de que una empresa tenga un ratio de garantía superior a 2,5 podemos estar antes la situación de tener una mala gestión de los recursos por exceso de activos frente a una escasa utilización de los pasivos.

Por supuesto, huelga decir que estas métricas son siempre aproximadas y que no podemos tomar la parte por el todo. Es decir, si bien podemos aplicarlos de una forma generalizada, también es cierto que tenemos que buscar un histórico dentro de cada empresa, de cada sector y por ende de cada trayectoria.

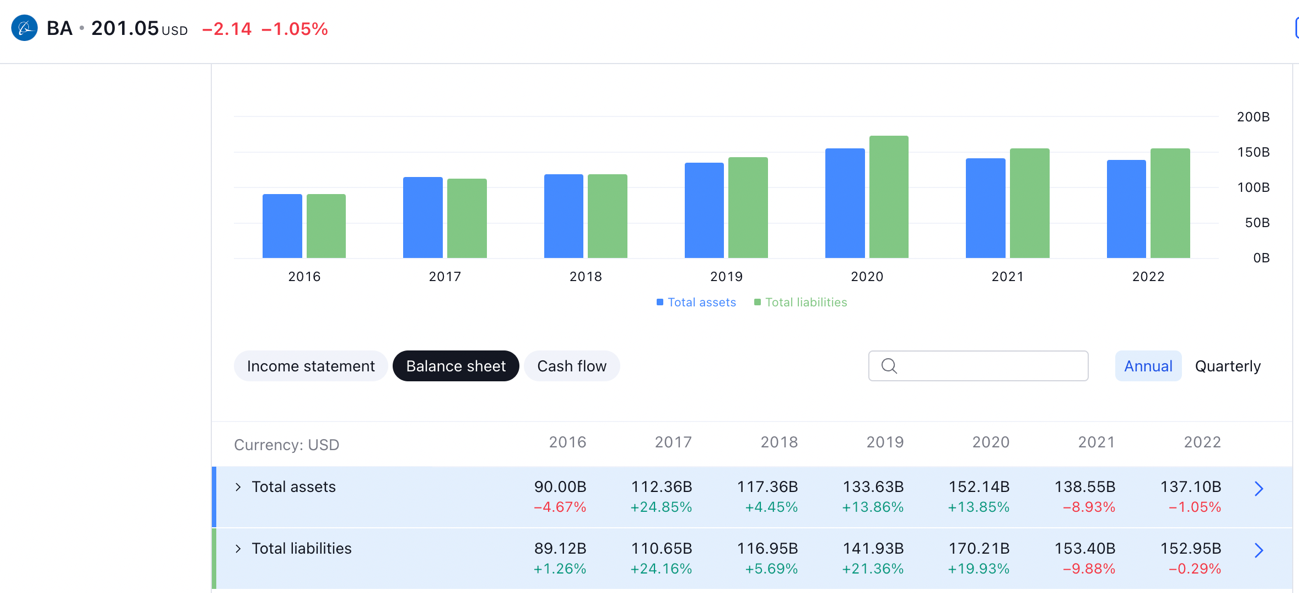

En los ejemplos que vimos anteriormente tuvimos a Boeing que arrojaba unas cifras bastante negativas en comparación con Tesla, sin embargo, dichas cifras no siempre fueron iguales, de hecho la gran caída vino a raíz del Covid cuando las pérdidas se multiplicarían a raíz de una demanda de aeronaves que no tendría una vista mínimamente próxima.

【Detalle de Balance anual de Boeing / Fuente: TradingView】

Así pues, vamos a tener que combinar el ratio de garantía con cierto conocimiento acerca del negocio que realiza la empresa y el común de la industria. Tesla, por ejemplo, aparecía en el campo de la sobrevaloración y por lo tanto podíamos pensar que estaba al gestionado. Sin embargo, ese exceso se debe principalmente al modelo de negocio que manejan.

Una empresa tecnológica siempre va a tener una necesidad importante de financiación, cuya rentabilidad, en caso de darse, puede ser muy elevada, pero si no se da supone pérdidas absolutas. Dada la situación, lo mejor siempre será que el capital dedicado a la investigación sea propio y no de terceros, porque en tal caso entraríamos en un problema de solvencia evidente.

▶ Ventajas de utilizar este ratio

Vamos a reflejar a continuación una serie de ventajas que podemos atribuir a la utilización de dicho ratio. Por supuesto, cada cual puede extraer sus propias virtudes, pero las aquí referidas suelen ser las que el grueso de inversores y economistas esgrimen.

• El ratio de garantía es un ratio que no entiende de tamaño. Puede aplicarse a empresas grandes y pequeñas por igual sin que altere su significado, por lo que es útil en small, mid y big cap.

• Es un ratio muy fácil de conseguir, no es necesario poseer avanzados conocimientos contables para extraer las principales cifras.

• Suele ser un ratio bastante acertado, todas las empresas en quiebra han presentado previamente un ratio de garantía comprometido.

• Si combinamos este ratio con otros como el de solvencia, podemos estar determinando una posición endeble sobre la cual aplicar operaciones en corto muy rentables.

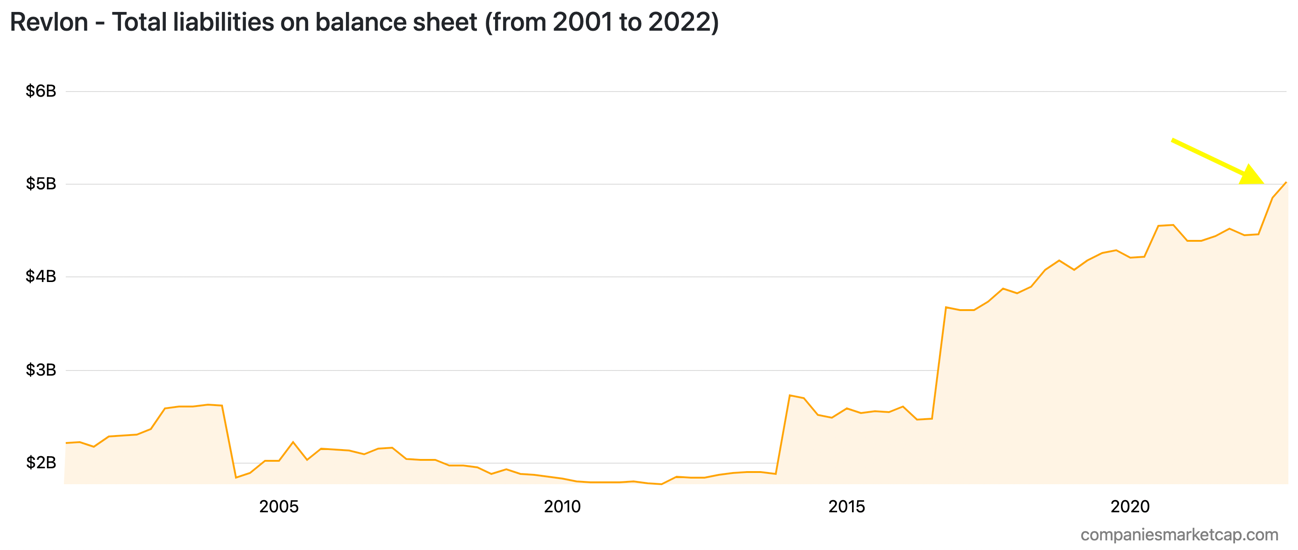

▶ Un caso real: la quiebra de Revlon

Para poner un caso real sobre el ratio de garantía, bien podemos aludir a la situación que vivió el girante de la cosmética Revlon cuando declaró su quiebra el pasado año1. Después de una gestión calamitosa, se dio la circunstancia de que a 30 de Septiembre de 2022 el pasivo era de 5.020 millones de dólares:

【Detalle de Pasivos totales en REVLON a Sep de 2022 / Fuente: CompaniesMarketCap】

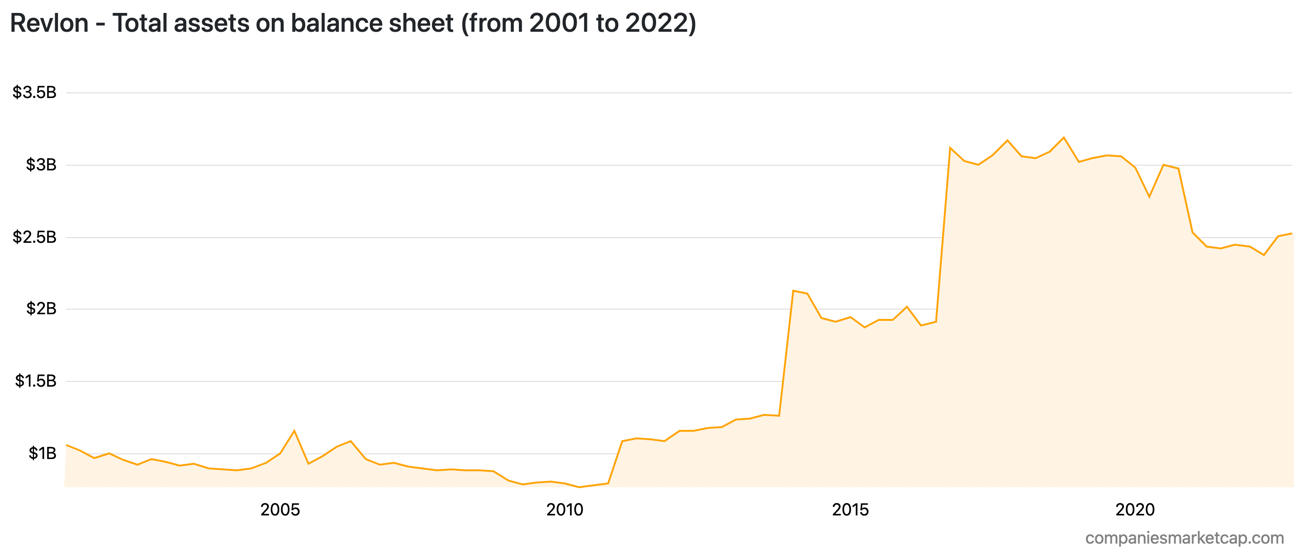

Ahora veamos cuáles eran los activos en las mismas fechas:

【Detalle de Activos totales en REVLON a Sep de 2022 / Fuente: CompaniesMarketCap】

Fácilmente podemos extraer un ratio de garantía para este momento:

Ratio de garantía=2,52/5,02

Ratio de garantía=0,5019

Evidentemente, esta empresa era incapaz de pagar sus deudas. Y lo que es peor, cada vez era más incapaz dado que las deudas contraídas suponían más pero los activos cada vez eran menores.

▶ Conclusión

Como hemos podido comprobar, el ratio de garantía es una excelente herramienta para calibrar la salud financiera de una empresa, puesto que bajo un supuesto de estrés financiero es posible que encontremos un compromiso de balance.

Lo más indicado es comprar la trayectoria que ha tenido el ratio de garantía a lo largo de los años, especialmente comparándolo también con el ratio de liquidez que nos aporta mucha más luz en el corto plazo. Entre ambos indicadores sin duda encontraremos una guía más que certera de la calidad de gestión de la compañía donde vamos a invertir.

Disfrutar de una comisión cero, spreads competitivos y una ejecución comercial rápida y confiable.

Referencias

1. https://www.reuters.com/markets/deals/revlon-reaches-lender-settlement-sends-bankruptcy-plan-vote-2023-02-21/#:~:text=Revlon%2C%20which%20has%20a%2091,in%20its%20cosmetics%20supply%20chain.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.