En esta ocasión vamos a dedicar nuestro artículo a un concepto tan fundamental en el trading como lo es el apalancamiento. Una buena parte de nuestra operativa diaria pasará por tener que emplear este recurso, especialmente cuando tratemos con Forex y/o con acciones de alto valor nominal.

El apalancamiento no sólo nos va a permitir el acceso a más activos, sino también una mayor diversificación de nuestra cartera de inversión. Sin embargo, se trata de una herramienta tan poderosa como arriesgada si no se gestiona adecuadamente.

A lo largo de las siguientes líneas dedicaremos tiempo no sólo a explicar en qué consiste el apalancamiento en bolsa sino también a saber identificar cuándo estamos aplicándolo correctamente, cuándo de forma indebida y qué efectos podemos ver en ambos casos.

▶ ¿Qué significa apalancamiento en bolsa?

El apalancamiento en bolsa refiere a la capacidad que tiene el inversor para poder adoptar posiciones por un volumen que en realidad no posee. Dicho de otro modo, el bróker nos va a prestar un dinero que no tenemos a cambio de un porcentaje de éste.

El apalancamiento tiene básicamente dos funciones:

? Permitirnos acceder a determinados activos financieros cuyo coste unitario excede nuestro capital disponible.

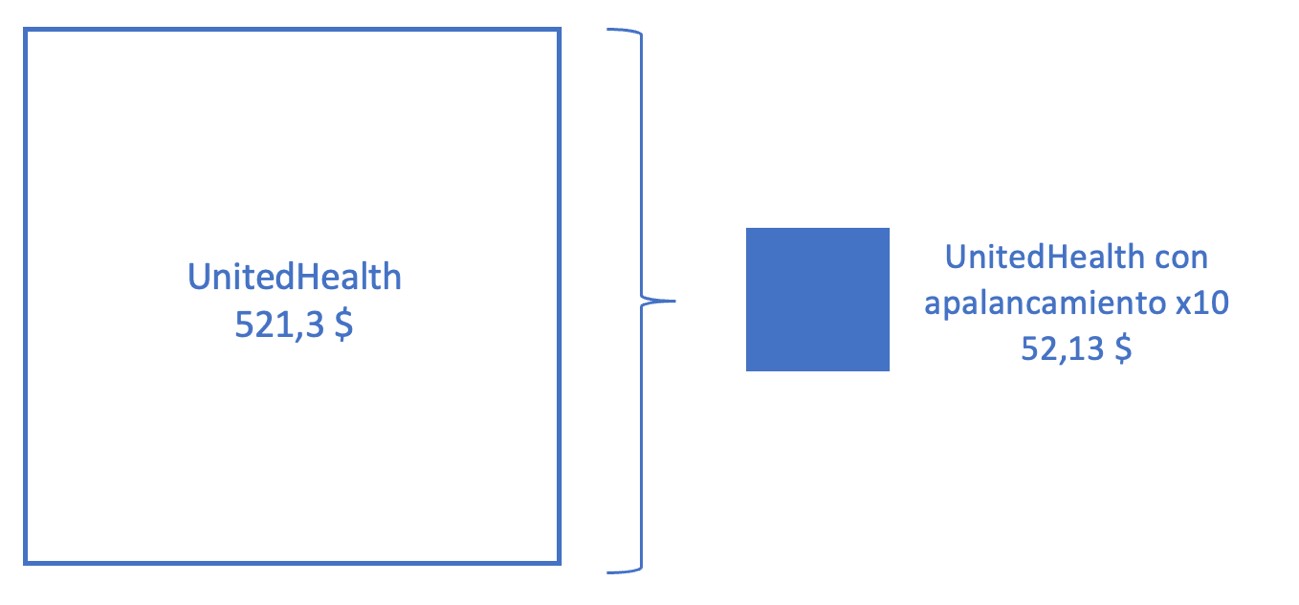

Ejemplo: Quiero invertir en UnitedHealth, pero sólo dispongo de 300 $ y el precio de la acción está a 521,3 $. Gracias al apalancamiento vamos a poder acceder a este valor y además como si adquiriésemos más de una acción. |

? Permitirnos amplificar nuestras operaciones y con ello nuestros resultados.

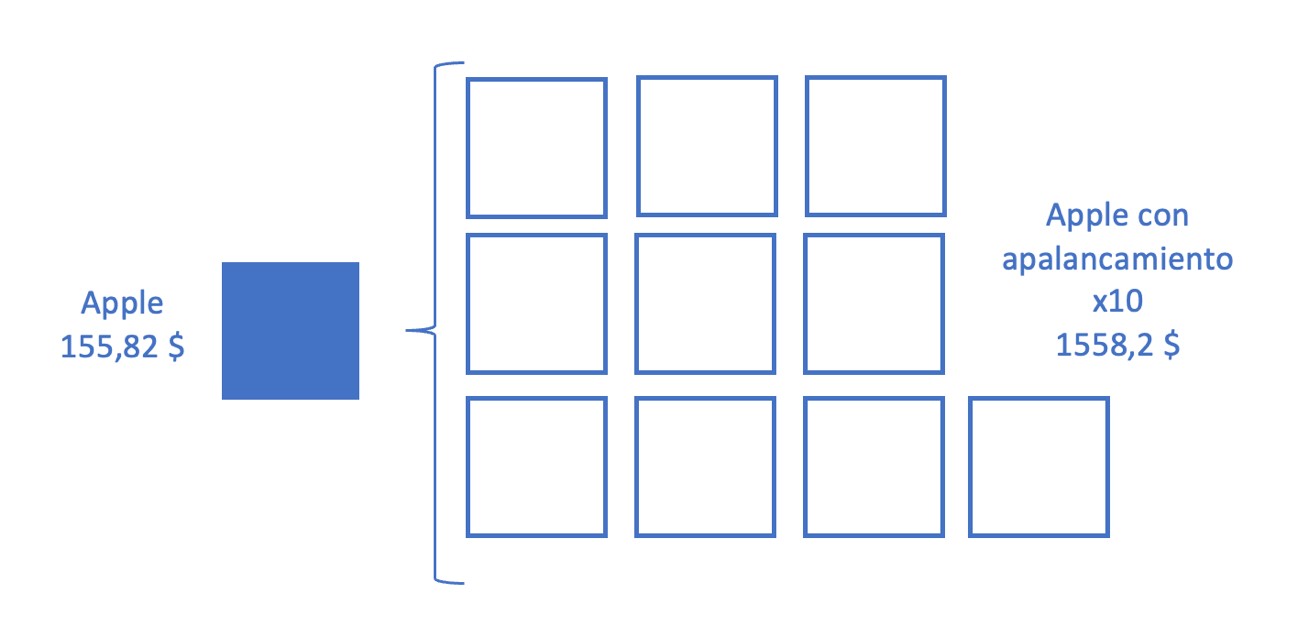

Ejemplo: Tenemos una buena opinión sobre los resultados que va a presentar Apple, así que vamos a tomar posiciones sobre la compañía utilizando un mayor apalancamiento para tener mayores resultados. |

El apalancamiento además puede operar tanto en posiciones largas (obteniendo rédito si el activo se revaloriza) como en posiciones cortas (obteniendo rentabilidad si el activo se deprecia).

● Ratio de apalancamiento

El conocido como ratio de apalancamiento no es ni más ni menos que la proporción máxima en que vamos a poder amplificar nuestras posiciones. Así, si nos encontramos por ejemplo con un ratio 1:20 significa que por cada dólar invertido el efecto será equivalente a veinte dólares.

El ratio de apalancamiento no siempre es igual, sino que difiere según el bróker con el que trabajemos, el tipo de activo en que estemos invirtiendo o nuestra capacitación, pues algunos proveedores ofrecen las llamadas "cuentas profesionales" en donde el ratio de apalancamiento es mucho mayor que en las cuentas estándar.

Así, si disponemos de 1.000 $ para invertir podríamos suponer el siguiente caso:

Acciones | Forex | Materias primas | Criptomonedas | índices | |

Ratio | 1:10 | 1:200 | 1:100 | 1:5 | 1:50 |

Imp. nominal | 1.000 $ | 1.000 $ | 1.000 $ | 1.000 $ | 1.000 $ |

Imp. equivalente | 10.000 $ | 200.000 $ | 100.000 $ | 5.000 $ | 50.000 $ |

▶ ¿Qué son los márgenes en el apalancamiento?

Abordamos ahora una cuestión importante a la hora de hablar del apalancamiento: los márgenes.

Dado que acabamos de explicar lo que es el ratio de apalancamiento, determinar los márgenes es bien sencillo. Se trata simple y llanamente del importe que hemos de depositar nosotros para poder realizar una operación con apalancamiento.

Diferenciamos entre margen inicial y margen latente. El margen inicial es aquel que se requiere cuando vamos a abrir la posición, por ejemplo si queremos abrir una posición sobre oro de 100.000 $ y el ratio es 1:100, nuestro margen inicial a depositar serán 1.000 $.

No obstante, los mercados no son estáticos sino que se van moviendo en función de diferentes causas. Es por eso que el margen inicial pasa a ser un margen latente, en donde se nos puede llegar a exigir que incrementemos el margen si no queremos que la posición se cierre automáticamente. Veamos esto explicado con un caso práctico.

Ejemplo: Siguiendo el supuesto anterior, queremos invertir el equivalente a 100.000 $ en oro y para eso, sobre el ratio 1:100, depositamos un margen inicial de 1.000 $.

Si el oro sube un 1% nosotros ganaremos 1.000 $ de beneficio, esto es una ganancia del +100%. Si el oro cae un -1% nuestra pérdida será de 1.000 $ o lo que es lo mismo el -100% también.

Pero ¿qué ocurre cuando el oro cae un -1,5%? En tal caso, antes de que lleguemos a ese punto de bajada, habremos recibido lo que se conoce como margin call, un aviso de que nos estamos acercando peligrosamente al 100% de nuestro margen inicial (es decir, los 1.000 $ que hemos depositado) y por lo tanto corremos el riesgo de que se cierren automáticamente las posiciones y asumamos la pérdida de lo depositado. Esto se denomina cierre forzoso.

Para evitar el cierre forzoso tenemos la opción de incrementar el margen, por ejemplo con 1.000 $ más, teniendo entonces un margen latente de 2.000 $. Ese margen latentenos permitiría soportar caídas de hasta un -2% antes de que volviera a saltar el margin call. |

Así pues, el margen latente será aquel que se vaya actualizando con el paso del tiempo siempre y cuando mantengamos la posición abierta. Al fin y al cabo, es lo que el bróker emplea como garantía a cambio de permitirnos la negociación con apalancamiento.

▶ ¿Cómo funciona el apalancamiento en bolsa?

El apalancamiento en bolsa se realiza siempre a través de derivados financieros, concretamente por la vía de los CFD o Contratos por Diferencias. Estos CFD van a replicar el comportamiento de un activo subyacente, que bien puede ser una acción, un par de Forex, una criptomoneda, etc.

Los CFD son además el instrumento que los permitirá operar en corto si así nos interesa, incluso aplicando el apalancamiento en la misma proporción que si operásemos a largo.

Es importante tener en cuenta que si queremos mantener la posición abierta de un día para otro y estamos utilizando apalancamiento, el bróker puede aplicarnos una tarifa nocturna que irá en función del activo y el grado de apalancamiento.

Para operar con apalancamiento simplemente tenemos que establecer la proporción de "Margen" o "Leverage" a la hora de realizar una orden de compra o venta. En el desplegable veremos los diferentes ratios de apalancamiento disponibles (x5, x10, x50, x100,…) y se nos indicará tanto el margen inicial que tenemos que depositar como el valor de la inversión que vamos a realizar. Veámoslo nuevamente con una demostración.

Ejemplo: Queremos establecer una orden de compra sobre oro (1.721,65 $). Al abrir el panel de órdenes establecemos que queremos negociar 1 lote, que en oro equivale a 100 unidades, y lo queremos hacer con un apalancamiento 1:100, es decir 100x.

Al introducir los datos el bróker nos calcula que vamos a realizar una inversión por valor de 172.650 $ y que el margen inicial que vamos a necesitar para ello es de 1.721,31 $. |

Fuente: Mitrade.com

En caso de que no quisiéramos invertir con apalancamiento, bastaría con que en el apartado de "Leverage" establezcamos 1x, es decir ratio de 1:1. Por defecto el panel de órdenes sale siempre con apalancamiento establecido, así que tengámoslo presente a la hora de invertir.

▶ Ventajas e inconvenientes del apalancamiento en bolsa

Llegados a este apartado, vamos a sopesar los diferentes pros y contras que tiene la utilización del apalancamiento en bolsa. Invertir con apalancamiento no es una obligatoriedad salvo que trabajemos con Forex, porque los movimientos son tan nimios que sin apalancamiento apenas notaremos resultado alguno, así que en función de lo que expongamos a continuación cada cual tomará su propia decisión.

● Ventajas del apalancamiento en bolsa

Comenzamos por los puntos positivos. En primer lugar, podemos decir que el apalancamiento nos va a permitir "hacer más con menos", es decir que a partir de un capital escaso vamos a negociar como si el capital fuere más alto.

Esto influirá no sólo en obtener unos resultados potencialmente mayores, sino también en el hecho de poder diversificar nuestras inversiones en una pluralidad de activos financieros distintos. No es lo mismo dedicar 500 $ a comprar dos acciones de Intel que dedicarlo a comprar acciones de Intel, ponerse en corto sobre el petróleo WTI y además invertir en Bitcoin y Ethereum. Podemos estirar al máximo nuestro presupuesto gracias única y exclusivamente al apalancamiento.

Gracias al apalancamiento también vamos a poder tener una mayor disponibilidad de capital, puesto que sólo con la cobertura del margen inicial (y a posteriori del margen latente) será suficiente para poder mantener una posición abierta. De esta forma, de nuestros 500 $ podemos usar 200 $ para la compra apalancada de acciones Intel y el resto tenerlo en reserva para adquirir otros activos a futuro o simplemente para responder en caso de un margin call.

● Desventajas del apalancamiento en bolsa

Toca abordar ahora lo relativo a las desventajas del apalancamiento en bolsa, y es que por supuesto cada cosa tiene también su lado negativo.

El principal inconveniente del apalancamiento es el riesgo asumido, ya que lo mismo amplifica los incrementos de capital que las pérdidas. En el ejemplo que dimos al hablar de los márgenes vimos como una mera fluctuación de un -1% era capaz de liquidar nuestra posición completamente, por lo que es importante realizar una gestión de riesgos adecuada. En el próximo apartado vamos a explorar este asunto.

Otro inconveniente que hay que sopesar es el tema de los gastos. La operativa apalancada que se mantiene abierta al finalizar el día incurre en lo que se conoce como Tarifa Nocturna, por lo que conviene sopesar si nos interesa operar sólo intradía o en su defecto asumir la comisión.

▶ Cómo utilizar el apalancamiento de forma responsable

Este punto puede que sea el más importante de todo el artículo, pues es el que nos va a enseñar a utilizar el apalancamiento con cabeza y evitar así sorpresas desagradables o pérdidas inesperadas.

El apalancamiento en el trading es una herramienta poderosa y como tal requiere de una gran responsabilidad para su uso. Por eso vamos a ofrecer algunos consejos que nos resultarán de enormemente beneficiosos.

1️⃣ Contemos siempre con el margen latente. En un momento dado nuestra orden puede verse perjudicada por un cambio en el mercado y si no disponemos de capital para responder al margin call es posible que la posición se vea implicada en un cierre forzoso. Por lo tanto, vamos a mantener siempre un saldo en cuenta para poder responder.

2️⃣ Estudiemos a fondo el comportamiento del activo sobre el cual realizamos la inversión. No es lo mismo la fluctuación del par EUR/USD que del Dogecoin.

3️⃣ Una vez estudiado el activo, hagamos uso de los stop-loss de manera inteligente. Un activo muy volátil precisa de un rango de stop-loss más elevado que uno poco volátil, pues de lo contrario el cierre saltará a la primera de turno asumiendo nosotros esa pérdida.

4️⃣ No dudes en aplicar también un take profit. En ocasiones la codicia nos puede llevar a sobreestimar el comportamiento de un activo y al final no vendemos cuando teníamos que haberlo hecho.

5️⃣ Si vas a operar a más de un día, utiliza la herramienta Trailing stop-loss de MiTrade. A través de ésta veremos como ante una situación que favorece a nuestra apuesta, el valor del stop-loss se va actualizando de manera automática conforme el activo se está revalorizando (o devaluando si es que estamos operando en corto).

Ejemplo: Tenemos una posición abierta a 10 $ con stop-loss en 8 $. El activo sube a 14 $ y entonces, gracias al trailing stop-loss, nuestro nuevo cierre automático se establece en 12 $. |

6️⃣ Ante la duda, antes de operar con apalancamiento realiza las operaciones empleando una cuenta demo. Una vez hayas adquirido la destreza necesaria y comprobado que la estrategia funciona, entonces salta directo a operar con dinero real.

Al margen de todo lo anterior, es importante tener presente que MiTrade aplica protección contra saldo negativo. Esto significa que, en caso de que el mercado provoque una debacle en contra nuestra, nunca vamos a perder más dinero del que realmente tenemos depositado.

Si bien es una herramienta que nadie nunca quiere utilizar, es una buena forma de cerciorarse de que el único patrimonio que vamos a comprometer es aquel que efectivamente hemos dispuesto para la inversión.

▶ Conclusión: ¿resulta útil emplear el apalancamiento en el trading?

Hemos efectuado un completo repaso de lo que es el apalancamiento en bolsa, explicando sus características, ventajas, desventajas y elementos que lo conforman. También hemos abordado incluso algunos consejos para realizar un apalancamiento sensato y con riesgos contenidos. Así pues, qué mejor que cerrar nuestro trabajo con una última pregunta a modo de conclusión: ¿resulta útil emplear el apalancamiento en el trading?

La respuesta es sí, indudablemente sí. A través del apalancamiento vamos a poder acceder a determinados activos que de otro modo nos exigirían un capital elevado para poder trabajar con ellos. También nos servirá para multiplicar los rendimientos de nuestras inversiones y lograr así elevados beneficios

El apalancamiento además aumentará nuestra diversificación para poder protegernos mejor frente a escenarios negativos. También procurará ahorrarnos tiempo, puesto que una operación apalancada puede lograr en un día rendimientos que de otra manera sólo obtendríamos operando a medio y largo plazo.

Por supuesto, cabe aplicar elapalancamiento con cabeza y no dejarse llevar por la euforia, establecer un método y seguirlo con estricta disciplina. Para ello los consejos que hemos ofrecido resultarán enormemente útiles.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.