En el año 2023, las previsiones de tipos de interés en Estados Unidos y Europa se convierten en un tema crucial en el mercado de inversiones. Con la evolución constante de la economía global, las políticas de los bancos centrales son de vital importancia para los inversionistas.

En este artículo, exploraremos las perspectivas de tipos de interés en Estados Unidos y Europa, examinando las posibles acciones que los bancos centrales podrían tomar para enfrentar los desafíos económicos.

Este post se basará en los conceptos básicos y profundizará con ejemplos reales y análisis de las previsiones de los tipos de interés europeos y estadounidenses para 2023. Si desconoce los fundamentos de los tipos de interés, puede utilizar este artículo para adquirir una comprensión más detallada.

▶Haga clic para ver el artículo: ¿Qué significa subir los tipos de interés?

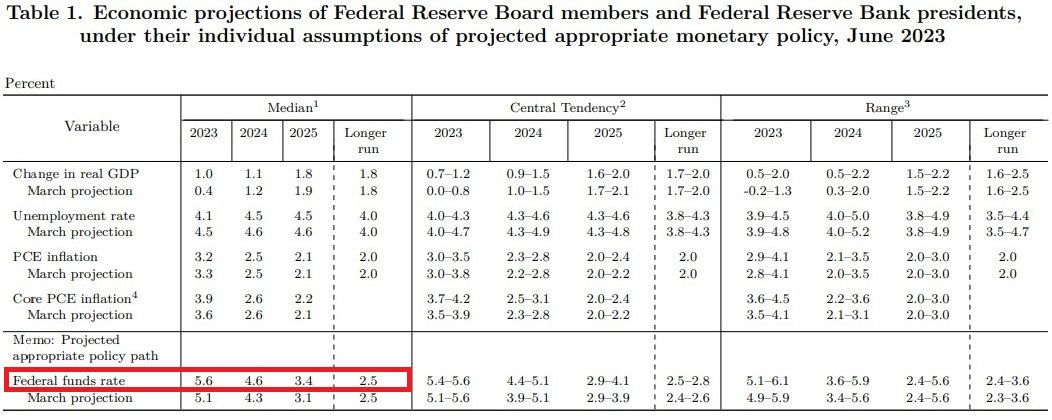

Previsión de tipos de interés de FED

Fuente: federalreserve /Junio 14, 2023

Para simplificar la explicación, centrémonos en la mediana de los tipos de interés de referencia o 'Federal Funds Rate'.

Para finales de 2023 se espera que esta tasa cierre en un valor mediano de 5,6%, por lo que luego del último aumento realizado hace pocas semanas en julio (a un nivel de 5,5%), se esperaría una pausa en los incrementos para el resto del año.

Para 2024 se proyecta el inicio de la reducción de los tipos de interés, finalizando el año con una tasa de referencia de 4,6% o 100 puntos básicos menos. Esto nos haría presumir al menos 4 reducciones de 25 puntos básicos durante el año.

La previsión de tipos de interés para 2025 es de 3,4% o 120 puntos básicos menos. Aquí podríamos pensar en unas 6 reducciones de 20 puntos básicos durante el año.

A "largo plazo" se espera estabilizar los tipos de interés de referencia alrededor del 2,5%.

Ahora bien, todas estas proyecciones dependen de que la inflación continúe descendiendo. Por otro lado, la economía estadounidense parece haber evitado una recesión este año, pero, el escenario para 2024 podría resultar más complicado.

Si la inflación repunta, la FED podría mantener las tasas elevadas por mucho más tiempo, lo cual, podría resentir el nivel de actividad.

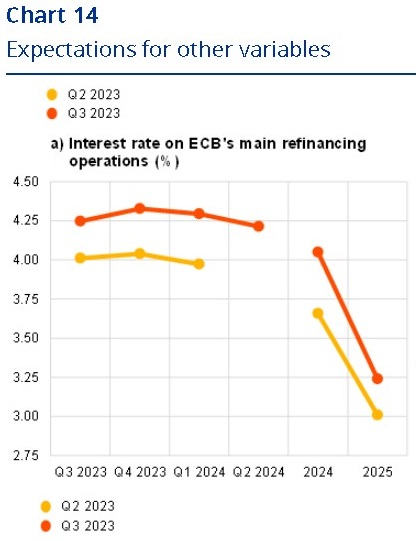

Previsión de tipos de interés de BCE

De acuerdo con la Encuesta del BCE a los Pronosticadores Profesionales para el Tercer Trimestre de 2023, se esperaba, tal y como ocurrió, que el tipo de interés de referencia MRO (‘Main Refinancing Operations’) aumentara al 4,25% en la última reunión del BCE.

La expectativa es que la tasa se mantenga alrededor de ese nivel durante el resto de 2023 y los dos primeros trimestres de 2024, antes de disminuir ligeramente en la segunda mitad de 2024 y caer a 3,25% para fines de 2025.

Fuente: ecb.europa.eu / Julio 28, 2023

En Europa, la inflación ha tenido un carácter mucho más persistente debido a los shocks de oferta derivados de la invasión rusa a Ucrania.

Se espera que la inflación general disminuya de un estimado de 5,5% al final de 2023 al 2,7% en 2024 y al 2,2% en 2025.

La previsión de tipos de interés de la FED y del BCE deben analizarse en el contexto de sus objetivos macroeconómicos. Es decir, son cifras que reflejan el deber ser y, aunque es deseable que estas metas se alcancen, las autoridades monetarias no controlan todas las variables.

Existen factores de riesgo que no debemos pasar por alto, tales como, la ralentización del crecimiento económico en China, el estancamiento del conflicto en Ucrania y las tensiones en otros países de la región, así como el creciente desencuentro entre Washington y Pekín.

¿Cómo afecta el costo del dinero a los mercados?

Los tipos de interés tienen un impacto muy grande en las diversas clases de activos bursátiles, el cual, vale la pena tener en cuenta para aprovechar buenas oportunidades de ganar dinero en los mercados. Veamos qué podemos esperar para las 3 clases principales de instrumentos:

Acciones y renta variable

Una de los métodos principales de valoración de empresas consiste en calcular el valor actual descontado de los flujos de efectivo proyectados de una compañía.

Estas estimaciones permiten obtener el valor actual de una acción usando el tipo de interés de referencia como tasa de descuento.

▶ ¿Qué impacto tienen los tipos de interés sobre las acciones?

Pues, cuando los tipos de interés están en aumento, el valor actual descontado de una compañía cae debido al mayor costo del dinero y viceversa. Esto se termina reflejando en la cotización de las acciones.

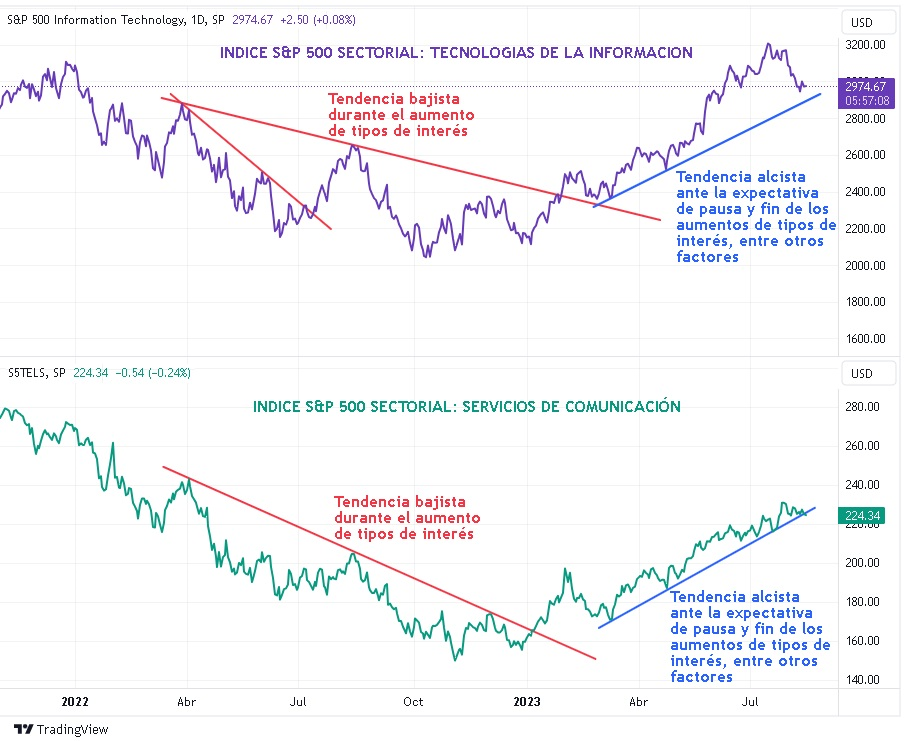

Las acciones de crecimiento, en particular, las del sector tecnológico (tecnologías de información y servicios de comunicación), terminan siendo las más afectadas ya que no pagan dividendos:

Fuente: TradingView

Entre las acciones tecnológicas con mayores desplazamientos podemos mencionar:

| Google (GOOG): Abr-Nov 22 (-41,8%) / Ago-Ene 23 (+50,2%). | Microsoft Corp. (MSFT): Abr-Nov 22 (-31,6%) / Ago-Ene 23 (+44,3%) |

| Meta Platforms (META): Abr-Nov 22 (-62,0%) / Ago-Ene 23 (+145,8%) | Apple (AAPL): Ago-Ene 23 (+40,8%). |

Gráfico de cotización en tiempo real de Google Inc▼

*¡Regístrate para obtener $50.000 en bonos de demostración!

¡Disfrute del trading ahora!

Por su parte, las acciones de compañías que sí pagan dividendos se ven afectadas en menor medida. Esto se debe a que una fracción de los beneficios que producen se transfieren a los accionistas bajo la forma de dividendos y ello atenúa el efecto de los mayores tipos de interés.

Por esta razón, a muchas de ellas se les considera acciones defensivas en contextos de altas tasas, tal y como ocurre con las acciones de los sectores de cuidado de la salud, servicios básicos o productos básicos de consumo:

Fuente: TradingView

Bonos y renta fija

Mientras las acciones pueden verse afectadas por la subida de los tipos de interés, los bonos y otros instrumentos de renta fija pueden salir beneficiados.

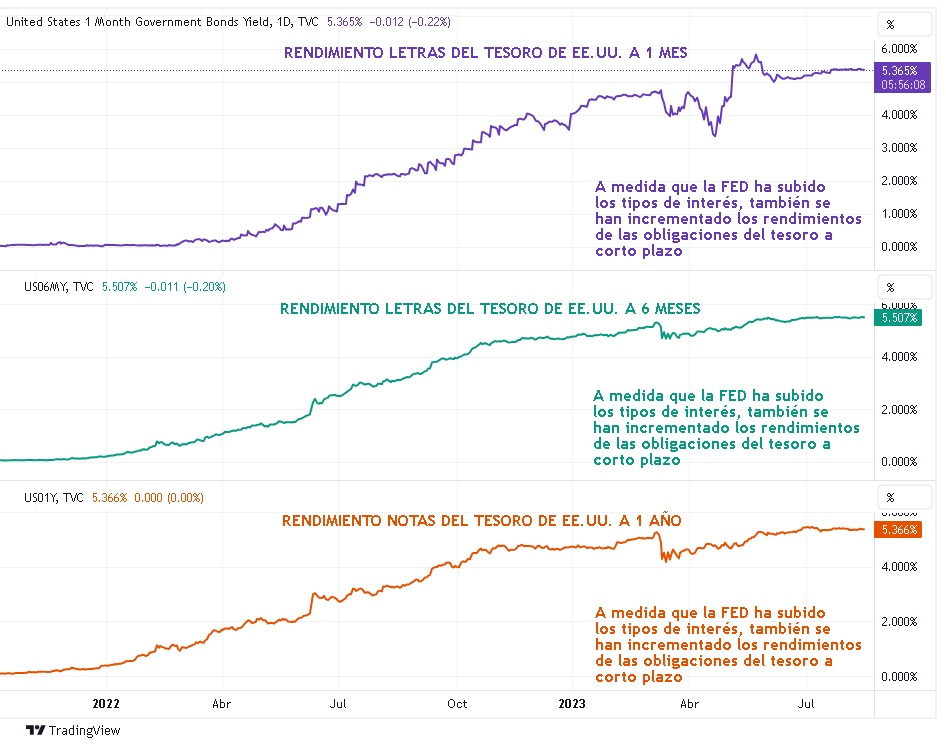

A medida que suben las tasas, el cupón de referencia que pagan los nuevos instrumentos de renta fija también aumenta. Esto, por supuesto, tiene un efecto sobre los rendimientos de estos activos que se equilibra con la oferta y la demanda de los títulos.

Sin embargo, ante la incertidumbre de la renta variable en escenarios de altas tasas, podemos mantener el rendimiento promedio de nuestra cartera de inversiones aumentando la ponderación de los activos de renta fija:

Fuente: TradingView

La otra cara de la moneda está representada por los escenarios en los cuales los tipos de interés bajan. Esto supone que los intereses de la nueva deuda que se emita, también caen, hasta el punto en que la oferta y la demanda ajusten los rendimientos efectivos.

Divisas

Uno de los principales efectos de los tipos de interés está en incentivar la oferta o la demanda de una moneda en particular.

Aunque las tasas pueden variar por múltiples razones, lo cierto es que cuando el costo del dinero sube, se hace más atractivo mantener nuestro dinero colocado en activos financieros que pagan interés en esa moneda. Y lo contrario también es cierto cuando las tasas bajan.

Es por ello que flujos de dinero equivalentes de trillones de dólares se mueven de una divisa a otra todos los días para aprovechar estas oportunidades:

Cuando hablamos de pares de divisas en el mercado Forex, tiene sentido comprar un par en el cual la divisa base se está apreciando respecto a la divisa secundaria debido a un aumento de los tipos de interés y, además, existe un diferencial de tasas positivo que permita aprovechar el rollover:

Fuente: TradingView

Del mismo modo, resultaría provechoso vender un par en el cual la divisa base se está depreciando respecto a la divisa cotizada a causa de un descenso de los tipos de interés y, además, el diferencial de tasas es negativo:

Fuente: TradingView

Estrategias de trading que funcionan

¿Crees que conocer la previsión de los tipos de interés puede ayudarte a ganar dinero con el trading?

De acuerdo con los ejemplos que acabamos de ver, parece que sí.

Podemos resumir algunas ideas generales básicas que mejorarán tus probabilidades:

Hay una relación muy clara entre inflación y tipos de interés. Cuando la inflación aumenta demasiado, las autoridades monetarias se verán urgidas a subir los tipos de interés para reducir la demanda de dinero en la economía y, por esa vía, controlar los precios. De la misma forma, cuando la inflación se encuentra bajo control y es preciso estimular la economía, puede anticiparse una reducción de los tipos de interés para inyectar liquidez.

En contextos de tipos de interés crecientes es de esperarse una reducción en la cotización de las acciones de crecimiento, en particular, al comienzo de los aumentos de tasas. Por otro lado, aunque todas las acciones tienden a caer, las acciones que pagan dividendos y pertenecen a sectores defensivos lo hacen en menor medida.

En el mismo contexto, los instrumentos de renta fija a corto plazo tienden a elevar sus rendimientos a medida que aumentan los tipos de interés.

En el mercado Forex, las monedas cuyos tipos de interés van en aumento y cuya economía se mantiene estable o resiliente, tienden a apreciarse respecto a otras monedas que presentan condiciones más complicadas. Esto representa grandes oportunidades para realizar operaciones largas y cortas de acuerdo con el par de divisas seleccionado.

Finalmente, no debemos olvidar que las autoridades monetarias manejarán sus políticas de acuerdo con las condiciones objetivas de la economía.

Los elevados tipos de interés no se mantendrán así por siempre. Ya hemos presentado las previsiones de la FED y el BCE para 2024 y 2025 y ambas indican reducción gradual de las tasas.

Según Luke Lango, Analista Senior de Inversiones para InvestorPlace, con una recesión evitada en Estados Unidos y recortes de tasas en camino, el mercado de valores está preparado para dispararse en los próximos dos años:

Al otro lado del Atlántico, el caso de Europa luce algo más complicado por la persistencia de la inflación y el contexto bélico de fondo.

A esto se suma la desaceleración económica en China con sus riesgos deflacionarios. No parece lógico que las autoridades del país asiático sigan demorando mayores medidas de estímulo y una reducción de sus tipos de interés, la cual, de hecho, ya comenzó.

Veremos qué ocurre, pero, al menos, ¡ya cuentas con las herramientas para aprovechar los cambios en los tipos de interés a tu favor!

Análisis experto de las tendencias del mercado

a dos bandas con CFD!

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.