En este artículo hablaremos de un aspecto esencial que cualquier trader debiere conocer antes de negociar en la plataforma: el lotaje en Forex.

Quien haya tenido experiencia con el intercambio de divisas habrá podido observar que, a diferencia de como ocurre con la inversión en acciones, donde se compran y se venden unidades, en Forex se trabaja bajo el concepto del "lote". De hecho, el lotaje en Forex es la primera medida en la gestión de riesgos, pues determina el dinero que vamos a invertir en una determinada operación de mercado.

Dada su importancia, a lo largo de los siguientes apartados hablaremos de qué es el lotaje en Forex, cómo se calcula, qué relación hay entre el lotaje en Forex y los pips o cómo vamos a poder seleccionar un lotaje adecuado para ejecutar una orden minimizando el riesgo asumible.

▶ ¿En qué consiste el lotaje?

Empecemos por el principio. El lotaje en sí refiere únicamente a una medida estandarizada para poder efectuar transacciones de forma eficiente sobre un determinado tipo de activo.

Dicho de otro modo, el lotaje consiste en hacer "paquetes" de una familia de activos en una cuantía que viene prefijada de antemano. Así, vamos a poder establecer lotes de materias primas, de acciones, de bonos y por supuesto de divisas o Forex.

Así estos lotes o contratos serán los que marquen en todo momento el tamaño de la transacción. A más lotes mayor cantidad invertida, a menos lotes menor cantidad invertida.

Por lo tanto, cuando hablemos de lotaje estaremos hablando del volumen de la operación.

▶ ¿Qué es el lotaje en Forex?

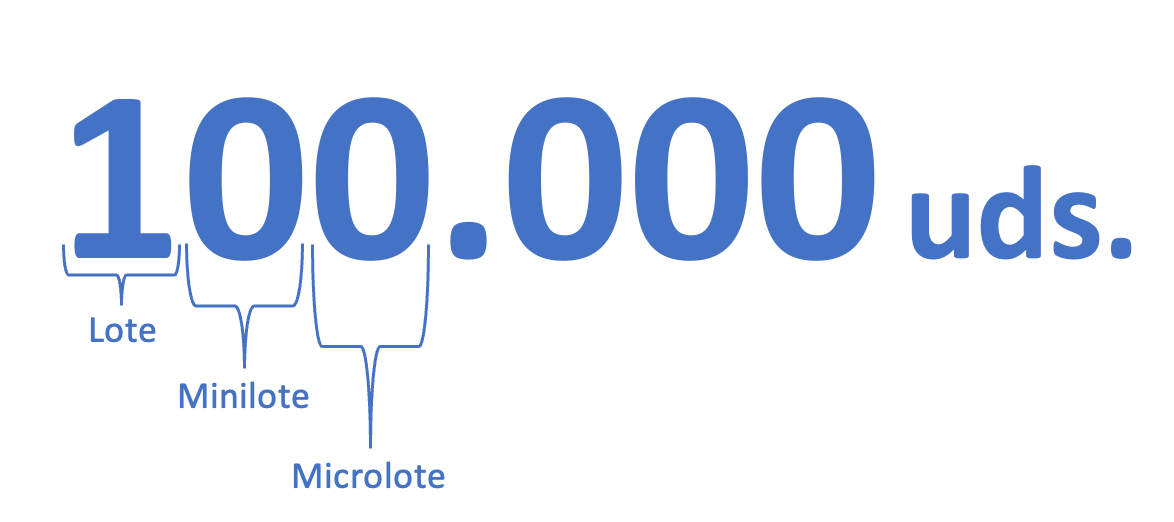

Visto lo que es el lotaje, hablaremos ahora del lotaje aplicado al Forex. Ya hemos dicho que los lotes se construyen para facilitar la negociación, y es que resultaría complejo invertir en divisas si tuviésemos que marcar de modo alfanumérico nuestra orden ("trescientos veintisiete mil ochocientos doce euros en el par EUR/USD"). Por eso se establece como medida estándar una equivalencia: un lote en Forex equivale a 100.000 unidades de la divisa base.

Así, el hecho de invertir en un lote sobre euros equivaldría a tener una posición de 100.000 €, dos lotes equivaldrían a 200.000 €, y así sucesivamente.

● Tipos de lotes de Forex

Si bien el lote de Forex equivale a 100.000 unidades de la divisa base, también existen otras medidas con una cuantía más baja y por lo tanto más seguras: son los llamados minilotes y microlotes.

En el caso de los minilotes, estaríamos hablando de una cuantía que asciende a 10.000 unidades de la divisa base. Un minilote sobre EUR/USD supone abrir una operación con 10.000 €.

Por su parte, los microlotes son la variante más conservadora y su cuantía asciende a 1.000 unidades de la divisa base. Un microlote sobre EUR/USD es lo mismo que abrir una operación por 1.000 €.

A la hora de invertir en divisas con un bróker, es necesario que sepamos manejar la diferencia entre lote, minilote y microlote. Cuando establecemos una orden, en función de la clave numérica que usemos el sistema interpretará que nos movemos en una magnitud u otra. Vamos a ver cómo se representan:

◾ Las unidades (1) representan a los lotes. Así, si nuestra orden es 1 en EUR/USD entonces refiere a 100.000 €

◾ Las décimas (0,1) representan a los minilotes. De este modo, 0,1 en EUR/USD equivale a 10.000 €

◾ Las centésimas (0,01) representan a los microlotes. Esto significa que 0,01 en EUR/USD sería 1.000 €

Saber escoger y registrar correctamente el lotaje es absolutamente esencial para una adecuada gestión de riesgos. Así pues, dejamos el siguiente cuadro-resumen con los rasgos distintivos de cada tipología:

Tipo | Nominal | Representación | Riesgo potencial | Beneficio potencial |

Lote | 100.000 uds. | 1 | Mayor riesgo potencial | Mayor beneficio potencial |

Minilote | 10.000 uds. | 0,1 | Riesgo potencial medio | Beneficio potencial medio |

Microlote | 1.000 uds. | 0,01 | Menor riesgo potencial | Menor beneficio potencial |

● ¿Qué ocurre si yo no dispongo de tanto dinero para invertir?

Puede que muchos os hayáis asustado al ver las magnitudes en las que se mueve la negociación en Forex, pero esto es así porque por regla general las variaciones en el precio son muy pequeñas (abordaremos el tema en profundidad cuando hablamos de los pips) y por ende o hacemos uso de sumas importantes de dinero o por el contrario vamos a tener beneficios insignificantes.

A pesar de estos requisitos de capital, no es necesario contar con 100.000 € para contratar un lote EUR/USD por ejemplo, pues para eso está el apalancamiento que nos proporciona el bróker.

El apalancamiento siempre dependerá del activo que vayamos a negociar. En la cuenta estándar de MiTrade contamos con un apalancamiento máximo para EUR/USD de 1:200, lo cual quiere decir que cada euro que nosotros empleamos vamos a estar invirtiendo como si tuviésemos 200 euros.

Si queremos invertir el equivalente a 1 lote en EUR/USD (100.000 €) entonces tendremos que emplear 500 € reales (100.000/200 = 500).

▶ Cálculo del lotaje en Forex

Ahora que tenemos claras las distintas formas que adopta el lotaje, vamos a ver cómo se efectúa el cálculo a la hora de invertir en Forex. Para ello nos basta con contar con nociones básicas de matemáticas, como lo son la multiplicación y el cálculo decimal.

El mejor método para explicar el cálculo del lotaje en Forex es el ejemplo, así que vamos a proporcionar algunos casos que nos ayuden a comprender cómo hemos de establecer las órdenes según la cuantía que vamos a invertir en cada operación.

Ejemplo con lotes: Queremos abrir una posición USD/CHF de 300.000 dólares, por lo que en la orden tendremos que escribir 3 lotes.

Ejemplo con minilotes: Queremos abrir una posición GBP/JPY de 20.000 libras, por lo que a la hora de introducir la orden vamos a tener que escribir 0,2 lotes.

Ejemplo con microlotes: Queremos abrir una posición CAD/USD de 7.000 dólares canadienses, así que en la orden tendremos que introducir 0,07 lotes.

Ejemplo combinado: Queremos abrir una posición EUR/USD de 160.000 euros, por lo tanto a la hora de reflejarlo en la orden tendremos que escribir 1,6 lotes. |

Como podemos ver se trata de una operación bastante sencilla. Con la práctica y el uso seremos capaces de extraer el lotaje de manera intuitiva y sin contratiempos.

▶ Pips y lotaje, ¿cuál es la relación?

Vista la medida del lotaje como medio de cálculo para el volumen de una operación, es momento ahora de hablar de los pips, pues son el otro 50% de nuestra ecuación.

Cuando invertimos en acciones, la variación de nuestra inversión viene dada por la fluctuación del precio unitario de cada título expresada en términos porcentuales. Sin embargo, cuando invertimos en Forex las ganancias (o pérdidas) viene expresadas en función de los pips.

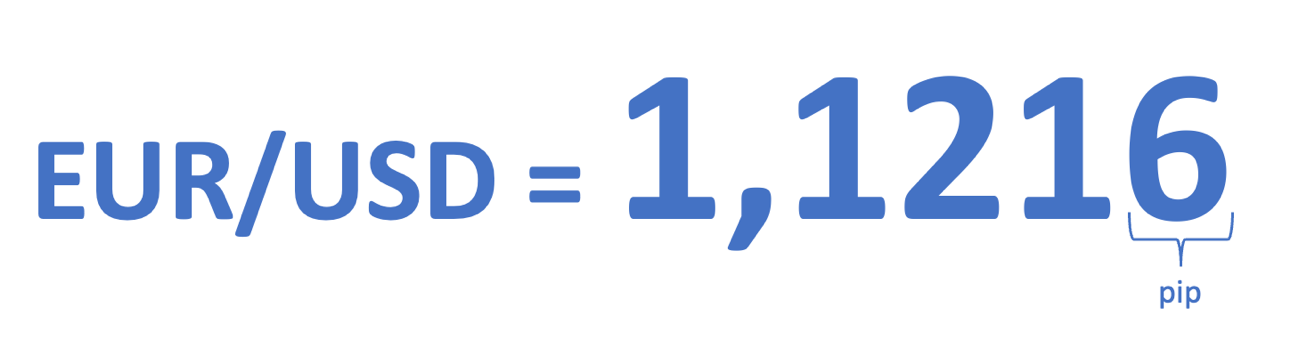

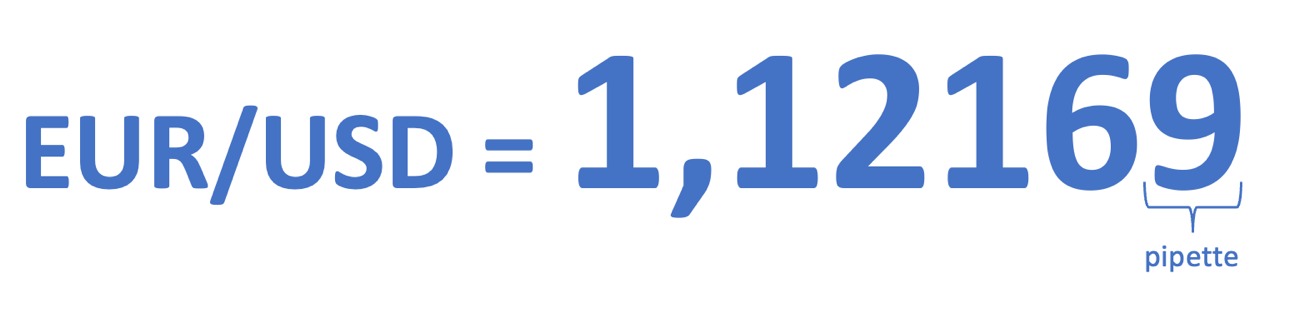

¿Qué son los pips? Los pips son puntos porcentuales, es decir 1 pip equivaldría a 0,01% y 100 pips sería un 1%. Si tuviésemos que plasmarlo en términos absolutos diríamos que el pip sería el cuarto decimal después de la coma. Veamos un ejemplo:

Siguiendo la imagen anterior, si el par EUR/USD para de 1,1216 a 1,1218 entonces podemos decir que ha habido un incremento de 2 pip. Si pasásemos de 1,1216 a 1,1228 el incremento sería de 12 pip, etc.

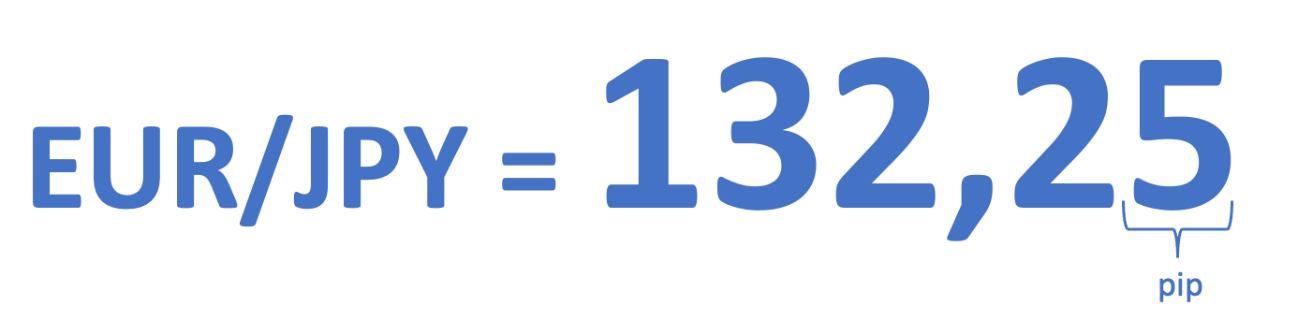

Ojo, no todos los pares utilizan el cuarto decimal como pip. En el caso por ejemplo de los pares que incluyen al JPY, se utiliza el segundo decimal:

No obstante lo anterior, quedémonos con que la referencia más habitual en los pares de monedas que vayamos a negociar es la de que un pip equivale al cuarto decimal.

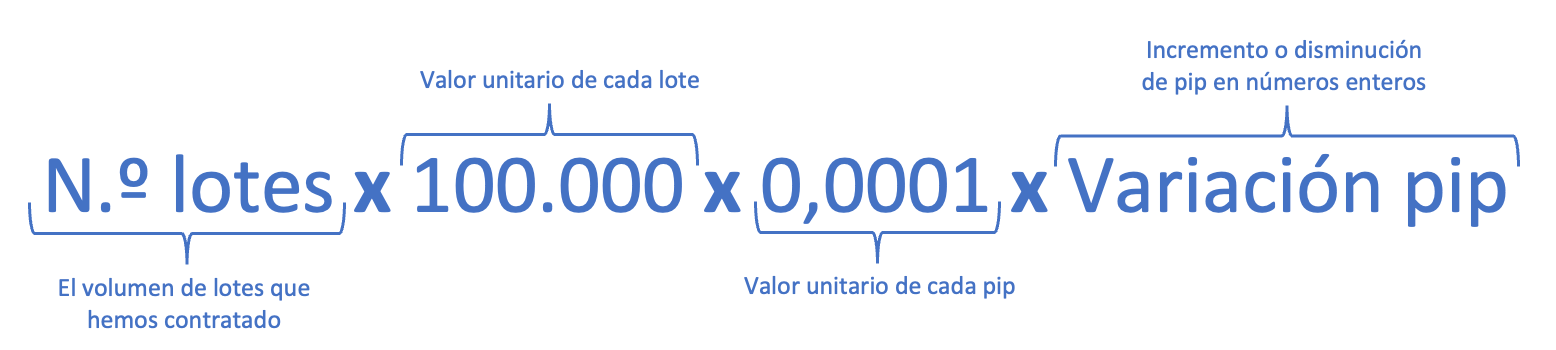

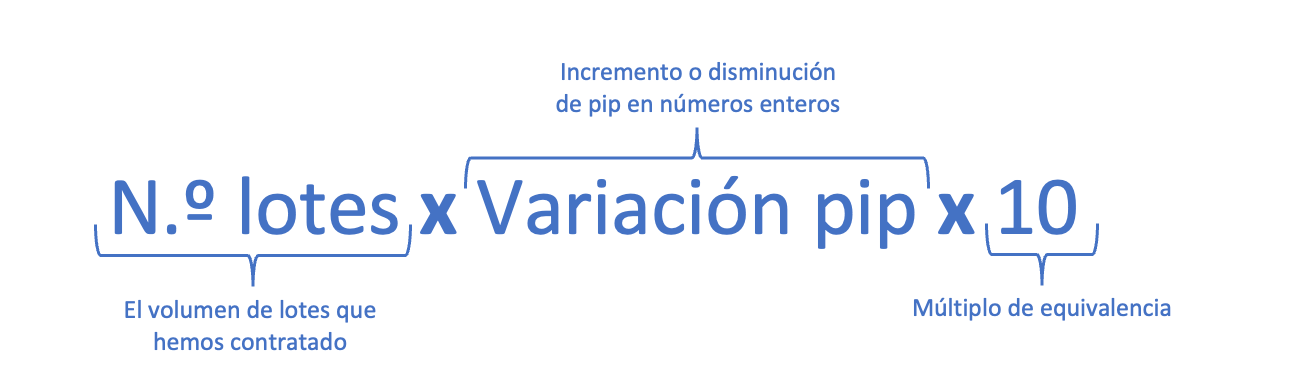

Dicho esto, la relación entre el lotaje y los pips es lo que marca el beneficio o la pérdida que tenemos en una determinada inversión en Forex. La fórmula de cálculo sería la siguiente:

Como de costumbre, lo mejor será acompañar a la fórmula con un ejemplo ilustrativo:

Ejemplo: Hemos invertido en el par EUR/USD un total de 3 lotes (300.000 €) y la variación del pip ha sido de 4 puntos a nuestro favor. ¿Cuál ha sido el resultado?

Calculamos,

3 x 100.000 x 0,0001 x 4 = 120

El beneficio ha sido de 120 €

Hay otra forma de realizar el cálculo y es a través de las equivalencias, método que resulta bastante intuitivo una vez hemos aprendido a manejarlo. La tabla de equivalencias es la siguiente:

Tipo | Nominal | Equivalencia | Si +1 pip | Si -1 pip |

Lote | 100.000 uds. | 10 | Ganancia +10 uds. | Pérdida -10 uds. |

Minilote | 10.000 uds. | 1 | Ganancia +1 ud. | Pérdida -1 ud. |

Microlote | 1.000 uds. | 0,1 | Ganancia 0,1 ud. | Pérdida -0,1 ud. |

La fórmula sería más sencilla:

Veamos ahora cómo se resolvería el ejemplo anterior:

Ejemplo: Hemos invertido en el par EUR/USD un total de 3 lotes (300.000 €) y la variación del pip ha sido de 4 puntos a nuestro favor. ¿Cuál ha sido el resultado?

Calculamos,

3 x 4 x 10 = 120

Obtenemos un beneficio de 120 €

Vamos con otro:

Ejemplo: Hemos invertido en el par EUR/USD un total de 0,45 lotes (45.000 €) y la variación del pip ha sido de 8 puntos a nuestro favor. ¿Cuál ha sido el resultado?

Calculamos,

0,45 x 8 x 10 = 36

Obtenemos un beneficio de 36 €

● Los pipettes

Visto lo que son los pips, es momento de introducir un nuevo actor en la escena: los pipettes. Por resumir, los pipettes serían el quinto decimal, es decir el quinto número después de la coma, equivalente a un 1 por mil.

En línea con la muestra anterior:

Con los pipettes lo que vamos a obtener es una variación todavía más precisa de cuanto nos reflejan los pips, pudiendo de esta forma capturar con mayor eficacia las oscilaciones de precio.

Si aplicásemos las equivalencias a la negociación con pipettes entonces cambiaría la tabla, veamos:

Tipo | Nominal | Equivalencia | Si +1 pipette | Si -1 pipette |

Lote | 100.000 uds. | 1 | Ganancia +1 ud. | Pérdida -1 ud. |

Minilote | 10.000 uds. | 0,1 | Ganancia +0,1 ud. | Pérdida -0,1 ud. |

Microlote | 1.000 uds. | 0,01 | Ganancia 0,01 ud. | Pérdida -0,01 ud. |

Además, muy importante, ahora el múltiplo de equivalencia pasa de ser x10 a ser x1:

Ejemplo: Hemos invertido en el par EUR/USD un total de 3 lotes (300.000 €) y la variación del pipettes ha sido de 34 puntos a nuestro favor, pasando de 1,12412 a 1,12446. ¿Cuál ha sido el resultado?

Calculamos,

3 x 34 x 1 = 102

Obtenemos un beneficio de 102 €

▶ Cómo seleccionar un lotaje adecuado en Forex

Visto también el apartado de los pip, entramos ahora en un aspecto interesante y es el aprender a cómo seleccionar un lotaje adecuado en Forex. Esto nos va a servir para gestionar riesgos de forma adecuada y no incurrir en un margin call indeseado.

En este proceso tendremos en cuenta los siguientes factores:

Capital disponible:

Capital a riesgo por operación:

Distancia del Stop-loss:

Valor unitario del pip: 0,0001

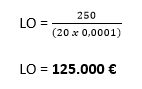

En primer lugar, vamos a determinar el capital máximo que queremos arriesgar. Si nuestra cuenta tiene 5.000 € y como máximo queremos arriesgar un 5% € por operación, entonces equivaldrá a 250 € (5.000 x 5%).

Luego determinaremos la colocación de nuestro Stop-Loss, herramienta esencial que nos ayudará a evitar sorpresas desagradables. Si por ejemplo vamos al ejemplo anterior, donde EUR/USD = 1,1216 podemos poner el Stop-Loss a 30 pips de distancia, lo que equivale a 1,1186.

Ahora ya tenemos los datos necesarios:

Capital disponible: 5.000 €

Capital a riesgo por operación: 250 €

Distancia del Stop-Loss: 30 pips

Valor unitario del pip: 0,0001

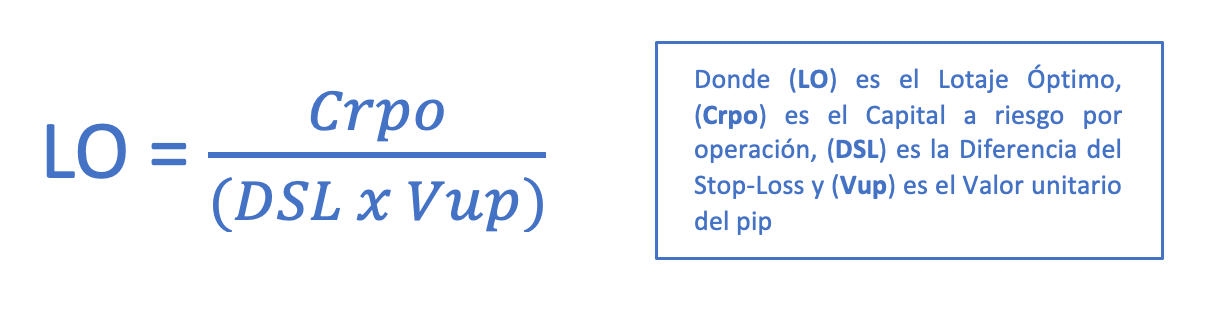

Es momento de aplicar la siguiente fórmula:

Es decir:

Tenemos pues que el lotaje óptimo para este nivel de riesgo y en función de nuestros capitales sería de 125.000 €, o lo que es lo mismo 1,25 lotes.

▶ Peligros de un mal lotaje en Forex: el margin call

Antes de llegar a la conclusión creemos importante hablar de los peligros que existen si no gestionamos adecuadamente el lotaje de nuestra inversión en Forex, y es la posibilidad real de caer en un margin call como antesala de una posible liquidación de nuestras posiciones.

Tal y como dijimos anteriormente, la inversión en divisas a esos niveles de capital, con cantidades que como mínimo suponen un microlote, es posible básicamente gracias a la existencia del apalancamiento.

En un momento dado, si la situación del mercado resulta desfavorable a nuestros intereses (el mercado cae cuando vamos largos o sube cuando vamos cortos) nos vamos a encontrar con que nuestro margen de apalancamiento se irá estrechando y consumiendo nuestro capital disponible en cuenta. Conforme se aproxime al 100% de nuestro capital en cuenta entonces recibiremos un aviso que se conoce como margin call.

Frente al margin call solo cabe:

Ampliar el saldo de nuestra cuenta para rebajar el porcentaje de margen comprometido

Cerrar posiciones que tengamos abiertas para liberar margen

No hacer nada, en cuyo caso si se alcanza el 100% de margen el bróker cierra automáticamente las posiciones que sean necesarias.

Conocer el lotaje idóneo para nuestra operativa en Forex y al mismo tiempo aplicar los Stop-Loss, la mejor receta contra un margin call.

▶ Conclusión: la importancia del lotaje en el trading

A estas alturas no cabe duda de la importancia que tiene trabajar correctamente el lotaje a la hora de realizar trading en Forex con unas pautas básicas de seguridad. La idiosincrasia de este tipo de negociación nos obliga a ser precavidos y a manejar convenientemente los riesgos, pues como ya hemos visto una mala asignación de lotes puede devenir en un margin call y de ahí a un cierre forzoso de posiciones.

Recomendamos pues dedicar unos minutos a evaluar nuestros lotajes óptimos, estudiar el funcionamiento del par sobre el que nos interesa trabajar y establecer un umbral de Stop-Loss acorde al mismo. Sobre todo, recordar el no dejarnos llevar por la euforia o la codicia en un momento dado, ciñéndonos siempre a la pauta establecida.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.