¿Cuáles son los mejores inversiones para invertir a largo plazo? – Recomendaciones financieras para el largo plazo 2023

Dedicamos nuestro artículo de hoy al análisis de las mejores inversiones para invertir a largo plazo, con la idea de proporcionar al lector una vista completa de lo que es la planificación financiera de cara a mejorar nuestros resultados y cumplir nuestros objetivos.

Es por eso que vamos a emplear las siguientes líneas no sólo a establecer recomendaciones para el largo plazo, sino también a explicar cuáles son los principales factores que inciden en una correcta estrategia. AL fin y al cabo, el interés de cualquier inversor siempre es el de conseguir la máxima rentabilidad, pero sólo a través de una planificación es como vamos a logar objetivos.

▶ Ventajas y desventajas de invertir en el largo plazo

De forma escueta, recogemos a continuación las principales ventajas y desventajas que presenta la inversión a largo plazo, recogiendo para ello las impresiones más comunes de los traders que la emplean.

Ventajas

◾ Permite optar por activos de alto riesgo sin tener que preocuparnos por la volatilidad coyuntural de las bolsas.

◾ Se puede constituir a partir de pequeñas cantidades o aportaciones periódicas.

◾ Es la fórmula que nos proporciona una mayor rentabilidad al finalizar el periodo.

◾ Podemos emplear prácticamente cualquier activo, si bien es cierto que la renta variable es el que está optimizado para ello.

Desventajas

◾ Debemos de asumir el riesgo de liquidez o en su defecto de recuperar un capital menor al invertido.

◾ Para invertir correctamente a largo plazo, es necesario disciplinarse previamente.

▶ ¿Cuáles son los mejores inversiones para invertir a largo plazo/ a corto plazo?

Antes de responder a esta pregunta, expliquemos dos cosas:

◾ ¿Por qué es importante establecer plazos?

◾ Características de los activos financieros

¿Por qué es importante establecer plazos?

Sin duda, uno de los errores más comunes entre los inversores es la absoluta falta de planificación financiera antes de comenzar a mover nuestro dinero. Comentaba recientemente Alfonso Roa, de EFPA España, en un artículo que precisamente la planificación es necesaria cuanta más volatilidad encontramos en el mercado. No le falta razón.

Se entiende como planificación aquella estructuración previa que hacemos de nuestros objetivos y el tiempo que vamos a dedicar a que estos se cumplan. Debemos ser realistas, por más que queramos no podemos invertir para comprarnos una casa nueva dentro de un año, salvo que para ello adoptemos una serie de comportamientos arriesgados con alta probabilidad de salir mal.

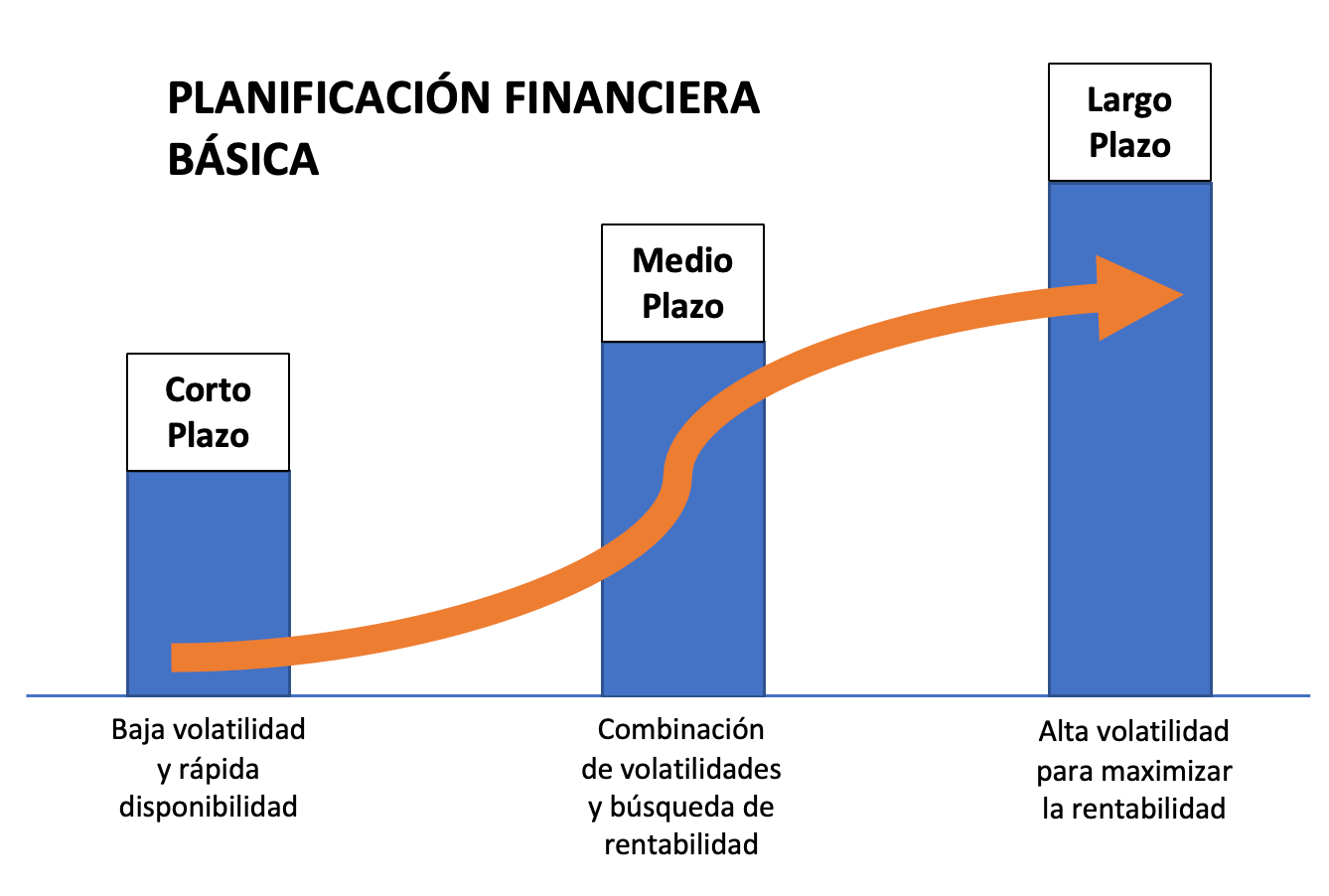

Siempre se ha trabajado con una sencilla estructura: corto plazo, medio plazo y largo plazo. Si atendemos a cada apartado, sus características serían las siguientes:

◾ Corto plazo: Refiere a las necesidades que van de lo inmediato a lo que puede acontecer en menos de 1 año. Este periodo puede ser la liquidez para un viaje previsto dentro de unos meses, el desembolso de la matrícula de la universidad o simplemente cambiar el ordenador de casa.

Dado que hablamos de una necesidad de liquidez inmediata, debemos de utilizar instrumentos financieros con poca volatilidad.

◾ Medio plazo: El medio plazo está pensado a partir de un año y con un máximo hasta el cuarto año. Aquí podemos entrar en objetivos más costosos, como puede ser la entrada para una vivienda o el cambio de coche.

Para ello, podemos utilizar instrumentos volátiles en combinación con otros menos volátiles.

◾ Largo plazo: El largo plazo es aquel que se supone con más de cinco años vista y conlleva los mayores gastos. El principal motivo de inversión a largo plazo es el de la cobertura para la jubilación, aunque puede ser la adquisición de un segundo inmueble o la compra de algún activo de precio elevado.

La forma más eficiente de obtener los resultados deseados es a través de herramientas de alta volatilidad, que nos permitan obtener unos buenos resultados al final de nuestra inversión.

Teniendo clara esta estructura, podremos ir distribuyendo nuestros objetivos en función de plazo que nos demos para conseguirlos. Sólo a partir de entonces es cuando ya debemos de preocuparnos sobre lo que propiamente es la inversión.

【Evolución por plazos / Fuente: elaboración propia】

* ¡Comienza el trading con solo 20 USD en Mitrade!

Características de los activos financieros

Sin entrar en particularidades de cada activo financiero, cuando consideramos una inversión debemos tener en cuenta dos rasgos esenciales: la volatilidad y la liquidez. En función de cada elemento, los resultados esperados serán unos u otros. Entremos al detalle.

Volatilidad

En términos técnicos, la volatilidad se considera como la dispersión del precio a partir de su media. Dicho de manera sencilla, consideramos que la volatilidad es la oscilación que existe en el precio de un activo durante un determinado periodo.

La volatilidad es un término que nos ayuda a medir el riesgo de la inversión. De por sí no es ni buena ni mala, porque recordemos que los activos más volátiles son también los más rentables. Si realizamos por ejemplo una inversión en un bono del Estado, la volatilidad que tendremos será muy baja, pero también la rentabilidad esperada.

Por el contrario, si optamos por invertir en activos como la renta variable o las criptomonedas, las posibilidades de obtener grandes rentabilidades se incrementan.

Aunque puede haber excepciones, el contexto quedaría de la siguiente forma:

+ Volatilidad = + Rentabilidad esperada

- Volatilidad = - Rentabilidad esperada

Para poder realizar una adecuada gestión de la volatilidad y controlar adecuadamente nuestros niveles de riesgo, en MiTrade disponemos de distintas herramientas que facilitan nuestra experiencia de trading, como por ejemplo el Stop-loss o el Take Profit.

Liquidez

Otro aspecto que tenemos que resaltar cuando hablamos de activos financieros es el tema de la liquidez. Muchos productos elevan la rentabilidad esperada a costa de tener que inmovilizar el capital por un determinado tiempo, el ejemplo más recurrente puede ser el de las Imposiciones a Plazo Fijo (IPF), aunque cada vez hay más activos que restringen su liquidez.

El caso que acabamos de comentar sería el de la iliquidez contractual, pero puede ser que el propio mercado sea el que restrinja dicha liquidez. Por ejemplo, las acciones Apple cuentan con una gran profundidad de mercado y podemos venderlas prácticamente cuando queramos, pero acciones de empresas como La Seda de Barcelona no tienen ahora mismo contraparte que las liquide.

De nuevo, aunque puede haber excepciones, quedémonos con la siguiente idea:

+ Liquidez = - Rentabilidad esperada

- Liquidez = + Rentabilidad esperada

Por suerte, a la hora de operar en MiTrade no vamos a encontrar problemas de liquidez, puesto que sobre el total de activos elegibles el bróker garantiza la contraparte.

* ¡Comienza el trading con solo 20 USD en Mitrade!

▶ ¿Qué inversiones son las adecuadas para cada objetivo?

Una vez hemos visto en qué consiste la planificación y hemos recordado las dos características principales de un activo financiero (volatilidad y liquidez), vamos a enumerar las cuáles serían las mejores inversiones en cada tramo temporal.

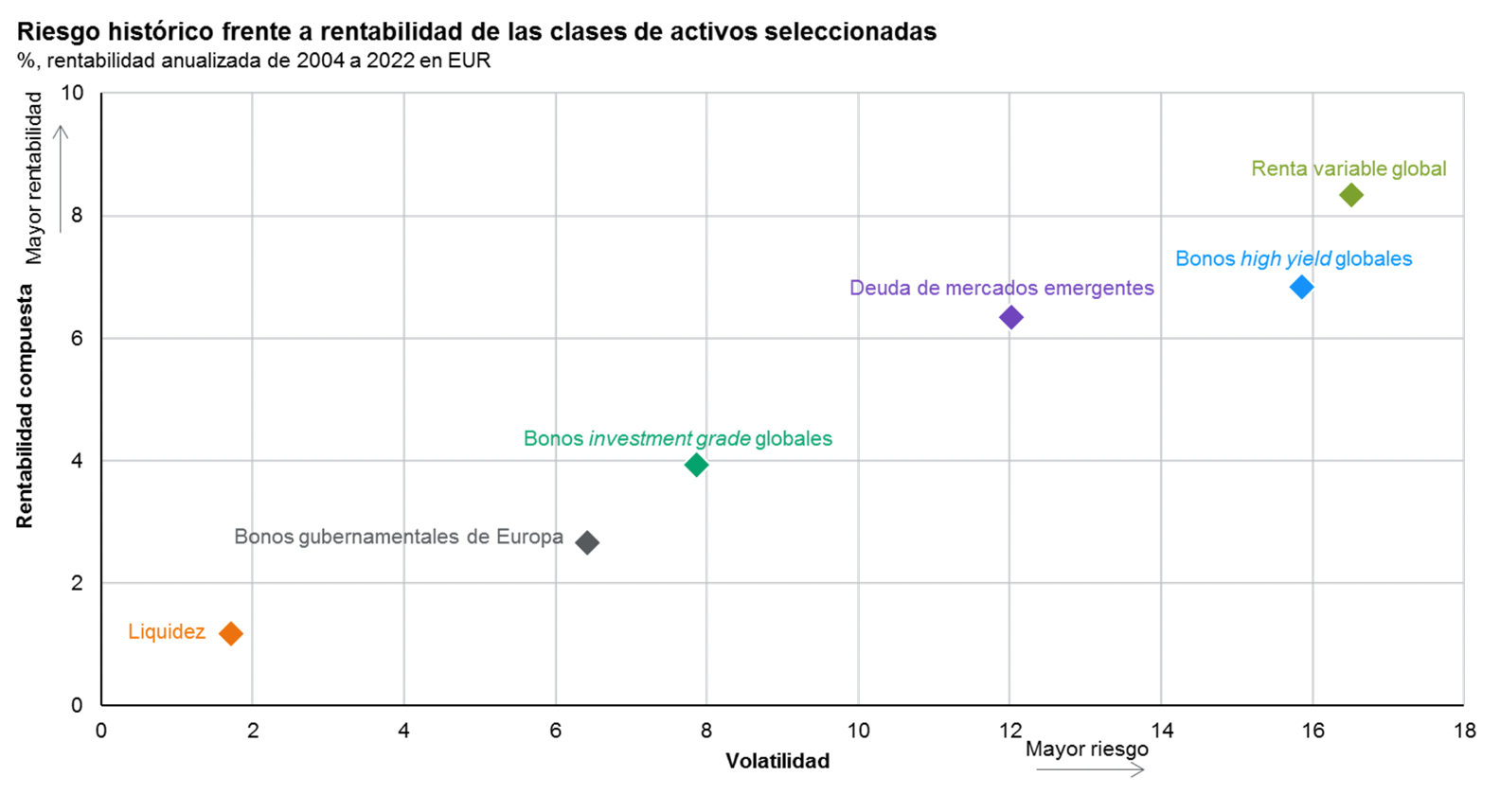

Según la convención general, el activo con menos riesgo sería la liquidez, traduciendo por liquidez los depósitos, letras y activos monetarios. En el orbe opuesto, la renta variable global sería el activo con más riesgo.

【Histórico de rentabilidad – riesgo por tipo de activo / Fuente: JP Morgan】

Por supuesto, hay que indicar que no estaremos formulando consejos concretos de inversión, sino tomando ejemplos que nos sirvan a modo ilustrativo. Cada inversor es quien debe hacerse cargo el análisis y la selección de los productos a invertir.

Mejores inversiones para el corto plazo

Para el corto plazo nos interesan productos con elevada liquidez y bajo riesgo, de esta forma tendremos la oportunidad de poder rentabilizar el capital sin asumir riesgo excesivo.

Para invertir en el corto plazo, productos al estilo de los depósitos o los títulos de deuda a corto plazo suelen ser una opción recomendada.

Por supuesto, si desea obtener más beneficios a corto plazo utilizando menos dinero, también puede optar por los CFDs, Contratos por Diferencia son inversiones en las que los brokers suelen proporcionar a sus traders una apalancamiento alto, lo que significa que sus ganancias pueden multiplicarse, Sin embargo, también aumenta el riesgo del trading, lo que hace que este tipo de operaciones sea más adecuado tanto para inversiones con poco dinero como para traders experimentados.

En MiTrade dispones de una selección de los mejores índices del mercado, como por ejemplo el S&P 500 norteamericano, el DAX 30 germano o el FTSE 100 londinense y puedes comenzar a invertir en ellos con pequeñas cantidades de dinero.

* ¡Comienza el trading con solo 20 USD en Mitrade!

Mejores inversiones para el medio plazo

Cuando hablamos del medio plazo entramos ya de lleno en la inversión pura y dura. Vamos a querer entrar en activos que cuenten con cierta volatilidad, para lo que podemos trabajar muy bien con índices, por ejemplo. La inversión en índices tiene la ventaja de que tratamos sobre una selección previa de acciones, lo que diluye el riesgo natural que pueden tener esas acciones por separado.

Mejores inversiones para el largo plazo

Para el largo plazo, dado que no tenemos prevista la necesidad del capital hasta dentro de varios años, lo que nos interesará es seleccionar activos muy volátiles, que nos proporcionen mucha rentabilidad, aunque para ello tengamos que exponernos a fuertes caídas.

▶ La construcción de una cartera y el largo plazo

Aunque hemos compartimentado las inversiones según los plazos, lo cierto es que podemos encontrar carteras de todo tipo construidas con elementos que a priori no esperaríamos utilizar.

Por ejemplo, los inversores acostumbrados a utilizar posiciones cortas suelen realizar una estrategia de Market Neutral, posicionados en renta variable pura tanto en largo como en corto. Estas estrategia, al compensarse entre sí las caídas y los beneficios, tiene una volatilidad muy baja.

Dicho esto, los inversores pueden construir carteras con activos diversos si después saben adaptarlas convenientemente a cada objetivo. Es lo que se conoce como el asset allocation, y el peso de cada activo sobre el conjunto final es lo que determinará si nuestra cartera es más o menos arriesgada.

Vamos a considerar por ejemplo que contamos con cuatro activos posibles: acciones norteamericanas, oro, bonos y liquidez. Mediante las siguientes ponderaciones nos acercaremos más a un objetivo cortoplacista o largoplacista:

Ejemplo de Cartera para el corto plazo (volatilidad baja)

◾ Acciones norteamericanas: 5%

◾ Oro: 5%

◾ Bonos: 50%

◾ Liquidez: 40%

Ejemplo de Cartera para el medio plazo (volatilidad media)

◾ Acciones norteamericanas: 45%

◾ Oro: 5%

◾ Bonos: 50%

◾ Liquidez: - %

Ejemplo de Cartera para el largo plazo (volatilidad alta)

◾ Acciones norteamericanas: 95%

◾ Oro: 5%

◾ Bonos: - %

◾ Liquidez: - %

Las posibilidades de configuración de una cartera son infinitas siempre y cuando cuentes con una oferta amplia de activos financieros. En MiTrade por ejemplo vas a poder acceder a cientos de productos desde una única plataforma, adaptando a cada necesidad una solución ajustada.

* ¡Comienza el trading con solo 20 USD en Mitrade!

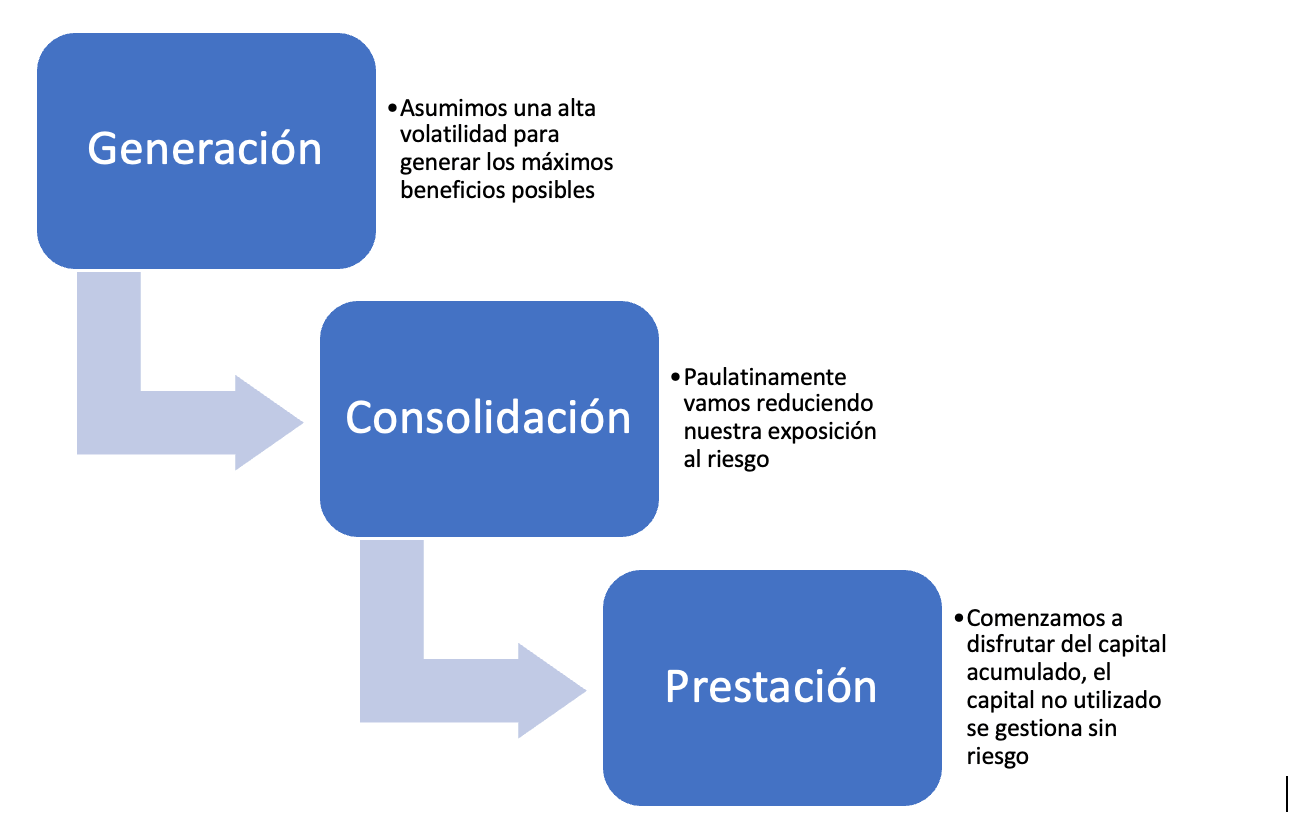

Por último, tengamos en cuenta que, incluso realizando una inversión a largo plazo, antes o después tendremos que ajustar los niveles de volatilidad en función del tiempo que reste hasta el disfrute del capital acumulado.

Es lo que ocurre por ejemplo cuando hemos estado ahorrando durante mucho tiempo para nuestra jubilación (Generación), nos aproximamos a la fecha del evento (Consolidación) y por último finalmente accedemos a la jubilación (Prestación).

【Fases en el ahorro a largo plazo / Fuente: elaboración propia】

▶ ¿Es mejor invertir a corto plazo o a largo plazo?

Esta pregunta es la típica que se hacen los traders cuando comienzan a sopesar su actividad en la plataforma. En realidad, no hay una respuesta exacta, ya que todo dependerá de las necesidades que te hayan llevado a invertir.

Sin embargo, dentro del mundo de la inversión financiera existe una distinción entre lo que se conoce como Strategic Allocation y Tactical Allocation. Dichos términos podrían ayudarnos dar una respuesta convincente al lector.

Se define como Strategic Allocation aquella asignación que hacemos sobre diferentes activos con la idea de que ésta se mantenga en el tiempo. Por ejemplo, en un plan largoplacista podríamos hacer una asignación estratégica utilizando los índices Nasdaq 100 y EuroStoxx 50.

Por su parte, la Tactical Allocation es aquella que nos permite una asignación puntual y de corto plazo, aprovechando las diferentes oportunidades que el mercado nos brinda día a día. Por ejemplo, pensemos en un rally dentro del mercado crypto y la compra temporal de BTC. También podría ser al revés, que una compañía entre en problemas y entonces adoptemos posiciones cortas sobre la misma.

En definitiva, es posible combinar ambas inversiones y tener un capital estratégico (proporcionalmente mayor) colocado en productos que a priori no vamos a tocar, mientras que dedicaremos un capital táctico (proporcionalmente menor) a realizar operaciones semanales, diarias o incluso intradía.

Así pues, la idea de combinar el corto y el largo plazo no sólo es factible, sino que es fundamentalmente aconsejable.

▶ La regla de oro: respeta tu planificación financiera

Aunque en la teoría podamos tener clara la asignación que hemos hecho al respecto de las inversiones para corto, medio y largo plazo, por lo general los inversores siempre acaban cayendo en dos errores: una mala asignación y una falta de paciencia.

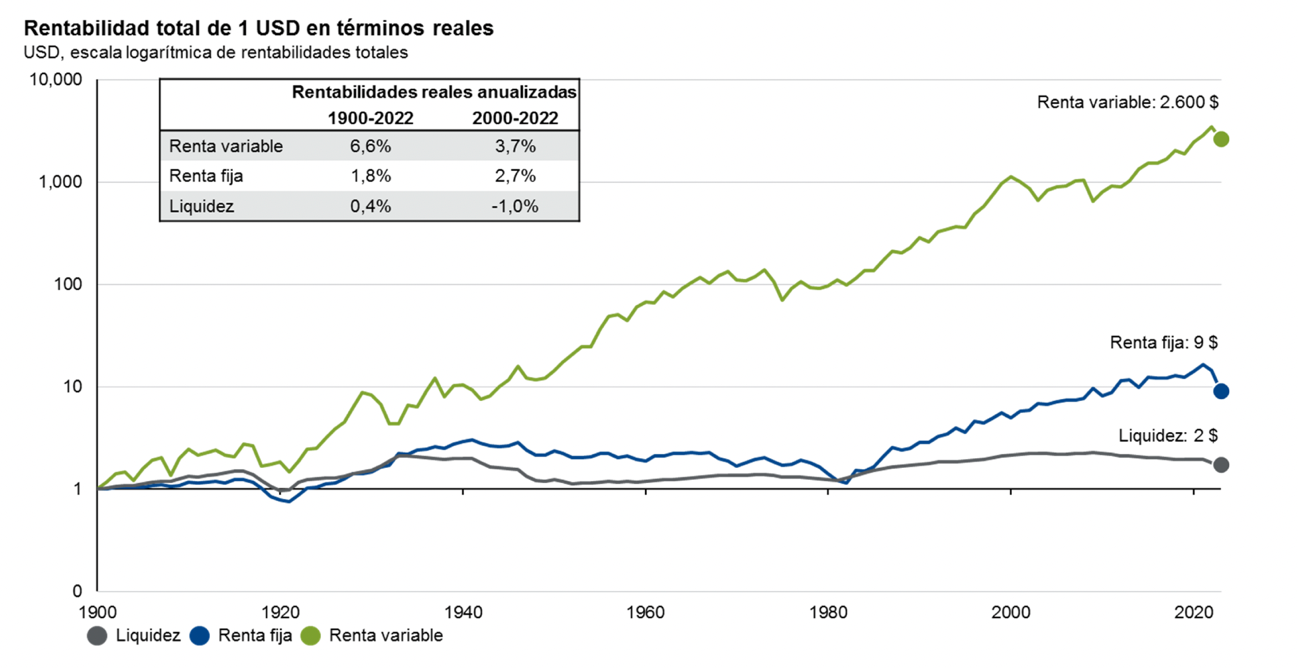

La mala asignación ocurre cuando nuestros objetivos de largo plazo los queremos asumir a través de productos que no son adecuados, como por ejemplo los depósitos bancarios. En la siguiente gráfica vamos a poder ver cómo sería la evolución de 1 dólares estadounidense invertido en el año 1900, según si lo dedicamos a renta variable, renta fija o productos monetarios:

【Histórico de evolución tipo de activo / Fuente: JP Morgan】

Por otro lado, la falta de paciencia también tiene una connotación muy negativa en el desarrollo de una inversión a largo plazo. Si tenemos claro nuestro horizonte temporal y confiamos en el activo invertido, ¿por qué cerrar posiciones cuando viene un ciclo bajista?

En la siguiente imagen podemos ver la gráfica de Apple, y la flecha señala el momento en que se estaban produciendo las caídas a nivel global a causa del COVID. Quien hubiera perdido la paciencia y vendido con las caídas no hubiera vivido toda la recuperación posterior que ha tenido el stock.

【Detalle de cotización APPLE / Fuente: MiTrade】

Es por eso que, frente a cualquier situación de inestabilidad financiera, debemos preservar la calma siempre que nuestra inversión particular no se vea comprometida. Una cosa es que una acción caiga porque los resultados sean cada vez peores y otra que esté empujada por el entorno de mercado.

▶ El secreto detrás de la inversión a largo plazo:el interés compuesto

El secreto detrás de la inversión a largo plazo radica en el interés compuesto, lo que algunos han llegado a denominar El quinto elemento. Si observamos la fórmula de la capitalización simple, veremos que:

Capital Final=Capital inicial x (1+ Rédito x Tiempo)

Con esta fórmula no se tiene en cuenta la reinversión de los intereses, sino que se capitalizan y no forman parte de los plazos siguientes. Veamos:

Ejemplo: Tenemos 150.000 € y nos ofrecen un plazo fijo a un año con un interés del 3,5%. ¿Cuál será el capital final que obtendremos?

Capital Final=150.000 x (1+3,5% x 1)

Capital Final=155.250 €

La misma entidad nos da la posibilidad de hacer el depósito a 3 años, con el mismo tipo de interés y empleando la capitalización simple:

Capital Final=150.000 x (1+3,5% x 3)

Capital Final=165.750 €

Como podemos comprobar, la capitalización simple nos reporta 5.250 € de beneficio cada uno de los tres años. En total 15.750 € pasados los tres años.

Ahora vamos a ver que la fórmula del interés compuesto difiere en un pequeño detalle que hace que los intereses generados esta vez sí resulten reinvertidos:

Capital Final=Capital inicial x (1+Redito)Tiempo

Volvamos al ejemplo anterior para ver la diferencia. En el caso de capitalización a 1 año no difiere el resultado, pero cuando ya se incrementa el plazo el cambio es evidente.

Ejemplo: Tenemos 150.000 € y nos ofrecen un plazo fijo a tres años con un interés compuesto del 3,5%. ¿Cuál será el capital final que obtendremos?

Capital Final=150.000 x (1+0,035)3

Capital Final=166.307,68 €

En este caso el producto nos ha permitido obtener una rentabilidad total de 16.307,68 €.

A la hora de invertir a largo plazo, este efecto que hemos podido constatar se multiplica exponencialmente y cada año se generan más intereses que el año anterior sin necesidad de que hayan cambiado las condiciones de los tipos.

▶ Preguntas frecuentes

¿Es necesario tener mucho capital para invertir a largo plazo?

No, precisamente el largo plazo es el que nos permite realizar una capitalización superior empleando para ello menos recursos. Por lo tanto, está especialmente indicada para quien no dispone de grandes patrimonios.

¿Qué activos son los mejores para invertir a largo plazo?

Los mejores activos para invertir a largo plazo son aquellos que cuenta con una elevada volatilidad, pero con un track-record positivo. Es decir, buscamos activos que puedan desempeñar movimientos agresivos que finalmente se traduzcan en retornos. La renta variable o las criptomonedas son un ejemplo en este sentido.

¿Puedo invertir a largo plazo con CFD?

En realidad, el CFD es un mero instrumento de inversión que no condiciona los retornos ofrecidos por acciones, commodities, índices o Forex. Por lo tanto, invertir a largo plazo con CFD puede resultar una buena idea teniendo en cuenta además la opción de efectuar coberturas y apalancamientos estratégicos.

▶ Conclusión: cómo invertir correctamente a largo plazo

Después del análisis que hemos realizado, resulta evidente que la inversión a largo plazo requiere de una preparación previa, no sólo en lo que atañe a los objetivos sino especialmente por cuanto influye en la mentalidad inversora del trader.

Cualquier ahorrador/inversor que desee sacar rédito a su dinero debe tener en cuenta una serie de premisas básicas. Entre otras, destacamos por ejemplo la correcta distribución de capitales en tanto a los intereses que perseguimos. Después, es necesario respetar los plazos, no querer abandonar una posición volátil antes de tiempo sólo porque tenga momentáneamente pérdidas.

Por último, debemos de elegir convenientemente los instrumentos con los que vamos a trabajar. No hay una estrategia a largo plazo debidamente trazada que no incluya elementos como la renta variable, puesto que es el activo que tradicionalmente más aporta a nuestra cartera.

En cualquier caso, con MiTrade encontrarás no sólo la variedad necesaria para conformar un portfolio a media, sino también una serie de herramientas que nos pueden ayudar operar con versatilidad y reduciendo la volatilidad al máximo.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.