Inversiones ESG significado: Claves para introducir los criterios ESG en las estrategias de inversión

▪ ESG es un acrónimo en inglés para la Evaluación Social, Medioambiental y de Gobierno de las empresas. ESG representa una forma de invertir en la que se consideran estos factores no financieros en la toma de decisión. ▪ La literatura científica concluye que las inversiones en empresas comprometidas con los estándares ESG, están mejor posicionadas para enfrentarse a los desafíos futuros, como nuevas regulaciones y, además, ofrecen mejores rentabilidades en horizontes a largo plazo. |

La inversión en activos financieros ESG (siglas en inglés de: ambiental, social y de gobierno) es un tipo de estrategia de inversión que incorpora factores extra-financieros: medioambientales, sociales y de gobierno en el proceso de selección de inversiones. La inversión ESG se basa en la idea de que el comportamiento social y medioambiental de una empresa impacta significativa y positivamente en su desempeño financiero a largo plazo.

Los inversores interesados en fondos de inversión ESG no han parado de crecer en la última década, y en la actualidad se encuentran a niveles récord. En 2020, y según Global Sustainable Investment Alliance (GSIA), el mercado mundial de inversiones sostenibles alcanzó los 30,7 billones de dólares, lo que supone un aumento del 38 % desde 20191. En éste artículo ya se detallaban algunas características de los activos ESG.

Numerosos estudios confirman que gran parte de los inversores ya no buscan únicamente altas rentabilidades si no que invierten en empresas que representan sus valores2. Esta tendencia se acrecienta a medida que la edad del inversor disminuye, siendo los Millenials y la generación Zeta los más compormetidos3.

Sin embargo, el camino de las inversiones ESG no es, ni ha sido fácil. No hay que olvidar que el principal objetivo de un inversor es rentabilizar su inversión, y si bien hay evidencia científica que confirma que a largo plazo las inversiones ESG superan a las inversiones regulares en términos de gestión del riesgo y de rendimiento financiero4, no todos los inversores tienen horizontes largoplacistas.

El pasado año 2022 fue un mal año para las inversiones enfocadas en la sostenibilidad. La Guerra de ucrania, la escasez energética, la inflación y la subida de los tipos de interés golpeó fuertemente a la gran mayoría de activos financieros, entre ellos los ESG fuertemente vinculados a las tecnológicas. Y hubo un sector, típicamente excluido de las inversiones sostenibles, que fue el gran beneficiado, las empresas de energías fósiles que tuvieron repunte histórico en bolsa de alrededor del 55%.

En el presente artículo explicaremos con detalle que son las inversiones ESG, sus rentabilidades históricas, actuales y futuras y analizaremos los mayores fondos de inversión y compañías ESG. también, detallaremos una estrategia de inversión ESG y los beneficios y riesgos que ello conlleva.

▶ ESG significado de las siglas

Las tres letras de las siglas del término inglés ESG significan Ambiental, Social y Gobernanza, que son los tres factores que se tienen en consideración a la hora de categorizar una inversión como ESG.

Medio Ambiental: Se refiere al impacto de una empresa en el medio ambiente. Los factores que normalmente se consideran en esta área incluyen las emisiones de gases de efecto invernadero de una empresa, la eficiencia energética, el uso de recursos y la gestión de residuos.

Social: Se refiere al impacto de una empresa en la sociedad. Los factores que normalmente se consideran en esta área incluyen las políticas laborales de una empresa (conciliación, la equidad salarial, etc.); el respeto a los derechos humanos (tanto en oficinas centrales como en terceros países donde producen) y; la integración en la comunidad en la que desarrollan su actividad.

Gobernanza: Se refiere a las prácticas de gestión y liderazgo de una empresa. Los factores que normalmente se consideran en esta área incluyen la transparencia y la rendición de cuentas de una empresa; composición de su junta directiva y; la compensación de sus directivos.

▶ ¿Por qué son importantes criterios de ESG?

Los criterios ESG proporcionan un marco para evaluar los compromisos con la sostenibilidad de una empresa y su impacto en la sociedad y el medio ambiente. Por ello, en los últimos años, se han convertido en una herramienta fundamental para los inversores a la hora de evaluar potenciales inversiones.

La literatura científica sugiere que las empresas comprometidas con los criterios ESG están mejor posicionadas para mitigar los riesgos y para capitalizar las oportunidades a largo plazo4. Según un análisis a empresas europeas comprometidas con ESG5, las empresas con mayor rendimiento ESG tenían un retorno sobre el capital (ROE) en promedio, un 1,59% por encima del mercado.

Además, como mencionábamos anteriormente, la tendencia de las inversiones sostenibles ha ido en aumento, con activos gestionados en fondos sostenibles creciendo un 38 % en 2019 hasta alcanzar los 30,7 billones de dólares, según Global Sustainable Investment Alliance1.

▶ ¿Qué es ESG y en qué se diferencia con SRI, Green Investment y Impact Investment?

Muchos inversores interesados en la sostenibilidad como factor relevante en su toma de decisión pueden haberse encontrado con diferentes terminologías a parte de ESG, como SRI, Green Investment o Impact Investment. Si bien es cierto que todas ellas incorporan criterios no financieros en la decisión de inversión existen diferencias que son importante destacar.

La inversión ESG y la inversión SRI (Inversión Socialmente Responsable) se basan en medidas objetivas de los comportamientos ambientales, sociales y de gobierno de una organización. Sin embargo, las inversiones SRI son más exigente ya que además de seguir criterios ESG eliminan inversiones basándose en consideraciones éticas específicas.

Es decir, los inversores de SRI no invierten en empresas o sectores que están involucrados en actividades que se consideran dañinas para la sociedad y el medio ambiente, como el tabaco, las armas, las energías fósiles o los juegos de azar, y se centran en aquellas empresas que están comprometidas con prácticas comerciales sostenibles.

Green Investment o inversión verde son estrategias de inversión que se centran exclusivamente en la parte "E" "Medio ambiental" de ESG. Tienen como objetivo promover el desarrollo sostenible y abordar desafíos ambientales. Invierten en empresas que generan un impacto ambiental positivo, como la energía renovable, la agricultura sostenible y la tecnología limpia.

Impact Investment o la inversión de impacto, por su parte, se centra en la letra "S" Social y se centra en inversiones en empresas que tienen como objetivo abordar problemas sociales y ambientales como la pobreza, la educación, la atención médica y la vivienda asequible por encima de la rentabilidad.

▶ ¿Cómo puede medir un pequeño inversor el desempeño de una empresa en términos ESG?

Existen varias formas en que los inversores pueden recabar la información ESG de las empresas.

Informe De Gobierno Corporativo: los inversores pueden evaluar el desempeño ESG de una empresa al observar la información que divulga públicamente, como su informe de Gobierno Corporativo, sostenibilidad o responsabilidad corporativa. Estos informes son de obligada presentación en muchos países occidentales, aunque no se auditan ni siguen metodologías estrictas, por lo que existe controversia en la veracidad de los datos que ofrecen.

Páginas webs de las compañías: Con el auge de la sostenibilidad, la mayoría de las empresas informan a través de sus páginas webs de sus méritos en materia ESG. Sin embargo, de nuevo es información no auditada y en numerosas ocasiones nos encontramos con estrategias de Greenwashing (empresas que hacen afirmaciones falsas o engañosas sobre los beneficios ambientales de sus productos o servicios para atraer a consumidores e inversores).

Calificaciones o notas ESG: algunas empresas, como MSCI, Sustainalytics y Fitch Ratings, ofrecen calificaciones ESG para las empresas. Estas calificaciones y puntuaciones tienen en cuenta una amplia gama de criterios ESG y se basan en datos e investigaciones disponibles públicamente.

Incorporación o exclusión de fondos de inversión sostenibles: los inversores también pueden estudiar que empresas componen los diferentes fondos ESG, y que empresas entran y cuales sales para tener una mejor panorámica de empresas ESG.

▶ Los mayores fondos de inversión y empresas que aplican criterios ESG

Los fondos de inversión ESG son similares a los fondos regulares ya que contienen una variedad de acciones, bonos y otras inversiones. Sin embargo, los fondos ESG priorizan los estándares ambientales, sociales y de gobernanza al seleccionar inversiones, mientras que los fondos regulares pueden no considerar estos factores.

Cada fondo ESG pondera los factores ambientales, sociales y de gobernanza de manera diferente. Los inversores pueden utilizar herramientas como el sistema de clasificación del Foro para la Inversión Sostenible y Responsable6 para comparar los fondos ESG según categorías y clase de activos.

Los 20 fondos ESG más grandes según a MSCI ESG Research7 tenían más de 150 billones de dólares en activos combinados a 31 de diciembre de 2020. En conjunto, estos 20 fondos representaban aproximadamente el 13 % del total de activos negociados a nivel mundial en fondos de acciones ESG.

A continuación, analizaremos las características de los 10 mayores fondos ESG por activos negociados.

Activos en billones de dólares | Área geográfica de acción | Rating | Cambio en % de valor desde su fundación | Año de fundación | |

Parnassus Core Equity Fund | 22,94 | EE.UU | A | +155% | 1993 |

Ishares ESG Aware MSCI USA ETF | 13,03 | EE.UU | A |

+82% | 2016 |

Vanguard FTSE Social Index Fund | 10,87 | EE.UU | BBB | +45% | 2019 |

Stewart Investors Asia Pacific Leaders Sustainability fund | 9,87 | Pacifico excluido Japón | A | +34% | 2018 |

Vontobel Fund - mtx Sustainable Emerging Market Leaders | 9,58 | Mercados Emergentes | A | -1,78 | 2022 |

Northern Trust Worldcustom ESG Equity Index | 8,69 | Global | A | +88% | 2015 |

Pictet - Global Environmental Opportunities | 8,31 | Global | AA | +41% | 2019 |

Pictet - Water | 8,02 | Global | AA | +3,39% | 2022 |

KLP AksjeGlobal Indeks I | 7,69 | Global | A | -7,71% | 2022 |

Nordea1 – Global Climate and Environmental | 7,37 | Global | AA | +50% | 2020 |

Fuente datos tabla: MSCI ESG Research7 y Yahoo Finance

Según MSCI, las empresas tecnológicas fueron las que tenían mayor representación sectorial en los fondos ESG, mientras que el sector energético era el que menos. Google fue la acción más común en la mayoría de los fondos y Alphabet estaba incluida en 12 fondos, con una ponderación media del 1,9%. Sin embargo, A pesar de la baja asignación general a la energía, hubo 11 fondos que poseían acciones en empresas energéticas fósiles.

Si bajamos un nivel más y queremos centrarnos en las mejores empresas ESG, según IBD8, son: los gigantes tecnológicos Microsoft (MSFT), Nvidia (NVDA), Salesforce.com (CRM) y Accenture (ACN) y fuera de las tecnológicas: Linde ( LIN), J.B. Hunt (JBHT) y Gildan Activewear (GIL).

● Rentabilidades Fondos ESG

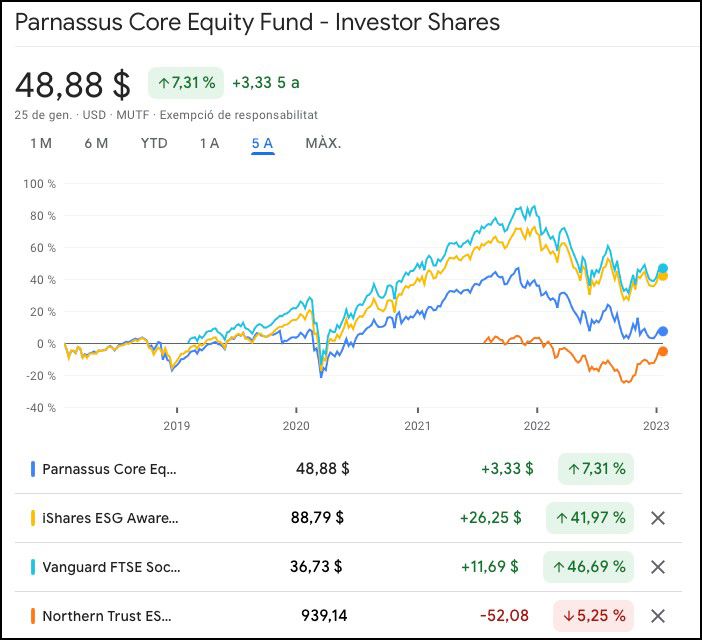

A continuación, mostraremos los gráficos con las rentabilidades históricas de algunos de los fondos de inversión destacados anteriormente:

Fuente: Yahoo Finance

Como se puede observar, a horizontes largoplacistas los fondos ESG ofrecen rentabilidades positivas. Sin embargo, este pasado año sufrieron grandes pérdidas arrastradas por la tendencia bajista del mercado, su alta exposición a las tecnológicas y su escasa, casi nula, participación en el sector energético, único ganador en 2022 en términos de rentabilidad.

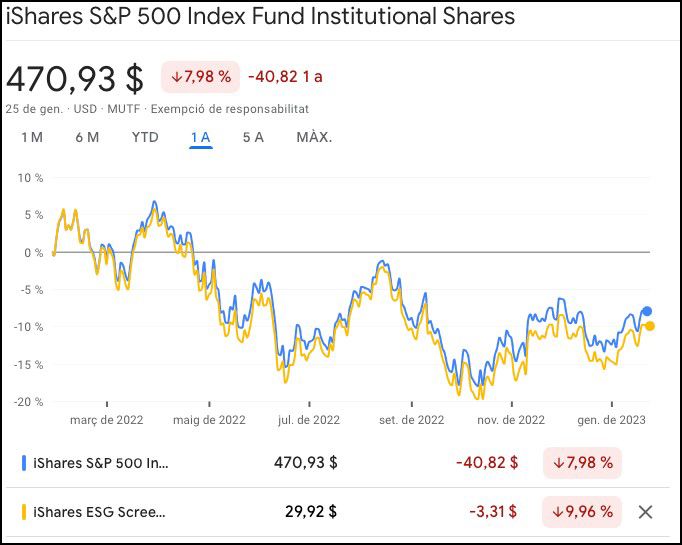

Si comparamos dos fondos de inversión, uno regular, es decir que no tiene en cuenta los criterios ESG y otro ESG podemos observar que las rentabilidades en 2022 del fondo ESG son significativamente inferiores a las de su homólogo no ESG debido a, como ya se mencionó, su alta exposición a las tecnológicas.

Fuente: Yahoo Finance

● Rentabilidad esperada fondos ESG en 2023

A pesar del gran interés en la inversión sostenible en los últimos años, muchos analistas financieros destacan que el actual panorama económico de alta inflación, retornos históricos de las empresas energéticas y las preocupaciones sobre las próximas regulaciones ESG que acechan occidente dibujan una perspectiva incierta para los flujos de capital hacia los fondos ambientales, sociales y de gobernanza en 2023.

Los últimos datos de Morningstar9 muestran que los fondos sostenibles en todo el mundo atrajeron 147 billones de dólares durante los primeros tres trimestres del año 2022, una caída del 72 % respecto de los 528 billones del mismo período en 2021.

No obstante, y a pesar del movimiento anti-ESG actual y el rendimiento deficiente de los fondos sostenibles este año, un informe reciente de Dow Jones concluye que el mercado ESG crecerá un 150 %10 para 2025.

▶ Oportunidades ESG Inversiones

Como hemos visto a lo largo del presente artículo existe evidencia científica que demuestra que las empresas con sólidas prácticas ESG (como: Microsoft, Google, Apple o Nvidia) tienen un menor riesgo de pérdidas financieras y pueden ser más resistentes frente a las recesiones económicas, lo que puede conducir a mejores rendimientos a largo plazo4.

Las compañías ESG también están mejor preparadas para afrontar nuevas regulaciones en materia de sostenibilidad sin suponerles cambios drásticos en sus modelos de negocio, ni un aumento considerable de los gastos.

De hecho, en EE.UU, en 2022, la Comisión de Bolsa y Valores de EE. UU. propuso nuevas reglas de divulgación climática para las empresas que cotizan en bolsa, que podrían aplicarse en la próxima legislatura.11 Y en Europa, los reguladores financieros lanzaron el 1 de enero la primera fase del Reglamento de Divulgación de Finanzas Sostenibles, con el objetivo de arrogar claridad sobre las características de los fondos ESG.

Además, al invertir en empresas con prácticas sólidas en ESG, los inversores pueden contribuir potencialmente a un cambio social y ambiental positivo. Como ya vimos, la demanda de inversiones ESG también está aumentando, donde los activos gestionados por fondos sostenibles aumentaron un 38 % entre 2018 y 2019. Siendo los Millenials y la generación Zeta los más interesados y concienciados.

▶ Riesgos ESG Inversiones

Sin embargo, también existen riesgos a tener en cuenta a la hora de invertir en fondos ESG.

Las opciones de inversión ESG son más escasas y limitadas que las inversiones tradicionales, especialmente en ciertos sectores o regiones, donde difícilmente se aplican los criterios ESG, como por ejemplo el sector energético. Por ello, al invertir en activos ESG exclusivamente existen menos opciones de inversión, limitando la diversificación y aumentando el riesgo de la cartera.

Además, al no estar aún los criterios ESG auditados ni regulados, los informes y la información ESG pueden variar mucho entre las empresas, lo que dificulta que los inversores comparen y evalúen las inversiones.

Debido a la poca estandarización del sector ESG, también pueden darse casos de Greenwashing que, al desenmascarase, arrastren la reputación y las rentabilidades de las compañía que lo sufra.

▶ Principales conclusiones sobre las Inversiones con criterios ESG

En conclusión, las inversiones sostenibles son claramente beneficiosas para el planeta y la sociedad al incorporar parámetros no financieros en la toma de decisión. Además, las compañías comprometidas con ESG están más preparadas para las regulaciones y desafíos del futuro , por lo que , como numerosos estudios demuestran se reduce el riesgo y la volatilidad a largo plazo.

Sin embargo, el inversor que busque la máxima rentabilidad en un horizonte cortoplacista puede perder oportunidades de inversión si tan solo se centra en inversiones ESG, como ha sucedido en 2022 con las empresas energéticas.

Así que, si invertir o no en fondos ESG es una buena decisión depende de los objetivos financieros, la tolerancia al riesgo y los valores de cada inversor.

Para aquellos pequeños inversores que quieran invertir acorde a sus valores sociales y medioambientales pueden hacerlo comprando acciones de empresas con ratings altos ESG como Microsoft, Google, Apple o Nvidia o, si el inversor es más tolerante al riesgo, puede especular con la volatilidad del mercado negociando con contratos por diferencias (CFD) en brokers autorizados como Mitrade.

No obstante, todo inversor debe analizar en profundidad las empresas o fondos donde quiera invertir y asesorarse antes de tomar decisiones financieras, ya que ninguna inversión está exenta de riesgos.

Referencias

1 http://www.gsi-alliance.org/wp-content/uploads/2021/08/GSIR-20201.pdf

2 Pinney, C., Lawrence, S., and Lau, S. (2019). Sustainability and Capital Markets—Are We There Yet?. Journal of Applied Corporate Finance, 31(2), 86-91.

3 Ruggie, J. G., & Middleton, E. K. (2019). Money, millennials and human rights: sustaining ‘sustainable investing’. Global policy, 10(1), 144-150.

4 Aouadi, A., and Marsat, S. (2018). Do ESG controversies matter for firm value? Evidence from international data. Journal of Business Ethics, 151(4), 1027-1047.

5 https://www.reuters.com/business/sustainable-business/positive-esg-performance-improves-returns-globally-research-shows-2022-07-28/

6 https://charts.ussif.org/mfpc/?

7 https://www.msci.com/documents/1296102/24720517/Top-20-Largest-ESG-Funds.pdf

8 https://www.investors.com/news/esg-companies-list-2021-best-esg-stocks-environmental-social-governance-values-2/

9 https://www.businesstimes.com.sg/esg/regulatory-economic-uncertainties-muddy-2023-demand-outlook-esg-funds

10 https://esgclarity.com/sustainable-funds-market-to-grow-150-by-2025/

11 https://www.sec.gov/news/press-release/2022-46

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.