Rentabilidad financiera – Conozca el ROE y cómo utilizarlo para sus análisis de trading

La clave para invertir en valor es desarrollar una habilidad especial para detectar empresas infravaloradas. El inversor de valor busca joyas ocultas: empresas con una gestión sólida, una buena rentabilidad financiera y un precio de las acciones relativamente bajo.

Descubrir acciones de valor requiere un análisis cuidadoso de los fundamentos de una empresa, pero algunas métricas lo ayudan a separar el trigo de la paja rápidamente. El retorno (ROE - Return on equity, por sus iniciales en inglés) es uno de ellos: le dice qué tan bien una empresa genera ganancias a partir del efectivo invertido.

Antes de aprender a interpretar este indicador, conozca su función e importancia.

▶ ¿Qué es ROE?

Este parámetro mide qué tan adecuado una compañía forja lucro para sus propietarios. Se define como la ganancia pura de la organización en relación con el valor de propiedad que tienen sus socios. Revela la eficiencia de la empresa para convertir las inversiones de los accionistas en beneficios.

Dado que el ROE toma el ingreso neto del estado de resultados de una empresa y el patrimonio de los accionistas de su balance general, puede verse como la cantidad que les quedaría a los accionistas si la empresa liquidara sus activos y pagara sus deudas. Este parámetro es clave, porque ayuda a los inversores a comprender la eficiencia con la que una empresa utiliza su capital para generar beneficios.

● Funcionamiento y cálculo del ratio de rentabilidad financiera

Se trata de una métrica útil para evaluar los rendimientos de inversión de una empresa dentro de una industria en particular. Los inversores pueden usar el ROE para compararlo con el promedio de la industria, así tener una mejor idea de qué tan bien le está yendo a esa compañía en comparación con sus competidores.

Una rentabilidad financiera más alta indica que una empresa utiliza de manera eficiente el capital de sus accionistas para generar ingresos. Un ROE bajo significa que la empresa gana relativamente poco en comparación con el capital de sus accionistas.

Por otro lado, la gerencia de una empresa puede usar el ROE internamente para determinar si está tomando buenas decisiones que generan ganancias de manera eficiente. Cuando se usa para este propósito, el ROE puede calcularse anualmente o trimestralmente y luego compararse en un lapso de cinco o diez años.

Si bien la regla general es que mientras más alto es mejor, vale la pena señalar que no necesariamente significa más ganancias para los accionistas. Los tenedores de acciones preferenciales que pagan dividendos pueden ver pagos de dividendos más altos si el ROE está aumentando. Sin embargo, los accionistas comunes solo se benefician financieramente si se retienen las ganancias y aumenta el precio de las acciones.

Además, un ROE alto no siempre significa que la administración esté generando ganancias de manera eficiente. Aparte de de los cambios en los ingresos netos, también podría verse afectado por la cantidad que toma prestada una empresa.

De hecho, el aumento de los niveles de deuda puede hacer que el indicador crezca incluso cuando la administración no necesariamente está mejorando en la generación de ganancias. Las recompras de acciones y las amortizaciones de activos también pueden hacer que aumente el ROE cuando las ganancias de la empresa están disminuyendo.

Una tendencia alcista en este indicador también es una buena señal. "Si bien el ROE absoluto de una empresa es importante, el cambio en el ROE a lo largo del tiempo, y lo que impulsó el cambio, puede ser aún más relevante", dice JP Tremblay, profesor de finanzas en el Daniels College of Business de la Universidad de Denver.

La relación de rentabilidad financiera también se podría usar para ayudar a estimar las tasas de crecimiento, la tasa a la que una empresa puede crecer sin tener que pedir dinero prestado.

● Ejemplo de análisis de ROE en la industria

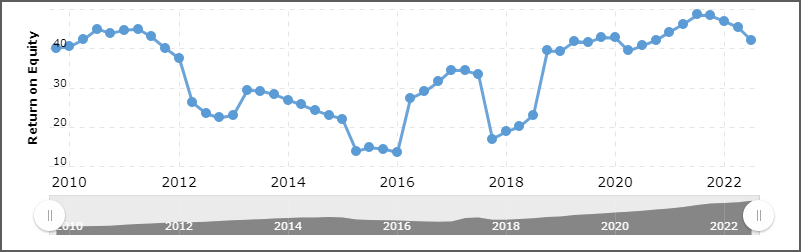

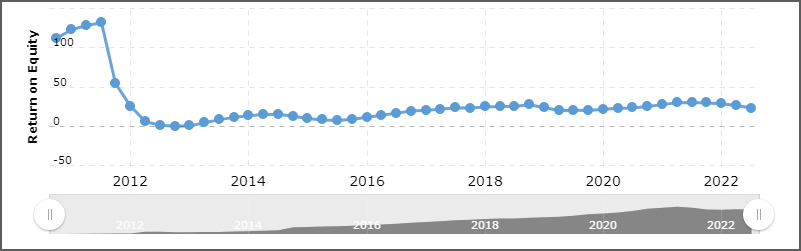

Supongamos que un inversor busca invertir en una de dos empresas de software. La empresa A es una empresa de software de entretenimiento (Microsoft) con un ROE del 42.1% (3er trimestre 2022). La empresa B es una empresa de software de Internet (META) con un ROE del 14.9%.

ROE de Microsoft

Fuente: macrotrends

ROE de META

Fuente: macrotrends

A primera vista, el inversor puede decidir elegir la empresa A por su mayor ROE. Sin embargo, es importante que el inversionista mire más de cerca los sectores específicos de la industria del software. El ROE de la empresa B en realidad podría ser superior al promedio del sector de software de Internet, mientras que el ROE de la empresa A podría estar por debajo del promedio del sector de software de entretenimiento.

Si está considerando invertir en el mercado de valores, una mirada al ROE promedio de algunas de las empresas públicas más grandes también podría ayudarlo a comprender cómo es un buen ROE. Por ejemplo, un informe elaborado por Blomberg y destacado por FDIC encontró que el ROE promedio ponderado de las 10 empresas más grandes del S&P 500 por capitalización de mercado en 2017 fue del 18,6 %.

Para finales de noviembre 2022, Alphabet Inc. tenía un ROE del 26,41%, mientras que Amazon tenía un ROE del 8,37%.

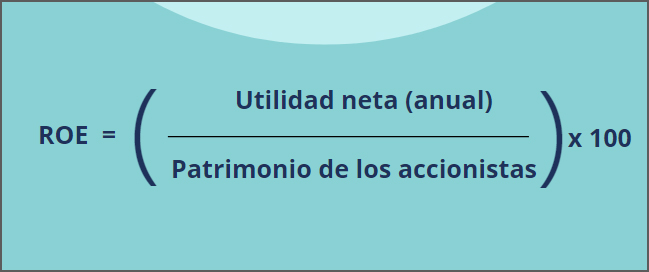

● Entonces ¿Cómo calcular la rentabilidad financiera?

Para calcular el ROE, divida el ingreso anual neto de una empresa por el patrimonio de sus accionistas. Multiplique el resultado por 100 para obtener un porcentaje.

Ratio de rentabilidad financiera formula

Ganancia neta: Es el beneficio de una empresa después de deducir los gastos. El ingreso neto anual de una empresa se informa en su estado de resultados.

Patrimonio de los accionistas: Este es el derecho que tienen los accionistas sobre los activos de una empresa, después de que se paguen sus deudas. El patrimonio de los accionistas se informa en el balance general.

● Ejemplo de cómo se calcula el ratio de rentabilidad financiera

Por ejemplo, según los datos financieros de META, su ganancia neta en Q3 2022 ha sido de aproximadamente $ 18,5 mil millones. El capital contable total fue de aproximadamente $ 124 mil millones.

ROE de META = $ 18,5 mil millones / $ 124 mil millones = 0,149 x 100 = 14,9%

Eso significa que su beneficio neto anual es de alrededor del 14,9% del capital de sus accionistas.

● Otros usos de la ROE

Una cifra inusual o extremadamente alto puede estimular a un analista a investigar más.

Podría indicar ingresos netos negativos: Si una empresa registra tanto ingresos negativos como patrimonio negativo, podría resultar en un ROE engañosamente alto. Un analista - trader querría verificar que el beneficio neto y el patrimonio de los accionistas sean positivos al interpretar el ROE.

Inconsistencias en las ganancias: Imagine una empresa registró años de pérdidas contra el capital de sus accionistas. Un año con un gran beneficio neto y un capital accionario artificialmente bajo podría resultar en un ROE extremadamente alto. Cuando el ROE está por las nubes, la mayoría de los analistas investigarían un poco para verificar el historial de ingresos de la empresa.

Podría indicar un exceso de deuda: Una forma fácil, pero arriesgada, de que una empresa rentable aumente el ROE es pedir dinero prestado. Esto se conoce como apalancamiento.

"El apalancamiento funciona cuando puedes ganar más dinero con el dinero prestado de lo que te cuesta", dice el Dr. Robert R. Johnson, profesor de finanzas en la Universidad de Creighton. "Por supuesto, el apalancamiento a menudo se denomina espada de doble filo porque puede aumentar las pérdidas cuando gana menos dinero (o pierde dinero) con los fondos prestados de lo que le cuestan". |

Por otro lado, el indicador no debería utilizarse como métrica independiente, ya que es propenso a verse afectado por las decisiones discrecionales de la dirección, así como por acontecimientos puntuales.

Recompra de acciones: Por ejemplo, las recompras de acciones pueden hacer que el saldo de los fondos propios disminuya, y el denominador más bajo puede hacer que haya un aumento "artificial" del ROE. Emisión de dividendos: La emisión de dividendos a los accionistas preferentes también tiene un impacto similar, ya que los dividendos preferentes salen directamente de los beneficios retenidos y reducen la tasa de retención de beneficios. Lementos puntuales: Los hechos puntuales y no recurrentes también pueden hacer que el ROE sea engañoso, como una importante rebaja de inventario. El resultado sería un menor ingreso neto por el gasto reconocido en la cuenta de resultados, pero sólo en el año en que se imputa formalmente la depreciación. El impacto neto de la depreciación puede hacer que el saldo de los fondos propios descienda, lo que compensa el gasto y puede crear la falsa ilusión de que ha habido mejoras en la rentabilidad de la empresa para los accionistas. |

Hay muchas razones por las que la rentabilidad financiera de una empresa puede superar la media histórica o quedarse corto. Por esa razón, los inversores también suelen fijarse en métricas complementarias como el retorno de la inversión (ROI - Return on investment, por sus iniciales en inglés) para ayudar a entender la imagen completa del negocio.

▶ Rentabilidad trading ¿Es posible conseguir un ROI aceptable con activos como las criptomonedas?

Si bien es cierto que, este tipo de activos tiene amplias diferencias con las acciones que se negocian sobre una empresa en particular, el criptocomercio otorga a los traders la oportunidad de obtener ingresos especulando sobre su movimiento a corto término.

Usted podría calcular el ROI al operar con criptoactivos, esto se hace simplemente reduciendo el precio original de la cripto por su precio de venta. Luego, debe dividir este resultado por el costo real de la inversión. Veamos esto en un ejemplo: si adquiere un activo criptográfico por USD 5,000 y lo vende por USD 20,000, esto significa que el ROI es 3.0, o recibió tres veces (300%) de su inversión inicial.

No obstante, Incluso en el mundo de las finanzas, donde opera con acciones y otros activos, el ROI no es una métrica ideal que pueda mostrarle si su inversión será rentable. Lo mismo ocurre cuando se comercia con criptomonedas.

También hay otros factores que debe tener en cuenta al negociar sobre criptos, como tarifas de transacción, tarifas comerciales y otras tarifas que puede encontrar en diferentes plataformas. El tiempo también es un factor esencial que el cálculo del ROI no considera en el comercio de criptoactivos.

Entonces, si desea saber la rentabilidad trading criptomonedas, tendrá que investigar más a fondo y ver cómo se comportó esa cripto en específico en el pasado, qué progreso tuvo en los últimos años, etc.

En resumen, se trata de una métrica de uso común entre los comerciantes de Bitcoin, Ethereum y altcoin para ayudar a determinar si una determinada inversión vale la pena o si los activos en los que ya ha invertido están funcionando según sus estándares.

Un número de ROI positivo generalmente se asocia con una buena inversión, porque muestra que un activo tiene una tendencia al alza en valor. Un número de ROI que es negativo significa que un activo ha perdido valor. Los criptoactivos con un ROI negativo deben manejarse con precaución, ya que es posible que nunca devuelvan el valor que espera recibir de su inversión.

● Rentabilidad mensual trading ¿Por qué medir el ROI en criptos?

Hay un par de razones por las que es una métrica tan ampliamente utilizada en el espacio criptográfico y más allá:

Optimice su cartera de trading

Como mencionamos anteriormente, encontrar el ROI de una inversión en criptos es importante para comprender cómo se está desempeñando. Con su ROI criptográfico identificado, puede saber si una inversión que ya ha realizado está generando los rendimientos que está buscando. Si no es así, podría ser mejor para su cartera vender ese activo, comprar otro y mejorar sus resultados.

Sepa cuándo está listo para otra operación

Saber qué tipo de dinero está generando una inversión es invaluable para calcular el flujo de efectivo disponible de su cartera. Tener un flujo de caja positivo es crucial para realizar nuevas inversiones y hacer crecer su cartera. Eso significa que tener una comprensión clara de ese flujo de efectivo es aún más crucial.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.