Inflación subyacente de Japón: evolución, interpretación y política monetaria

El presente artículo vamos a dedicarlo al análisis y estudio de la inflación subyacente de Japón, puesto que se trata de un concepto muy utilizado entre los analistas de la macroeconomía nipona.

Los últimos años nos han servido para darnos cuenta de cuán importante resulta el dato de IPC (Índice de Precios al Consumo) al cual también conocemos simplemente como inflación. La inflación es, explicada de modo sencillo, el incremento medio de los precios de los bienes de consumo expresados en términos porcentuales.

Ahora bien, en la llamada “cesta de la compra” se incluyen bienes de todo tipo, algunos con unos precios más estables y otros con unos precios muy volátiles. Para evitar que el dato de inflación pueda generar distorsiones importantes, los organismos que recopilan la información nos ofrecen también el dato de Inflación subyacente o core.

En la inflación subyacente se descartan los precios de los alimentos frescos y la energía, que son los que más disparidad presentan, de forma tal que podemos hacer un trazado de la evolución de costes con mayor precisión.

▶ Situación actual de la inflación japonesa

Llegado el momento de entrar en materia, vamos a valorar el estado actual de la inflación, tanto IPC como core, en Japón. Los datos oficiales los publica la oficina de Estadística perteneciente al Ministerio de Asuntos Internos y Comunicaciones1.

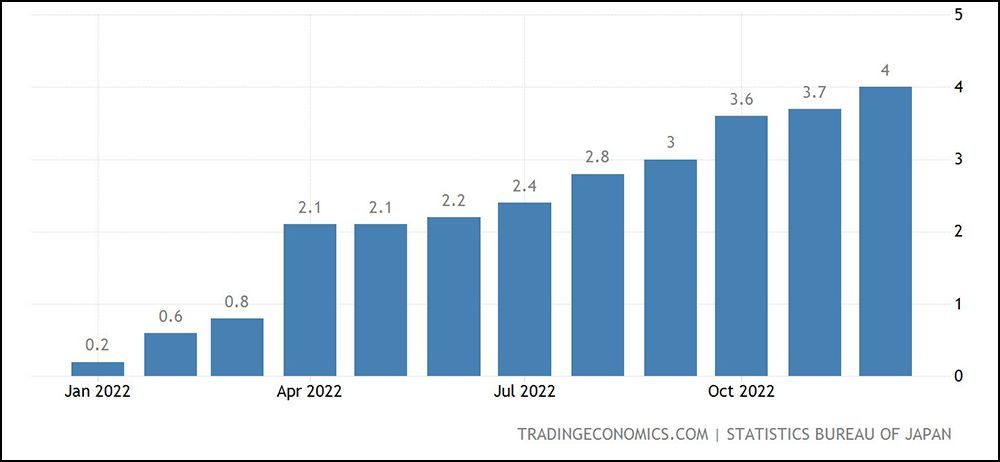

La evolución de los precios, según hemos podido constatar, hizo que viésemos que la inflación se disparaba de un 0,2% que marcaba en Enero a un 4% con que cerraba en Diciembre del mismo año. Esto supone un encarecimiento considerable, aunque seguiría por debajo de los registros de otras grandes economías como la alemana o la estadounidense.

Detalle de la evolución del IPC en Japón

Fuente: Tradingeconomics.com

Merece la pena señalar que el dato de cierre en el 4% supone el más alto en los últimos 25 años. Anteriormente, el mayor registro lo vimos en Junio de 2014, cuando se alcanzó el 3,7%, y anteriormente en Agosto de 2008 una vez que llegó a 2,30%.

Detalle de la evolución del IPC en Japón últimos 25 años

Fuente: Tradingeconomics.com

Sin embargo, este dato queda muy alejado de los niveles obtenidos por la economía nipona en la década de los 70, especialmente en 1974 cuando marcó un máximo histórico en 24,90%.

Detalle de la evolución del IPC en Japón en máximos

Fuente: Tradingeconomics.com

● La gran crisis de 1973 - 1974

Conviene recordar que la economía japonesa del s.XX ha venido marcada por dos grandes eventos: en primer lugar la Segunda Guerra Mundial, en la que participó activamente y supuso su sumisión al protectorado estadounidense, y en segundo lugar la Guerra de Corea.

El Banco de Japón (BoJ) siguió al pie de la letra las instrucciones de la Reserva Federal Estadounidense durante décadas, lo que con el tiempo supuso un importante problema. La política inflacionista del BoJ hizo que entre 1959 y 1961 se alcanzase un crecimiento del PIB del 15%, pero a costa de ir agotando las reservas de oro del país.

Llegó Bretton Woods y el fin del patrón oro2, lo que obligó a la FED a actuar y también el BoJ hizo lo propio. El problema fue que no se controló debidamente el tipo de cambio, se imprimían millones de yenes pero aún así seguía apreciándose la moneda respecto del dólar.

Los años 1973 y 1974 fueron aquellos en los que veríamos las mayores tasas de inflación en el país, a las que después seguiría una profunda recesión. Desde aquel entonces la dependencia del BoJ hacia la FED desaparecería y comenzaría a operar por libre con mayor o menor atino.

▶ ¿Cómo afecta la inflación a la política monetaria de Japón?

Al igual que ocurre con cualquier economía moderna que se precie, la inflación afecta de forma directa a la política monetaria, puesto que al fin y al cabo el papel del Banco Central es siempre el control de precios.

Cada Banco Central cuenta con su propio objetivo. En el caso del BCE, lo que se pretende es mantener la estabilidad de precios en una inflación en torno al 2%3. En el caso de la FED existe un objetivo dual, donde se busca el máximo empleo con la mínima inflación, la cual igualmente se sitúa en el 2%4.

En el caso del BoJ, el objetivo que se busca es el de “mantener la estabilidad económica del país” tratando de enmarcarlo de nuevo en el 2%5. Esto quiere decir que vamos a tener dos actuaciones:

1️⃣En caso de que la inflación se mantenga por encima de objetivo y se perciba que la economía tiene capacidad para soportar la aplicación de medidas restrictivas, podemos esperar un endurecimiento monetario a base de subidas de tipos y cortes en los programas de compra de deuda.

2️⃣En caso de que la inflación esté por debajo del objetivo, se inyectará dinero en el mercado empleando para ello tanto los diferentes programas de préstamos y compras como una rebaja en los tipos de interés

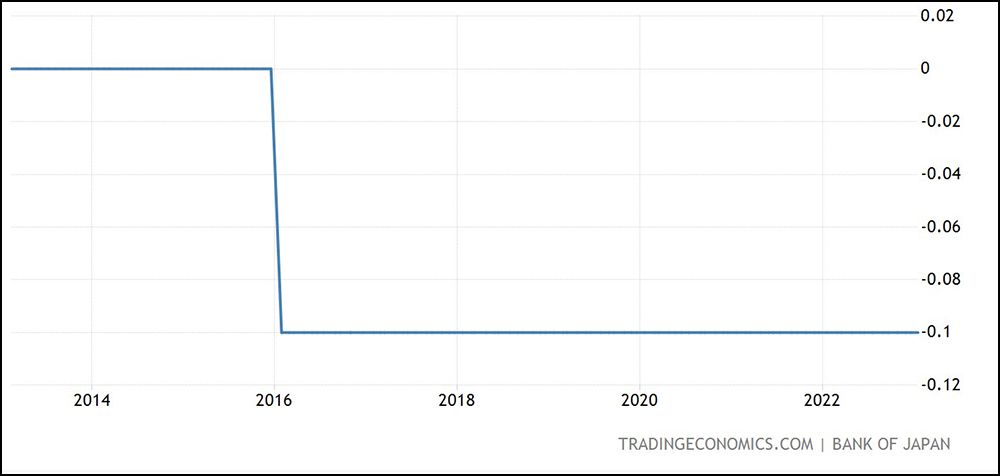

Dicho esto, merece la pena señalar que la política emprendida por el BoJ en las últimas décadas ha sido la de una laxitud plena, más aún que la vivida por el BCE en la segunda mitad del mandato de Mario Draghi y lo que Lagarde nos ha estado ofreciendo hasta hace pocos meses. Esta sería la gráfica de tipos de interés en Japón a 10 años:

Evolución de los tipos de interés en el BoJ

Fuente: Tradingeconomics.com

Vemos pues que, desde el año 2016, el BoJ abandona su hasta entonces tradicional tipo al 0% para entrar en el rango de tipo negativo del -0,10%. Conviene señalar que el artífice de esta senda no es otro que Haruhiko Kuroda, 31º gobernador del Banco Central de Japón desde 2013 hasta hoy y muy partidario de la flexibilización en la política monetaria.

No obstante, según hemo podido saber recientemente el gobierno de Japón estaría sondeando un cambio de titularidad en el BoJ6. El nombre que está sobre la mesa es el de Masayoshi Amamiya, quien por otra parte ha sido arquitecto de la mayoría de las decisiones que ha tomado Kuroda en su mandato.

Esta proximidad entre ambos perfiles, el de Amamiya y Kuroda, hace que, de producirse un cambio en el sentido política ultralaxa del BoJ, dicho cambio no resultaría tampoco muy drástico.

En cualquier caso, vamos a tener que esperar hasta el 8 de Abril para que finalice el mandato de Kuroda y sepamos quien es el sustituto. Puede que, hasta que lleguemos a dicha fecha, tengamos todavía por delante cierta volatilidad extra a la ya habitual de los pares con JPY.

● Los Abenomics

Merece la pena hacer aquí un paréntesis y hablar de los llamados Abenomics en honor a su artífice, el ex primer ministro japonés Shinzo Abe7. Con este proyecto, desplegado a partir del año 2012, Abe quería sacar a la economía nipona de un largo letargo en que venía sumida, primero desde la explosión de la burbuja inmobiliaria en los 90 y luego con la crisis financiera global de 2008.

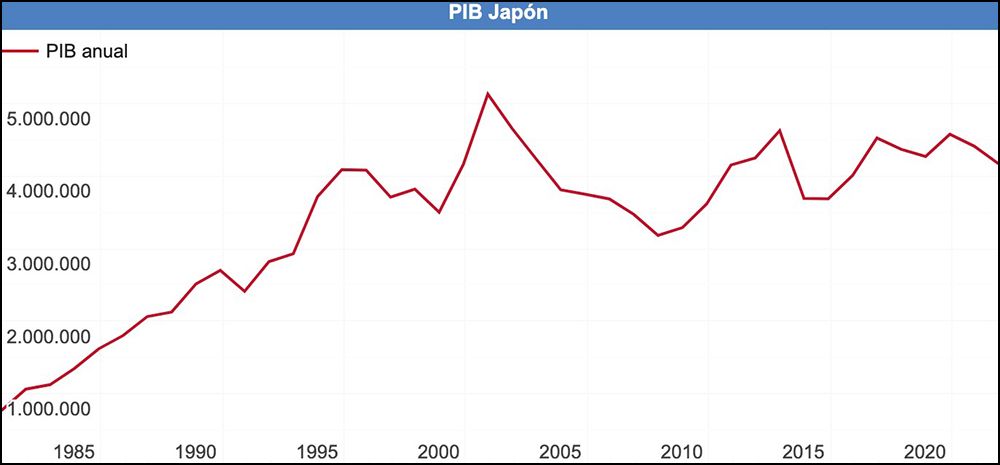

Evolución del PIB en Japón

Fuente: Expansión.com

Los Abenomics se presentaban como “las tres flechas”, un símil que bebe del mundo samurai y por el cual se perseguía reanimar la actividad con un cóctel que conjugase tres ingredientes:

?Política monetaria expansiva

?Estímulos fiscales

?Reformas estructurales

Podemos ya decir que estos Abenomics quedaban muy bien sobre el papel, sin embargo en la práctica fueron un absoluto fracaso. Durante el periodo de su aplicación entre 2012 y 2020, es decir coincidiendo con el mandato de Abe, el PIB creció un promedio anual del 0,9% (excluyendo el COVID de 2020), lo que de por sí está por debajo de los periodos anteriores.

Pero donde verdaderamente veríamos una autentica carnicería sería en el yen japonés (JPY), como a continuación vamos a poder comprobar.

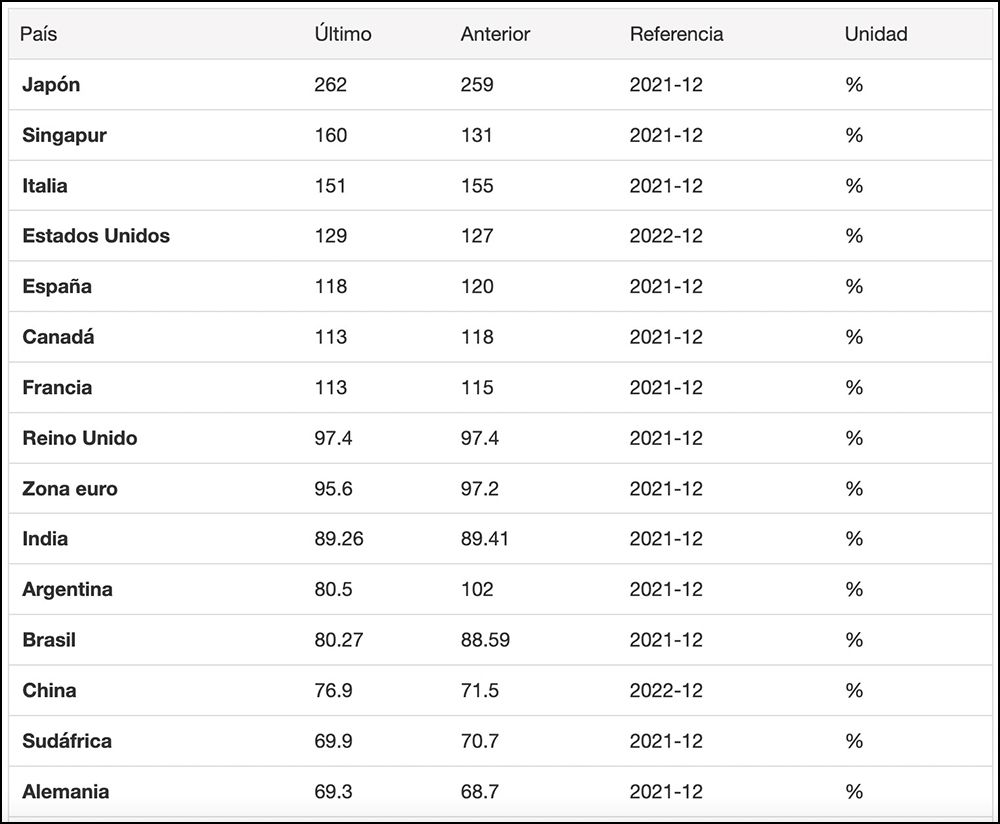

▶ Relación entre la deuda soberana de Japón y el yen

Este punto del artículo resulta especialmente importante, porque nos determina en buena manera cuál puede ser el futuro de la divisa japonesa en comparación con otras fiat.

Conviene señalar una premisa básica: en términos generales cuanto mayor sea la deuda pública de un país menor será la fortaleza de su moneda. Al revés, cuanto menor sea la deuda del país más robusta será su divisa. Así, el modelo idílico es el de una economía que, teniendo poca deuda, tenga mayor control sobre su economía y por lo tanto no se vea comprometida por los acreedores.

Esto no siempre es así, está el caso por ejemplo de EEUU en donde la predominancia del USD hace que la fortaleza del dólar permanezca en cierto modo ajena a la deuda que asume el país. También está el caso de economías como la Italiana o la Española, que por estar mancomunados con la Comunidad Económica Europea repartimos el efecto nocivo de un incremente de deuda.

Bien, pues Japón, siendo como es país soberano de su propia moneda (el JPY), se sitúa a la cabeza en porcentaje de deuda sobre PIB, no sólo entre los países desarrollados sino en el cómputo global mundial.

Top 15 países del G-20 con mayor porcentaje de deuda sobre PIB

Fuente: Tradingeconomics.com

El dato tiene aún mayor trascendencia si tenemos en cuenta que Japón se encuentra entre las cinco mayores economías del mundo, con más de 4 billones de euros anuales8.

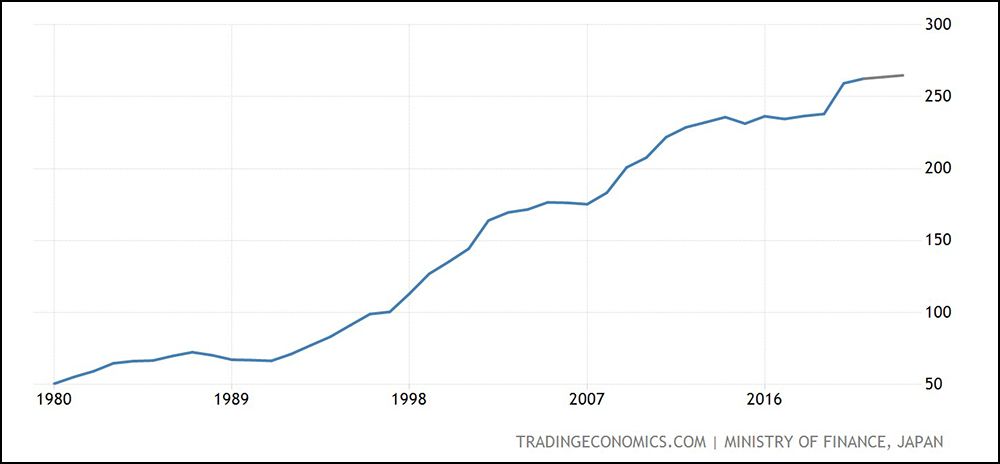

Bien, la puesta en marcha del programa ultraexpansivo de los Abenomics hizo que los niveles de por sí insostenibles de deuda sobre PIB se disparasen aún más, consolidando un camino sin retorno ya emprendido en los 90:

Evolución de la deuda sobre PIB en Japón

Fuente: Tradingeconomics.com

Mientras que la política monetaria a nivel global resultaba laxa, no había problema. Sin embargo, a raíz de la crisis del COVID los Bancos Centrales de todo el mundo se vieron obligados a ponerse firmes para atajar la creciente inflación. Así, el BoE inglés sería de los primeros en reaccionar, pero no tardaron la FED, el BCE o el BoC, por mentar algunos.

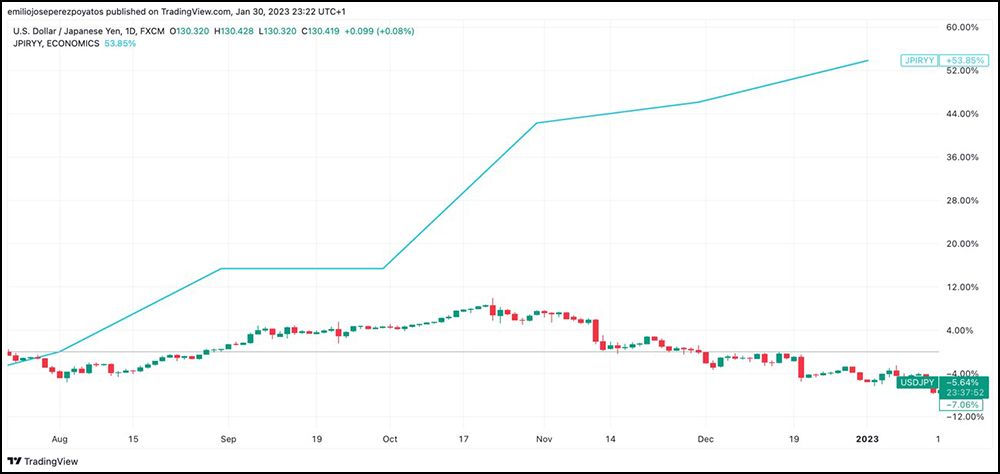

El problema fue que Japón se mantenía en su política laxa, de hecho no ha modificado el actual tipo del -0,10% entre otras cosas porque allí la inflación no ha pesado del mismo modo. Esto ha hecho que el JPY directamente se hundiera al tiempo que otras divisas, especialmente el USD, se fortalecían hasta un 50% desde mínimos de 2021.

Cotización USD/JPY

Fuente: TradingView

Sin duda, la reacción no hubiere sido tan enérgica en caso de que Japón no contase con un porcentaje de deuda sobre PIB tan elevado.

● El Control de la Curva de Tipos (YCC)

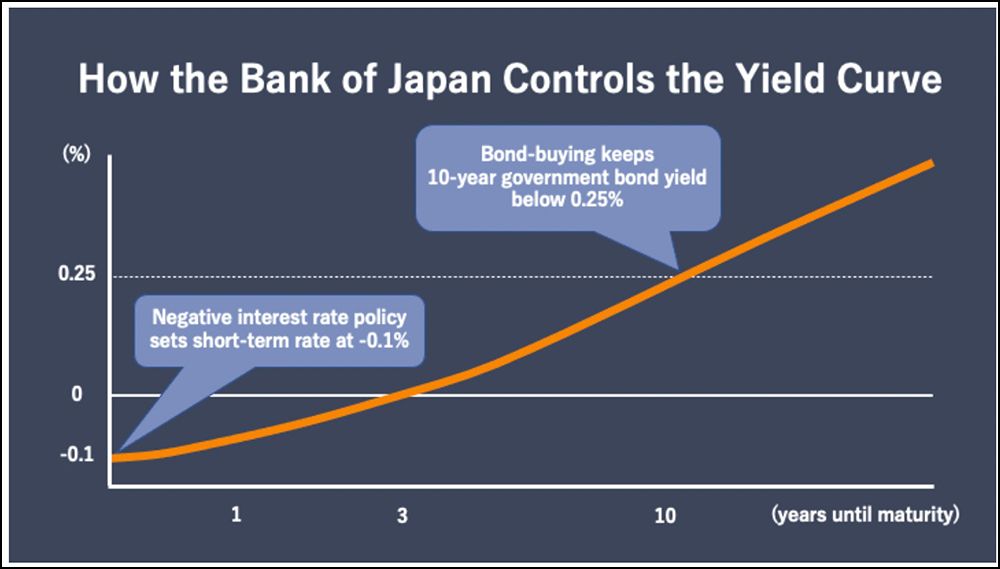

Otro asunto capital en la política monetaria japonesa está siendo el efecto del plan conocido como Control de la Curva de Tipos (YCC por sus siglas en inglés). Dicho plan se lanzó hace seis años y con él se ha pretendido mantener los tipos artificialmente bajos en todos los tramos de la curva.

Para ello, el organismo ha mantenido la tasa de interés en -0,10% para el muy corto plazo, al tiempo que se compran bonos a 10 años con una tasa del 0,25%, tal y como podemos ver en la siguiente imagen

Fuente: NHK

Dado que lo que buscaba el plan YCC, estimular el crecimiento, no se ha logrado, se especula con la retirada paulatina de la intervención en los próximos meses. De hecho, todas las quinielas señalan que será a partir de Abril, cuando Kuroda abandone su puesto, siempre y cuando el sustituto emplee un carácter menos dovish.

▶ Evolución de yen japones comparada con la inflación

Como ya hemos indicado, la inflación y la política monetaria van inexorablemente unidas. En caso de que tengamos altos niveles de inflación, vamos a ver políticas monetarias restrictivas que acaban fortaleciendo a la divisa local. En caso de no tener inflación, o peor, tener deflación, las políticas laxas debilitan la moneda.

Japón tiene una particularidad única, y esta es su escasa o nula coordinación con el resto de los indicadores mundiales. Su economía llevó 10 años de ventaja a la FED en la política de tipos cero, y ahora parece que lleva años de retraso.

Tener una elevada inflación en Japón es bueno de cara a las previsiones del JPY, puesto que servirá de presión para que el BoJ tome una serie de decisiones que empujen a los precios a la baja y todo pasa por subir los intereses. Véase por ejemplo en el contexto actual, que sólo la sombra de una inflación alta está devolviendo la fortaleza al yen.

Cotización USD/JPY comparada con la inflación YoY de Japón

Fuente: TradingView

Así pues, lo más factible es encontrarnos con estos supuestos:

?Una inflación creciente es favorable a la cotización del JPY, proporcionándole una mayor fortaleza en tanto que prevé un endurecimiento al medio plazo de las políticas del BoJ.

?Una inflación decreciente o una vuelta a la inflación cero (o incluso deflación) es perjudicial para JPY en tanto que Japón arrastra una elevadísima deuda por PIB y además las otras economías desarrolladas sí que han adoptado medidas restrictivas.

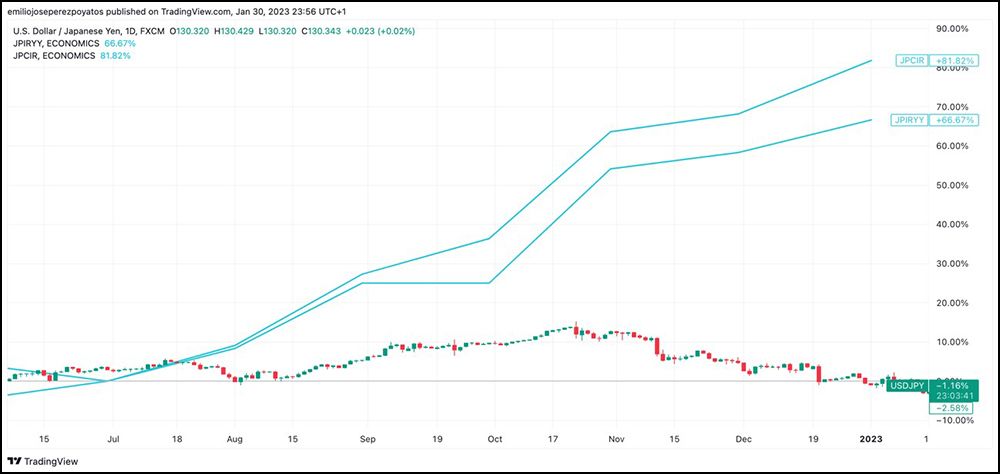

Si además queremos reafirmar la potencia de estos movimientos, podemos sumar a la gráfica el dato de la inflación subyacente, porque dicho dato es en realidad mucho más relevante de lo que lo es la inflación ordinaria, si bien todos los indicadores suelen fijarse en el segundo. Veamos el resultado:

Cotización USD/JPY comparada con la inflación YoY y la Core YoY de Japón

Fuente: TradingView

En base a estos, podremos articular una inversión sobre JPY con cierto atino y fundamento.

▶ Invertir en JPY en un contexto de inflación

Quizás este resulte ser el punto que más interese al lector, pues resulta de la aplicación práctica de todo cuanto hemos estado relatando a lo largo del texto. Invertir en divisas no es sencillo, se trata de activos con movimientos de escasa potencia y que requieren de un apalancamiento importante en cuanto a lotaje o potencia para sacar verdadero rendimiento. ¿Cómo actuar en este caso?

Lo más importante es tener siempre un punto de vista dual, esto significa no sólo vigilar la política monetaria de Japón, por lo que atañe al JPY, sino que también tenemos que vigilar de cerca lo que hace la economía del par contrario (USD, EUR, CAD, CHF,…).

Esto es así porque en multitud de ocasiones el fortalecimiento o debilitamiento de nuestra moneda no vendrá dado a causa del país soberano, sino que será fruto de lo que la par contraria haga. En el ejemplo que vimos anteriormente, el BoJ estuvo quieto mientras que la FED elevó tipos, por eso se disparó el dólar frente al yen.

▶ Conclusión

A lo largo del artículo hemos abordado de forma intensa y detallada en qué consiste y cuál es el comportamiento que nos muestran la inflación y la inflación subyacente en Japón.

En realidad, el seguimiento de ambos indicadores debiere ser algo normal para todos aquellos interesados en obtener rentabilidades a través de la negociación de pares que involucren al yen japonés. Cualquier movimiento que ejerce su fuerza por el lado del JPY tiene, de una forma u otra, su nexo con la política monetaria y los precios.

Además, por suerte el BoJ no es un banco dado a la improvisación (al menos bajo el mandato de Kuroda) por lo que sus movimientos serán anunciados con tiempo suficiente como para que podamos preparar nuestras carteras.

▶ Preguntas frecuentes

¿Cómo usar Mitrade para operar ?

Perspicacia de Trading de Mitrade es una plataforma para los inversores, que centra la atención en brindar a los inversores los conocimientos financieros básicos, las noticias más actuales de los mercados, noticias de trading y análisis de mercado exhaustivo.

¿Qué ofrece Mitrade? Disfrute de comisiones cero, spreads competitivos, apalancamiento flexible, ejecución de pedidos rápida y confiable con la plataforma de CFD trading en Mitrade Abra una cuenta real

Inicie sesión en Mitrade para obtener más información. Complete la información, registre una cuenta demo y comprenda mejor las precauciones al operar al experimentar el comercio demo.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.