El interés por aprender sobre análisis fundamental se incrementa a medida que los avances tecnológicos permiten una mayor participación de los inversores minoristas en la dinámica de los mercados bursátiles.

En esta Guía Definitiva para Inversores te presentamos todos los conceptos que debes conocer para realizar un análisis exhaustivo y tomar decisiones con criterio profesional.

Análisis fundamental: Definición y premisas principales

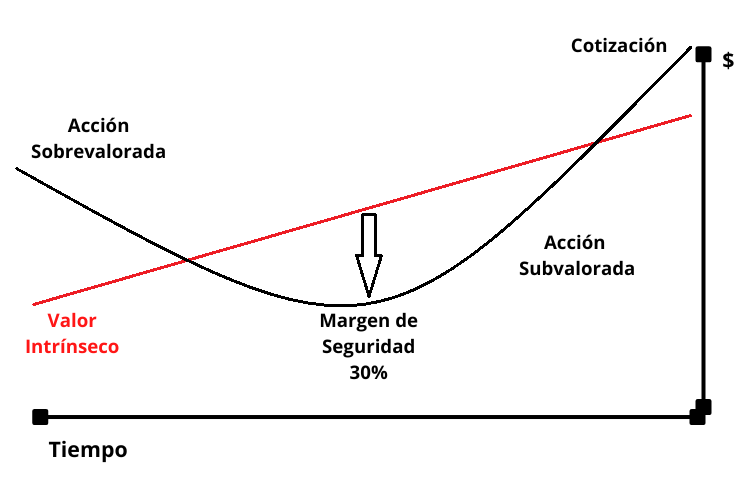

El análisis fundamental es el estudio minucioso de las causas que originan una desviación entre el valor intrínseco y el precio de mercado de un activo bursátil. En términos simples, es un estudio de los fundamentos profundos que afectan a un activo.

Estos fundamentos incluyen los factores cualitativos y cuantitativos, internos y externos, que afectan la oferta y la demanda de un activo a largo plazo.

▶ ¿Cuál es el objetivo del análisis fundamental?

Pues, buscar activos que presenten divergencias entre su valor intrínseco y su precio en bolsa para posicionarnos a largo plazo y obtener beneficios económicos. ¿Por qué razón divergen el valor intrínseco y el precio de mercado?

Los mercados están influenciados por la psicología humana, la cual puede ocasionar desviaciones no racionales que lleven el precio de los activos mucho más allá de lo que cabría esperar en base a sus fundamentos.

Sin embargo, se estima que a largo plazo los mercados tienden a funcionar racionalmente. Esto supondría que, en horizontes temporales muy largos, el precio de mercado tiende a converger con el valor intrínseco que se deriva de los fundamentos.

▶ Subvaloración de un activo bursátil

La subvaloración es la condición que presenta un activo cuando su precio de mercado es menor que su valor intrínseco.

En este caso, se esperaría que a largo plazo el precio aumente para converger con su valor fundamental. Por tanto, tendría sentido comprar este activo mientras se encuentre subvalorado para capitalizar dicho aumento.

Pero, ¡cuidado! La convergencia entre el precio y el valor no es automática, depende de la evolución de los fundamentos. Por otro lado, si un activo está subvalorado por el mercado tiene que existir una razón para ello:

◆ Si esto se debe a un deterioro de los fundamentos, el activo puede permanecer durante mucho tiempo en esa condición, hasta tanto los fundamentos mejoren. Nadie quiere comprar un activo sin potencial y ello mantiene su cotización deprimida.

◆ Sin embargo, si la subvaloración se debe a factores no racionales más allá de los fundamentos, entonces el activo tendería a converger con su valor intrínseco cuando desaparezcan estos factores.

Dilucidar tal disyuntiva es crítico al momento de invertir en un activo bursátil. Una vez resuelto ese dilema, se recomienda adquirir activos que presenten un margen de seguridad de alrededor de 30% entre el precio y el valor.

▶ Sobrevaloración de un activo bursátil

La sobrevaloración de un activo se da cuando su precio de mercado es mayor que su valor intrínseco.

En virtud del mecanismo descrito se esperaría que a largo plazo el precio disminuya para converger con su valor intrínseco. ¿Tendría sentido vender (en corto) este activo mientras se encuentre sobrevalorado para capitalizar una posible disminución de su precio?

¡No tan rápido! Si un activo está sobrevalorado por el mercado debe existir una causa que lo justifique:

◆ Si los fundamentos son fuertes, el activo podría continuar sobrevalorado por largo tiempo, incluso años. De hecho, podría continuar subiendo de precio, ya que todos quieren comprar un activo ganador.

◆ Pero, si esta condición se debe a factores no racionales, es probable que el activo tienda a converger con su valor intrínseco cuando dichos factores no estén presentes. Es lo que ocurre cuando estallan las burbujas, aunque vale decir que la convergencia es rápida y violenta…

Por lo general, las ventas (en corto) tienen un horizonte de corto plazo y un carácter especulativo. De hecho, el análisis fundamental se asocia con la inversión en valor, ya que su horizonte es de largo plazo y se orienta, precisamente, a buscar activos subvalorados con potencial de crecimiento.

El foco está en beneficiarse de las subidas del mercado a largo plazo, no en apostar a las caídas a corto plazo.

Tipos de análisis fundamental

El análisis fundamental incluye 2 categorías:

(1) Análisis cualitativo

Es el proceso que estudia aquellas variables internas y externas que no se pueden medir, pero tienen un impacto profundo en la generación de valor de una empresa. A nivel interno, el análisis cualitativo se centra en entender cómo funciona la empresa y cómo gana dinero a partir de aspectos como:

| Visión y misión | Equipo directivo |

| Modelo de negocio | Gobierno corporativo |

A nivel externo se considerarían, entre otros, factores como:

| Marco regulatorio | Estructura competitiva de la industria |

El modelo de negocio y la estructura competitiva de la industria son los 2 elementos cualitativos más importantes.

La estructura competitiva debe evaluarse a partir del ‘Modelo de las 5 Fuerzas de Porter’, el cual define el carácter y rentabilidad de una industria.

El análisis cualitativo es esencial, pues nos permite saber si una compañía posee ventajas competitivas sostenibles a largo plazo.

(2) Análisis cuantitativo

Consiste en la medición y evaluación de las variables críticas que tienen carácter cuantitativo y afectan el valor. Los factores internos se derivan, en su mayoría, de los 3 estados financieros principales de una compañía: estado de resultados, balance general y estado de flujo de efectivo.

Aunque el análisis fundamental se centra en el cálculo del valor intrínseco, no puede ni debe excluir otras variables y dimensiones igual de importantes. En lo que a variables cuantitativas se refiere, se debe hacer énfasis en su trayectoria y posibles desarrollos futuros.

Veamos cuáles son las variables cuantitativas internas a considerar:

▶ Métricas principales

Son variables que nos dan una visión integral respecto al tamaño, calidad y capacidad de un negocio para producir beneficios y remunerar a sus accionistas. Nos referimos a una serie de variables que se obtienen, en su mayoría, a partir del estado de resultados. Entre ellas:

◆ Ingresos totales. ◆ Márgenes operativo, bruto y neto.

◆ Ingresos netos. ◆ Beneficios por acción.

◆ Dividendos por acción. ◆ Rendimiento del dividendo.

◆ Payout ratio.

Estas variables nos ayudan a formarnos una idea rápida de las capacidades de una compañía.

▶ Métricas estructurales

Se trata de variables que nos permiten apreciar una perspectiva estructural de las finanzas de la empresa que no se ve en las métricas principales. Se obtienen a partir del balance general y el estado de flujo de efectivo:

◆ Activos totales. ◆ Pasivos totales.

◆ Patrimonio. ◆ Activos corrientes.

◆ Activos no corrientes. ◆ Pasivos corrientes.

◆ Pasivos no corrientes. ◆ Flujo de efectivo neto.

◆ Flujo de efectivo en operación. ◆ Flujo de efectivo en inversión.

◆ Flujo de efectivo en financiamiento.

▶ Métricas de desempeño

Abarcan una serie de variables y ratios que permiten evaluar 4 dimensiones críticas de un negocio:

◆ Eficiencia operativa: ciclo de conversión de efectivo, etc.

◆ Liquidez: ratio corriente, ratio rápido.

◆ Salud financiera: ratio deuda/patrimonio.

◆ Rentabilidad: retorno sobre los activos (ROA), retorno sobre el patrimonio (ROE), retorno sobre el capital invertido (ROIC).

Estas métricas de desempeño permiten comparar diferentes compañías y ello es clave al momento de seleccionar una acción, pues facilita la exclusión de valores de alto riesgo y mala calidad.

▶ Métricas de valoración

Son variables que ayudan a determinar si una acción se cotiza a precios razonables partiendo de alguna metodología de valoración de empresas. Entre los métodos de valoración podemos mencionar:

◆ Valor de la empresa.

◆ Valor contable.

◆ Ratio PER: Price/Earnings.

◆ Flujo de caja por acción descontado.

◆ Flujo de caja financiero descontado.

No hay un consenso establecido respecto a las distintas metodologías de valoración, por lo cual las estimaciones pueden diferir según la fuente. Aunque no haremos un estudio detallado de cada una si te presentaremos una de ellas, tal vez la más popular y accesible: el ratio PER.

Ratio PER: Price/Earnings

El ratio PER es una medida de valoración que mide el precio de una acción con respecto a los beneficios por acción, a fin de determinar cuánto dinero están dispuestos a pagar los inversores por cada unidad monetaria de beneficio que genera la compañía. Veamos:

Ratio PER = Precio por Acción / Beneficios por Acción

Supongamos que la acción de la compañía XYZ se cotiza a 25 $ y los beneficios por acción para los últimos 12 meses fueron de 4,25 $.

Ratio PER = 25 $ / 4,25 $ = 5,9

Es decir, en las condiciones actuales, los inversores están dispuestos a pagar un múltiplo sobre los beneficios de 5,9 o 5,9X. Dicho de otra forma, los inversores pagarían 5,9 $ por cada dólar de beneficio.

El ratio PER también puede interpretarse como la cantidad de años que un inversor tardaría en recuperar su inversión a partir de la cotización actual. En este caso, un inversor tardaría 5,9 años en recuperar los 25 $ invertidos.

Como verás, mientras más bajo (alto) sea el ratio PER, mayor podría sería la tendencia de una acción a la subvaloración (sobrevaloración). En términos prácticos, el ratio PER es una buena proxy del grado relativo de subvaloración o sobrevaloración de una acción.

Continuando con el análisis cuantitativo, a nivel externo debemos considerar los siguientes factores:

(1) Variables macroeconómicas

Conocer el estado actual de la economía y sus posibles escenarios es vital para estimar el impacto del ciclo económico sobre la marcha de los negocios, y en última instancia, sobre los beneficios de una compañía. Te recomendamos revisar las siguientes variables macroeconómicas:

| Desempleo | Inflación |

| Tasa de crecimiento del PIB total | Tasa de crecimiento del PIB sectorial |

| Tasas de interés | Tipos de cambio |

| Deuda pública y privada | |

Estas variables cuantitativas deben estudiarse para todos los mercados relevantes de una empresa.

(2) Mercado de valores

En este caso se busca determinar el grado de correlación entre la bolsa y el valor en cuestión que estamos analizando. Se pueden utilizar los índices general y sectorial que siguen la bolsa en la cual cotiza la acción.

Por ejemplo, si estamos realizando análisis fundamental sobre la acción de Apple (AAPL), podríamos comparar este valor con el índice S&P 500 (SPX) del cual forma parte. Además, compararíamos con el índice sectorial de Tecnologías de la Información (S5INFT).

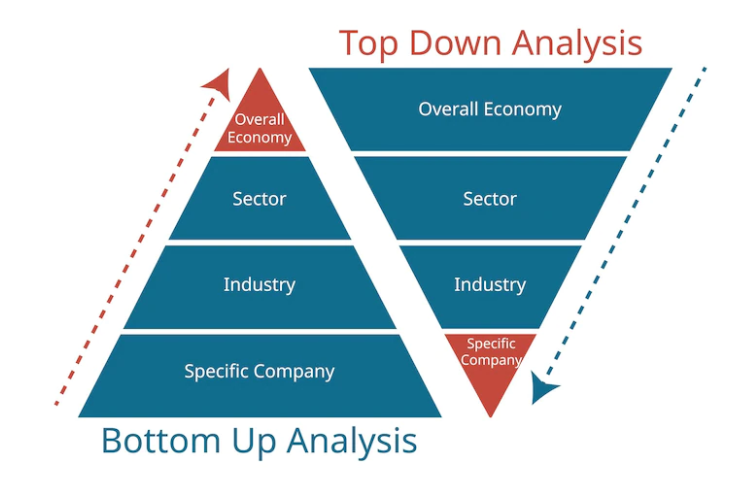

Enfoques del análisis fundamental

Este aspecto aborda la manera en la cual encaramos el proceso de análisis fundamental. En ese sentido, existen 2 enfoques para ordenar los pasos a seguir:

▶ Bottom-up o análisis ascendente

Este enfoque analiza los datos desde lo particular a lo general y supone considerar primero las variables internas, para luego pasar a las variables externas. Procederíamos en el siguiente orden:

◆ La compañía objeto de estudio.

◆ El sector o industria.

◆ La economía nacional y el mercado de valores.

◆ La economía global.

Primero analizamos la empresa a partir de sus variables internas, cualitativas y cuantitativas, para luego ir generalizando hacia la industria, la economía y el mercado de valores.

▶ Top-down o análisis descendente

El enfoque descendente se orienta del todo a las partes, por lo que la lógica va de lo general a lo particular. Se analizan los mismos factores, pero en orden inverso:

◆ La economía global.

◆ La economía nacional y el mercado de valores.

◆ El sector o industria.

◆ La compañía objeto de estudio.

En el análisis descendente comenzamos por los factores externos, para terminar analizando la empresa en cuestión. Los tipos de análisis fundamental abordan la naturaleza de los datos, mientras que el enfoque, como acabas de ver, se centra en cómo abordamos el estudio de estos factores.

¿Cómo hacer análisis fundamental en 7 pasos?

Si quieres hacer una buena aproximación a los fundamentos debes estudiarlos detenidamente. Es por esto que un análisis fundamental de calidad requiere tiempo y estudio. A continuación, te mostraremos cómo obtener toda la información que necesitas para realizar el análisis fundamental de la compañía de comercio minorista, Walmart (WMT), en 7 pasos:

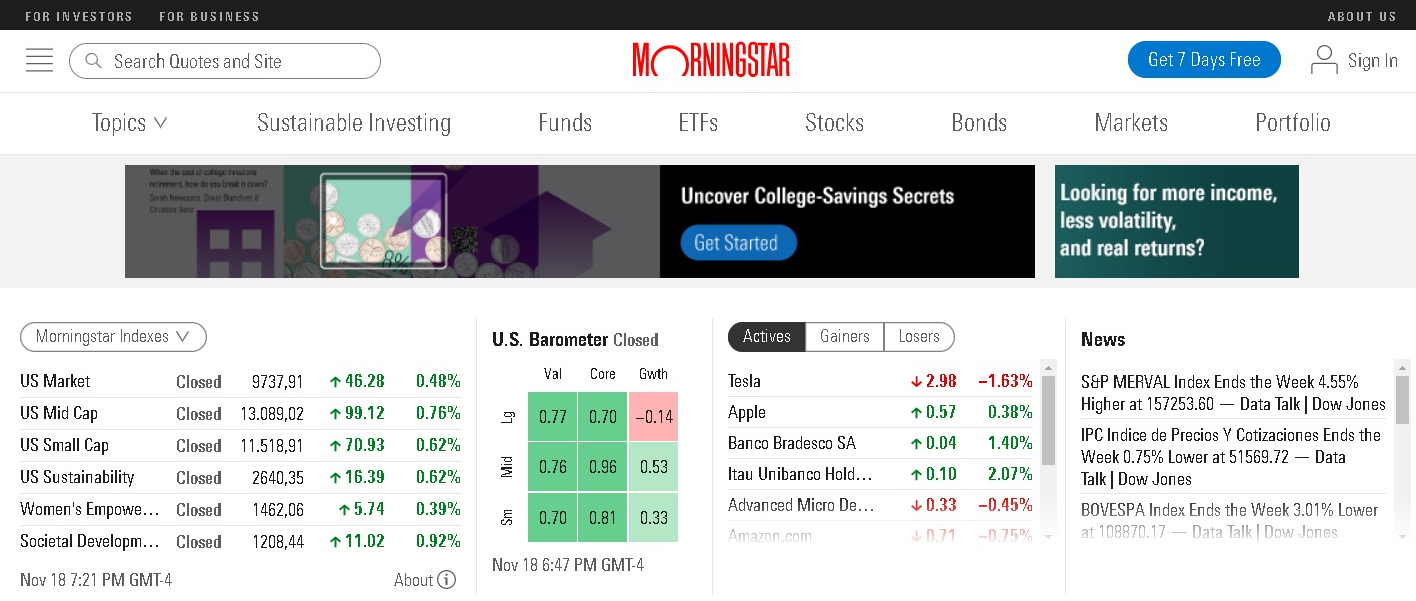

Paso 1: Selecciona una fuente de información confiable

Existen diversas páginas de información económica que ofrecen acceso gratuito a los estados financieros y demás datos básicos de cualquier compañía que cotice en las bolsas principales del mundo. Vamos a recomendarte la página Morningstar.com, por la gran cantidad de datos que nos ofrece:

Fuente: morningstar.com

Paso 2: Seleccionar un enfoque de análisis fundamental

En este caso vamos a usar el enfoque bottom-up, para comenzar analizando a la compañía en cuestión, Walmart. Ya conoces los aspectos que tendríamos que evaluar y el orden en el cual debemos hacerlo.

Paso 3: Análisis de la compañía

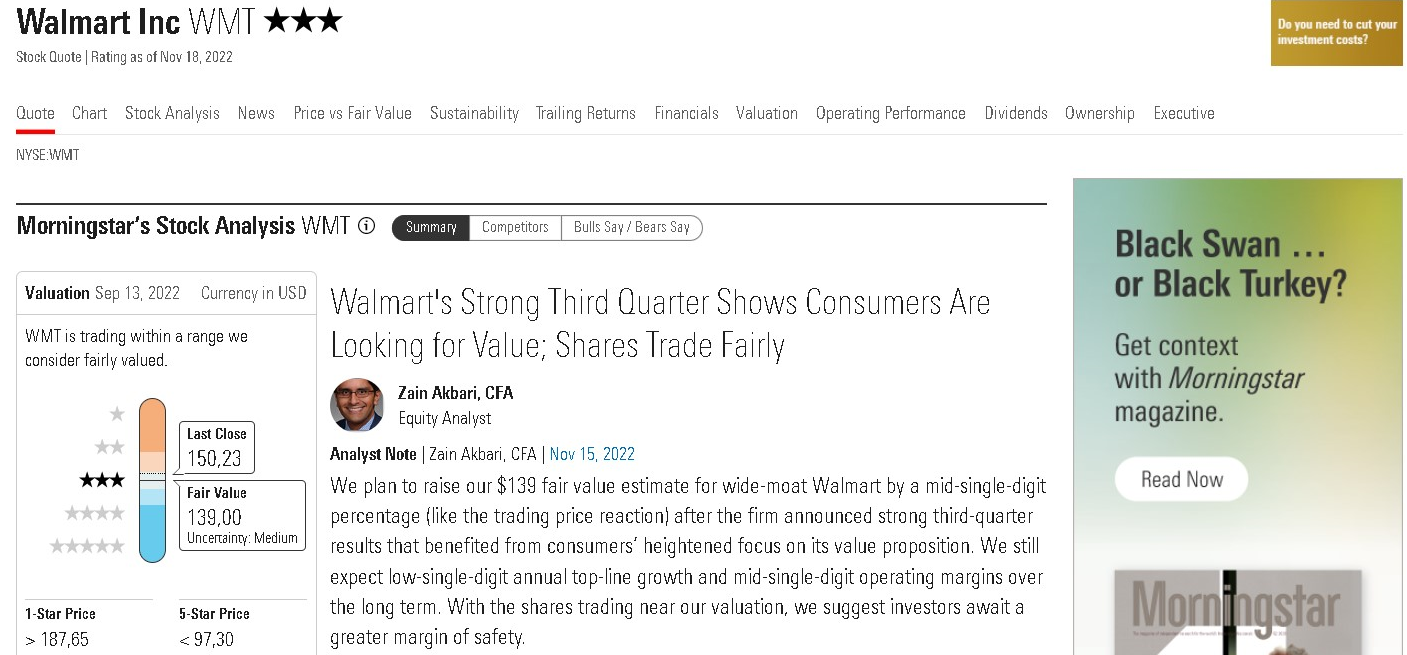

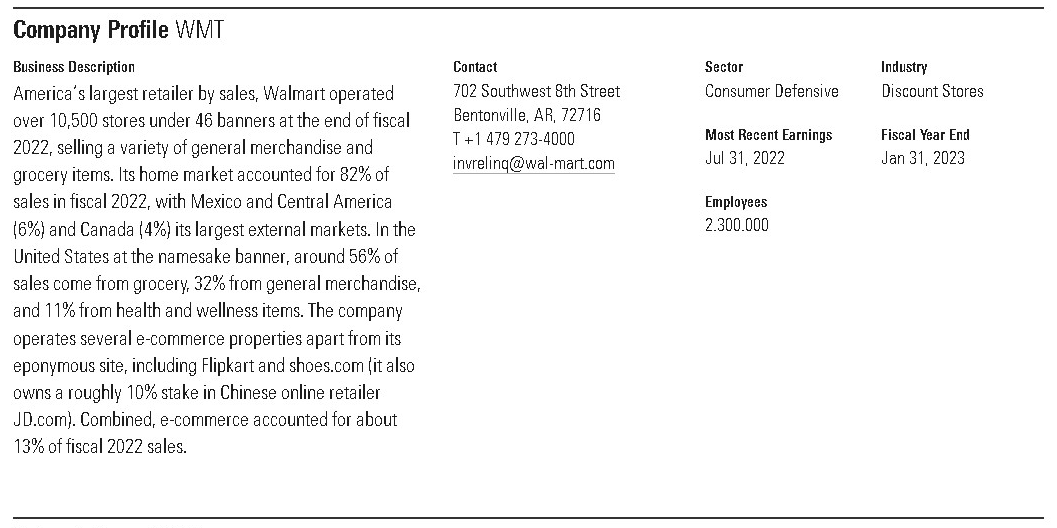

Colocando el ticker 'WMT' podremos acceder a casi toda la información pertinente que necesitamos:

Fuente: morningstar.com

En la parte superior puedes observar el menú principal, donde se encuentran las diferentes categorías con series de datos de hasta 10 años. Para el análisis cualitativo podemos comenzar por extraer el perfil de la empresa:

Fuente: morningstar.com

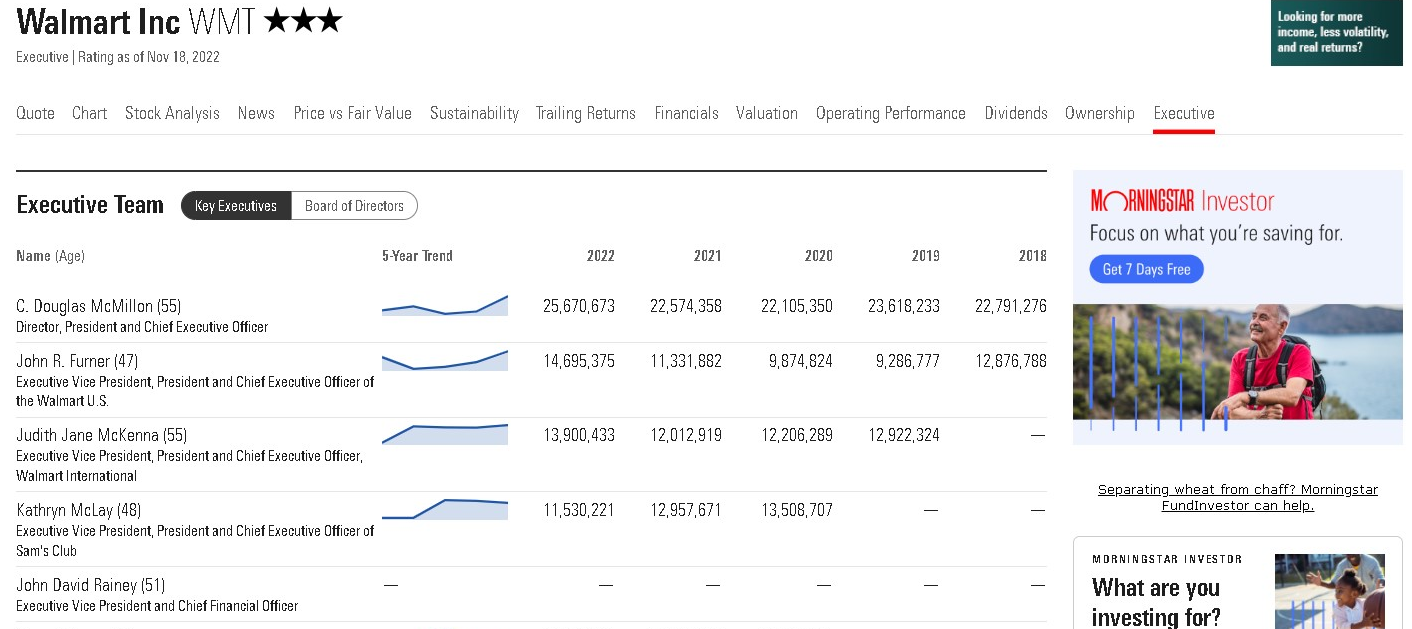

Para extraer la información sobre el equipo directivo vamos al link "Executive" en el menú principal:

Fuente: morningstar.com

Para el resto de la información, relativa a la misión y visión, gobierno corporativo y demás aspectos del modelo de negocio siempre es recomendable ir a la página oficial de la compañía.

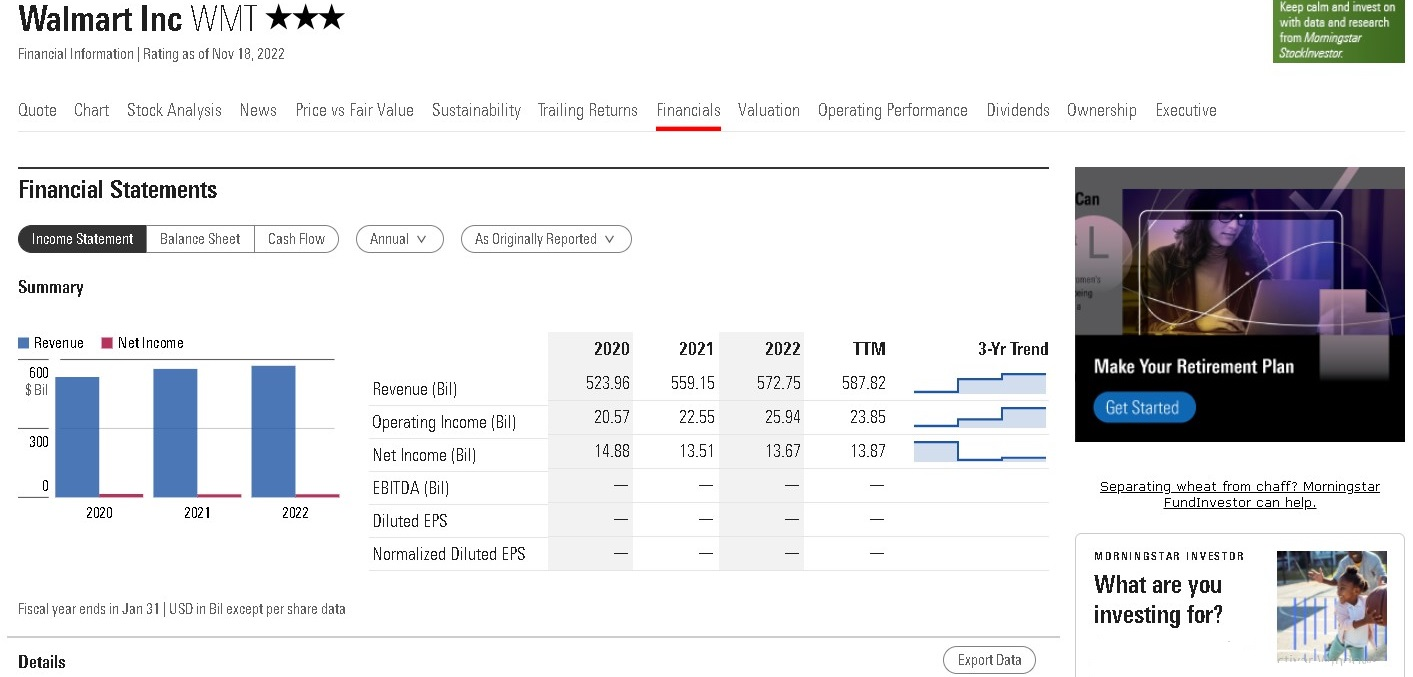

Para poder realizar el análisis cuantitativo debes extraer los estados financieros en Morningstar, en el link "Financials" del menú principal:

Fuente: morningstar.com

Una vez allí, puedes exportar la data a formato Excel. Esto es fundamental para poder evaluar gráficamente todas las variables, así como calcular cualquier otro indicador pertinente. Las otras variables cuantitativas se encuentran en los siguientes links:

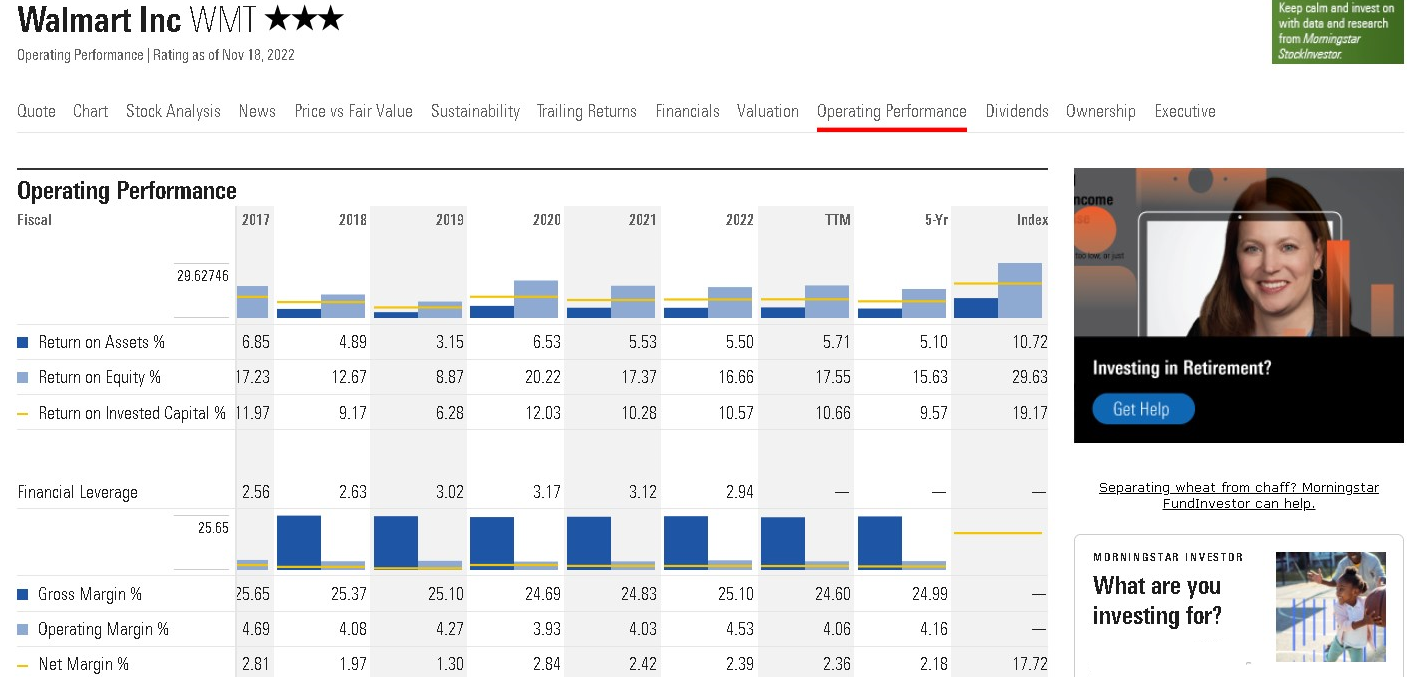

Desempeño Operativo - "Operating Performance":

Fuente: morningstar.com

Valoración - "Valuation":

Fuente: morningstar.com

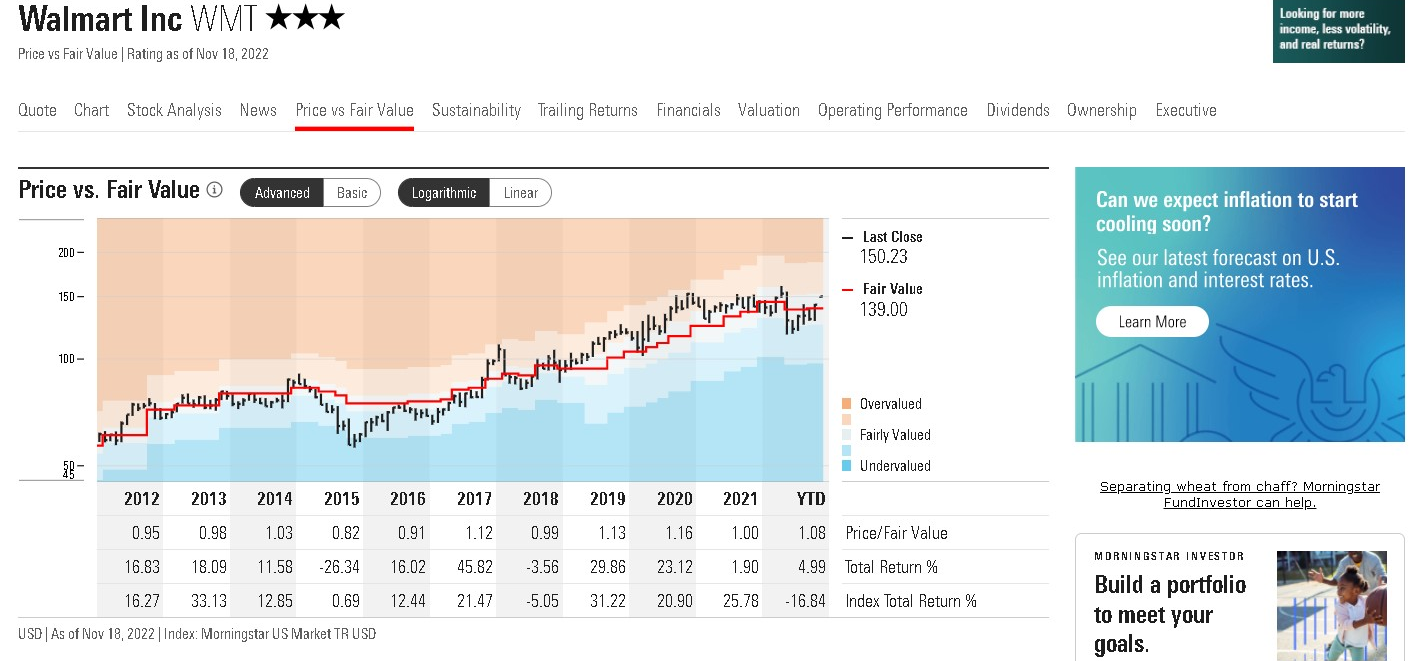

En el caso de la valoración, uno de los aspectos centrales del análisis fundamental, también debemos revisar cuidadosamente el link "Price vs. Fair Value":

Fuente: morningstar.com

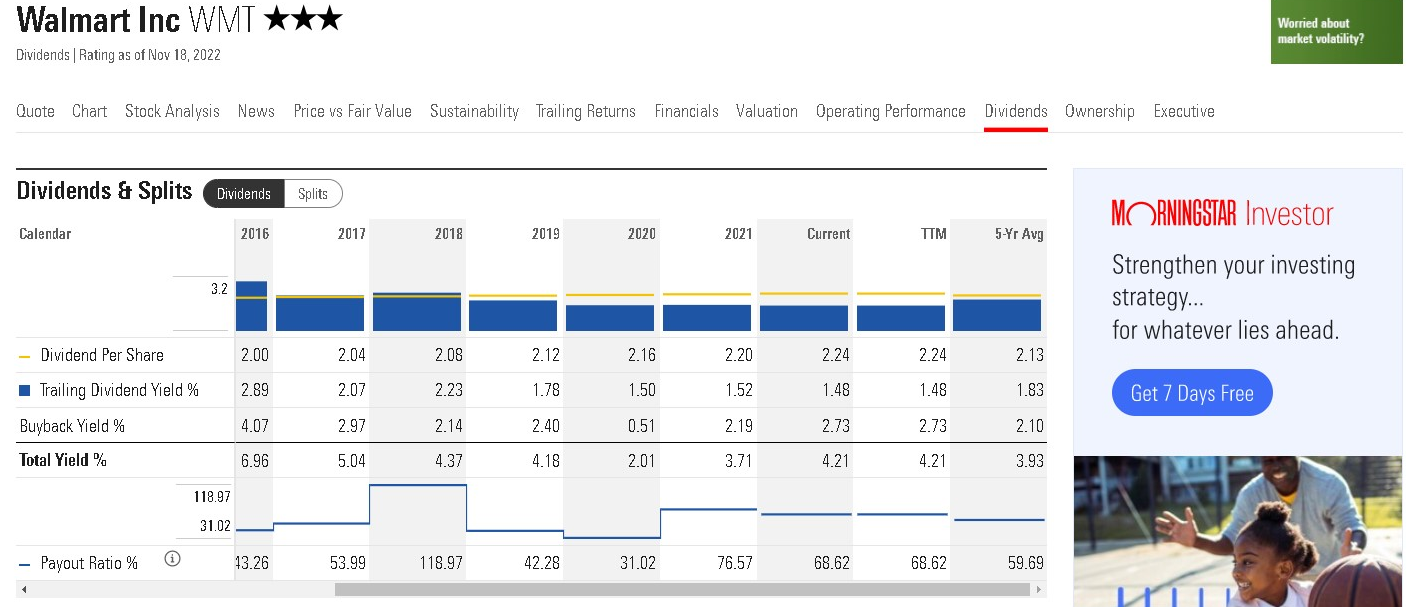

Dividendos - "Dividends":

Fuente: morningstar.com

Aunque estas secciones no se pueden exportar, si se pueden copiar fácilmente para ser trabajadas en formato Excel.

Paso 4: Análisis de la industria

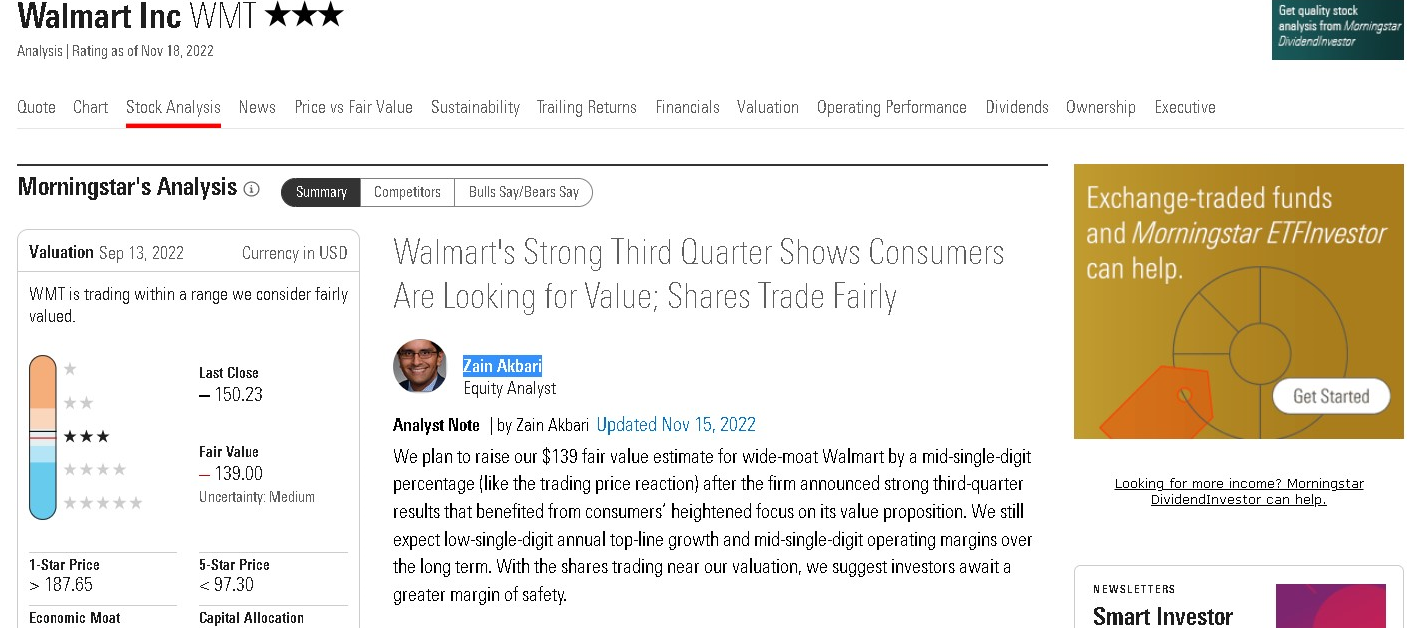

El análisis de la industria requiere realizar una investigación sobre las 5 fuerzas que moldean una industria. En el link "Stock Analysis" del menú principal puedes obtener la visión de un analista certificado (CFA) del sector, en este caso, Zain Akbari:

Fuente: morningstar.com

Este completo análisis contiene:

Nota del analista | Asignación de capital |

Riesgos e incertidumbre | Alcance de las ventajas competitivas |

Estrategia (modelo) de negocio y perspectivas | Precio justo (valor intrínseco) y fundamentos del beneficio |

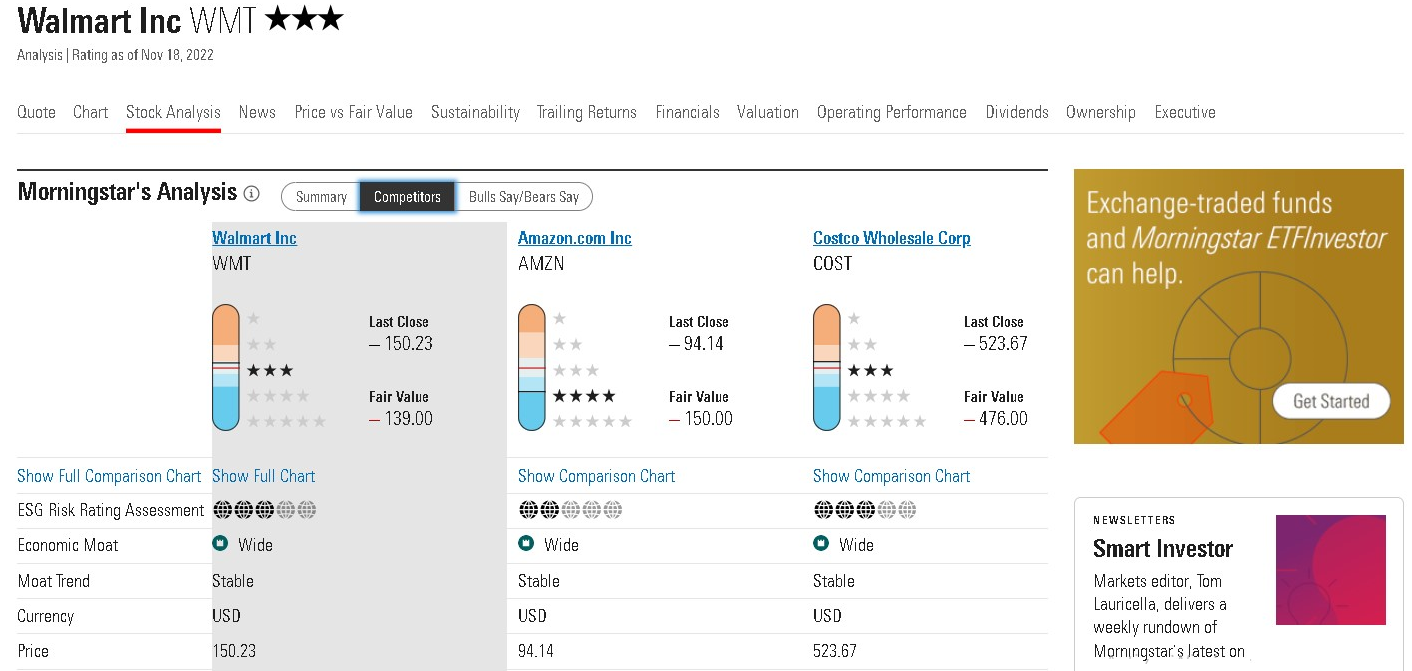

Morningstar permite acceso total a este análisis y al valor intrínseco (Price vs. Fair Value) para ciertas empresas, pero, en general, debes suscribirte para poder ver esta información para todas las empresas. Luego, en el link "Competitors" podrás obtener la información sobre los competidores principales:

Fuente: morningstar.com

Otros aspectos de esta sección, tales como los proveedores, deberás investigarlos en otras fuentes.

Paso 5: Análisis de la economía nacional

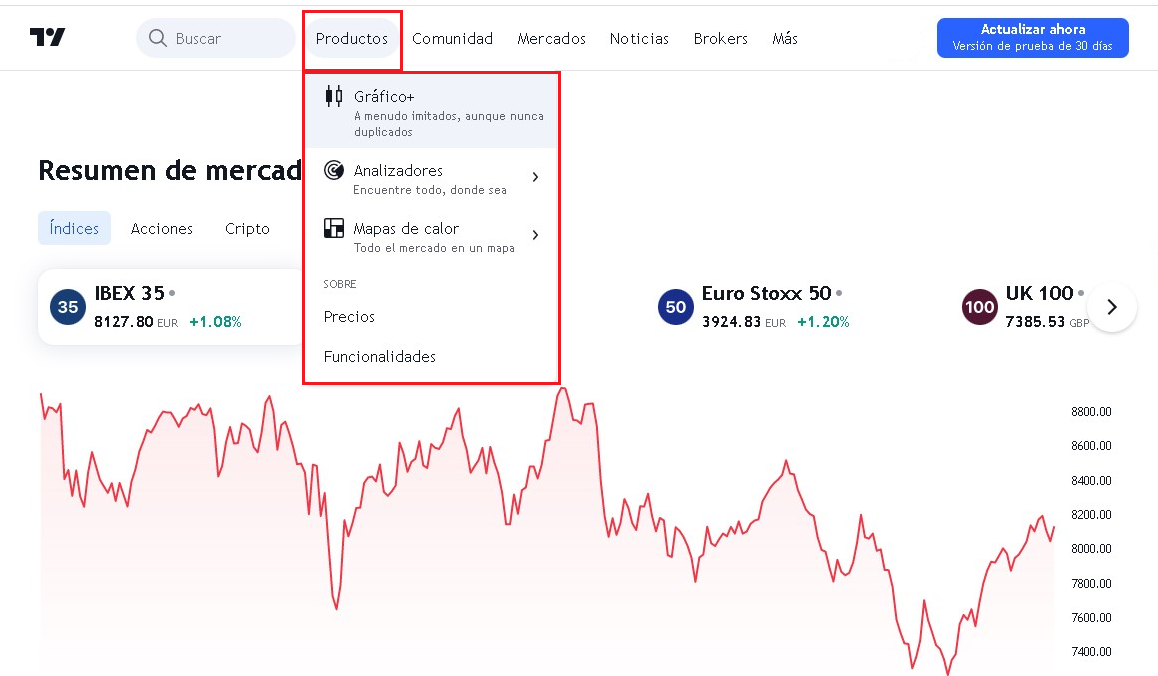

Para el análisis de la economía nacional te recomendamos revisar la evolución de todas las variables macroeconómicas en el sitio Tradingview.com. Allí podrás visualizar de forma gratuita todas las variables que ya te mencionamos:

Fuente: tradingview.com

En este caso, te interesa revisar el estado actual y posible comportamiento de la economía de los Estados Unidos, la cual supone más del 80% de las ventas de la compañía. A continuación, te dejamos los símbolos de búsqueda de cada variable en Tradingview:

◆ Tasa de crecimiento del PIB (Trimestral: USGDPQQ / Anual: USGDPYY)

◆ Indice de Gastos de Consumo Personal excluyendo Alimentos y Energía (DPCCRV1Q225SBEA).

◆ Desempleo (USUR).

◆ Inflación (Mensual: USIRMM / Anual: USIRYY).

◆ Tasas de interés (USINTR).

◆ Tipos de cambio (Indice del Dólar: DXY).

◆ Deuda pública y privada (Pública: USGDG / Privada: USPDG / Hogares: USHDG).

Por supuesto, a partir de la tendencia de estas variables hay que realizar un análisis sobre los posibles escenarios para la economía nacional.

Paso 6: Análisis de la economía global

México y Centro América representan los principales mercados externos de Walmart con un 6% y un 4% respectivamente.

De manera que es recomendable realizar un análisis similar al de la economía nacional, en especial en cuanto al PIB, la inflación y los tipos de cambio. También puedes usar la información disponible en Tradingview para otros países como México, por ejemplo:

◆ Tasa de crecimiento del PIB (Trimestral: MXGDPQQ / Anual: MXGDPYY).

◆ Inflación (Mensual: MXIRMM / Anual: MXIRYY).

◆ Tipos de cambio (Dólar/Peso Mexicano: USDMXN).

Aunque el peso de las ventas de Walmart en el exterior no es tan significativo, pueden mermar los resultados en los Estados Unidos cuando se consolidan los distintos mercados.

Paso 7: Diagnóstico del análisis fundamental de Walmart

Partiendo de toda la información analizada en los pasos anteriores, debes generar un diagnóstico que gira en torno al contraste de la cotización actual con el valor intrínseco.

Zain Akbari, Equity Analyst para Morningstar, estima un valor intrínseco de 139 $ para Walmart. La cotización de mercado cerró en 150,23 $ para la sesión del 18 de noviembre de 2022. Por tanto, la acción se estaría comerciando con una prima de 8,1% sobre su valor intrínseco, dados los recientes buenos resultados.

Por otro lado, su ratio PER es de 46,2X siendo su promedio quinquenal de 32,5X y el ratio PER estimado para el mercado de 18,7X. De manera que, la acción de la empresa se encuentra relativamente sobrevalorada, lo cual podría mantenerse por algún tiempo mientras los resultados económicos de la compañía lo justifiquen.

Sin embargo, el ratio PER proyectado de Walmart, que toma en cuenta los beneficios estimados, es de 23,1X… Es de esperar que, en algún momento, el ratio PER real se alineará con el proyectado.

▶ La clave del análisis fundamental

Un análisis fundamental integral requiere mucha investigación, lo cual demanda 2 elementos que deberás aportar: tiempo y paciencia.

La principal razón por la cual los inversores pierden dinero es debido a la falta de conocimiento y habilidades para encarar el proceso de selección y gestión de un activo bursátil. Según Peter Lynch, unos de los mejores inversores de todos los tiempos, todos nosotros podemos llegar a ser exitosos en la bolsa:

"Casi todo el mundo en este planeta tiene la capacidad intelectual para ganar dinero en el mercado de valores. La pregunta es si tienes el estómago para ello y si estás dispuesto a hacer un poco de trabajo. Esos son los elementos clave".

Profundiza en todos y cada uno de los puntos detallados en esta Guía Definitiva para Inversores, así podrás desarrollar tu propio criterio.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.