El Dólar estadounidense se mantiene estable mientras los mercados intentan interpretar los aranceles y los datos de EE.UU.

- El Dólar estadounidense se comercia de manera ampliamente estable mientras los operadores evalúan la reciente Encuesta de Manufactura de la Fed de Dallas.

- La administración Trump suspende los intentos de negociación con China mientras se podría anunciar más alivio en los aranceles de EE.UU.

- El Índice del Dólar estadounidense sigue limitado por debajo del nivel redondo de 100.00, cotizando cerca de 99.20 el martes.

El Índice del Dólar estadounidense (DXY), que rastrea el desempeño del Dólar estadounidense (USD) frente a seis divisas principales, sube ligeramente y cotiza a 99.20 en el momento de escribir el martes. El polvo aún se está asentando después de que la Reserva Federal de Dallas (Fed) publicara el Índice de Sentimiento Manufacturero de abril el lunes. Además del hecho de que el número se contrajo a -35.8, un número no visto desde la pandemia de COVID, el informe real mencionó los comentarios de los participantes.

Los participantes expresaron su sentimiento actual con palabras como "caos" e "insania", para describir la agitación provocada por los aranceles del presidente estadounidense Donald Trump. Eso da una idea de cómo las cosas se están desmoronando en EE.UU. bajo los actuales esquemas arancelarios. Los rendimientos de EE.UU. también bajan mientras los operadores apuestan por mayores posibilidades de que la Fed recorte las tasas de interés más pronto que tarde, si los próximos datos económicos de EE.UU. esta semana, con el Producto Interno Bruto (PIB) preliminar del primer trimestre y las Nóminas No Agrícolas (NFP) de abril, son tan desastrosos como la impresión manufacturera de la Fed de Dallas.

En el frente del calendario económico, hay algunos datos más ligeros por delante el martes, con el tema central en el informe de Ofertas de Empleo JOLTS para marzo. Aunque esto es retrospectivo, antes de que se implementaran los aranceles de EE.UU., podría ya dar un sentimiento si las empresas estadounidenses se estaban preparando para un impacto y redujeron su actividad de contratación. Además de eso, también se espera el saldo comercial de bienes preliminar de EE.UU. para marzo.

Qué mueve el mercado hoy: ¿Es solo el comienzo?

- A las 12:30 GMT, se publicará el saldo comercial de bienes preliminar de EE.UU. para marzo. No hay pronóstico disponible con el déficit anterior en 147.000 millones de dólares.

- Los Inventarios Mayoristas preliminares para marzo también se publicarán a la misma hora, se espera un aumento del 0.7% desde el incremento del 0.3% en febrero.

- A la 1:00 GMT, se publicará el Índice de Precios de Vivienda de febrero. Se espera un aumento del 0.3% desde el 0.2% en febrero.

- A las 14:00 GMT, se espera que el informe de Ofertas de Empleo JOLTS para marzo se contraiga aún más a 7.5 millones, viniendo de 7.568 millones anteriormente. También se publicará la Confianza del Consumidor para abril, aunque no hay pronóstico disponible.

- Las acciones están estables con muy pequeñas ganancias a reportar en general, en promedio por debajo del 0.5% tanto para los índices europeos como para los mercados de futuros de EE.UU.

- La herramienta CME FedWatch muestra que la probabilidad de un recorte de tasas de interés por parte de la Reserva Federal en la reunión de mayo se sitúa en 8.9% frente a una probabilidad del 91.1% de que no haya cambios. La reunión de junio ve una probabilidad del 62.6% de un recorte de tasas.

- Los rendimientos a 10 años de EE.UU. cotizan alrededor del 4.23%, bajando un poco mientras los operadores lentamente pero con seguridad vuelven a comprar bonos estadounidenses.

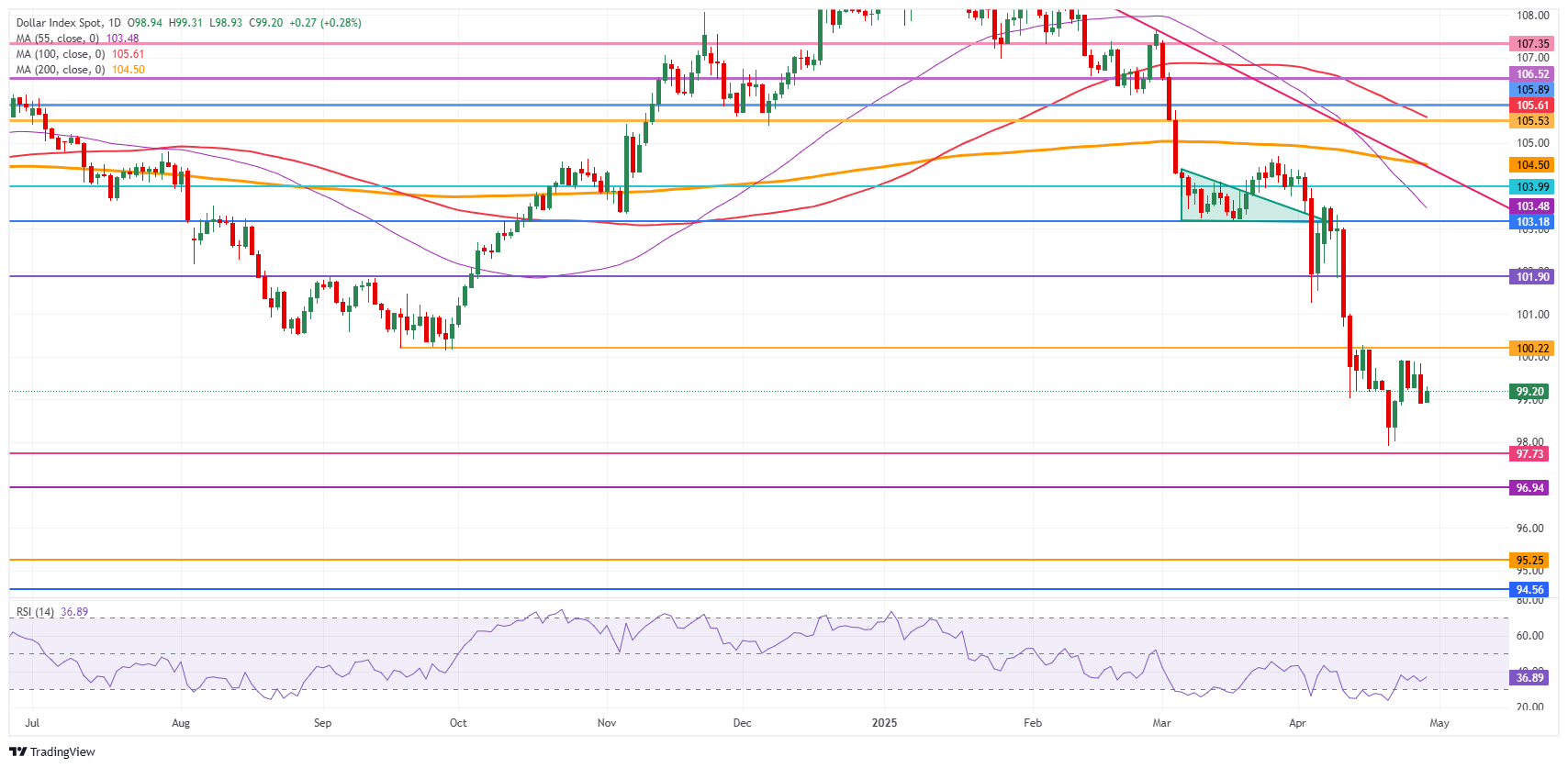

Análisis Técnico del Índice del Dólar estadounidense: Nada se mueve

El Índice del Dólar estadounidense (DXY) no se mueve a ningún lado mientras los operadores mantienen la pólvora seca para los datos económicos clave de EE.UU. más adelante esta semana. Mientras tanto, algunos titulares geopolíticos sobre la reducción de aranceles se ven contrarrestados por titulares de China u otros países en respuesta a la administración Trump. Al observar los datos de EE.UU., la encuesta manufacturera de la Fed de Dallas podría ser la primera señal real de que el desempeño económico de EE.UU. comenzará a deteriorarse, pidiendo recortes rápidos de tasas de interés por parte de la Fed, y un Dólar estadounidense más débil antes de que los números económicos de EE.UU. se recuperen nuevamente.

En el lado positivo, la primera resistencia del DXY se encuentra en 100.22, que apoyó al DXY en septiembre de 2024, con un quiebre por encima del nivel redondo de 100.00 como una señal alcista. Una recuperación firme sería un regreso a 101.90, que actuó como un nivel clave a lo largo de diciembre de 2023 y nuevamente como base para la formación de hombro-cabeza-hombro invertido durante el verano de 2024.

Por otro lado, el soporte en 97.73 podría ser rápidamente puesto a prueba ante cualquier titular bajista sustancial. Más abajo, un soporte técnico relativamente delgado se encuentra en 96.94 antes de mirar los niveles más bajos de este nuevo rango de precios. Estos estarían en 95.25 y 94.56, lo que significaría nuevos mínimos no vistos desde 2022.

Índice del Dólar estadounidense: Gráfico Diario

GUERRA COMERCIAL ENTRE EEUU Y CHINA FAQs

En términos generales, "trade war" es una guerra comercial, un conflicto económico entre dos o más países debido al extremo proteccionismo de una de las partes. Implica la creación de barreras comerciales, como aranceles, que resultan en contrabarreras, aumentando los costos de importación y, por ende, el coste de la vida.

Un conflicto económico entre Estados Unidos (EE.UU.) y China comenzó a principios de 2018, cuando el presidente Donald Trump estableció barreras comerciales contra China, alegando prácticas comerciales desleales y robo de propiedad intelectual por parte del gigante asiático. China tomó medidas de represalia, imponiendo aranceles a múltiples productos estadounidenses, como automóviles y soja. Las tensiones escalaron hasta que los dos países firmaron el acuerdo comercial Fase Uno entre EE.UU. y China en enero de 2020. El acuerdo requería reformas estructurales y otros cambios en el régimen económico y comercial de China y pretendía restaurar la estabilidad y la confianza entre las dos naciones. La pandemia de Coronavirus desvió la atención del conflicto. Sin embargo, vale la pena mencionar que el presidente Joe Biden, quien asumió el cargo después de Trump, mantuvo los aranceles y hasta añadió algunos gravámenes adicionales.

El regreso de Donald Trump a la Casa Blanca como el 47º presidente de EE.UU. ha desatado una nueva ola de tensiones entre los dos países. Durante la campaña electoral de 2024, Trump se comprometió a imponer aranceles del 60% a China una vez que regresara al cargo, lo que hizo el 20 de enero de 2025. Se espera que la guerra comercial entre EE.UU. y China se reanude donde se dejó, con políticas de represalia que afectan el panorama económico global en medio de interrupciones en las cadenas de suministro globales, lo que resulta en una reducción del gasto, particularmente en inversión, y alimentando directamente la inflación del índice de precios al consumidor.