Bitcoin cae un 3 % desde su reciente máximo histórico, ¿es este el tope del ciclo?

- Los inversores en Bitcoin entraron en pánico tras la decisión de recorte de tasas de la Fed, golpeando el mercado con una alta presión vendedora.

- El patrón del ciclo de mercado de cuatro años de Bitcoin indica que la reciente corrección podría ser temporal.

- Los ETFs de Bitcoin pueden haber alterado el patrón histórico del ciclo del mercado de criptomonedas.

Bitcoin (BTC) cotizaba cerca de 97.000 $ el viernes después de que su reciente corrección viera a las criptomonedas perder más del 5% de su capitalización de mercado total. A pesar del sentimiento bajista que actualmente domina el mercado, varios factores clave sugieren que el BTC podría no haber alcanzado su máximo en el ciclo de mercado actual.

El retroceso de Bitcoin por debajo de los 100.000 $ deja a los inversores preguntándose si el ciclo alcista ha terminado

Después de alcanzar un máximo de 108.300 $ a principios de la semana, Bitcoin experimentó una caída el miércoles tras la perspectiva de recorte de tasas de la FOMC para 2025. La decisión de la Fed de tener solo dos recortes de tasas el próximo año empañó las expectativas de cuatro recortes de tasas por parte de los participantes del mercado, lo que llevó a una fuerte presión vendedora en todo el mercado de criptomonedas.

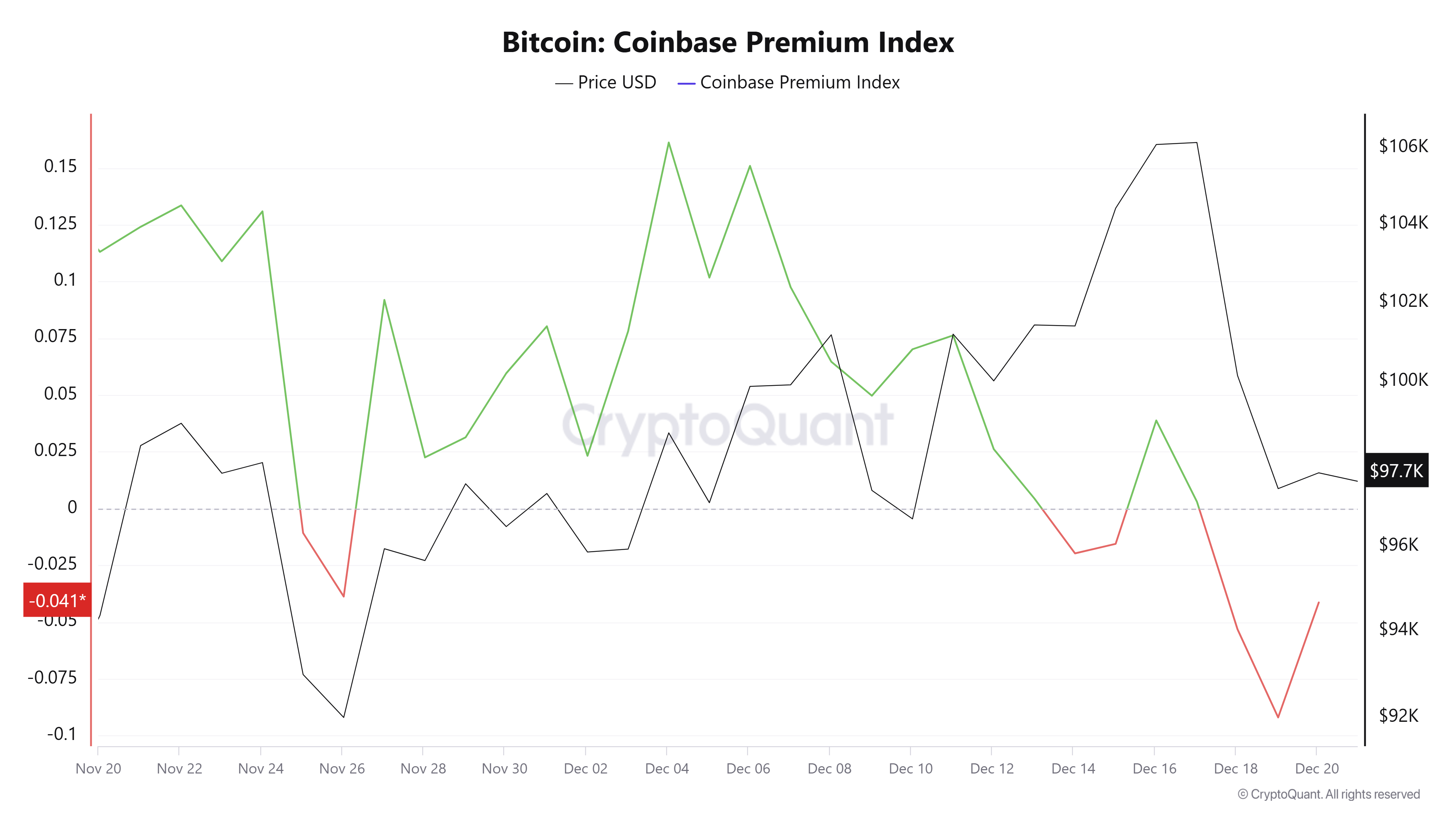

En particular, los inversores estadounidenses estuvieron entre los principales vendedores, como se reveló en la caída negativa de la prima de Bitcoin en Coinbase. Esta métrica mide la diferencia entre el par BTC/USD de Coinbase y el de Binance. Una disminución muestra una mayor presión vendedora en EE.UU. que en el mercado general.

Índice de Prima de Bitcoin en Coinbase. Fuente: CryptoQuant

Con la reciente caída desde su máximo histórico, la mayoría de los inversores están contemplando si la temporada alcista de Bitcoin ha llegado a su fin. Los siguientes factores revelan señales mixtas:

Patrón del Ciclo de Mercado de Bitcoin

Históricamente, Bitcoin opera en un patrón de ciclo de mercado de cuatro años que comienza con acumulación, mercado alcista, distribución y mercado bajista. Bitcoin podría extender su rally hasta 2025 antes de establecer un techo de precios si el ciclo de mercado actual sigue este patrón. Además, la expectativa de los participantes del mercado de que el ciclo repita esta tendencia podría llevar a una profecía autocumplida.

Dinámicas Cambiantes en Ciclos Históricos

Por el contrario, aunque Bitcoin ha mostrado cierta sinergia con ciclos anteriores, hay ciertos rasgos de dinámicas cambiantes en el ciclo actual. Históricamente, Bitcoin ha alcanzado nuevos máximos, en promedio, un año después de su evento de halving.

Este patrón se repitió en el ciclo 2015-2018, cuando el precio de Bitcoin se disparó a un nuevo pico en agosto de 2017 después de su halving en 2016.

De manera similar, en el ciclo 2019-2022, su precio subió a nuevos máximos en noviembre de 2021, un año después de su halving en 2020. Sin embargo, esta tendencia ha sido alterada en el ciclo actual después de que el BTC alcanzara un nuevo ATH en marzo antes de su halving en abril.

Esto coloca dos opciones ante los inversores: O bien el evento de halving ya no es un punto de referencia para la trayectoria de precios de Bitcoin, o el BTC aún no ha experimentado el crecimiento post-halving de ciclos anteriores.

Gráfico semanal BTC/USD (Coinbase)

Los ETFs de Bitcoin pueden haber modificado la estructura del mercado de criptomonedas

Los ETFs de Bitcoin al contado han sido instrumentales en el rendimiento del precio de Bitcoin desde su aprobación en enero, atrayendo una adopción institucional masiva.

Estos nuevos inversores en ETF también podrían alterar la dinámica del ciclo de mercado de Bitcoin, como lo demuestra cómo empujaron a Bitcoin a un máximo histórico antes de su último halving.

A diferencia de los inversores tradicionales en criptomonedas que operan en entornos de alta volatilidad, los inversores institucionales que utilizan ETFs se benefician de la eficiencia operativa y la reducción de riesgos de custodia. Este es un factor clave a observar mientras los alcistas y bajistas luchan por determinar la próxima dirección del precio.

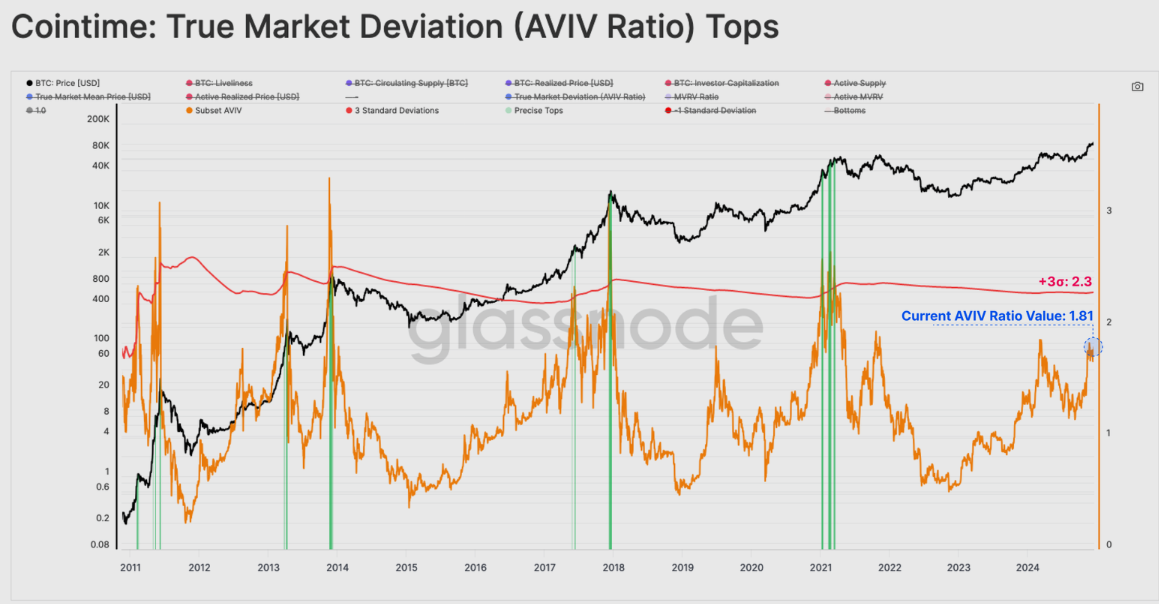

El Ratio AVIV aún por debajo de los puntos máximos

A pesar de los temores de un máximo de mercado, la métrica AVIV de Glassnode muestra que Bitcoin aún tiene margen para crecer. El Ratio AVIV mide el beneficio no realizado promedio, o ganancias en papel, mantenido por los inversores activos en el mercado.

Según los analistas de Glassnode, los mercados alcistas terminan cuando la mayoría de los inversores son altamente rentables, creando un exceso de oferta y una escasez de compradores. La métrica aún no ha alcanzado el pico de ciclos anteriores, lo que sugiere que los inversores aún no han comenzado a tomar beneficios extremos a medida que los precios suben.

BTC AVIV Glassnode. Fuente: Glassnode

Un sentimiento similar fue expresado por Michael Nadeau en The DeFi Report, sugiriendo que la caída en el precio de Bitcoin es un retroceso necesario. Espera una consolidación a corto plazo antes de que el mercado reanude su trayectoria ascendente.

Asimismo, los datos de Santiment revelan que la tendencia de comprar en la caída entre los participantes del mercado ha aumentado a su nivel más alto en 8 meses, señalando un mayor entusiasmo hacia una recuperación del mercado.

Con Bitcoin cayendo hasta 95.5K $ hoy, la proporción de discusiones sobre criptomonedas que tratan sobre comprar en la caída ha alcanzado su nivel más alto en más de 8 meses. La última vez que vimos a la multitud casi tan entusiasta sobre comprar en la caída fue en el gran desplome del 4 de agosto. Desde entonces… pic.twitter.com/39NlpnGMCs

— Santiment (@santimentfeed) 20 de diciembre de 2024

Anticipación por la entrada en el cargo de Trump, pro-cripto

El sentimiento alcista en torno a la próxima administración del presidente electo de EE.UU., Donald Trump, también podría ser un catalizador para asegurar que Bitcoin complete su ciclo alcanzando nuevos máximos en 2025. Gran parte del sentimiento positivo está impulsado por los cambios regulatorios anticipados que favorecen a los activos digitales junto con la renuncia del presidente de la Comisión de Bolsa y Valores (SEC), Gary Gensler, el 20 de enero.