Pronóstico del precio del Bitcoin: Aumentan las posibilidades de retroceso a medida que se intensifican las ventas de los mineros

Precio del Bitcoin hoy: 87.600$

- El Bitcoin cotiza a la baja el miércoles, extendiendo las pérdidas después de alcanzar un nuevo máximo histórico de 89.940$ el martes.

- Los indicadores técnicos sugieren que el repunte en curso del BTC está sobreextendido y podría ocurrir un retroceso correctivo.

- El Índice de Posición de los Mineros de BTC alcanza un máximo anual, señalando que los mineros están tomando beneficios y aumentando la presión de venta.

El precio de Bitcoin (BTC) extiende su caída por segundo día consecutivo el miércoles, cotizando ligeramente a la baja alrededor de 87.600$ después de un aumento del 30% desde el 5 de noviembre que llevó al BTC a un nuevo máximo histórico de 89.940$. Los indicadores técnicos sugieren que el repunte está sobreextendido, con un posible retroceso correctivo por delante. Además, el Índice de Posición de los Mineros de BTC respalda este retroceso ya que alcanzó un máximo anual el martes, señalando que los mineros están tomando beneficios y aumentando la presión de venta.

El Bitcoin cae mientras la venta masiva de los mineros pesa

El reciente aumento del Bitcoin a un nuevo máximo histórico de 89.940$ el martes ha llevado a muchos inversores a tomar beneficios, con los mineros contribuyendo notablemente a la presión de venta.

El Índice de Posición de los Mineros (MPI) permite rastrear los movimientos de los mineros. El MPI mide la cantidad de Bitcoin que fluye desde las carteras de los mineros en relación con el promedio anual. Un MPI alto indica que los mineros están retirando más Bitcoin de lo habitual. Cuando el MPI se dispara a niveles extremos, formando un pico como se ve en el gráfico a continuación, a menudo señala que el precio del Bitcoin puede estar acercándose a un máximo de ciclo o listo para una caída.

El martes, el índice se disparó a 3,56, marcando su máximo anual. Los datos históricos revelan que cuando el MPI alcanzó un nivel similar de 3,87 el 10 de noviembre de 2023, el Bitcoin cayó más del 6% en los siguientes cuatro días. Si la historia se repite, el BTC podría ver un movimiento de precio similar.

(1)-638670994985971761.png)

Gráfico del Índice de Posición de los Mineros de Bitcoin. Fuente: Cryptoquant

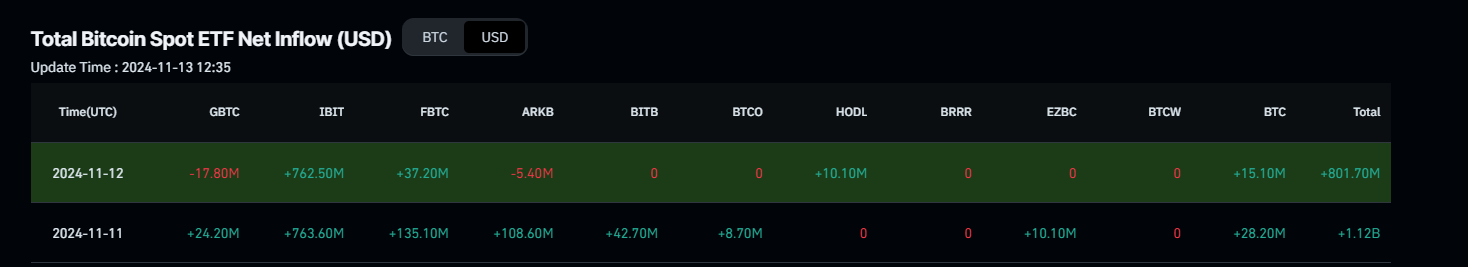

A pesar de la reciente venta masiva de los mineros, los fondos cotizados en bolsa (ETFs) de Bitcoin al contado lanzados en enero han atraído a inversores institucionales, que han estado comprando activamente ETFs de BTC. Las continuas entradas en los ETFs de BTC podrían proporcionar un colchón para las caídas de precios. El martes, mientras el Bitcoin caía, los ETFs de Bitcoin al contado de EE.UU. vieron una entrada de 801,70 millones de dólares, impulsada en gran parte por el fondo IBIT de BlackRock, que contribuyó con 762,50 millones de dólares, según datos de Coinglass ETF.

Gráfico de la Entrada Neta Total de los ETFs de Bitcoin al contado. Fuente: Coinglass

"Desde las elecciones, el oro ha caído un 5% mientras que el Bitcoin ha subido un 30%, señalando un cambio a medida que el Bitcoin gana tracción como "oro digital". Este movimiento parece cada vez más estructural, con el capital reasignándose de refugios seguros tradicionales como el oro hacia el BTC.", dice el informe de QCP Capital.

El informe continuó, "Si incluso el 1% del capital del oro fluyera hacia el BTC, podría impulsar el Bitcoin a alrededor de 97.000$, destacando el potencial al alza a medida que esta narrativa continúa solidificándose. Con el BTC justo por debajo del nivel crítico de 90.000$, la base de fin de noviembre ha subido a más del 18%, acompañada de un fuerte interés en opciones de compra a largo plazo en 110.000 y 120.000. Esta tendencia apunta a una mayor demanda de margen y apalancamiento a medida que los inversores se posicionan para un mayor potencial de ruptura."

Pronóstico del Precio del Bitcoin: Los toros del BTC muestran signos de agotamiento

El precio del Bitcoin alcanzó un nuevo máximo histórico de 89.940$ el martes después de subir durante siete días consecutivos, lo que sugiere que el repunte puede estar sobreextendido. Al momento de escribir el miércoles, cotiza ligeramente a la baja alrededor de 87.600$.

El indicador de impulso del Índice de Fuerza Relativa (RSI) se sitúa en 80 en el gráfico diario, muy por encima de su nivel de sobrecompra de 70, y apunta hacia abajo, señalando agotamiento alcista y un aumento del riesgo de una corrección. Los operadores deben actuar con cautela al agregar a sus posiciones largas, ya que una salida del RSI del territorio de sobrecompra podría proporcionar una señal clara de un retroceso.

Si la caída en curso continúa, el precio del BTC podría encontrar soporte inicial en 78.807$, el nivel de extensión de Fibonacci del 141.40% dibujado desde el máximo de julio de 70.079$ hasta el mínimo de agosto de 49.000$.

Gráfico diario BTC/USDT

Por el contrario, si los toros continúan estirándose al alza, el repunte podría extenderse para volver a probar la extensión de Fibonacci del 241.40% en 99.887$.

El Bitcoin, altcoins y stablecoins FAQs

El Bitcoin es la mayor criptomoneda por capitalización de mercado, una moneda virtual diseñada para servir como dinero. Esta forma de pago no puede ser controlada por ninguna persona, grupo o entidad, lo que elimina la necesidad de la participación de terceros durante las transacciones financieras.

Las altcoins son cualquier criptomoneda aparte de lBitcoin, pero algunos también consideran que el Ethereum no es una altcoin porque es a partir de estas dos criptomonedas que se produce la bifurcación. Si esto es cierto, entonces Litecoin es la primera altcoin, bifurcada del protocolo Bitcoin y, por tanto, una versión “mejorada” del mismo.

Las stablecoins son criptomonedas diseñadas para tener un precio estable, con su valor respaldado por una reserva del activo que representa. Para lograrlo, el valor de cualquier stablecoin está vinculado a una materia prima o instrumento financiero, como el Dólar estadounidense (USD), y su oferta está regulada por un algoritmo o la demanda. El principal objetivo de las stablecoins es proporcionar una rampa de entrada y salida para los inversores que deseen comerciar e invertir en criptomonedas. Las stablecoins también permiten a los inversores almacenar valor, ya que las criptodivisas, en general, están sujetas a volatilidad.

La dominancia del Bitcoin es la relación entre la capitalización de mercado del Bitcoin y la capitalización de mercado total de todas las criptomonedas combinadas. Proporciona una imagen clara del interés que despierta el Bitcoin entre los inversores. Una alta dominancia del BTC suele ocurrir antes y durante un movimiento alcista, en la que los inversores recurren a invertir en criptomonedas relativamente estables y de alta capitalización de mercado como el Bitcoin. Una caída del dominio del BTC suele significar que los inversores están trasladando su capital y/o beneficios a altcoins en busca de mayores rendimientos, lo que suele desencadenar una explosión de subidas en las altcoins.