Bitcoin ofrece diversidad para los inversores tradicionales: BlackRock

- BlackRock publicó un informe técnico sugiriendo que Bitcoin es un diversificador único y por qué atrae a los inversores.

- El informe argumenta que Bitcoin no puede describirse ni como un activo de riesgo ni como un activo refugio.

- BlackRock sugiere que Bitcoin puede servir como cobertura contra los déficits y deudas federales de EE.UU.

Bitcoin (BTC) se cotiza por encima de los 60.000 $ el miércoles tras la publicación del último informe técnico de BlackRock, que aborda algunas de las ventajas únicas de los principales criptoactivos para los inversores en comparación con las clases de activos tradicionales.

El potencial de Bitcoin como activo descentralizado

En su informe de investigación, "Bitcoin: Un Diversificador Único," el gestor de activos de un billón de dólares BlackRock examinó los 15 años de historia de inversión de Bitcoin y cómo ofrece características únicas que lo diferencian de otras clases de activos.

BlackRock sugirió que Bitcoin no se encuadra en la categoría de activo de riesgo ni de activo refugio en gran medida porque sus impulsores de retorno a largo plazo no están relacionados con otras fuentes.

"Aunque Bitcoin ha mostrado casos de movimientos conjuntos a corto plazo con las acciones y otros 'activos de riesgo', a largo plazo sus impulsores fundamentales son marcadamente diferentes, y en muchos casos inversos, en comparación con la mayoría de los activos de inversión tradicionales," escribieron los analistas de BlackRock.

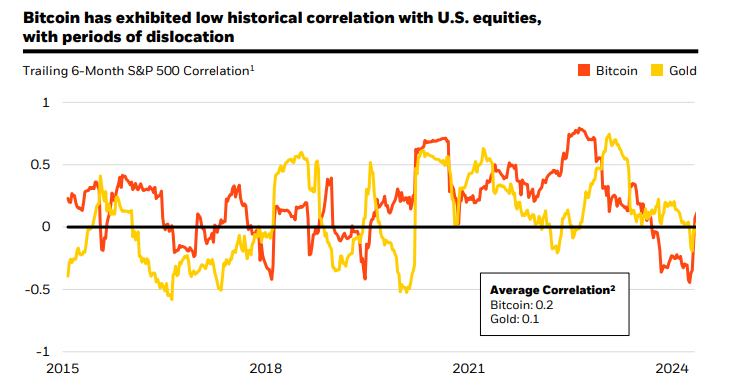

La correlación de Bitcoin con las acciones estadounidenses

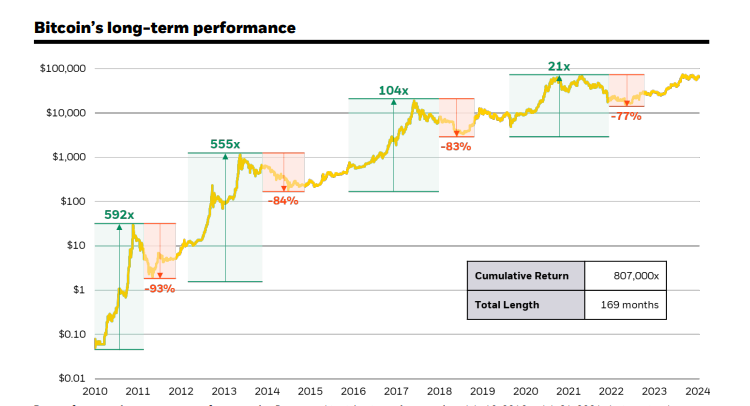

El informe también afirma que la correlación a largo plazo de Bitcoin con los activos tradicionales, como bonos y acciones, ha sido baja, pero sus rendimientos históricos han sido más altos que los de cualquier otra clase de activos. En siete de los últimos diez años, Bitcoin ha superado a todas las demás clases de activos principales, obteniendo beneficios superiores al 100%.

Sin embargo, tres de esos diez años involucraron ciclos en los que Bitcoin tropezó entre estos otros activos, terminando como el activo con peor rendimiento. Esto se caracterizó por cuatro caídas en las que su precio bajó más del 50%.

El rendimiento a largo plazo de Bitcoin

Además, BlackRock señala que la singularidad de Bitcoin como un activo no soberano, descentralizado y de suministro fijo lo convierte en una buena alternativa a los activos financieros tradicionales. Una razón para esta conclusión es la falta de correlación de Bitcoin con la fortuna de cualquier país o sistema centralizado. Esto lo hace confiable en tiempos de crisis macroeconómicas como crisis bancarias, devaluación de monedas y crisis económicas soberanas.

Adicionalmente, el informe considera el papel de Bitcoin como una alternativa al dólar estadounidense, especialmente debido a las crecientes preocupaciones de los inversores sobre los déficits y deudas federales de EE.UU. Esto también es común en otros países con un aumento de la acumulación de deuda, lo que lleva a los inversores a buscar un activo de reserva no correlacionado.

"Debido a estos atributos, algunos inversores han visto a Bitcoin como un 'refugio seguro' en tiempos de miedo en medio de algunos de los eventos globales más disruptivos de los últimos cinco años," señaló BlackRock.

Sin embargo, los analistas señalaron que los beneficios de Bitcoin vienen con varios riesgos, incluyendo alta volatilidad, estatus regulatorio poco claro y una tecnología relativamente nueva con un "ecosistema inmaduro."