El precio del Oro alcanza un máximo histórico a medida que los aranceles de Trump desencadenan temores de guerra comercial

- El XAU/USD salta más del 1% a medida que aumentan las tensiones globales, las acciones caen y el Dólar estadounidense se debilita.

- Los aranceles del 25% de Trump sobre los automóviles generan nerviosismo por una guerra comercial, impulsando la demanda de refugio seguro para el Oro a nuevos máximos históricos.

- El apetito por el riesgo se desmorona mientras Wall Street cae y el DXY revierte.

- Los operadores esperan la inflación subyacente del PCE de EE.UU. en medio de datos firmes de empleo y 64.5 pb de recortes de la Fed previstos para 2025.

La tendencia alcista del precio del Oro continuó el jueves, con el metal amarillo alcanzando un nuevo máximo histórico de 3.059$ en medio de la incertidumbre sobre las políticas comerciales implementadas por el presidente de EE.UU., Donald Trump, que escaló la guerra comercial al imponer aranceles a los automóviles. El XAU/USD cotiza a 3.051$, con un aumento de más del 1%.

Los aranceles continúan impulsando la acción del precio, tras el anuncio de Trump de un 25% de impuestos sobre los automóviles y las piezas automotrices no fabricadas en Estados Unidos (EE.UU.). A medida que aumenta la incertidumbre, los comerciantes de lingotes compraron el metal precioso, que extendió sus ganancias más allá de los 3.050$.

En consecuencia, el apetito por el riesgo se deterioró con Wall Street operando en números rojos. El Dólar también siente el dolor, ya que el Índice del Dólar estadounidense (DXY), que mide el rendimiento del billete frente a una cesta de seis divisas, da un giro, cayendo un 0.33% a 104.31.

Esto provocó reacciones de gobiernos globales, con Canadá y la Unión Europea (UE) amenazando con retaliar contra las acciones de Trump.

El mercado laboral de EE.UU. se mantiene firme, tras el informe de solicitudes de desempleo de la semana pasada, mientras que la economía sigue fuerte después de la publicación de los datos del Producto Interno Bruto (PIB) del último trimestre de 2024. Los datos de vivienda mejoraron, pero confirmaron la desaceleración en el mercado de la vivienda.

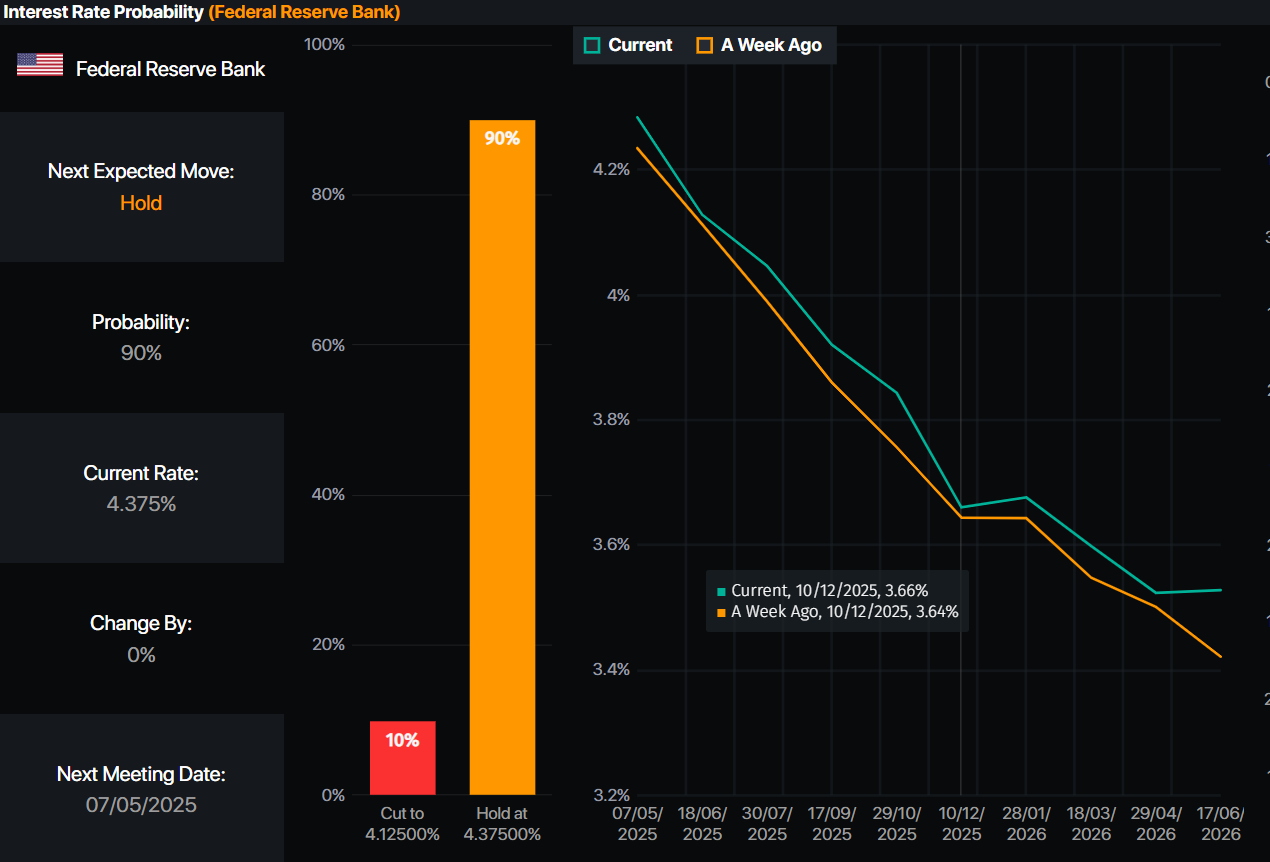

Mientras tanto, los mercados monetarios han incorporado 64.5 puntos básicos de relajación de la Fed en 2025, según las probabilidades de tasas de interés de Prime Market Terminal.

Fuente: Prime Market Terminal

Aparte de esto, el enfoque de los operadores se desplaza hacia el anuncio del indicador de inflación preferido de la Fed, el Índice de Precios del Gasto en Consumo Personal (PCE) subyacente.

Qué mueve el mercado hoy: El precio del Oro cotiza firme cerca de 3.000$, sin verse afectado por los comentarios de Trump

- El rendimiento del bono a 10 años de EE.UU. está casi plano, subiendo un punto básico a 4.371%. Los rendimientos reales de EE.UU. bajan un punto básico a 1.979%, según los rendimientos de los Valores del Tesoro de EE.UU. protegidos contra la inflación (TIPS) a 10 años.

- Las solicitudes iniciales de desempleo en EE.UU. para la semana que finalizó el 22 de marzo aumentaron a 224K, ligeramente por debajo de las expectativas de 225K, señalando una continua fortaleza en el mercado laboral.

- La lectura final del PIB del Q4 2024 fue del 2.3% intertrimestral, por encima de la estimación anterior del 1.9%, aunque justo por debajo de la previsión del 2.4%.

- Las ventas de viviendas pendientes cayeron un 3.6% interanual en febrero, marcando una mejora respecto a la caída más pronunciada del 5.2% de enero, sugiriendo una recuperación modesta en la actividad de vivienda.

Perspectiva técnica del XAU/USD: El precio del Oro se recupera más allá de 3.050$

El precio del Oro registró un nuevo máximo histórico (ATH) de 3.059$ mientras Trump proporcionaba el catalizador esperado antes de la publicación de las cifras de inflación del PCE el viernes. A medida que el metal amarillo alcanza un nuevo hito, se observa que los compradores están entrando, poniendo de nuevo sobre la mesa una prueba de 3.100$ en el corto plazo.

El Índice de Fuerza Relativa (RSI) sugiere que los compradores están ganando impulso, con el índice volviéndose sobrecomprado. Sin embargo, los operadores deben ser conscientes de que en movimientos agresivos, el nivel más extremo sería 80.

La próxima resistencia para el XAU/USD sería 3.059$. Una ruptura de este nivel resultará en una exposición a 3.100$. Por el contrario, el primer soporte del Oro es 3.050$. Una vez superado, la siguiente parada sería 3.000$, seguida del máximo del 24 de febrero en 2.956$, luego la marca de 2.900$ y la media móvil simple (SMA) de 50 días en 2.887$.

Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.