El precio del Oro supera los 2.500 $ mientras los comerciantes aumentan las apuestas sobre recortes de tasas de la Fed

- El oro sube por encima de 2.500$, alcanzando un pico de 2.523$ antes de la toma de beneficios de cara a los datos económicos clave de EE.UU.

- Los operadores valoran más de 104 pbs de flexibilización de la Fed, esperando recortes de tasas para mantener la estabilidad del mercado laboral.

- La caída de los rendimientos del Tesoro de EE.UU. y un Dólar estadounidense más débil apoyan una mayor subida en los precios del oro.

Los precios del oro se recuperaron bruscamente durante la sesión norteamericana, por encima de la cifra de 2.500$ el jueves, aunque se mantienen por debajo de su pico diario de 2.523$ ya que los operadores tomaron beneficios antes de los datos de primera categoría de Estados Unidos (EE.UU.). Al momento de escribir, el XAU/USD cotiza en 2.516$, ganando más del 0.80%.

En la madrugada, los datos de empleo de EE.UU. mostraron lecturas mixtas, aunque confirmaron que el mercado laboral se está enfriando, alimentando la especulación de un recorte de tasas de interés de 50 puntos básicos (pbs) por parte de la Reserva Federal (Fed) en dos semanas. Por otro lado, la economía sigue siendo resiliente ya que la actividad empresarial en el segmento de servicios mejoró frente a las proyecciones de una desaceleración.

Sin embargo, los operadores de oro elevaron el metal amarillo por encima de 2.500$, ya que valoraron más de 104 pbs de flexibilización de la Fed, según el contrato de futuros de la tasa de fondos federales de diciembre de 2024 de la Junta de Comercio de Chicago (CBOT).

Lo que es casi seguro es que la Fed podría reducir los costos de los préstamos, según la presidenta de la Fed de San Francisco, Mary Daly. Comentó que la Fed necesita recortar las tasas para mantener saludable el mercado laboral.

Los rendimientos del Tesoro de EE.UU. cayeron después de los datos, con la nota del Tesoro a 10 años bajando tres puntos básicos a 3.727%, debilitando al Dólar. El Índice del Dólar estadounidense (DXY), una medida del valor del Dólar frente a otras seis divisas, cae más del 0.21% a 101.05.

Mientras tanto, los operadores de oro se están preparando para la publicación del informe de Nóminas no Agrícolas (NFP) de agosto.

Motores del mercado: El precio del oro se dispara antes de los datos del NFP de EE.UU.

- Las cifras del Cambio de Empleo Nacional de ADP mostraron que las empresas privadas contrataron a menos personas de lo esperado, añadiendo solo 99.000 en agosto, muy por debajo de los 145.000 esperados y las cifras revisadas a la baja de julio.

- Las Solicitudes Iniciales de Subsidio por Desempleo para la semana que terminó el 31 de agosto, alcanzaron 227.000, por debajo de las 230.000 proyectadas y las 232.000 anteriores.

- El Índice de Gerentes de Compras (PMI) de Servicios del ISM, una medida de la actividad empresarial, mejoró. El índice alcanzó 51.5 frente a 51.4 en julio y por encima de los 51.1 proyectados por el consenso.

- Se espera que las cifras del NFP de agosto aumenten de 114.000 a 163.000, mientras que la tasa de desempleo podría caer, según el consenso, del 4.3% al 4.2%.

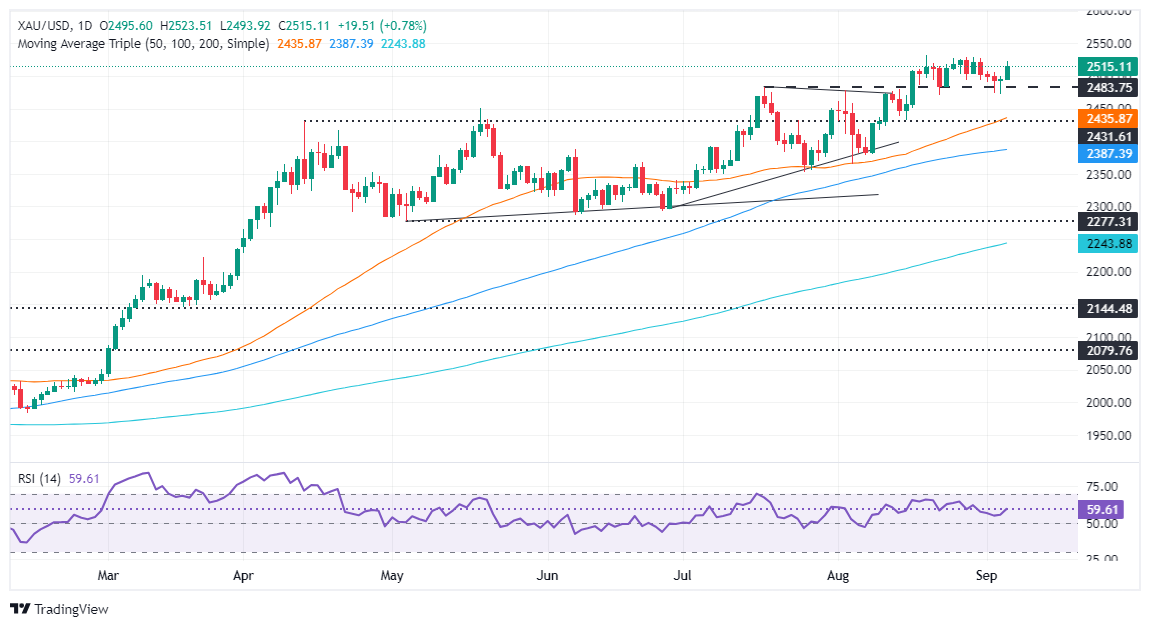

Perspectiva técnica: Los compradores del precio del oro recuperan los 2.500$

Los precios del oro habían subido a nuevos máximos de dos semanas por encima de 2.500$ antes de la publicación del informe del NFP. La acción del precio muestra que los compradores están ganando impulso, como lo demuestra el Índice de Fuerza Relativa (RSI), apuntando al alza en territorio alcista.

Dicho esto, el camino de menor resistencia del XAU/USD está inclinado al alza, y podría desafiar el máximo anual (YTD) en 2.531$. Si se supera, la próxima parada sería el nivel psicológico de 2.550$, seguido por la marca de 2.600$.

Por el contrario, si el XAU/USD cae por debajo de 2.500$, el próximo soporte sería el mínimo del 22 de agosto en 2.470$. Una vez despejado, la próxima zona de demanda sería la confluencia del máximo del 12 de abril, que se convirtió en soporte, y la media móvil simple (SMA) de 50 días en 2.435$-2.431$.

El Oro FAQs

El Oro ha desempeñado un papel fundamental en la historia de la humanidad, ya que se ha utilizado ampliamente como depósito de valor y medio de intercambio. En la actualidad, aparte de su brillo y su uso para joyería, el metal precioso se considera un activo refugio, lo que significa que se considera una buena inversión en tiempos turbulentos. El Oro también se considera una cobertura contra la inflación y la depreciación de las divisas, ya que no depende de ningún emisor o gobierno concreto.

Los bancos centrales son los mayores tenedores de Oro. En su objetivo de respaldar sus divisas en tiempos turbulentos, los bancos centrales tienden a diversificar sus reservas y a comprar Oro para mejorar la percepción de fortaleza de la economía y de la divisa. Unas reservas de Oro elevadas pueden ser una fuente de confianza para la solvencia de un país. Los bancos centrales añadieron 1.136 toneladas de Oro por valor de unos 70.000 millones de dólares a sus reservas en 2022, según datos del Consejo Mundial del Oro. Se trata de la mayor compra anual desde que existen registros. Los bancos centrales de economías emergentes como China, India y Turquía están aumentando rápidamente sus reservas de Oro.

El Oro tiene una correlación inversa con el Dólar estadounidense y los bonos del Tesoro de EE.UU., que son los principales activos de reserva y refugio. Cuando el Dólar se deprecia, el precio del Oro tiende a subir, lo que permite a los inversores y a los bancos centrales diversificar sus activos en tiempos turbulentos. El Oro también está inversamente correlacionado con los activos de riesgo. Un repunte en el mercado bursátil tiende a debilitar el precio del Oro, mientras que las ventas masivas en los mercados de mayor riesgo tienden a favorecer al metal precioso.

El precio del Oro puede moverse debido a una amplia gama de factores. La inestabilidad geopolítica o el temor a una recesión profunda pueden hacer que el precio del Oro suba rápidamente debido a su condición de activo refugio. Como activo sin rendimiento, el precio del Oro tiende a subir cuando bajan los tipos de interés, mientras que el encarecimiento del dinero suele lastrar al metal amarillo. Aun así, la mayoría de los movimientos dependen de cómo se comporte el Dólar estadounidense (USD), ya que el activo se cotiza en dólares (XAU/USD). Un Dólar fuerte tiende a mantener controlado el precio del Oro, mientras que un Dólar más débil probablemente empuje al alza los precios del Oro.