El EUR/USD corrige mientras los temores por los aranceles de Trump aumentan el atractivo de los refugios seguros

- EUR/USD cae cerca de 1.0450 mientras el Dólar estadounidense se fortalece en un ambiente de aversión al riesgo.

- El sentimiento del mercado se volvió cauteloso después de que Trump impusiera aranceles a Colombia durante la noche.

- Los inversores se centrarán en las reuniones de política de la Fed y el BCE más adelante esta semana.

El EUR/USD corrige cerca de 1.0450 en la sesión europea del lunes después de revisar un máximo de seis semanas cerca de 1.0520 el viernes. El par de divisas principal enfrenta presión ya que el Dólar estadounidense (USD) comienza la semana en una nota positiva en medio de un sentimiento de aversión al riesgo en el mercado. El Índice del Dólar estadounidense (DXY), que sigue el valor del Dólar frente a seis divisas principales, se esfuerza por recuperarse de las pérdidas de la semana pasada y salta cerca de 107.75.

El atractivo de refugio seguro del Dólar estadounidense ha aumentado ya que los temores arancelarios del presidente de Estados Unidos (EE.UU.), Donald Trump, han regresado. Trump impuso aranceles del 25% a su socio comercial sudamericano Colombia durante la noche después de que el país se negara a aceptar vuelos militares que transportaban deportados desde EE.UU. Sin embargo, la Casa Blanca informó más tarde que el gobierno colombiano acordó "los términos de Trump para aceptar inmigrantes ilegales", y los aranceles propuestos por Trump estaban "ahora en espera", informó Associated Press (AP).

El Dólar también atrae ofertas el lunes ya que el sentimiento del mercado es cauteloso, con los inversores esperando las decisiones de tasas de interés de la Reserva Federal (Fed) y el Banco Central Europeo (BCE) el miércoles y jueves, respectivamente.

Según la herramienta CME FedWatch, la Fed seguramente mantendrá las tasas de interés sin cambios en el rango de 4.25%-4.50%. Los inversores prestarán mucha atención a la conferencia de prensa del presidente de la Fed, Jerome Powell, para determinar si los responsables de la política están cómodos con el llamado de Trump para recortes de tasas inmediatos.

En el frente económico de EE.UU., los inversores se centrarán esta semana en los pedidos de bienes duraderos y en los datos del índice de precios del gasto en consumo personal (PCE) de diciembre y en los datos preliminares del Producto Interior Bruto (PIB) del cuarto trimestre.

Resumen diario de los mercados: El EUR/USD cae antes de las reuniones de política de la Fed y el BCE

- El movimiento a la baja en el par EUR/USD al comienzo de la semana está impulsado por una recuperación decente en el Dólar estadounidense. Mientras tanto, el Euro (EUR) cotiza sin brillo antes de la decisión de política monetaria del BCE. Se anticipa ampliamente que el BCE reducirá su tasa de facilidad de depósito en 25 puntos básicos (pbs) hasta el 2.75%, con la tasa de operaciones principales de refinanciación deslizándose al 2.9%. Este sería el cuarto recorte de tasas de interés consecutivo del BCE.

- Los operadores confían en que el BCE recortará las tasas de interés el jueves, ya que la inflación en la zona euro se ha mantenido bajo control y las perspectivas de crecimiento siguen siendo débiles. Los participantes del mercado se centrarán en la conferencia de prensa de la presidenta del BCE, Christine Lagarde, para obtener nuevas orientaciones sobre las tasas de interés y cómo el banco central contrarrestará las consecuencias de los aranceles de Trump en la zona euro. Mientras tanto, los inversores también han descontado tres recortes de tasas más este año, que se producirán en las tres reuniones restantes en la primera mitad del año.

- Los inversores también se centrarán en los datos preliminares del PIB del cuarto trimestre de la zona euro, que se publicarán el jueves. Los economistas esperan que el bloque compartido haya crecido un 1% en comparación con el mismo trimestre del año pasado. En el trimestre anterior, la economía se expandió un 0.9%.

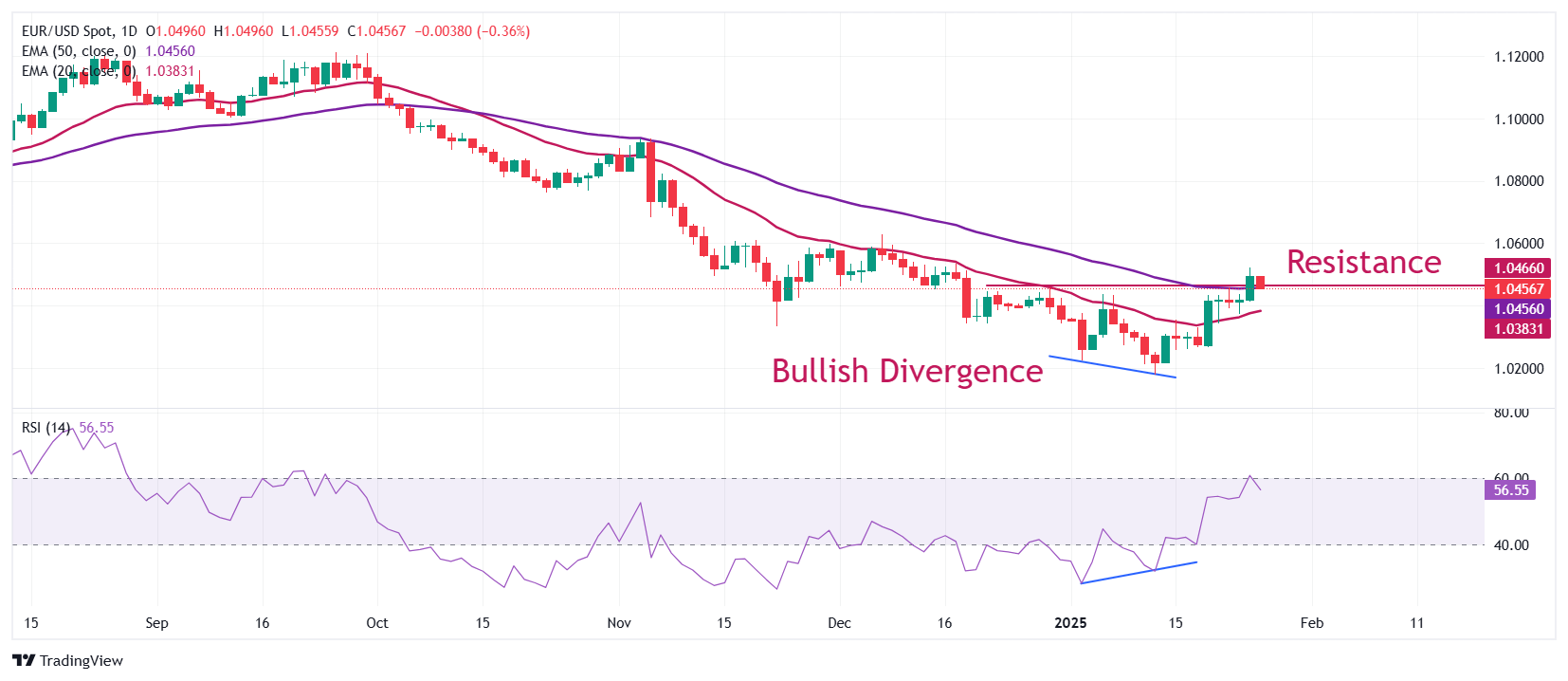

Análisis Técnico: El EUR/USD cae desde 1.0500 mientras la perspectiva a corto plazo sigue siendo alcista

El EUR/USD cae cerca de 1.0450 el lunes después de registrar un nuevo máximo mensual cerca de 1.0520 el viernes. El par de divisas principal tambalea alrededor de la media móvil exponencial (EMA) de 50 días, que cotiza cerca de 1.0460. La perspectiva a corto plazo del par sigue siendo firme ya que mantiene la EMA de 20 días, que cotiza alrededor de 1.0383.

El par entró en una reversión alcista después de romper el máximo del 6 de enero de 1.0437, lo que confirmó una divergencia entre el precio del activo y el Índice de Fuerza Relativa (RSI) de 14 días. El 13 de enero, el RSI formó un mínimo más alto, mientras que el par hizo mínimos más bajos.

Mirando hacia abajo, el mínimo del 20 de enero de 1.0266 será la zona de soporte clave para el par. Por el contrario, el máximo del 6 de diciembre de 1.0630 será la barrera clave para los alcistas del Euro.

Euro FAQs

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo