VIX index ¿Què es este índice y para qué sirve? Guía sobre el indicador del miedo.

Conocido a menudo como el indicador del miedo, el índice de volatilidad CBOE o índice VIX representa las expectativas de los mercados financieros sobre los cambios en los precios a corto plazo del índice S&P 500, es decir su volatilidad. El VIX index fue creado por El Chicago Board Options Exchange (CBOE), su símbolo de cotización es VIX y se actualiza a tiempo real. Típicamente, los inversores usan el VIX index en sus estrategias de inversión como un indicador del miedo y riesgo asociado a los mercados financieros. Además, también se puede negociar con el índice VIX en bolsa a través de productos financieros derivados como las opciones, o futuros, y se usa para diversificar y compensar el riesgo de las carteras, ya que tiende a cotizar de forma inversa de los mercados. A lo largo del presente del artículo analizaremos que podemos esperar del VIX Index en 2025, explicaremos sus principales características y detallaremos cuáles son las mejores estrategias para incorporar al indicador del miedo en las carteras de inversión. |

¿Qué es el índice VIX? Principales características

El índice VIX es un cálculo diseñado para proyectar la volatilidad esperada constante del mercado de valores de EE.U.U a 30 días. Se calcula utilizando los precios promedio cotizados de las opciones de compra y venta en el S&P índice 500 (índice bursátil estadounidense que sigue las 500 empresas con mayor capitalización).

A nivel mundial, es una de las medidas de volatilidad más reconocidas por los participantes en los mercados financieros y, sus fluctuaciones son monitorizadas por analistas financieros y medios de comunicación por su correlación inversa con la salud financiera de las bolsas estadounidenses. Cuando el S&P 500 experimenta caídas, el índice de volatilidad VIX tiende a aumentar.

Generalmente, cuánto más drásticas son las oscilaciones de precios en el índice VIX, mayor es el nivel de volatilidad en los mercados lo que indica un aumento en la incertidumbre y desconfianza de los inversores. La crisis financiera del 2008 y la pandemia de COVID-19 son dos ejemplos destacados de cómo la volatilidad puede afectar a los mercados financieros.

La estrategia de muchos inversores en esos momentos de alta volatilidad pasa por adquirir opciones y futuros de los índices de volatilidad para reducir el riesgo de sus posiciones y protegerse de las fluctuaciones del mercado. Estos índices son considerados como una herramienta importante para gestionar el riesgo en el mercado financiero.

Por otra parte, numerosos artículos científicos han analizado en las últimas décadas la capacidad predictiva del índice VIX y han obteniendo diferentes conclusiones.

Por un lado, el indicador del miedo, ha sido cuestionado por diversos artículos científicos que ponían en cuestión su eficacia predictiva, asegurando que no era más precisa que la de una simple regresión lineal 1, 2,3.

Mientras que otras investigaciones han demostrado su eficacia como un indicador fiable de la volatilidad y el riesgo del mercado, al igual que confirmado su altísima correlación con el índice S&P 500, por lo que concluyen que es un buen termómetro del sentimiento de mercado, aunque matizando el riesgo de considerarlo exclusivamente en previsiones a 30 días4.

Es importante recordad que la volatilidad es un indicador que muestra con que frecuencia cambian los precios en el mercado de valores y es utilizada en el mundo financiero para medir el riesgo en los mercados y el sentimiento de los inversores.

Una volatilidad alta suele interpretarse como un síntoma de de temor/precaución entre los participantes del mercado.

Significado del índice VIX, y sus principales implicaciones

El VIX fue el primer índice de referencia para medir las expectativas del mercado con respecto a la volatilidad a corto plazo (30 días), es decir, es un índice prospectivo. Fue creado e introducido por CBOE , el mayor mercado de opciones de los Estados Unidos.

Se calcula en tiempo real utilizando los precios de las opciones del S&P 500. Sus valores se transmiten de 3 a. m. a 9:15 a. m. y de 9:30 a. m. a 4:15 p.m. EST.

A diferencia de otros derivados financieros, el VIX index no se puede comprar ni vender directamente. El índice VIX se negocia a través de contratos de derivados, como los ETF ( fondo cotizado en bolsa) y ETN (nota negociable).

Cuando el indicador del miedo, el VIX index, aumenta su valor los participantes de los mercados financieros lo interpretan como una señal de mayor volatilidad en el índice S&P 500.

Históricamente, cuando está situación ha ocurrido se ha generado un sentimiento de miedo en el mercado, lo que acostumbra a ser considerado por parte de aquellos inversores que adoptan una posición contraria al consenso del mercado, como una señal de compra. Y de venta para aquellos inversores más conservadores.

Por otro lado, cuando el VIX disminuye, los inversores interpretan que existe una menor probabilidad de movimientos bruscos en el índice S&P 500, es decir menor volatilidad, y menor nivel de miedo, lo que sugiere un mercado más relajado y complaciente.

¿Para qué sirve el VIX Index? Porque lo usan los inversores en sus estrategias de inversión

La volatilidad es una de las variables más importantes para comprender el comportamiento del mercado, ya que refleja la incertidumbre y el riesgo asociados con la inversión en acciones.

Numerosos inversores y analistas financieros utilizan el VIX para medir el riesgo en el mercado de valores y para evaluar el impacto de eventos macroeconómicos y políticos en los precios de las acciones.

El VIX y el S&P 500 tienen una relación inversa, lo que significa que una subida del VIX generalmente se traduce en una caída del S&P 500, y viceversa.

La lógica detrás de esta característica es que un aumento en la volatilidad aumenta la aversión al riesgo de los inversores, lo que a su vez puede llevar a una venta masiva de acciones y una caída en los precios de las mismas.

Por el contrario, una disminución en la volatilidad puede generar una mayor confianza en los inversores y una subida en los precios de las acciones.

Entonces, ¿qué mide el índice VIX?

El VIX también se utiliza como un indicador que refleja la salud de la economía estadounidense a corto plazo. Por lo tanto, si la volatilidad es alta es una señal de un mayor riesgo asociado a la inversión en empresas del S&P 500 y, por lo tanto, se desincentiva la inversión en ellas.

En general, la volatilidad también tiende a ser mayor en los mercados bajistas, lo que significa que los inversores son más aversos al riesgo cuando los precios de las acciones están disminuyendo. En estos momentos, el VIX tiende a subir, y de ahí su apodo de indicador del miedo.

En momentos de incertidumbre económica o política, el VIX también puede aumentar significativamente, lo que refleja la creciente preocupación de los inversores sobre la volatilidad futura del mercado de valores.

No obstante, hay inversores que compran derivados de índices de volatilidad en momentos de incertidumbre económica y alta volatilidad para mitigar el riesgo de sus posiciones y protegerse de las fluctuaciones del mercado.

A lo largo de la historia, el VIX ha alcanzado niveles extremadamente altos en momentos de crisis económicas y financieras, como la crisis financiera de 2008 y la pandemia de COVID-19 en 2020 llegando a rozar los 80 puntos.

En la siguiente tabla se detalla el consenso del mercado sobre los niveles del VIX y el riesgo.

Nivel del VIX | Riesgo |

0-15 | Riesgo bajo |

15-20 | Riesgo moderado |

20-25 | Riesgo medio |

25-30 | Alto riesgo |

+ de 30 | Riesgo muy alto |

¿Qué es la volatilidad?

La volatilidad del mercado es una medida estadística que refleja las fluctuaciones del precio de un activo financiero en relación a un punto de referencia establecido o su propio rendimiento promedio. En otras palabras, indica la probabilidad de que el precio de un activo financiero experimente un cambio significativo o una oscilación repentina.

Debido a su naturaleza impredecible, la volatilidad se asocia comúnmente con el riesgo en las inversiones. Una baja volatilidad sugiere estabilidad y resultados positivos, mientras que una alta volatilidad acostumbra a indicar peligro y consecuencias negativas.

¿Cómo funciona el índice VIX? Principales componentes

A diferencia del índice S&P 500, que se compone de una cartera estable de acciones, el índice VIX utiliza una cartera cambiante de opciones del S&P 500 (SPX).

Para mantener un vencimiento constante de 30 días, la cartera de opciones del índice VIX cambia cada minuto. Los comerciantes no pueden mantener una cartera de opciones SPX del índice VIX ya que necesitarían reequilibrar continuamente para seguir el índice a lo largo del tiempo.

Los derivados de volatilidad están vinculados a las opciones de SPX, pero la valoración de los derivados individuales que vencen en diferentes momentos puede reflejar carteras diferentes de opciones de SPX.

La composición exacta de la cartera de opciones SPX utilizada para liquidar derivados de volatilidad no se conoce durante su vida.

¿Cómo calcular el VIX índice? Características del cálculo

El índice VIX es calculado por el CBOE a tiempo real utilizando los precios de las opciones del SPX estándar y opciones SPX semanales negociadas en el CBOE Options.

Las opciones de SPX estándar vencen el tercer viernes de cada mes y, las opciones de SPX semanales vencen el resto de los viernes.

Para calcular el índice VIX, tan solo se utilizan las opciones de SPX que vencen en viernes y tienen una fecha de vencimiento entre 23 y 37 días. Estas opciones se ponderan para producir una medida de vencimiento constante de 30 días de la volatilidad esperada del índice S&P 500.

Los vencimientos de SPX que no sean los viernes no se utilizan para calcular el índice VIX.

El índice VIX se basa en instantáneas de las cotizaciones de compra y venta de opciones de SPX cada 15 segundos.

Los valores del índice VIX intradía se denominan valores "indicativos" o "puntuales".

La fórmula del índice VIX según se describe en el documento "VIX White Paper6" de la CBOE es la siguiente:

VIX = (2 * 30-day variance of the logarithmic returns of the underlying index) - (30-day variance of the logarithmic returns of the at-the-money call and put options of the underlying index)

Donde:

30-day variance: la varianza de los retornos logarítmicos de 30 días del índice subyacente o de las opciones.

Logarithmic returns: los retornos logarítmicos se definen como la diferencia natural logarítmica entre dos precios de cierre consecutivos dividida por el precio de cierre anterior.

At-the-money options: son opciones cuyo precio de ejercicio es lo más cercano posible al precio actual del índice subyacente.

Call and Put options: son opciones de compra y de venta, respectivamente, sobre el índice subyacente.

Principales factores que han impulsado la volatilidad del VIX Index

Innovación en Inteligencia Artificial: El lanzamiento por sorpresa de un modelo de IA por parte de una empresa china ha generado incertidumbre sobre la rentabilidad futura de las inversiones en tecnología. Hasta ahora, las firmas estadounidenses habían sido el foco de atención, pero este movimiento inesperado ha disparado las dudas de si realmente el sector seguirá rindiendo como se esperaba.

Tensiones comerciales y políticas: La llegada de Donald Trump a la Casa Blanca, junto con sus decretos y amenazas de subir aranceles a China y la UE, ha reavivado los nervios de los inversores. Las relaciones entre grandes potencias vuelven a ser un tira y afloja que, cada dos por tres, sacude los mercados.

Panorama macroeconómico: La inflación sigue sin controlarse por completo, y la Reserva Federal, al igual que otros bancos centrales, vigila de cerca la situación para decidir si modifica los tipos de interés. Cada declaración de la Fed puede desatar reacciones fuertes en los inversores, que temen que un endurecimiento monetario frene la recuperación o encarezca la financiación.

Rendimientos del Tesoro: Cuando los bonos del Tesoro estadounidense ofrecen tipos atractivos, algunos inversores prefieren buscar refugio en esos activos en lugar de arriesgarse con acciones. Este cambio de preferencias puede elevar la volatilidad en la bolsa, ya que reduce la demanda de renta variable.

Estrategias automatizadas y rebalanceos: El trading algorítmico y los ajustes de cartera masivos actúan como un amplificador de los movimientos del mercado. Si todos los fondos reaccionan a la vez para comprar o vender, es fácil que se generen picos de volatilidad. Al mismo tiempo, esos mismos algoritmos pueden “calmar” el mercado en cuanto detectan oportunidades de arbitraje o consideran que el precio ya ha caído lo suficiente.

Tendencia actual del VIX Index en 2025

El año 2025 ha arrancado con un aluvión de noticias sin precedentes que han inquietado a la mayoría de los inversores. Principalmente por la llegada de Donald Trump a la Casa Blanca y sus constantes nuevos decretos que alteran las dinámicas de los mercados de un día para otro.

Además, la economía mundial no acaba de arrancar tras los altibajos de los ejercicios pasados. Y para añadir una guinda al pastel, China ha lanzado, de forma inesperada, un modelo de AI superior a los existentes hasta el momento lo que ha hecho cambiar las reglas de juego de las tecnológicas de un día para otro.

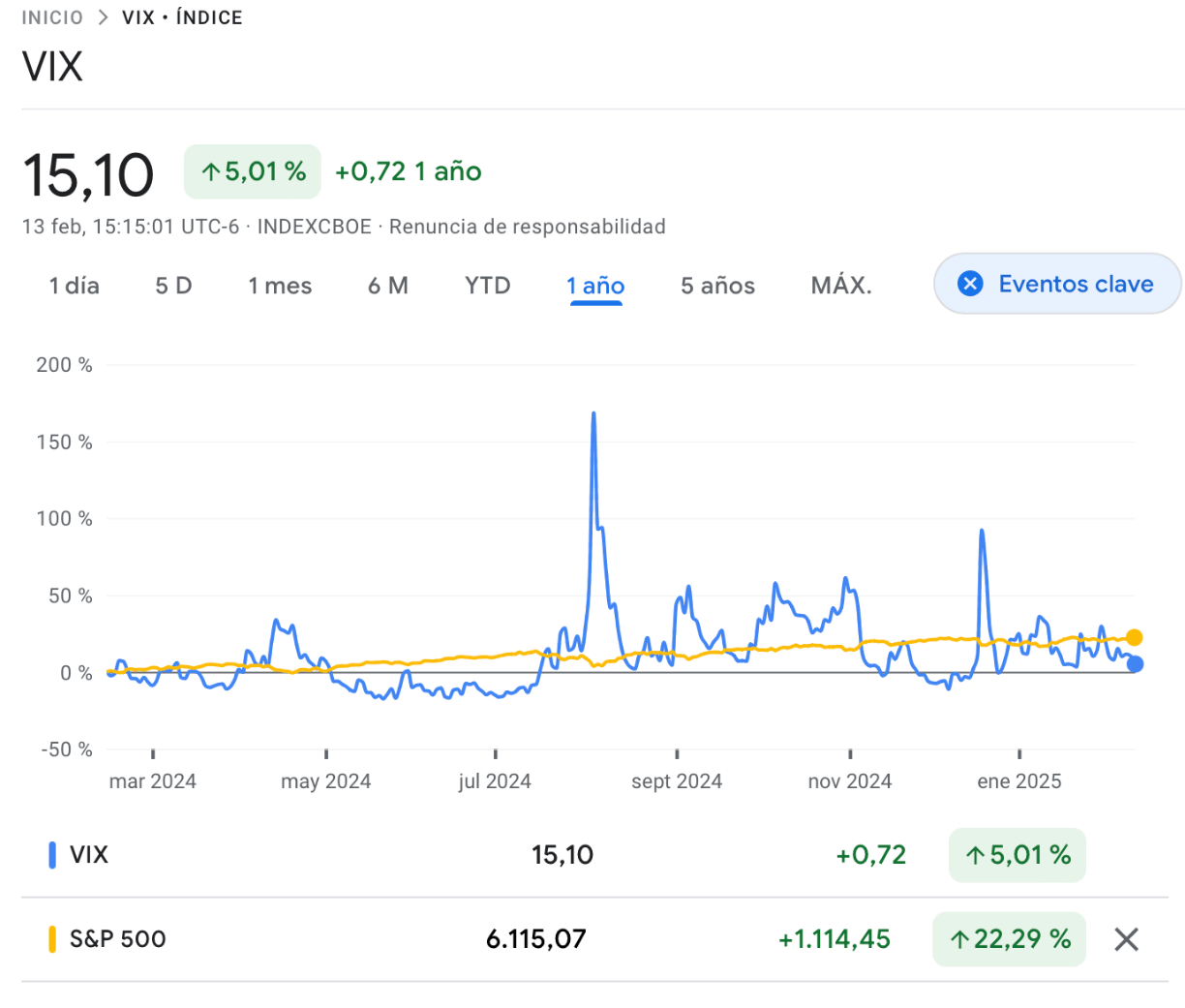

Todos estos cambios afectan, y mucho, a los mercados financieros, que suben y bajan con mayor fuerza de lo habitual, aumentando la volatilidad y con ella el miedo. Y si hay un indicador que recoge este miedo a la perfección el VIX Index que se disparó a principios de año, siguiendo su estela de 2024, para después estabilizarse.

El VIX es un índice que mide la volatilidad esperada del S&P 500 a 30 días vista y, se considera un barómetro del miedo o la incertidumbre en los mercados estadounidenses, aunque sus efectos y lecturas se extienden a nivel global. Cuando el VIX está bajo, se interpreta como que los inversores están relativamente tranquilos y, cuando sube, se entiende como una anticipación a movimientos bruscos en la bolsa y, por tanto, indicando nerviosísimo en los mercados.

Simplificadamente, si el VIX sube abruptamente, los titulares de prensa empiezan hablar de “pánico en los mercados”. Así, el VIX Index actúa como una señal de alerta para muchos inversores que es indica que deberían revisar y ajustar sus carteras de inversión para protegerse de potenciales caídas o también, tratar de sacar beneficio apostando por la volatilidad.

[Fuente: Google Finance]

El VIX Index empezó el 2025 un poco más estable que a finales de 2024, arrastrando las correcciones a la baja de las últimas semanas de diciembre. La mayoría de los analistas coincidían en que esa estabilidad dominaría el inicio de año, como sucedió hasta el 27 de enero, donde el VIX Index subió repentinamente un 30% en un día superando los 19 puntos.

Esta cifra que comparada con el pasado del índice puede no parecer extrema, pero llamó mucho la atención por su celeridad. La razón detrás del pico fue la fuerte sacudida que sufrió el sector tecnológico, que se desplomó tras la noticia inesperada de que la empresa china DeepSeek anunciara el desarrollo de un modelo de lenguaje de código abierto con una eficiencia computacional mucho mayor que la del reputado GPT-4.

El porqué de esta sacudida viene del liderazgo, estos últimos años, de las empresas estadounidenses de inteligencia artificial. Los gigantes tecnológicos de EE.UU. se habían convertido en las grandes apuestas. La mayoría de las carteras de inversión globales había invertido fuertemente en el sector, anticipando grandes retornos de la mano de proyectos de machine learning, robótica y, modelos de lenguaje e inteligencia artificial (IA).

Y de forma inesperada apareció un competidor que promete igualar o superar al sector de la IA estadounidense, el rey hasta el momento. Así, las dudas entre los inversores surgieron de inmediato: ¿Estarán sobrevaloradas las empresas que, hasta ese momento, dominaban la IA? ¿Podría reducirse el potencial de rentabilidad?

Estas preguntas provocaron ventas masivas en compañías tecnológicas punteras, contagiando al resto del mercado y disparando la volatilidad.

Lo más llamativo de la subida inesperada del VIX Index fue la rapidez con la que se controló: unas horas después el índice se había estabilizado de nuevo. Diversos analistas como los de UBS atribuyeron la corrección a factores técnicos. Por un lado, muchos fondos y sistemas automatizados ajustaron sus posiciones a la vez cuando saltaron las alarmas, lo que provocó un primero aumento brusco de la volatilidad y, después, su rápida contención.

También entró en juego el llamado “exceso de gamma largo”, que, en resumidas cuentas, indica que había numerosos inversores con opciones que se vieron obligados a reequilibrar sus coberturas al producirse movimientos de mercado tan abruptos. Esa especie de efecto dominó acabó ayudando a estabilizar los precios antes de lo que se esperaba.

Pronósticos a corto y medio plazo del VIX Index

Hacer pronósticos de cualquier activo financiero siempre es un ejercicio de asumir que no van a haber eventos inesperados o “cisnes negros” como comúnmente se les denomina. No obstante, la mayoría de los analistas pronostican relativa calma en los mercados financieros y con ellos el VIX Index. Sin embargo, no podemos descartar que la imprevisibilidad del presidente estadounidense Donald Trump y sus medidas no sacudan a los mercados o nuevos desarrollos tecnológicos o medidas de la FED.

Análisis Técnico del VIX Index

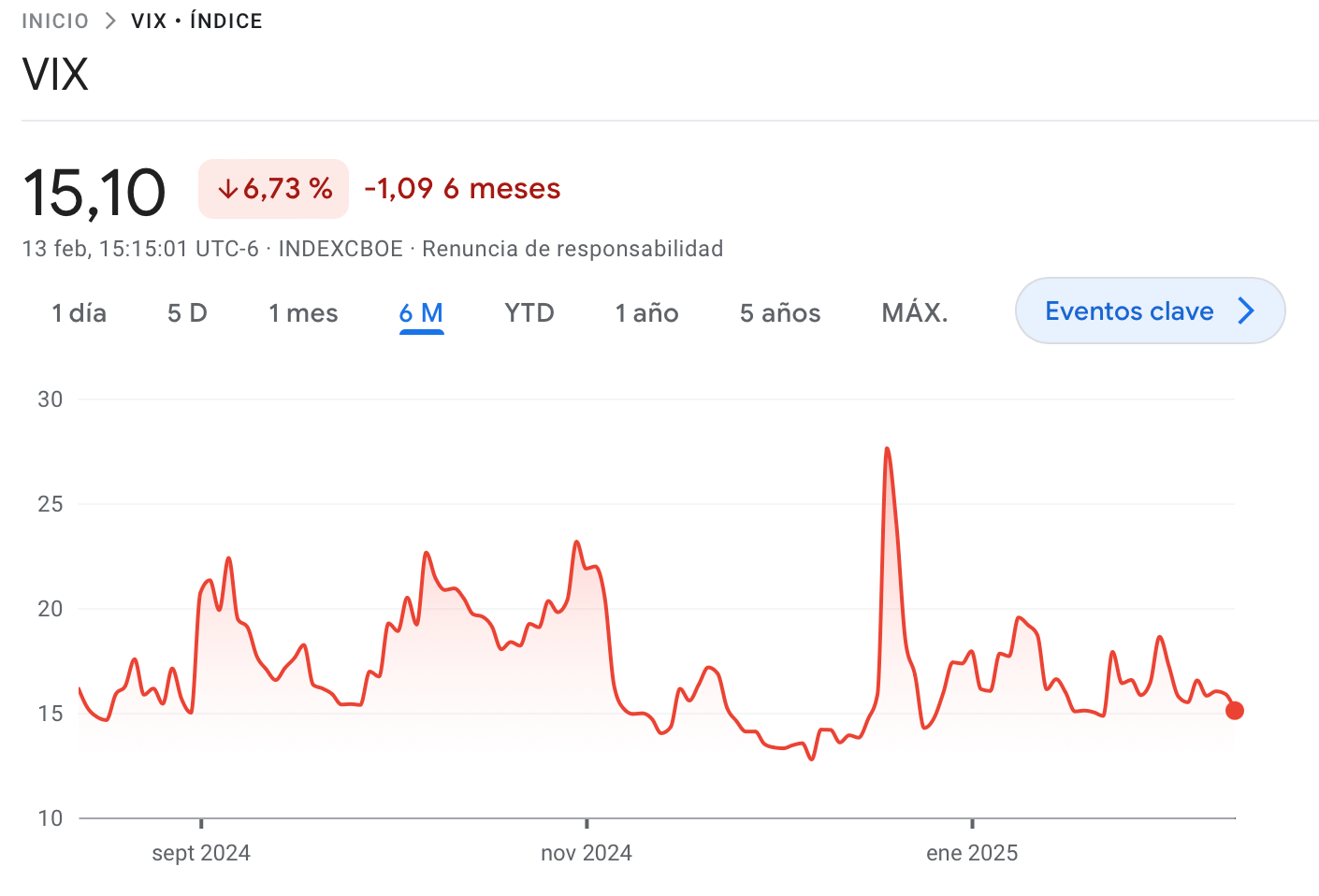

[Fuente: Google Finance]

Zona de resistencia entre 20 y 22 puntos: Este rango ha actuado a menudo como techo para el VIX en los últimos tiempos. Si el índice supera esta franja con convicción, podría indicar que se avecina un nuevo episodio de volatilidad fuerte.

Soporte en torno a 15 o 16 puntos: Cuando el VIX baja cerca de esos valores, parece encontrar estabilidad. Esto sugiere que el mercado asume un nivel de riesgo relativamente bajo por debajo de ese umbral.

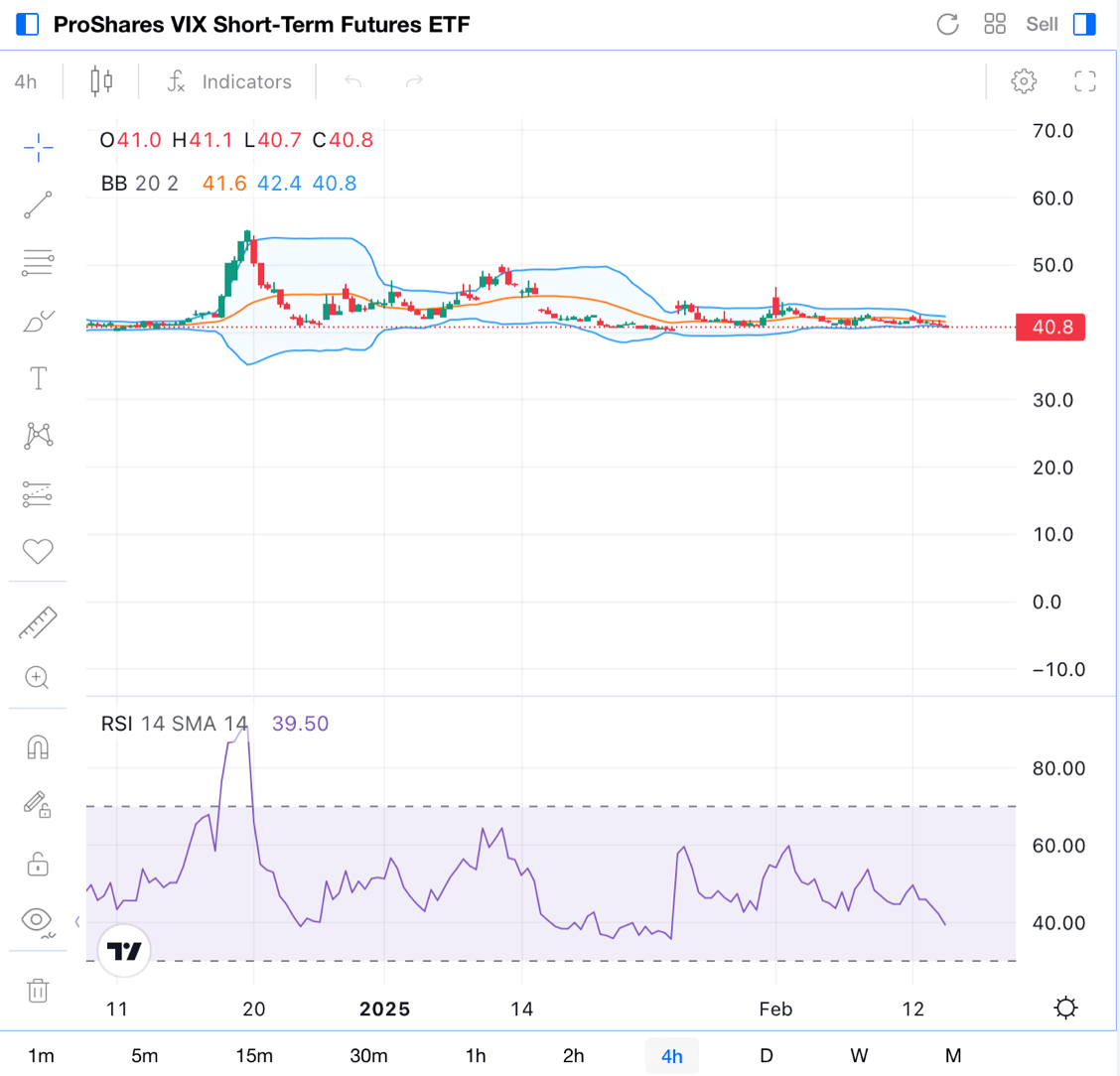

Análisis Técnico de ETF de futuros sobre VIX Index

Mientras el VIX Index mide la volatilidad esperada del S&P 500, el ETF de futuros sobre el VIX refleja el precio de los contratos de futuros, lo que puede generar diferencias significativas en su comportamiento y rendimiento.

[Fuente: Mitrade/Tradingview]

Medias móviles y RSI: La media móvil de 50 días ha estado por encima de la de 200 días, algo que algunos interpretan como una señal de fortaleza a corto plazo. El RSI (Índice de Fuerza Relativa) rondaba los 65 puntos tras los picos de enero, por lo que indica una situación cercana a la sobrecompra si la tendencia alcista se reanuda.

MACD: El MACD se sitúa en terreno positivo, aunque con un estrechamiento de las líneas. Esto se suele leer como que podría haber una reversión, pero no es algo fijo, sino más bien un aviso para estar atentos a posibles cambios de tendencia.

Posibles escenarios para el VIX Index en 2025

Si algo ha caracterizado el inicio de año 2025 es que surgen eventos inesperados cada dos por tres que agitan los mercados financieros y las relaciones geopolíticas globales. Es por ello por lo que resulta difícil pronosticar como se comportará el VIX a lo largo del año.

Podemos hipotetizar con escenarios positivos, neutros y negativos, pero es difícil discernir cuál será el escenario vencedor.

Si las tensiones comerciales causadas por Donald Trump se estabilizan, la inflación se mantiene en niveles actuales o incluso baja y la FED continua la senda de recortes de tipos de interés, es más que probable que el VIX se estabilice y baje de manera gradual. Pero como se puede observar hay muchos condicionales en la frase anterior.

También se podrían mantener las tensiones comerciales pero sin llegar a escalar, esto sería un escenario neutro, donde el VIX Index fluctuaría de vez en cuando pero sin grandes sobresaltos.

Por último, si todo lo que puede ir mal va mal, tensiones comerciales, inflación, subida de tipos, podríamos ver subir al VIX a niveles de 2020.

También resulta imperante destacar que, aunque el VIX se basa en el S&P 500, afecta a todo el mundo. Sí el VIX sube abruptamente los inversores de Europa, Asia o Latinoamérica se asustan igual que el inversor americano provocando salidas de capital en mercados internacionales. De forma inversa, si Wall Street esta tranquilo y la volatilidad se reduce, el resto de los mercados tienden a estabilizarse.

Esto hace que, incluso para quienes invierten en bolsas que no son la estadounidense, resulte muy útil seguir la evolución del VIX y tratar de entender lo que está ocurriendo al otro lado del Atlántico.

Evolución del VIX index

El índice VIX se introdujo en los mercados financieros en 1993 y rápidamente se convirtió en el indicador de referencia de la volatilidad del mercado de valores de EE.UU.

El índice VIX está basado en una serie de artículos científicos en el campo de la economía financiera llevadas a cabo por Menachem Brenner y Dan Galai5 en la década de los ochenta. En sus trabajos, los científicos proponían la creación de varios índices de volatilidad, incluyendo uno sobre la volatilidad del mercado de valores, así como sobre la volatilidad de la tasa de interés y del tipo de cambio.

Brenner y Galai pretendían que el índice de volatilidad desempeñará el mismo papel que el índice de mercado juega para las opciones y los futuros en el índice.

En 1992, la CBOE contrató al consultor Bob Whaley para calcular los valores diarios de VIX a partir de datos del mercado de opciones sobre índices desde enero de 1986 hasta mayo de 1992.

Desde su lanzamiento en 1993, el VIX ha sido un importante indicador de la volatilidad del mercado de valores, aunque su metodología se mejoró en 2003 aprovechando los avances de cálculo computacional.

Durante la crisis financiera de 2008, el índice VIX alcanzó su primer cierre récord, con un máximo intradiario de 89,53 puntos. Sin embargo, el mayor cambio intradiario en la historia del VIX ocurrió el 16 de marzo de 2020, durante el comienzo de la pandemia de COVID-19. El índice pasó de 57,83 puntos al comienzo del día a 82,69 puntos al cierre, registrando una variación significativa.

[Fuente: Google Finance]

Mejores estrategias de trading con VIX index

A la hora de invertir en el indicador del miedo o el VIX index, existen dos posibles estrategias: la estrategia de usarlo como seguro contra bajadas en el mercado bursátil, o la estrategia de especulación.

Como hemos previamente adelantado, muchos inversores utilizan el índice VIX en momentos de caída de los mercados bursátiles para compensar posibles pérdidas aprovechando su correlación inversa con el índice del S&P 500.

Así, si el precio de las acciones su cartera de inversión fuertemente vinculada al S&P 500 caen, compensan las pérdidas con la subida de la cotización del índice VIX.

Esta estrategia está asociada a un perfil más cauto en sus inversiones y que busca reducir su riesgo de pérdidas.

La otra estrategia es la puramente especulativa, y es para aquellos inversores que asumen mayores riesgos esperando mayores rentabilidades. Aquí se busca la inestabilidad en la economía y en los mercados financieros para apostar a través de derivados financieros sobre el valor futuro del índice VIX como los CFD o contratos de opciones de compra o venta.

Durante la pandemia, los inversores que compraron derivados del VIX obtuvieron ganancias significativas. Un artículo científico relevante7 confirmó que el aumento de los casos de COVID-19 en Estados Unidos se relacionó con una mayor volatilidad del mercado y una disminución en los precios de las acciones en los principales mercados de valores. Los autores del estudio también descubrieron que el VIX funcionó como un buen predictor de la evolución del mercado de valores durante la pandemia.

De cara a este 2025 los inversores pueden utilizar el VIX Index para protegerse o aprovecharse de la inestabilidad que está generando las medidas de Trump tanto a nivel económico, como geopolítico.

El inversor que busque protección para su cartera contra las caídas bruscas del mercado puede invertiré n el VIX Index para beneficiarse de la correlación inversa que éste tiene con el S$P500.

Por el contrario, el inversor de riesgo que busca rentabilidades a corto plazo aprovechándose de las tendencias del mercado puede usar la inestabilidad como señal de entrada al mercado a través de indicadores como el VIX.

¿Cómo invertir en VIX? Guía básica para inversores

El índice de volatilidad VIX, al igual que otros índices, no es una producto que se pueda adquirir directamente.

A diferencia de un índice bursátil como el S&P 500, no es posible adquirir una cartera de acciones subyacentes para replicar el VIX.

Por lo tanto, la única forma en que los inversores pueden acceder al VIX es mediante productos financieros derivados operando con CFD sobre futuros o fondos cotizados (ETF).

Un contrato de futuros es un acuerdo que obliga a la entrega de un activo en una fecha futura a un precio acordado en el presente.

Los primeros contratos de futuros se originaron para materias primas, pero actualmente están disponibles para una gran variedad de productos, desde acciones, forex o materias primas como el petróleo y Gas Natural.

Los contratos de futuros sobre índices, como los que están relacionados con el valor del índice S&P 500 o el VIX, no implican la entrega real de ningún activo cuando el contrato expira. En su lugar, se utiliza una entrega en efectivo vinculada al valor del índice en la fecha de entrega.

Habitualmente, los inversores en productos financieros derivados sobre el índice VIX tienen estrategias a largo (comprar un contrato con la expectativa de que el precio del activo suba en el futuro) cuando el contexto económico y político es incierto y se espera un aumento de la volatilidad, y por lo tanto una subida del índice VIX.

Por el contrario, van en corto (vender un contrato con la expectativa de que el precio del activo baje en el futuro) cuando el contexto económico es estable y los tipos de interés se encuentran bajos, por lo que se espera que el VIX se mantenga en niveles bajos.

Consideraciones finales

El índice VIX es un excelente indicador de la volatilidad de los mercados financieros, es decir del potencial riesgo del mercado, debido a su altísima correlación inversa con el el índice bursátil del S&P 500, y éste con el resto de los índices bursátiles del mundo.

Sin embargo, su principal objetivo es predecir la volatilidad a 30 días vista del S&P 500, y es aquí donde se debe tomar con mayor cautela.

El valor del S&P 500 no solo está condicionado con el valor de las acciones de las empresas que lo componen (y con las cuales se calcula el valor VIX) si no que su rendimiento también ve afectado por los contextos políticos y macroeconómicos globales.

Dicho esto, invertir en el índice VIX es una opción de inversión interesante para aquel inversor interesado en el trading a corto plazo y con intereses especuladores gracias a su correlación inversa con el S&P 500. Actualmente, con la gran inestabilidad que hay debido al mandato de Donald Trump, está oportunidad de rentabilidad con derivados del VIX Index se magnifica. Aunque como toda inversión con derivados financieros implica un riesgo elevado.

Su correlación inversa también lo convierte en un activo interesante para inversores a largo usándolo como herramienta de control del riesgo.

Todo inversor debe estar constantemente informado y no solo de aquellos productos financieros sobre los cuales invierte sino sobre el resto de productos financieros, así como de los contextos socioeconómicos y políticos, nacionales e internacionales, ya que en economía y finanzas todo está correlacionado y conectado, y los valores fluctúan por numerosos motivos.

Por ello, antes de invertir en el índice VIX, infórmese sobre el índice de S&P 500, las empresas que lo componen y la marcha de la economía estadounidense, y sobre todo, nunca invierta más de lo que esté dispuesto a perder.

Referencias

1.Cumby, R.; Figlewski, S.; Hasbrouck, J. (1993). “Forecasting Volatility and Correlations with EGARCH models”. Journal of Derivatives. 1 (2): 51–63. doi:10.3905/jod.1993.407877. S2CID 154028452.

2.Adhikari, B.; Hilliard, J. (2014). “The VIX, VXO and ealized volatility: a test of lagged and contemporaneous relationships”. International Journal of Financial Markets and Derivatives. 3 (3): 222–240. doi:10.1504/IJFMD.2014.059637.

3.Jorion, P. (1995). “Predicting Volatility in Foreign Exchange Market”. Journal of Finance. 50 (2): 507–528. doi:10.1111/j.1540-6261.1995.tb04793.x. JSTOR 2329417.

4.Andersen, Torben G.; Bollerslev, Tim (1998). “Answering the Skeptics: Yes, Standard Volatility Models Do Provide Accurate Forecasts”. International Economic Review. 39 (4): 885–905. doi:10.2307/2527343. JSTOR 2527343.

5.Brenner, Menachem; Galai, Dan (1989). “New Financial Instruments for Hedging Changes in Volatility”. Financial Analysts Journal. 45 (4): 61–65. doi:10.2469/faj.v45.n4.61. ISSN 0015-198X. JSTOR 4479241.

6.https://www.sfu.ca/~poitras/419_VIX.pdf

7.Grima, S., Özdemir, L., Özen, E., & Romānova, I. (2021). The interactions between COVID-19 cases in the USA, the VIX index and major stock markets. International Journal of Financial Studies, 9(2), 26.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.