.jpg)

El S&P 500 es el índice bursátil más importante y grande de los Estados Unidos y uno de los más influyentes a nivel mundial. Se caracteriza por representar la salud financiera de la economía estadounidense y, debido al alcance global de las empresas que lo componen, también influye significativamente en el resto de los mercados internacionales, actuando frecuentemente como un barómetro económico.

También es el favorito de los inversores pasivos por su diversificación y rentabilidades acumuladas históricas.

A lo largo de este artículo analizaremos las rentabilidades del S&P500 los últimos 10 años para entender porque es una de las inversiones estrellas en la mayoría de las carteras globales.

¿Por qué es una inversión solida el S&P500?

El S&P 500 como lo conocemos nació en 1957, y su principal característica y que lo catapultó como el mayor índice bursátil mundial es que se concibió para ofrecer al inversor una visión más representativa y amplia del mercado de valores estadounidenses, añadiendo 500 empresas de numerosos sectores, a diferencia de índices como el Dow Jones industrial que representaba tan solo a 30 empresas del sector industrial.

Durante la década de los 70 y 80, la introducción de los primeros fondos indexados (como el Vanguard 500 en 1976) convirtió al S&P 500 en el índice indispensable en la gran mayoría de carteras de inversión convirtiéndose en el índice de referencia que hoy es.

Y si bien no es fácil determinar cuándo se convirtió en el índice bursátil más grande del mundo, si es fácil afirmar que a mediados de los 90 ya era considerado el índice más importante del mundo. Cabe destacar que el S&P 500 representa aproximadamente al 80% del mercado bursátil estadounidense por capitalización y la economía de EE. UU es la más grande del mundo, de ahí su liderazgo.

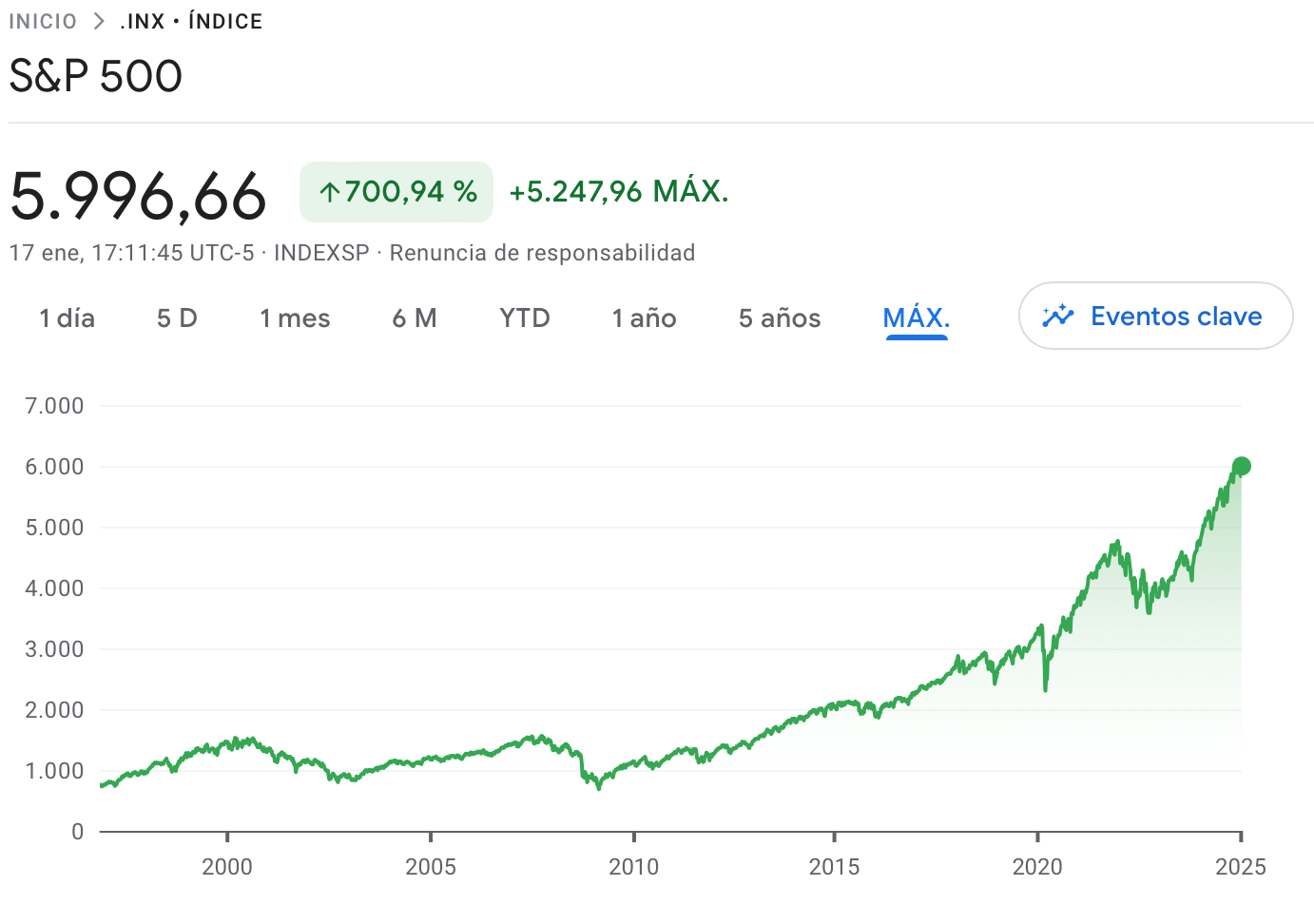

[Fuente: Google Finance]

Rentabilidad S&P 500 histórica

El índice S&P 500 lleva décadas demostrando que es una inversión muy sólida a largo plazo y fácil de mantener debido a las bajísimas comisiones. Clave de su éxito entre inversores de todo tipo (institucionales, activos, pasivos, en busca de dividendos, derivados, etc.,) y fondos de inversión es su capacidad de generar rentabilidades positivas a largo plazo. Desde su creación hasta 2023 la rentabilidad media anual que incluye la reinversión en dividendos es de alrededor el 10%1.

Aunque históricamente el S&P 500 ha superado en rendimiento a activos como bonos, oro o bienes raíces, su historia no está exenta de volatilidad. El S&P 500 ha generado grandes subidas como en 2019 (+31,49%), pero también grandes caídas, como en 2008 (-37%) o 2022 (-18%). Sin embargo, hasta el momento, siempre se ha recuperado mostrando su resiliencia a largo plazo en comparación a otros activos financieros.

* ¡Negociar S&P 500 a partir de 20 USD en Mitrade!

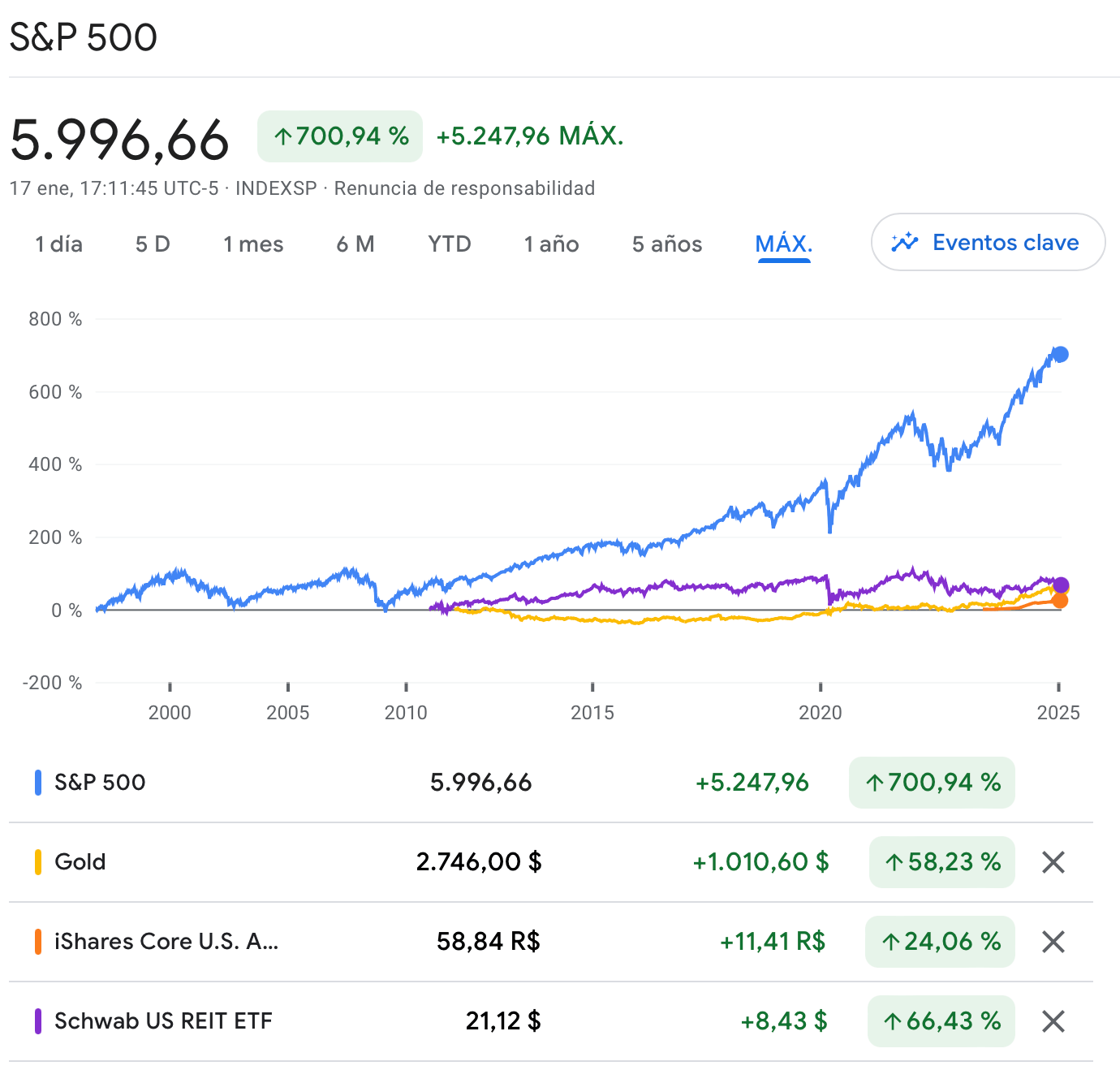

A continuación, mostramos un gráfico que comprara el S&P 500 con otros activos desde el año 2000 y demuestra que su crecimiento ha sido considerablemente mejor que sus activos compañeros, destacando su capacidad de generar mejores rendimientos a largo plazo. Sin embargo, el gráfico también muestra que los bonos y el oro son activos más estables y menos volátiles, sirviendo mejor como activo refugio.

[Fuente: Google Finance]

* iShares Core U.S. Aggregate Bond ETF (AGG): ETF que sigue el rendimiento del índice Bloomberg Barclays U.S. Aggregate Bond, que incluye una amplia gama de bonos del Tesoro de EE. UU., bonos corporativos de grado de inversión y valores respaldados por hipotecas.

* Schwab U.S. REIT ETF (SCHH): ETF que rastrea el rendimiento del índice Dow Jones U.S. Select REIT, que mide el desempeño de fideicomisos de inversión en bienes raíces (REITs) que poseen y operan propiedades inmobiliarias.

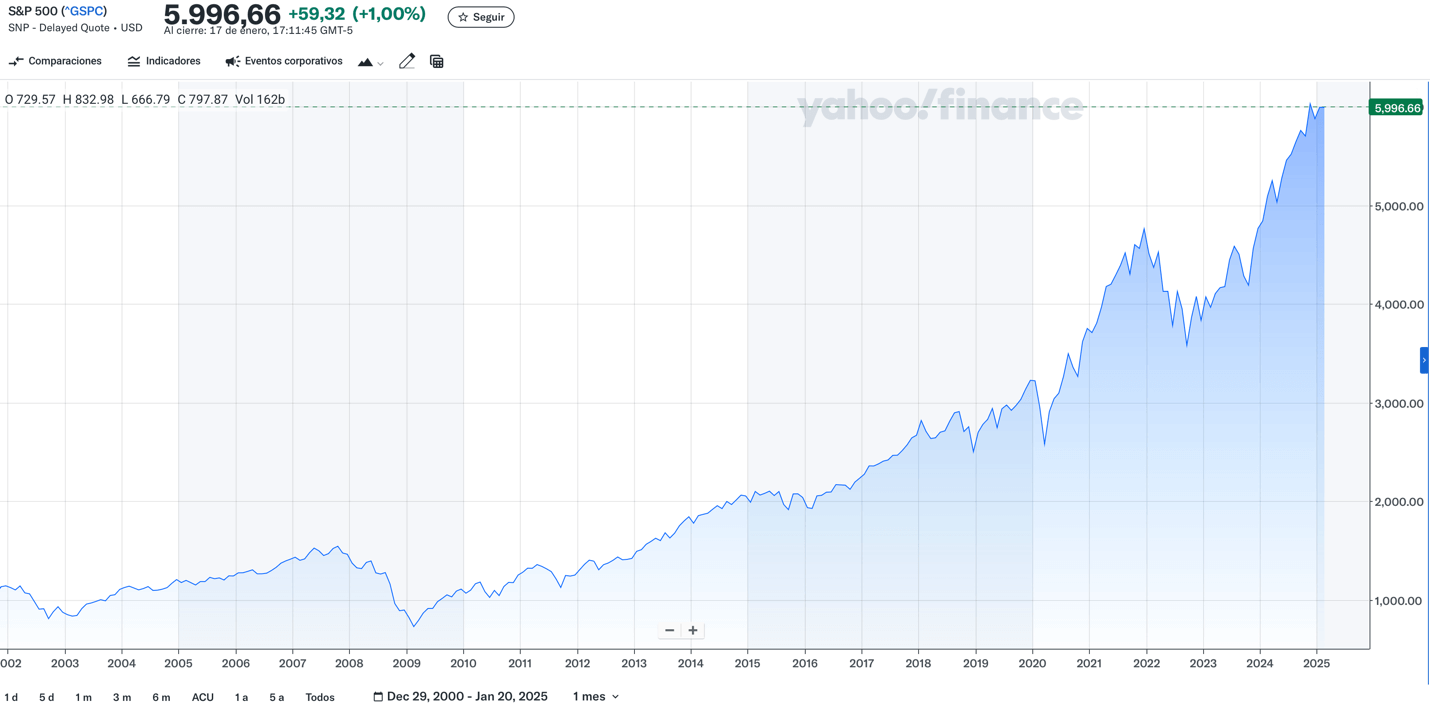

Rentabilidad S&P 500 los últimos 10 años

En los últimos 10 años, el S&P 500 ha seguido creciendo, pero en esta última década lo ha hecho de forma exponencial, marcando un claro cambio de tendencia que, en muchos casos, sorprendió incluso a los mismos inversores.

[Fuente: Yahoo Finance]

Mientras que en décadas anteriores el crecimiento anual promedio rondaba el 10% (incluyendo dividendos), entre 2014 y 2024 este índice ha mostrado un aumento significativo de casi del 14%2 influenciado por numerosos factores que detallamos a continuación:

El sector tecnológico como nuevo sector dominante: Empresas como Apple, Microsoft, Alphabet (Google), Amazon y Meta han liderado el crecimiento del índice esta última década, representando una parte considerable de su capitalización, un 31% para ser exactos3. Este liderazgo tecnológico ha permitido al S&P 500 beneficiarse de las mega tendencias globales como la digitalización y la inteligencia artificial.

Décadas anteriores el crecimiento estaba marcado por el sector energético, aunque este nunca llegó a representar tanto sobre el índice como el tecnológico. En su mejor época (2008) el sector energético representaba un 15% del S&P 500, muy lejos del 31% actual del tech4.

Otro récord que ha marcado el sector tecnológico estos últimos 10 años y que no había ocurrido hasta la fecha es sus empresas líderes en el sector tecnológico, las denominadas como los siete magníficos han sobrepasado el billón de dólares de capitalización bursátil (trillón americano), siendo las únicas del índice en alcanzar esos niveles, lo que ha hecho que el índice se dispare con ellas.

Compañía | Capitalización Bursátil |

Apple (AAPL) | 3,46 Billones de dólares |

NVIDIA (NVDA) | 3,37 Billones de dólares |

Microsoft (MSFT) | 3,19 Billones de dólares |

Alphabet (GOOGL) | 2,41 Billones de dólares |

Amazon (AMZN) | 2,38 Billones de dólares |

META (Facebook) | 1,55 Billones de dólares |

Tesla | 1,34 Billones de dólares |

[Fuente: Elaboración propia con datos de Google Finance a 20 de enero de 2025]

El sector tecnológico ha superado al energético gracias a su crecimiento exponencial, basado en modelos escalables como el software y la nube, y al cambio estructural hacia una economía centrada en activos intangibles.

Políticas monetarias ultra flexibles: La Reserva Federal, al igual que otros bancos centrales globales mantuvieron los tipos de interés extremadamente bajos tras la crisis financiera de 2008, para incentivar la economía. Después, en 2020, durante la pandemia de COVID-19 también se introdujeron estímulos económicos sin precedentes con el mismo objetivo. Estos hechos generaron un entorno más que favorable para los inversores, favoreciendo particularmente a las acciones de crecimiento.

Liquidez global y recuperación postpandemia: Los estímulos fiscales y monetarios masivos implementados durante la pandemia impulsaron la recuperación económica y aumentaron la confianza del inversor. Los mercados bursátiles al vivir de las expectativas económicas de los inversores se beneficiaron de una bonanza sin precedentes marcada por dinero barato y crecimiento.

Poca competencia de activos con mejor rendimiento: Con los bonos ofreciendo rendimientos históricamente bajos hasta 2022, muchos inversores se inclinaron hacia la renta variable, contribuyendo al crecimiento constante del S&P 500.

Cambio políticas monetarias en 2022: A pesar del endurecimiento de las políticas monetarias por parte de la Reserva Federal en 2022, que incluyeron subidas muy agresivas de los tipos de interés para combatir la inflación, el S&P 500 mostró resiliencia y retomó su crecimiento en 2023.

En comparación con décadas anteriores, el comportamiento del índice en los últimos 10 años no solo ha sido más robusto, sino también más acelerado. Por ejemplo, mientras que entre 1990 y 2010 el crecimiento estuvo más repartido entre distintos sectores, en esta última década el auge tecnológico ha sido el principal motor.

Rentabilidad del S&P 500: Crecimiento no lineal en los últimos 10 años

Como hemos visto, el S&P 500 ha crecido un promedio del 14% anual durante estos últimos 10 años, sin embargo, la trayectoria de este crecimiento no ha sido lineal. Desde 2014 el S&P 500 ha sufrido fuertes fluctuaciones, incluyendo años de rentabilidades extraordinariamente altas y otros con caídas considerables. Hechos que demuestran que el S&P 500 no está exento de la volatilidad intrínseca de los activos financieros, así como su vulnerabilidad a eventos macroeconómicos y geopolíticos globales.

En los últimos 10 años, destacan períodos como el 2017 (+21%), el 2019 (+31%), 2021 (+28,71%) y 2024 (+23%) como los años con fuerte crecimiento. Las rentabilidades de doble dígito fueron impulsadas por reformas fiscales, avances tecnológicos o recuperaciones económicas postpandemia. También fueron tiempos en los que existían grandes expectativas que generaban un sentimiento muy optimista además de políticas monetarias acomodaticias.

Sin embargo, también hubo años de caídas abruptas. Como 2018 (-4%) y 2022 (-18%) que dejaron correcciones significativas en el índice marcadas por tensiones comerciales, alzas en los tipos de interés o factores geopolíticos como la guerra en Ucrania o Gaza.

Estos años de receso en el índice ponen de manifiesto que las rentabilidades no son lineales y que el S&P 500 no es inmune a las políticas y eventos macroeconómicos, sin embargo, sí que podemos destacar sobre él es su capacidad de recuperarse rápidamente después de una crisis.

* ¡Negociar S&P 500 a partir de 20 USD en Mitrade!

Rentabilidad del S&P 500: Desglose anual 2014-2024

Año | Rentabilidad Anulaizada |

2014 | 13,69% |

2015 | 1,38% |

2016 | 11,96% |

2017 | 21,83% |

2018 | -4,38% |

2019 | 31,49% |

2020 | 18,40% |

2021 | 28,71% |

2022 | -18,11% |

2023 | 26,29% |

2024 | 23,30% |

[Fuente: Elaboración propia con datos de Fintech5]

2014: El S&P 500 cerró el año con un crecimiento del 13% debido a una economía estadunidense con un crecimiento sólido, tipos de interés muy bajos (en mínimos históricos) que marcaban una época de dinero barato, además de políticas monetarias acomodaticias. Para acabar de mejorar el año, la Reserva Federal (FED) finalizó su programa de compra de activos, aunque manteniendo los tipos de interés bajos lo que hizo aumentar la confianza de los inversores en los mercados financieros.

2015: Este año el S&P 500 tan solo creció un 1% debido a la fuerte caída de los precios del petróleo y a la desaceleración de la economía China. Además, y para añadir más incertidumbre en los mercados financieros, el FED aumentó los tipos de interés, hecho que no sucedía desde 2006, lo que aumento la incertidumbre y con ella la volatilidad de los mercados.

2016: El índice retomó las rentabilidades anuales de dos dígitos, con un 11% gracias a la euforia en los mercados por la elección a presidencia de los Estados Unidos de Donald Trump ya que, el nuevo presidente prometió recortes fiscales y nuevos estímulos económico para hacer “America Great Again”. El 2016 también fue el año del Brexit, que, si bien afectó a la economía de Reino Unido, no frenó al S&P 500.

2017: Este año se materializaron algunas promesas de Trump como la reforma fiscal, lo que llevó al S&P 500 a subir por encima del 21% ese año. El índice también se vio favorecido por un contexto de crecimiento sincronizado de las principales economías del mundo y una consolidación del sector tecnológico como sector líder, hecho que perdura hasta hoy.

2018: El mercado cambió su tendencia alcista y sufrió una corrección del -4% anual debido a las tensiones comerciales entre Estados Unidos y China. Trump quiso imponer elevadísimos aranceles a los productos del gigante asiático. Además, la FED subió los tipos de interés, lo que hizo aumentar aún más la incertidumbre y con ello la volatilidad de los mercados.

2019: El S&P 500 se recuperó con fuerza de la caída del 2018 y logró una rentabilidad anual de más del 31%. Este impresionante e inesperado crecimiento fue impulsado por el afloje en las tensiones comerciales entre EE. UU. y China, además de una relajación de las políticas monetarias de la FED. El optimismo volvió a los mercados, rozando incluso a la euforia.

2020: Fue el primer año de la pandemia del COVID-19 que hizo tambalear a todos los mercados globales, sin embargo, y para sorpresa de todos, el índice S&P 500 terminó el año con un aumento del 18%. El S&P 500 se vio impulsado por unos estímulos fiscales y monetarios sin precedentes. Además, el sector tecnológico salió al rescate de las empresas con soluciones para el teletrabajo lo que hizo que sus acciones se revalorizaran igual de rápido que se extendía el virus. Así, el sector tecnológico se convirtió en el mayor refugio para los inversores.

2021: El S&P 500 continuó creciendo y acabo el 2021 con una rentabilidad acumulada del 28%, impulsado por la euforia de la reapertura económica tras la pandemia. Las empresas que componen el índice, en su gran mayoría, presentaron excelentes resultados en sus cuentas anuales (debido a la comparativa con el año anterior COVID-19). Además, la continua fortaleza del sector tecnológicos, así como el repunte del sector de consumo lideraron el impulso alcista del índice.

2022: Este año será recordado como uno de los años más difíciles para los inversores en la última década. El S&P 500 cayó un 18% debido a una inflación sin precedentes que hizo que la FED subiera los tipos de interés de forma muy agresiva, lo que causó pánico en los mercados. Además, estalló la guerra de Ucrania lo que hizo subir aún más la inflación por el aumento de precio de la energía, lo que alimentó aún más la incertidumbre en los mercados.

2023: Los mercados financieros se recuperaron del susto del 2022 muy rápido, y el S&P 500 creció un 26%. Este crecimiento estuvo impulsado por el nacimiento comercial de la inteligencia artificial y un entorno macroeconómico más estable donde se empezaba a ver la luz y se prometían bajas de interés. Las grandes tecnológicas, de nuevo, lideraron las subidas, devolviendo la confianza a los inversores.

2024: El año 2024 se caracterizó por un año donde las exceptivas de los inversores empezaron a ser cada vez más positivas, lo que hizo que el índice acumulara un crecimiento del 23%. Las bajadas de los tipos de interés, las promesas de más bajadas, el control de la inflación y la reelección de Donald Trump como presidente de los EE. UU llevaron de nuevo. Rentabilidades de doble dígito. Tampoco se debe olvidar el ya incuestionable liderazgo de las empresas tecnológicas.

Comparativa con otros activos

Como hemos visto a lo largo del artículo, los último 10 años en general han sido excelentes para el S&P 500, sin embargo, si lo comparamos con otras inversiones, ¿se ha comportado mejor o peor?

La respuesta es que en general, el S&P 500 se ha comportado mucho mejor que otros activos financieros lo que sigue reforzando su papel de índice de referencia global.

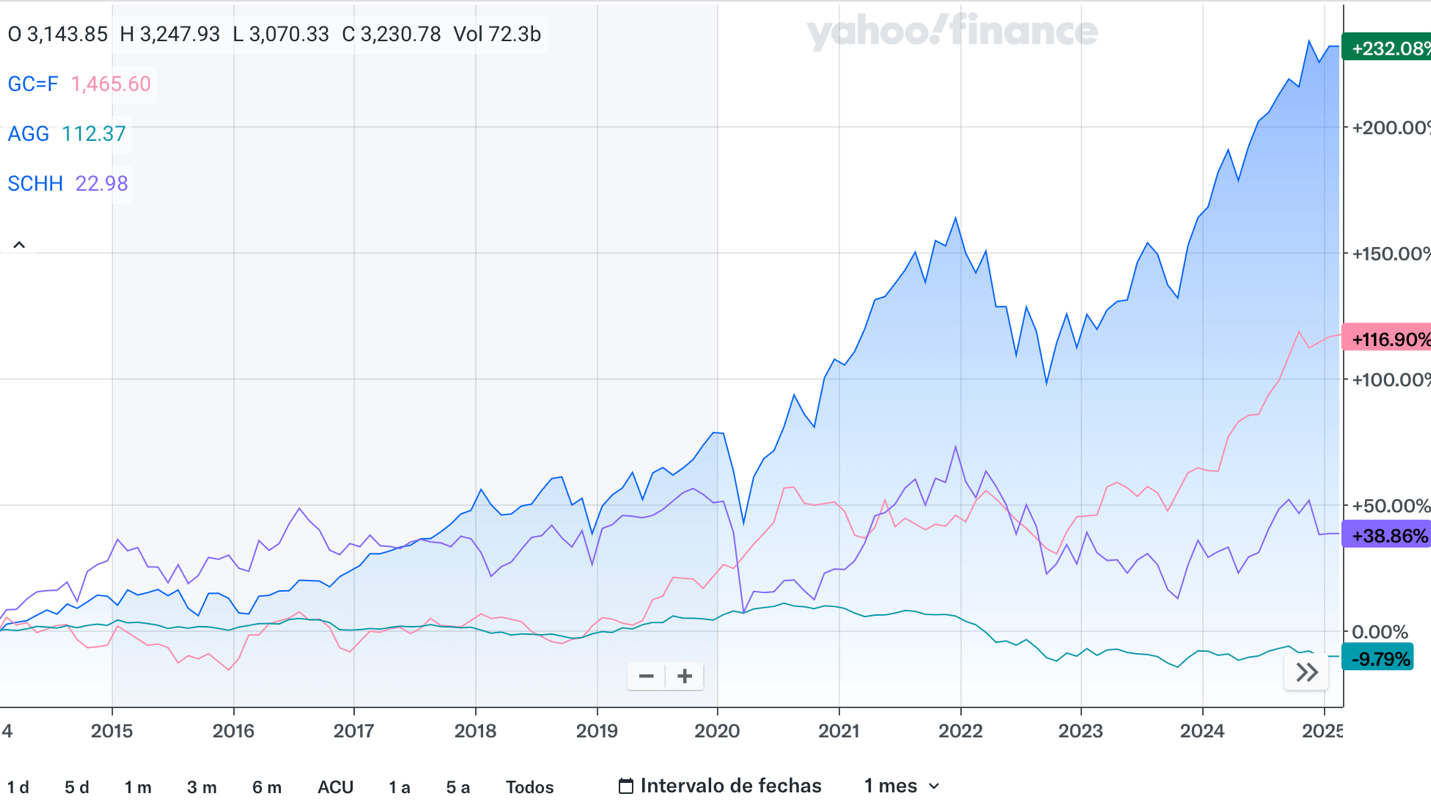

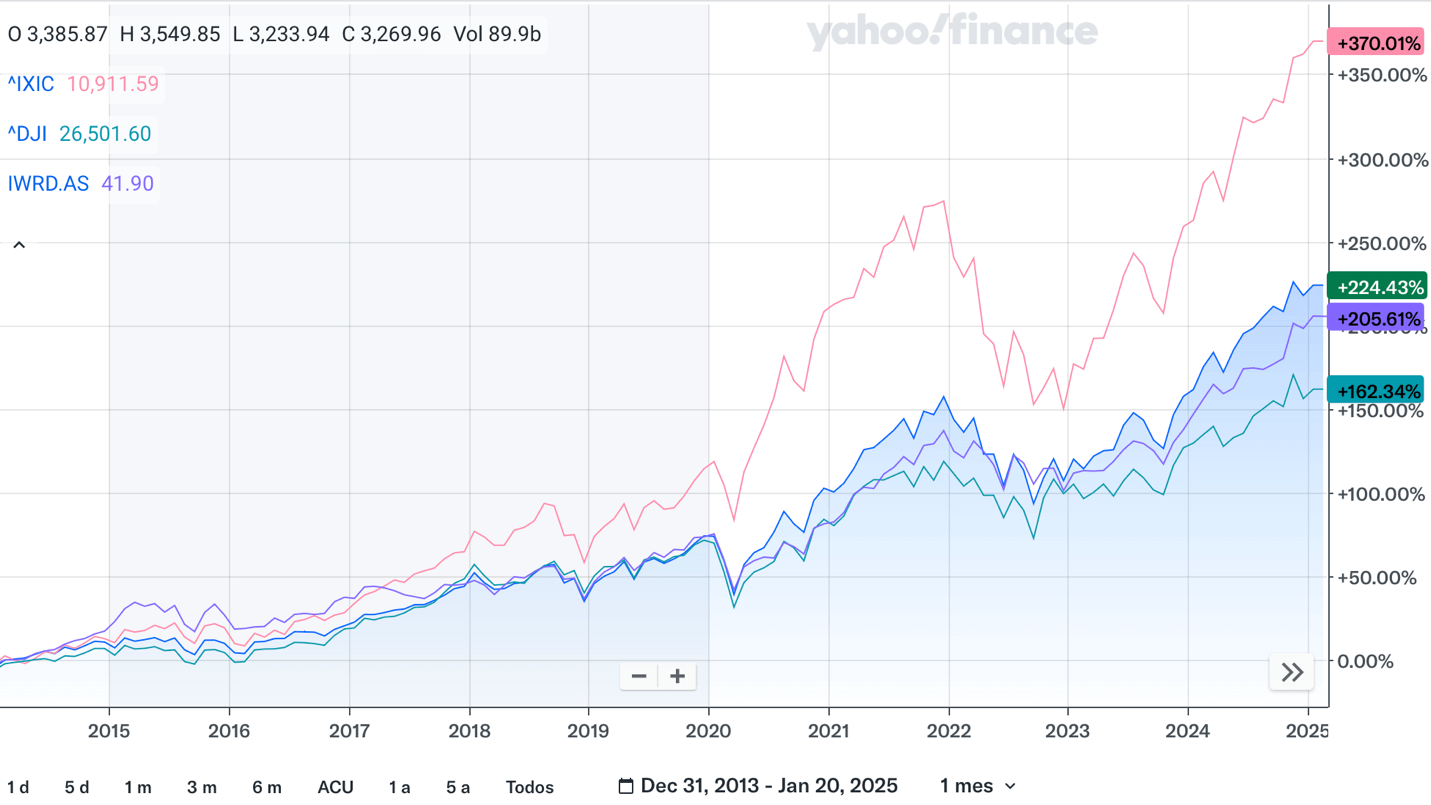

[Fuente: Yahoo Finance]

En el gráfico podemos observar tres activos

Bonos (iShares Core U.S. Aggregate, AGG): Han ofrecido una rentabilidad acumulada de aproximadamente -9,79%, reflejando las dificultades de este activo en un entorno de subida de tipos en los últimos años. Aunque son menos volátiles, han quedado lejos del rendimiento de la renta variable.

Bienes Raíces (Schwab U.S, SCHH): El sector inmobiliario, impulsado por una demanda creciente de propiedades, ha crecido un 38% los últimos diez, sin embargo, los altos tipos de interés de los últimos años le golpearon fuerte y le impidieron competir con el S&P 500.

Oro (GC=F): El metal precioso, que batió récords el año pasado, ha acumulado una subida del 117% los últimos 10 años sin embargo, no ha podido alcanzar las cifras de rentabilidad del S&P 500.

No obstante, si comparamos la rentabilidad del S&P 500 con otros índices bursátiles, la historia cambia.

[Fuente: Yahoo Finance]

NASDAQ 100: Este índice ha crecido como nunca estos últimos diez años, superando, y por mucho al S&P 500, con un crecimiento acumulado del 370%. Como ya hemos detallado anteriormente, el sector tecnológico, ha sido el gran vencedor de estos últimos años, y este índice, al ser tecnológico ha recogido todas las ganancias. Aunque todo ello con una mayor volatilidad que el S&P 500.

Dow Jones Industrial Average (DJIA): Con una rentabilidad del 205%, se ha quedado por detrás del S&P 500. Su menor diversificación y exposición limitada al sector tecnológico le ha lastrado.

MSCI World Index (IWRD.AS): Este índice global también se ha quedado por detrás del S&P 500 con un acumulado del 162%, reflejando un crecimiento sólido, pero inferior al del mercado estadounidense. Su componente global le resta debido a menores rentabilidades en otras regiones.

Así, como podemos observar el S&P 500 ha sido, durante los últimos diez años un activo financiero muy consistente y rentable. Una de sus principales ventajas es su composición diversificada, lo que le permite beneficiarse de olas de sectores particulares como ahora sucede con el sector tecnológico, pero controlando la volatilidad al no jugarlo todo a una carta o sector. Índices como el Nasdaq 100 pueden estar aportando mayores rentabilidades hoy, pero son más volátiles y por ello sus caídas más pronunciadas al carecer de diversificación.

Referencias

1https://www.roboadvisors.es/rentabilidad-historica-sp-500/?utm_source=chatgpt.com

2https://www.in2013dollars.com/us/stocks/s-p-500/2014?utm_source=chatgpt.com

3https://www-usbank-com.

4https://www.marketwatch.com/story/from-worst-to-first-last-years-stock-market-laggards-see-strong-start-to-2025-a4a307d5?utm_source=chatgpt.com

5https://fintechfinder.com/es/blog/cual-es-el-rendimiento-anual-promedio-del-sp-500/?utm_source=chatgpt.com

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.