Rebalanceo Nasdaq - ¿Cómo le ha ido al índice después de los últimos cambios?

El selectivo tecnológico por excelencia, el Nasdaq 100, acometió el pasado 24 de Julio un proceso de rebalanceo, el tercero de su historia, a fin de repartir el exceso de concentración que había sobre una serie de valores concretos.

Los rebalanceos son una operativa relativamente común, que suele darse cuando un activo o conjunto de activos ganan mayor peso que otros y por lo tanto se distorsiona el funcionamiento normal del índice. Los rebalanceos también se suelen aplicar a la gestión de carteras, y los utilizamos para corregir aquellas situaciones en las que una acción adquiere predominio sobre el resto.

Dicho lo cual, vamos a ver qué tal ha resultado la experiencia para el índice y cuáles han sido los efectos inmediatos que han sucedido.

Un ajuste técnico estipulado

La entidad gestora del índice Nasdaq 100 elaboró en su momento una reglamentación en donde figuran los pormenores de su funcionamiento. Entre otras cosas, el documento advierte que será necesario un rebalanceo cuando las empresas con un peso mayor del 4,5% superen el 40% del peso total del índice.

Se daba la circunstancia de que ya las cinco mayores empresas del selectivo sumadas ponderaban más del 45%. Así, Microsoft, Apple, Alphabet, NVIDIA y Amazon acabaron siendo casi la mitad de los movimientos del índice, con lo que la representatividad el mismo se ponía en duda.

EMPRESA | TICKER | PESO 13/07/2023 | PESO 05/10/2023 |

Microsoft | MSFT | 12,9% | 9,39% |

Apple | AAPL | 12,5% | 11,62% |

Amazon | AMZN | 6,9% | 5,16% |

NVIDIA | NVDA | 7% | 4,34% |

Alphabet | GOOGL | 7,4% | 5,9% |

46,70% | 36,41% |

La gestora del índice había realizado con anterioridad otros dos rebalanceos para abordar el exceso de concentración. El primero de ellos tuvo lugar en Diciembre de 1998 y el segundo en Mayo de 2011.

Efectos esperados y hechos ocurridos

Un rebalanceo no se hace todos los días, y menos aún en un índice de la talla del Nasdaq 100. Recordemos que, junto con el S&P 500, supone el mayor selectivo del mundo por capitalización bursátil agregada de sus componentes.

A priori los efectos esperados iban a ser (y de hecho, así ha sido) dos:

1. Cambios en la performance del índice:

Un rasgo que cambiará de inmediato será el rendimiento general que nos ofrezca el Nasdaq 100 a partir de ahora. Un estudio reciente de Axios sacaba a la luz que la mayor parte de la rentabilidad obtenida por el S&P 500 este año provenía precisamente de las cinco empresas que hemos mencionado, siendo como su peso conjunto en ese índice es del 22,25%.

Es lógico pues pensar que al minorar la presencia de estas compañías nos vamos a encontrar con un registro algo diferente al que hemos estado viendo durante los últimos años.

2. Compras y ventas:

La segunda consecuencia inmediata de los cambios será la oleada de compras y ventas que se producirá. El índice por sí mismo no es más que una selección de valores, por lo tanto su modificación es una mera variación contable. Pero hay un sector específico que sí que ha tenido que efectuar compras y ventas, los ETF y fondos indexados.

Estos instrumentos replican un índice de referencia, el Nasdaq en este caso, y lo hacen mayoritariamente a través de réplica física (es decir, comprando las acciones en la proporción que da dicho índice). Un rebalanceo provocará que las gestoras de estos vehículos vendan posiciones que ven reducida su representatividad y compren aquellas que la ven aumentada.

Una vez que se ha producido el rebalanceo del Nasdaq, hemos visto como el mercado se ponía a actualizar las carteras para adaptarlas a los nuevos pesos.

El efecto en los Siete Magníficos

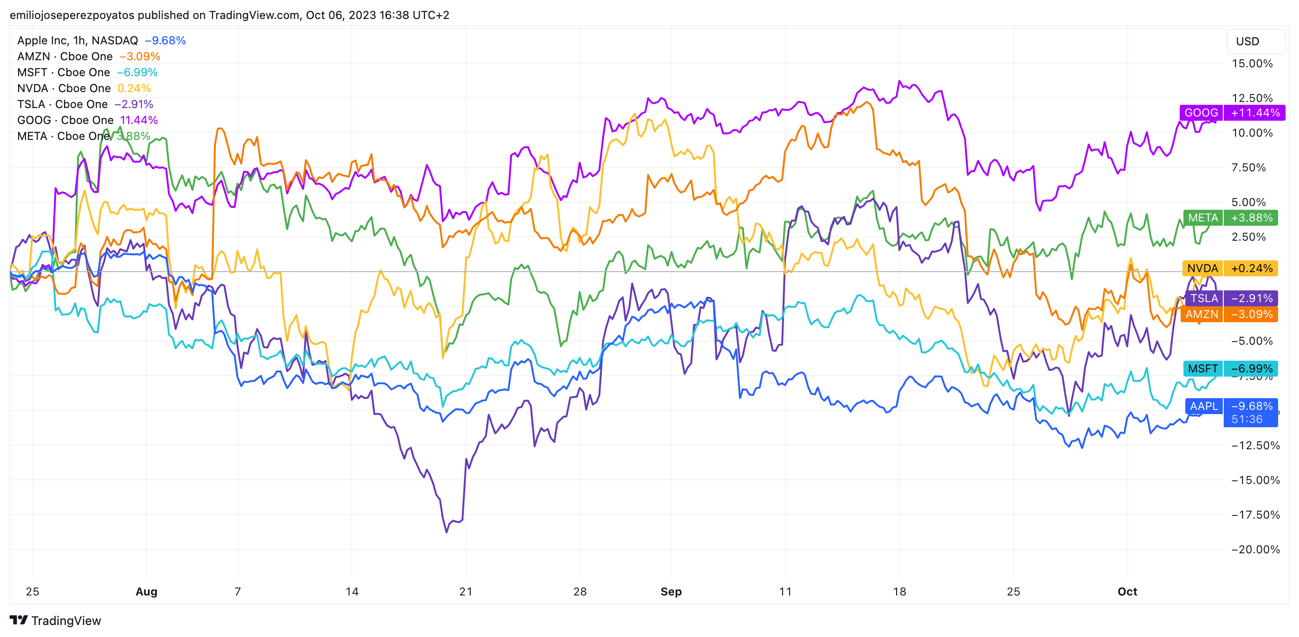

Desde el pasado 24 de Julio hasta hoy hemos visto diferentes comportamientos en bolsa a propósito de los conocidos como Los Siete Magníficos (Amazon, Apple, NVIDIA, Microsoft, Alphabet, Tesla y Meta Platforms), que son los que tuvieron reducción de presencia con el rebalanceo.

Así, el valor que más daño ha experimentado es Apple, con una caída del -9,68%. Al margen del efecto que haya tenido el rebalanceo de carteras en los ETF e indexados, la empresa estaría influida por otras noticias, como la rebaja de expectativas de crecimiento, los datos de ventas del iPhone 15 y las ventas de acciones que están haciendo los altos directivos.

En orden de peor a mejor, le seguiría Microsoft con un -6,99%, Amazon con un -3,09% y Tesla con un -2,91%. La empresa de Bill Gates achacaría parte de la bajada a los últimos resultados presentados en Julio, donde el beneficio neto total de la compañía se reducía un -0,50% frente al ejercicio anterior.

NVIDIA por su parte se habría mantenido más o menos en el mismo nivel, con un ligero ascenso del +0,24%. Por su parte, Meta Platforms logró crecer un +3,88% y Alphabet, para sorpresa de todos, se ha disparado un +11,44%. La matriz de Google sacó músculo con los resultados presentados en Julio, donde el beneficio operativo del ejercicio creció un +29% y los ingresos se incrementaron un +7%.

【Detalle de evolución de Los Siete Magníficos desde el 24 de Julio / Fuente: TradingView】

Con la información encima de la mesa, podemos afirmar sin ambages que la reacción de los grandes valores frente al rebalanceo no ha sido ni homogénea ni unidireccional, habiendo otros elementos de presión que han podido condicionar más las subidas y/o las caídas.

Composición actualizada del Nasdaq 100

Un detalle que debemos de tener claro es que lo que ha cambiado en el índice es el peso, no la composición. Por lo tanto, no hay salidas ni entradas de empresas y el listado de componentes sigue siendo exactamente el mismo.

Por capitalización agregada, en base a datos de MarketScreener, el sector tecnológico es el preponderante con más de 14 billones de dólares, seguido de Consumo cíclico (+2,9 billones), Healthcare (+910.000 millones de dólares), Consumo no cíclico (+580.000 millones), Industria (+335.000 millones), Utilities (+138.000 millones) y finalmente Energía (+75.000 millones).

Es importante indicar que una de las características principales del Nasdaq 100 es que no incluye entre las empresas elegibles a aquellas que pertenecen al sector financiero, como sí ocurre por ejemplo en el S&P 500 o en el Dow Jones.

| Recuerda que a través de la plataforma de inversión de MiTrade puedes operar con CFD sobre Nasdaq 100, con la posibilidad de efectuar un apalancamiento máximo de x20 e incluso invertir en corto para aprovechar las bajadas de precio. |

* ¡Comienza el trading con solo 20 USD en Mitrade!

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.