La política monetaria sigue marcando el paso a los grandes índices bursátiles

El ejercicio 2022 pasará a la historia como la mayor empresa coordinada para rebajar la inflación a escala global. Bancos centrales de todo el mundo se vieron obligados a subir los tipos de interés para contener un alza de precios que venía dada por la pandemia del Covid 19 y su posterior respuesta, si bien cada organismo aprobó su propia agenda y sus máximos en la subida.

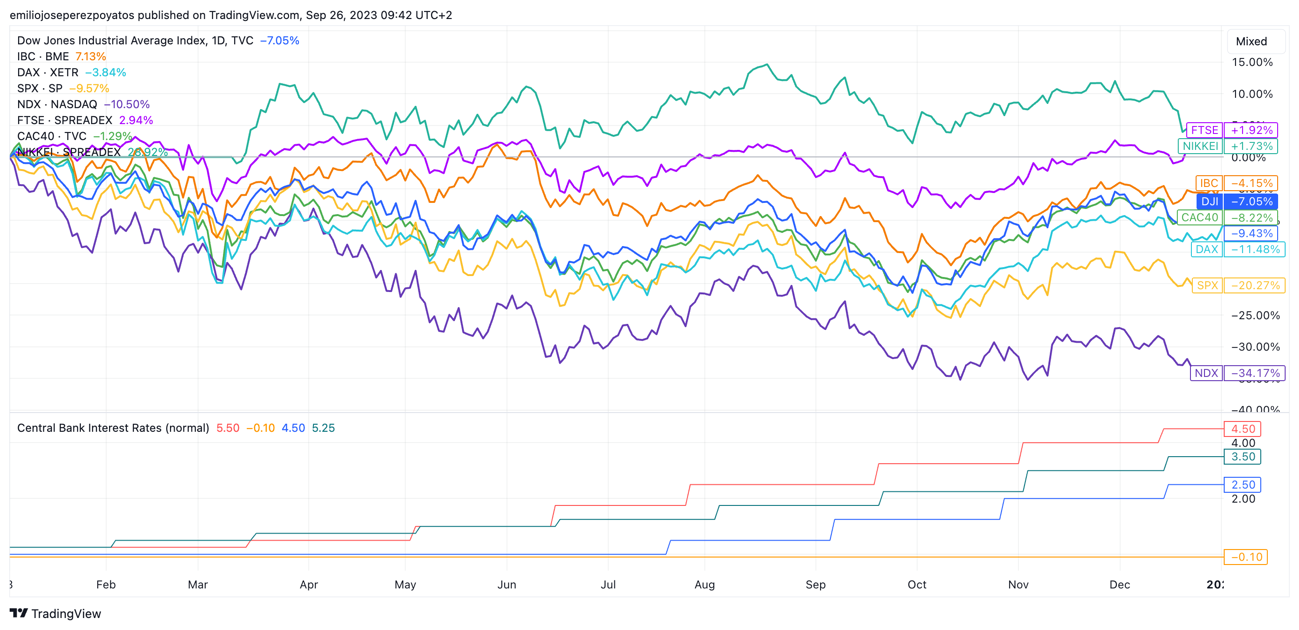

El ritmo de la escalada produjo una caída abrupta, según podemos ver en la siguiente gráfica, los principales índices mundiales vivieron bajadas generalizadas a excepción del Nikkei 225, debido ello a que su banco central, el BOJ, mantuvo en todo momento los tipos de interés en negativo.

【Detalle de índices frente a tipos de interés del BoE, el BCE, la FED y el BoJ. Datos del año 2022 / Fuente: TradingView】

Tampoco se resintió en exceso el FTSE 100 inglés, aún y a pesar de que el BoE incrementó los tipos hasta el 3,5%. Esto se explica principalmente por la composición de las empresas que conforman el índice inglés, en su mayoría centradas en el negocio exterior y cuyos ingresos se efectúan principalmente en dólares. Esto último es llamativo en un tiempo en el que la libra cayó un -24% frente al USD.

Como máximo perjudicado tendríamos al Nasdaq norteamericano, y ello también se explica por su composición interna. Al tratarse de empresas tecnológicas y de tipo growth, con unos ratios PER muy altos y que además habían crecido mucho desde la pandemia, el recorte estaba prácticamente sentenciado.

La renta fija no se libró tampoco

Si la renta variable vivió momentos de especial tensión, conviene decir que la renta fija pasó por una situación similar o incluso peor en algunos casos. Como bien sabemos, la relación entre los tipos de interés y la renta fija es inversa:

◾ Si los tipos de interés suben, el precio de los bonos en circulación baja.

◾ Si los tipos de interés bajan, el precio de los bonos en circulación sube.

Teniendo en cuenta que algunos activos, como la deuda país de economías como la germana, llegaron a pagar “cero” o incluso estaban en negativo, no le sorprende a nadie que la caída se cebase con lo que en teoría son activos sin riesgo.

Véase el ejemplo de la evolución del índice de bonos Barclays Global Bond Aggregate en el 2022, cayendo un -18,64%

【Detalle de cotización Barclays Global Bond Agg / Fuente: JustETF】

La experiencia del 2023

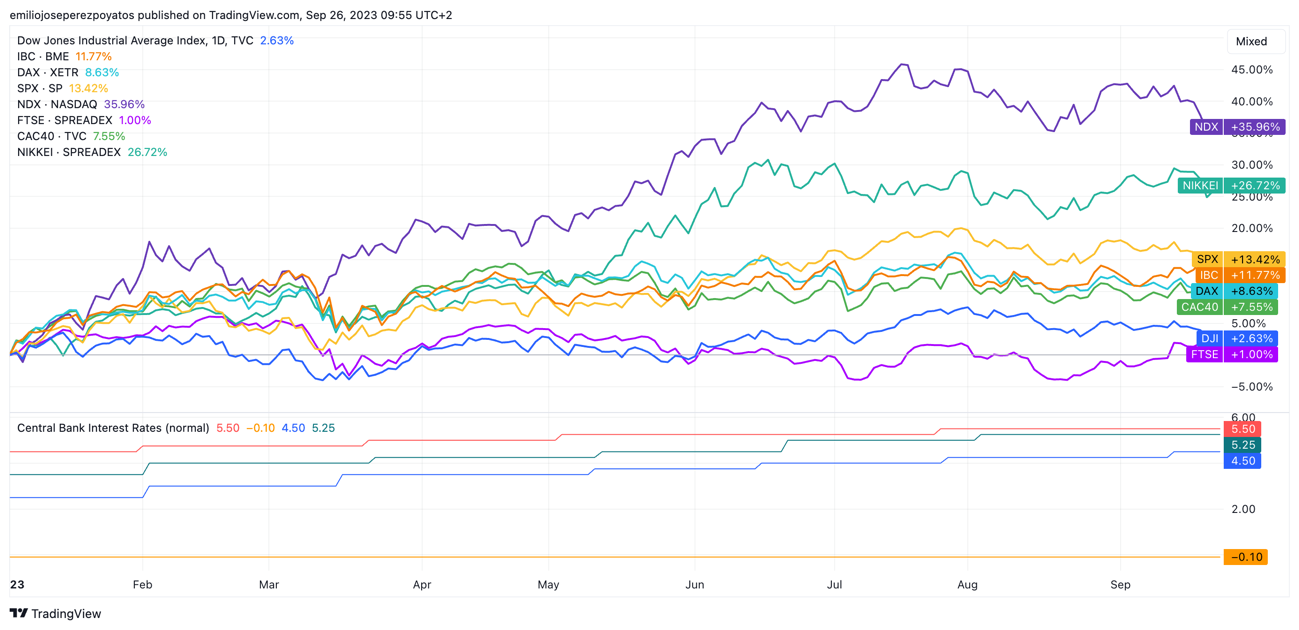

Por suerte para los inversores, el año 2023 ha supuesto en parte un revulsivo a todas las caídas, y ello principalmente debido a que los bancos centrales se han ido aproximando poco a poco a los objetivos que se habían marcado.

Las escaladas no han resultado tan agresivas como en el ejercicio previo, de hecho por ejemplo la FED cerró 2022 en niveles de 4,50% y hoy se sitúa en 5,50%. Esto ha permitido que los gestores e inversores institucionales puedan rehacer sus valoraciones y aprovecharse además de las compras a descuento en muchos casos.

Quien fuere el índice más perjudicado el año pasado, el Nasdaq, es quien mejor trazado ha marcado en los últimos meses, con una revalorización del +35%. De los índices comparados, todos están en positivo, siendo el FTSE 100 el único que mantiene una tímida subida del 1%:

【Detalle de índices frente a tipos de interés del BoE, el BCE, la FED y el BoJ. Datos del año 2023 / Fuente: TradingView】

¿Cómo se ha medido la influencia de la política monetaria?

Aunque el ritmo de subidas haya sido menor, lo cierto es que los bancos centrales han seguido incrementando las tasas de interés y, a pesar de ello, las bolsas han crecido. ¿Por qué se ha producido este fenómeno? Pues, en realidad, todo obedece al modelo por el cual se guía realmente el mercado: la rueda de prensa posterior a la publicación de las actas.

Más importante incluso que conocer los datos de la reunión es el conocer lo que el organismo tiene previsto de cara a futuro. Cuando en 2022 luchábamos contra la inflación, el mensaje que se daba en cada rueda de prensa era que sería necesario seguir apretando los intereses durante un tiempo. Esto indujo de pesimismo a los analistas y tuvo su reflejo en los mercados.

Sin embargo, desde inicios de año el mensaje que más se ha repetido en las ruedas de prensa es el de que estamos ya “próximos al objetivo”, toda vez que la inflación desciende (aunque no tan rápido como se buscaba) y países como Alemania entraban en recesión técnica en el mes de Mayo. Estas palabras de futuro más conciliador son las que inyectan optimismo en las bolsas.

La situación actual vuelve a provocar incertidumbre, dejándose ver en los índices

Paradójicamente, las últimas reuniones de los bancos centrales han tenido un efecto bastante caótico sobre la cotización de los índices mundiales. Ello a pesar de que en el caso por ejemplo de la FED se decidió no tocar los tipos y mantenerlos en el 5,50%. También se mantuvieron en su nivel el BoE y el BoJ, mientras que el Banco de Brasil los bajó 25 pb. El BCE los subió un cuarto de punto hasta 4,50%.

¿Cuál ha sido el problema entonces? Principalmente el hecho de que en las ruedas de prensa posteriores se han revisado los pronósticos de cara al año que viene, indicando que las tasas altas durarán más tiempo del previsto. Esto ha tenido un claro efecto en la cotización de los índices, que en cómputo desde Agosto se sitúan en terreno negativo:

【Detalle de índices frente a tipos de interés del BoE, el BCE, la FED y el BoJ. Datos desde Agosto de 2023 / Fuente: TradingView】

Por lo tanto, podemos decir sin ambages que los bancos centrales van a seguir marcando la pauta general de los mercados bursátiles, al menos hasta entrado ya el 2024. Por el momento no se descarta alguna leve subida antes de finalizar el año por parte de la Fed y el BCE, si bien, como ya indicamos, lo más importante será conocer si la previsión futura del organismo sufre algún tipo de cambio.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.