¿Sigue siendo el EuroStoxx 50 un buen referente del mercado europeo?

Si tomamos un listado de los índices con mayor réplica y/o referencia en lo tocante a ETF y productos derivados, sin duda el EuroStoxx 50 es el gran referente geográfico tras los todopoderosos selectivos norteamericanos. Según datos oficiales, se trata del activo denominado en euros más negociado del mundo, con cifras que rebasan los 27 billones de euros.

Estamos hablando del índice que sirve de base para conocer el comportamiento del tejido empresarial de la eurozona, con una capitalización agregada superior a los 4,5 billones de euros. Ahora bien, después de más de 25 años desde su lanzamiento, ¿podemos seguir considerando a este índice como un buen referente de cara a la eurozona? En este artículo buscaremos la respuesta.

Descifrando el mayor índice agregado europeo

El EuroStoxx 50 es el índice que recoge a las 50 mayores empresas de las cotizadas en el mercado cotizado del Eurostoxx, dirigido a empresas que forman parte de los diferentes países de la eurozona. Si tomamos como referencia el índice absoluto EURO STOXX Total Market Index (TMI), observamos que el EuroStoxx 50 acapara el 60% de toda la capitalización.

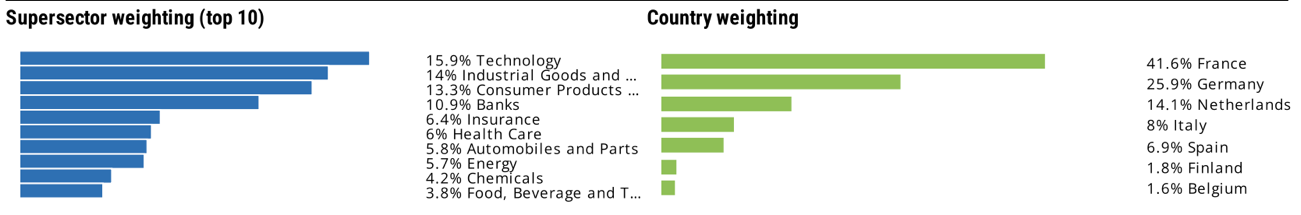

La ponderación se efectúa en función de la capitalización de cada empresa, y se registran hasta un total de 20 sectores y subsectores. En estos momentos, la industria que más peso registra sería la tecnología, con un 15,9%, seguida de bienes industriales (14%) y productos de consumo (13,3%).

Por lo que respecta al peso por países, la economía que más pondera dentro del índice es Francia con un 41,6%, seguido de Alemania con un 25,9% y Países Bajos con un 14,1%.

【Detalle de pesos por sector y países en Eurostoxx 50 / Fuente: STOXX】

Si bien existe un reglamento de selección abierto a consulta pública, podemos indicar de forma resumida que la selección de los 50 títulos se hace de la siguiente forma:

1. Se seleccionan a las 40 mayores empresas de la lista de selección. Dicha lista de selección está compuesta por las mayores empresas de los 20 índices Supersector del EuroStoxx, índices sectoriales como su nombre indica.

2. Para otorgar los 10 puestos restantes hasta completar la lista de 50, se efectúa una selección entre los puestos 41 y 60.

La revisión de los componentes se efectúa anualmente, concretamente en los meses de Septiembre. Por reglamento se limita que ninguna acción pueda suponer más del 10% del peso total del índice, aunque como ahora veremos las acciones más relevantes están muy lejos de dicha cifra.

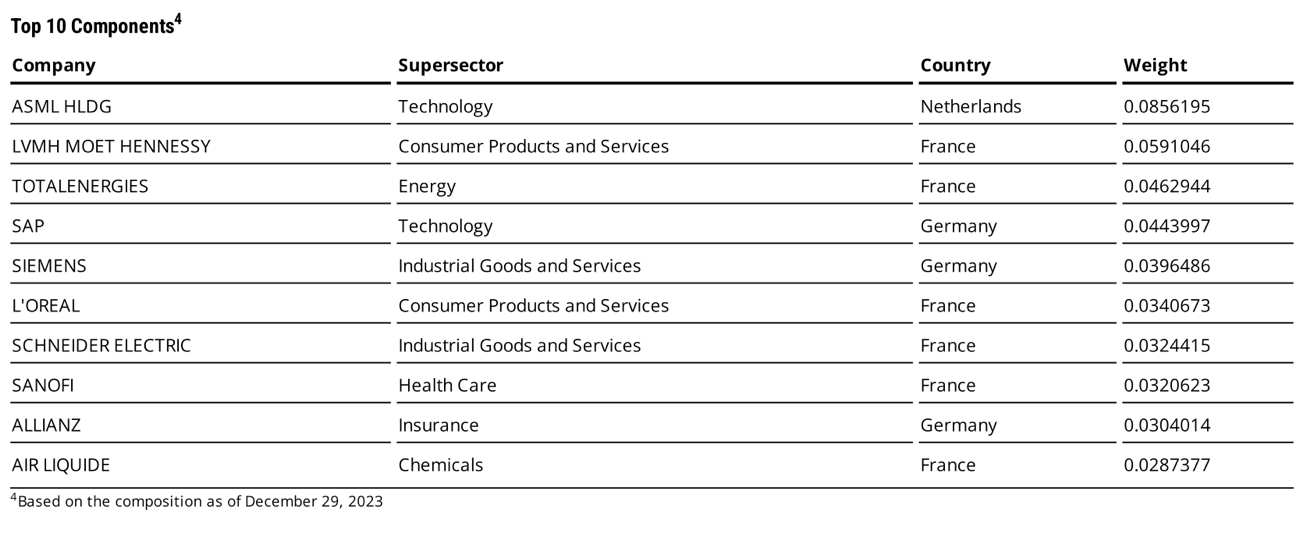

Entrando al detalle de la cartera actual, la tecnológica neerlandesa ASML Holdings sería, a cierre de 29 de diciembre de 2023, la empresa de mayor peso, con un 8,56%. Le sigue en segundo puesto LVMH, la marca francesa icono del lujo mundial, con un 5,91%. La tercera empresa por importancia sería la también francesa Total Energies con un 4,62%.

【Diez principales posiciones del EuroStoxx 50 / Fuente: STOXX】

Argumentos a favor de la utilización del EuroStoxx 50

La principal utilidad de los índices, bien sea en la eurozona, bien en cualquier país que se precie, es la de acceder de forma rápida, directa y convenientemente diversificada, al tejido empresarial de una economía. Resulta más fácil comprar un Ibex 35 que perder (o invertir) el tiempo en el estudio de todos y cada uno de los componentes del Mercado Continuo.

Dicho esto, el EuroStoxx 50 ha seguido manteniendo vigencia a lo largo de toda su historia. Desde que saliera al mercado un 26 de Febrero de 1998, el índice ha evolucionado conforme también lo hacía el tejido empresarial del viejo continente. Así, un inversor en este activo habrá podido ver cómo los pesos sectoriales han ido variando de forma sistemática.

Conviene señalar además que a nivel nacional tampoco ha habido grandes cambios en los principales índices europeos. Si revisamos por ejemplo el IBEX 35, podemos observar que el Banco Santander lleva siendo uno de los principales valores del selectivo desde hace más de una década, y también uno de los principales bancos a nivel continental.

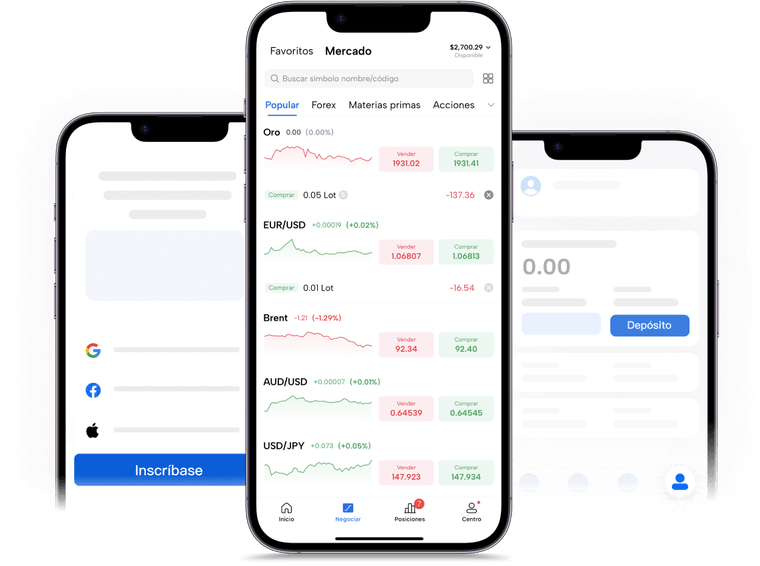

En definitiva, tomando una posición en el EuroStoxx 50, por ejemplo a través de CFD como los que brinda MiTrade (ticker EU50), con apalancamiento máximo de x200, obtenemos una exposición completa al motor económico de la eurozona.

Críticas sobre el EuroStoxx 50

No todo son parabienes con el EuroStoxx. Lo cierto es que hay inversores que critican la falta de una construcción mucho más transversal, que no pondere tanto a sectores tradicionales y value que en ocasiones pueden verse muy penalizados por los momentos cíclicos del mercado.

El paradigma de lo que los inversores solicitan para el mercado europeo sería un índice construido con una arquitectura similar al S&P 500, índice que sabe capitalizar lo mejor del growth (reflejado en un Nasdaq 100) con lo mejor del value (reflejado en un Dow Jones 30).

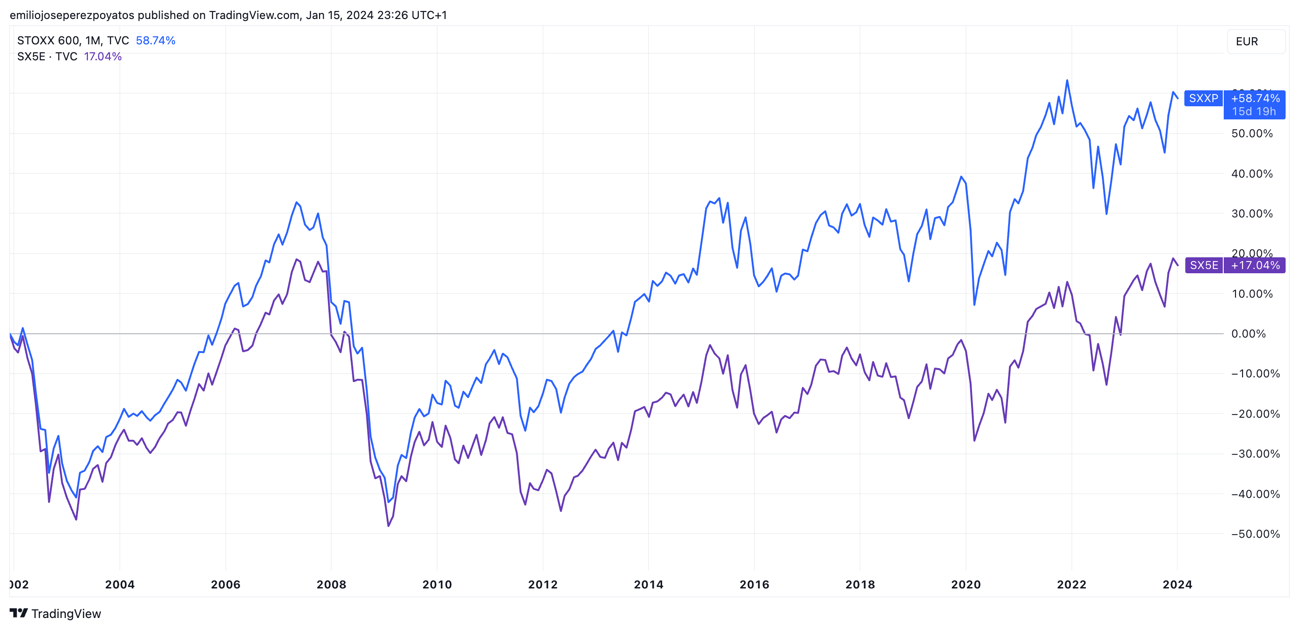

A tal efecto, existe un segundo índice con menor predicamento, el EuroStoxx 600, que como su nombre indica recoge a las 600 mayores empresas del mercado europeo. Sin embargo, aún y a pesar de contar con un mejor comportamiento histórico, no logra batir en uso, demanda y popularidad al tradicional EuroStoxx 50.

【Detalle comparativo entre Stoxx 600 y Stoxx 50 / Fuente: TradingView】

¿Cuál sería el índice norteamericano asimilable al EuroStoxx 50?

Una de las preguntas que más se repite es aquella que se cuestiona cuál podría ser el índice estadounidense que más se parece en composición y comportamiento al EuroStoxx 50. Este tipo de dudas surgen cuando queremos constituir una cartera bien conformada, de carácter global, que sepa explotar todas las posibilidades del mercado.

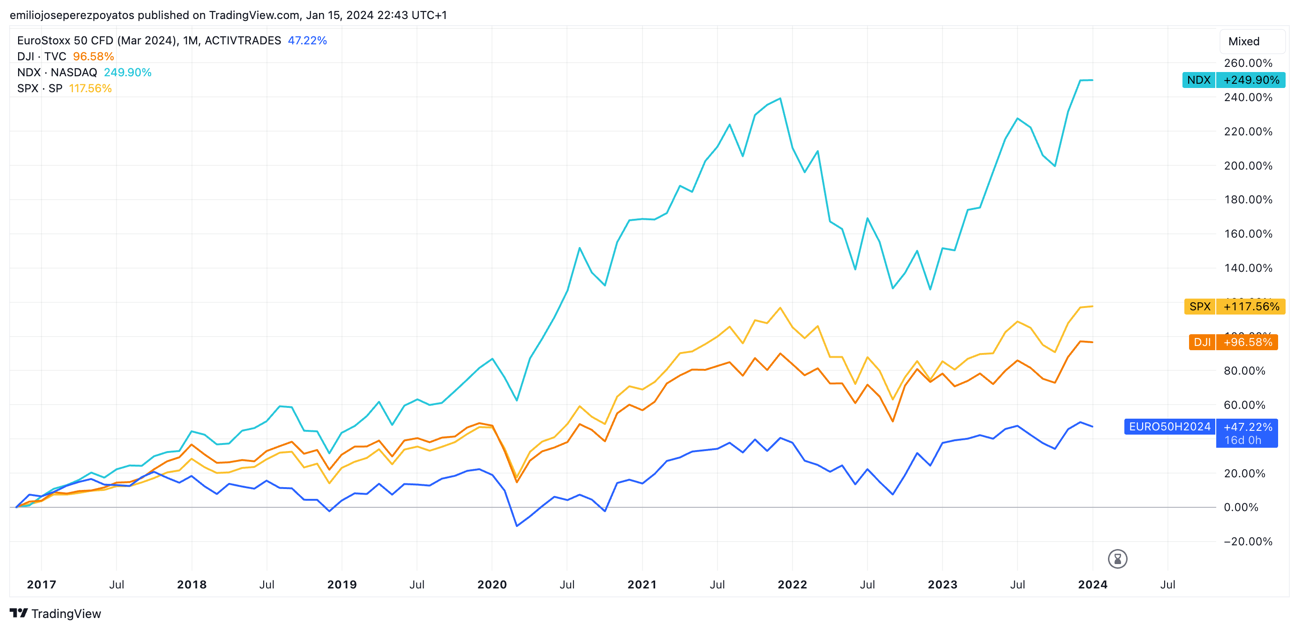

Desde luego, el primer índice que cabría descartar es el Nasdaq 100. Dicho índice, denominado tecnológico aunque incluye a empresas tan poco tecnológicas como Kraft-Heinz, cierto es que posee un excesivo peso en empresas de software, hardware y similares, mientras que en el EuroStoxx 50 vemos que no se da con la misma frecuencia.

Baste ver el listado que hemos mostrado en apartados previos. De los 10 valores más importantes del índice, sólo 2 están dentro del apartado de Tecnología. Eso sí, teniendo un peso significativo logran que el sector como tal encabece la lista de los más invertidos.

Además, el Nasdaq 100 no tiene títulos bancarios, mientras que el EuroStoxx 50 tiene a nombres tan significativos como Banco Santander, BNP Paribas, ING, Deutche Bank o BBVA.

Otro índice que tampoco podemos asimilar del todo es el S&P 500. No sólo porque tiene diez veces más componentes y por tanto se diluye mucho más el peso unitario (a excepción de las bigtech), sino porque cada vez se asimila más su configuración a la del propio Nasdaq. Aunque, todo sea dicho, aquí sí que hay bancos entre sus filas.

Descartamos también al Rusell 2000. Este fondo está considerado como aquel que condensa a las Mid-Cap estadounidenses, de donde luego han salido componentes para índices grandes como es el caso de AMD. Sin embargo, el EuroStoxx 50 no cuenta con Mid-Caps, sino exclusivamente con Big-Caps.

Así, el índice que quedaría más próximo a la configuración del EuroStoxx 50 sería el Dow Jones 30, también conocido como el índice de industriales. Al igual que ocurre con el caso del Nasdaq, hablar del DJI como industriales de forma tajante es erróneo, puesto que incluye nombres tan poco asociados a una factoría arquetípica como Microsoft o Salesforce.

【Evolución de los índices SPX, DJI, STOXX 50 y NDQ 100 / Fuente: TradingView】

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.