Qué es el Russell 2000 y por qué puede convertirse en la gran sorpresa del 2024

Cuando efectuamos una inversión en renta variable estadounidense, siempre nos viene a la mente el índice S&P 500 para el grueso del mercado americano, mientras que el Nasdaq 100 sería el equivalente tecnológico. En menor medida, el Dow Jones entraría en el contexto de las industrias clásicas. Pero hay un cuarto índice con una importancia estratégica: el Russell 2000.

Estamos hablando de un índice que alberga a las 2000 small caps más importantes de Norteamérica. Se trata de un derivado dentro del conocido como Russell 3000, gestionado por FTSE y que engloba a las 3.000 empresas más destacadas del país. En este caso, el Russell 2000 selecciona las capitalizaciones más bajas, siendo empresas germen que a futuro pueden ser líderes.

Su máximo histórico está fechado el pasado 8 de Noviembre de 2021, cuando el Russell 2000 llegó a los 2.442,74 puntos. En la actualidad, el mismo índice se sitúa en la órbita de los 1.880 puntos.

¿Por qué puede ser la sorpresa de cara a 2024?

Ahora que ya sabemos qué es el Russell 2000, nos interesa saber cuáles son los factores que podrían activarlo como el mayor catalizador de rentabilidad en el próximo año. Arrojaremos diferentes píldoras basadas en los argumentos más esgrimidos por los analistas.

◾ En 2023, los grandes valores tecnológicos son los que han remado de los índices big-cap. Tradicionalmente, las empresas medianas y pequeñas suelen verse favorecidas del efecto “ola”, por lo que cabe esperar que los grandes gestores comiencen a bucear entre las opciones que proporciona el Russell 2000. Es lo que se conoce como “favor por agotamiento” de grandes valores.

◾ La valoración de las compañías que conforman el índice está por debajo de la media de las que encontramos en otros índices. Por lo tanto, podemos encontrar grandes oportunidades de inversión dentro de la oferta que nos proporciona.

◾ Las small caps suelen ser las más penalizadas en un entorno de tipos de interés altos, porque tienen altos costes de financiamiento. Sin embargo, en el momento actual han logrado sobrevivir demostrando una entereza que no se esperaba. Siendo como el 2024 se perfila con bajadas, la situación sólo puede ir a mejor.

◾ El dinamismo del Russell 2000 nos permitirá poder extraer rentabilidades de diferentes fuentes de negocio, pues entre sus componentes existe una gran representatividad de todos los sectores que ahora mismo influyen en la economía americana.

◾ Si extraemos a los 7 magníficos del cómputo del S&P 500, podemos observar que la rentabilidad YTD de dicho índice comparado con el Russell 2000 es muy similar. Por lo tanto, si el amplio consenso de analistas prevén una subida importante del S&P ex – 7 Magnificent, cabe entender una respuesta similar para nuestro índice.

Al margen de lo anterior, conviene indicar que el Russell 2000 es, dentro de los grandes índices norteamericanos, el que todavía queda más alejado de sus máximos históricos. Por lo tanto, el crecimiento potencial que debiere de presentar tendría mucho más sentido aquí que en cualquier otro benchmark.

Evolución comparada del Russell 2000

El índice Russell 2000 se caracteriza, entre otras cosas, por su elevada volatilidad. Debemos de tener en cuenta que estamos hablando de empresa de escasa capitalización que además cuentan un volumen de negociación que está lejos de lo que podemos ver en las grandes bolsas.

Por poner un ejemplo llamativo, a mediados de Mayo del presente año Apple y Microsoft por separado valían más en bolsa que todo el Russell 2000 en su conjunto. De hecho, la media de capitalización en este índice es de 2.960 millones de dólares, siendo el mayor de sus valores aquel que capitaliza 14.424 millones de dólares.

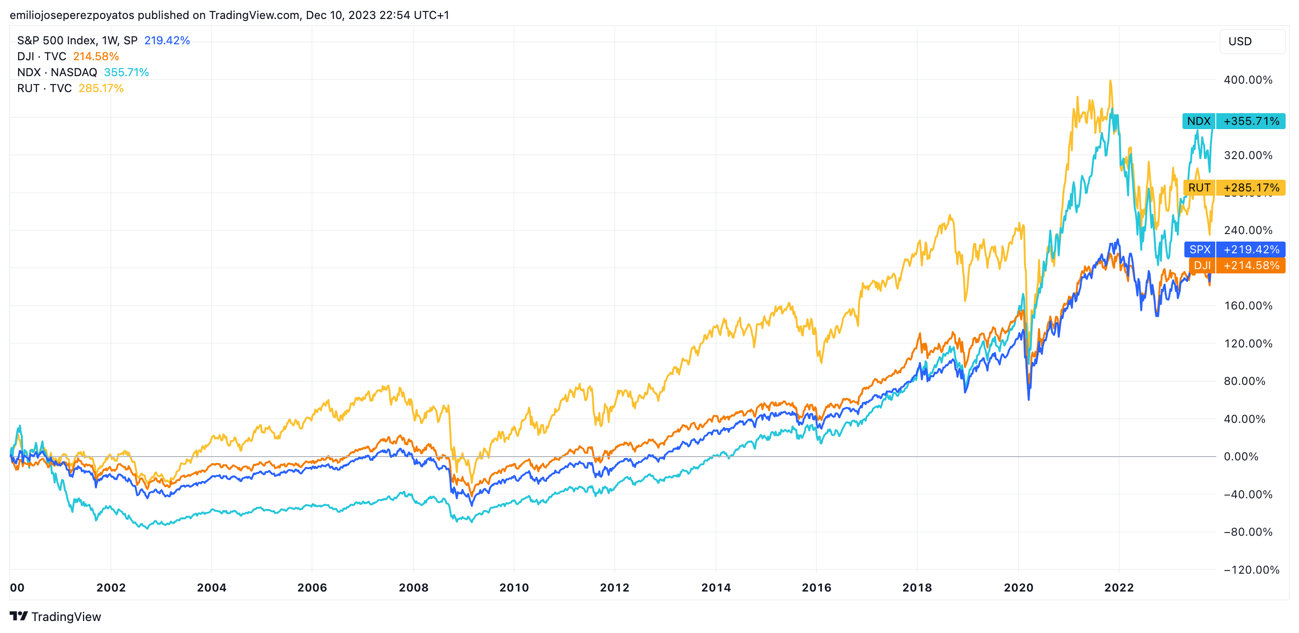

Dicho esto, la volatilidad no sólo significa riesgo, sino también significa posibilidad de rendimiento. Si tomamos la evolución gráfica desde el año 2000 hasta hoy, podemos ver que el segundo índice más rentable después del Nasdaq 100 ha sido precisamente el Russell 2000:

【Detalle de cotización desde 2000 hasta hoy de Nasdaq 100, Dow Jones, S&P 500 y Russell 2000 / Fuente: TradingView】

Tal y como podemos apreciar en la imagen, el Nasdaq obtuvo una rentabilidad acumulada de +355%. Pero en segundo lugar nos aparece el Russell 2000, con un +285%, con margen por delante del S&P 500 (+219%) y del Dow Jones 30 (+214%).

Por lo tanto, aunque con la precaución debida de un índice de este tipo, resulta interesante medir la posibilidad de invertir siguiendo la estela de un índice que no deja de ser la antesala de lo que a posteriori se convertirá en la próxima gran empresa cotizada.

Estado actual del índice

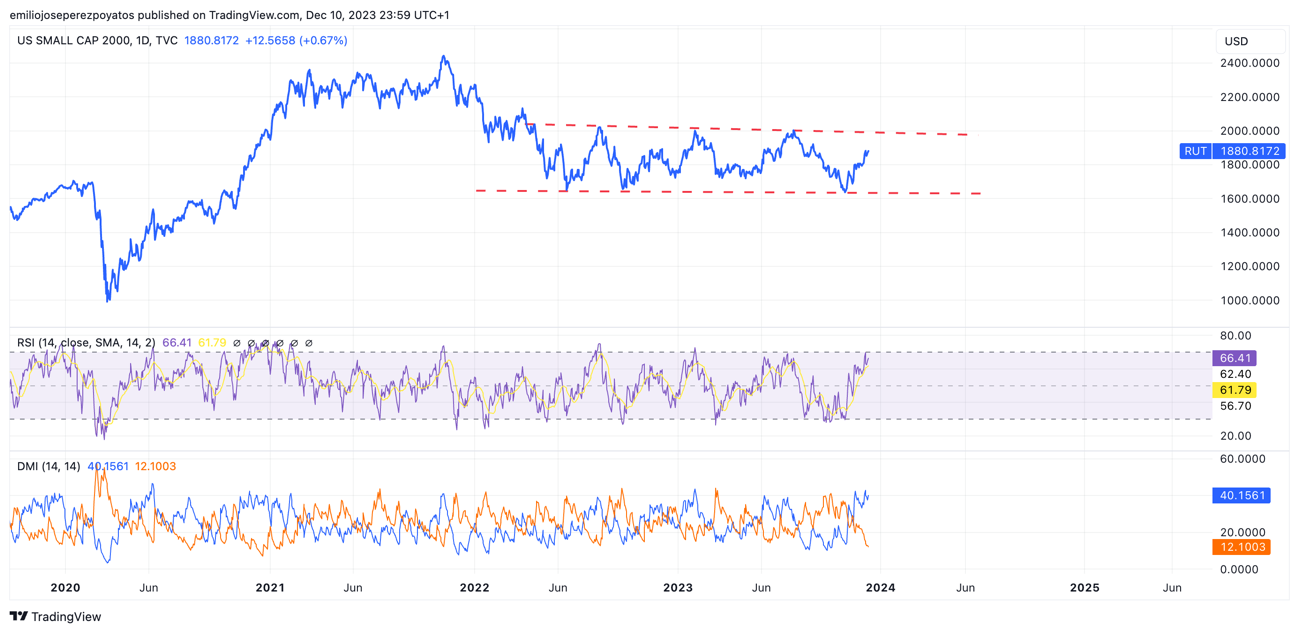

Entrando a valorar la actual situación del Russell 2000, podemos ver que se ha establecido un canal de fuertes divergencias, pero cuya tendencia parece estar en ligero descenso. El RSI nos muestra que en buena parte de las ocasiones, al trazar una situación de sobrecompra se produce una fuerte caída, que solo se revierte cuando alcanzamos la posición de sobreventa:

【Detalle de cotización del Russell 2000 con RSI y DMI / Fuente: TradingView】

Sin embargo, el DMI sigue estando en una situación propicia para el crecimiento, por lo que podemos considerar que la situación estaría próxima a emular la de 2020-2021 cuando incluso en sobrecompra el índice seguía incrementándose.

Incubadora de éxitos: empresas grandes que estuvieron en el Russell 2000

Aunque es posible que la vasta mayoría de empresas que actualmente componen este índice resulten desconocidas para el común de los inversores, sobre todo para aquellos residentes fuera de EEUU, lo cierto es que a lo largo de la historia ha habido ejemplos de empresas que han nutrido este listado y a posteriori se han convertido en grandes títulos. Vamos a ver el ejemplo de AMD.

Esta empresa de microprocesadores se creó en 1972 y desde entonces ha mantenido una larga carrera por mantenerse a la vanguardia del sector. En la década de los 2000, los que crecimos entre ordenadores siempre teníamos la eterna pugna entre fans de AMD y fans de Intel, las dos marcas que por aquel entonces dominaban la construcción de equipos informáticos.

Allá por el año 2014, cuando la acción cotizaba ligeramente por encima de 3 dólares, AMD estaba en el Russell 2000 como un potencial nombre para crecer y convertirse en todo un referente de lo que una empresa podía llegar a ser. Y así fue.

Casi diez años más tarde, AMD forma parte del Nasdaq 100 y su precio por acción es de 128 $, con una capitalización bursátil que excede los 208.000 millones de dólares.

También hemos visto el caso por ejemplo de empresas subsidiarias que han estado cotizadas durante un tiempo en el Russell 2000 hasta que finalmente fueron integradas en su matriz. Es el caso de SolarCity, sin ir más lejos, la empresa de paneles solares de Elon Musk que tras un periplo bursátil terminó por ser incluida en la propia Tesla.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.