Los ETF de Bitcoin tendrán que esperar – La SEC aplazará su aprobación a 2024

- Oro Previsión del Precio: XAU/USD rebota por encima de 4.800$, los inversores se preparan para las conversaciones entre EE.UU. e Irán

- El WTI cae por debajo de 62.00$ en medio de las esperanzas de un acuerdo entre EE.UU. e Irán

- Bitcoin y las principales criptomonedas se desploman aún más mientras un analista califica el colapso del mercado de 'estructural'

- Plata Pronóstico del Precio: El XAG/USD amplía la recuperación hasta cerca de 90.50$ por las renovadas tensiones entre EE.UU. e Irán

- El WTI se estabiliza alrededor de 64.00$ mientras los operadores observan las conversaciones entre EE.UU. e Irán en medio de riesgos de exceso de suministro

- Oro Previsión del Precio: XAU/USD se mueve al alza por encima de 5.400$ a la espera de la elección de Trump para presidente de la Fed

A mediados del pasado mes de junio, el mercado de criptomonedas recibió una importante noticia que serviría para incrementar el volumen de comprar en cuestión de horas. Se trataba del anuncio de petición de listado de un ETF de Bitcoin por parte de Blackrock, la mayor gestora de activos del mundo con más de 9,42 billones de dólares.

No era la primera petición que tenía el regulador, la Securities and Exchange Commission (SEC), sobre su mesa. Sin ir más lejos, la gestora Grayscale había solicitado años atrás la conversión de su popular Grayscale Bitcoin Trust en un ETF de Bitcoin al contado. La negativa del regulador a tal conversión haría que la compañía emprendiera acciones legales en verano de 2022.

También famoso es el caso de la petición que la gestora VanEck realizó en el 2021 para listar su ETF de Bitcoin y que fue rechazado en el mes de Noviembre del mismo año. En aquel entonces, el motivo que se aducía era que el mercado todavía no estaba maduro como para justificar un producto de este tipo, más aparte la consabida volatilidad que nos presentan las criptomonedas.

Sin duda, la SEC no tiene especial interés en facilitar la incorporación de las criptomonedas a los mercados financieros tradicionales. Pero esta postura, tarde o temprano, acabará plegándose frente a la presión de los agentes económicos interesados. Fidelity, VanEck, WisdomTree, Invesco o Ark Investments son algunos de los nombres que se suman a Blackrock y Grayscale.

* ¡Comienza el trading con solo 20 USD en Mitrade!

▶ Los 9 demandantes, al detalle

Hasta la fecha, hemos podido contabilizar a nueve entidades gestoras que tienen solicitudes de admisión de ETF de Bitcoin presentadas a la SEC. Hemos querido elaborar un cuadro resumen en donde recogemos sus datos, los datos de presentación y también la fecha máxima a la que podría llegar a dilatarse el procedimiento de admisión.

GESTORA | NOMBRE DEL ETF | FECHA DE REGISTRO | FECHA LÍMITE DE RESPUESTA |

ARK Investments | Ark 21Shares Bitcoin ETF | 15/05/2023 | 10/01/2024 |

Blackrock | iShares Bitcoin Trust | 19/07/2023 | 15/03/2024 |

Bitwise | Bitwise Bitcoin ETP Trust | 18/07/2023 | 14/03/2025 |

VanEck | VanEck Bitcoin Trust | 19/07/2023 | 15/03/2024 |

WisdomTree | WisdomTree Bitcoin Trust | 19/07/2023 | 15/03/2024 |

Invesco | Invesco Galaxy Bitcoin ETF | 19/07/2023 | 15/03/2024 |

Fidelity | Wise Origin Bitcoin Trust | 19/07/2023 | 15/03/2024 |

Valkyrie | Valkyrie Bitcoin Fund | 21/07/2023 | 19/03/2024 |

Global X | Global X Bitcoin Trust | 23/08/2023 | 18/04/2024 |

Tal y como podemos comprobar en la relación, estamos hablando de gestoras de diferente tamaño, más o menos especializadas en el producto boutique. De todas ellas, el coloso Blackrock es la mejor garantía de que la situación llegue a buen término, entre otras cosas porque de los cientos de ETF que ha listado sólo uno ha llegado a ser rechazado.

▶ Una importante inyección de capital para el mercado cripto

Tanto interés existe por parte de las gestoras en proporcionar servicio a sus clientes como por el conjunto del mercado en recibir nuevas sumas de capital que relancen a BTC, sabedores además de que sus efectos tendrán repercusión en el conjunto del sector.

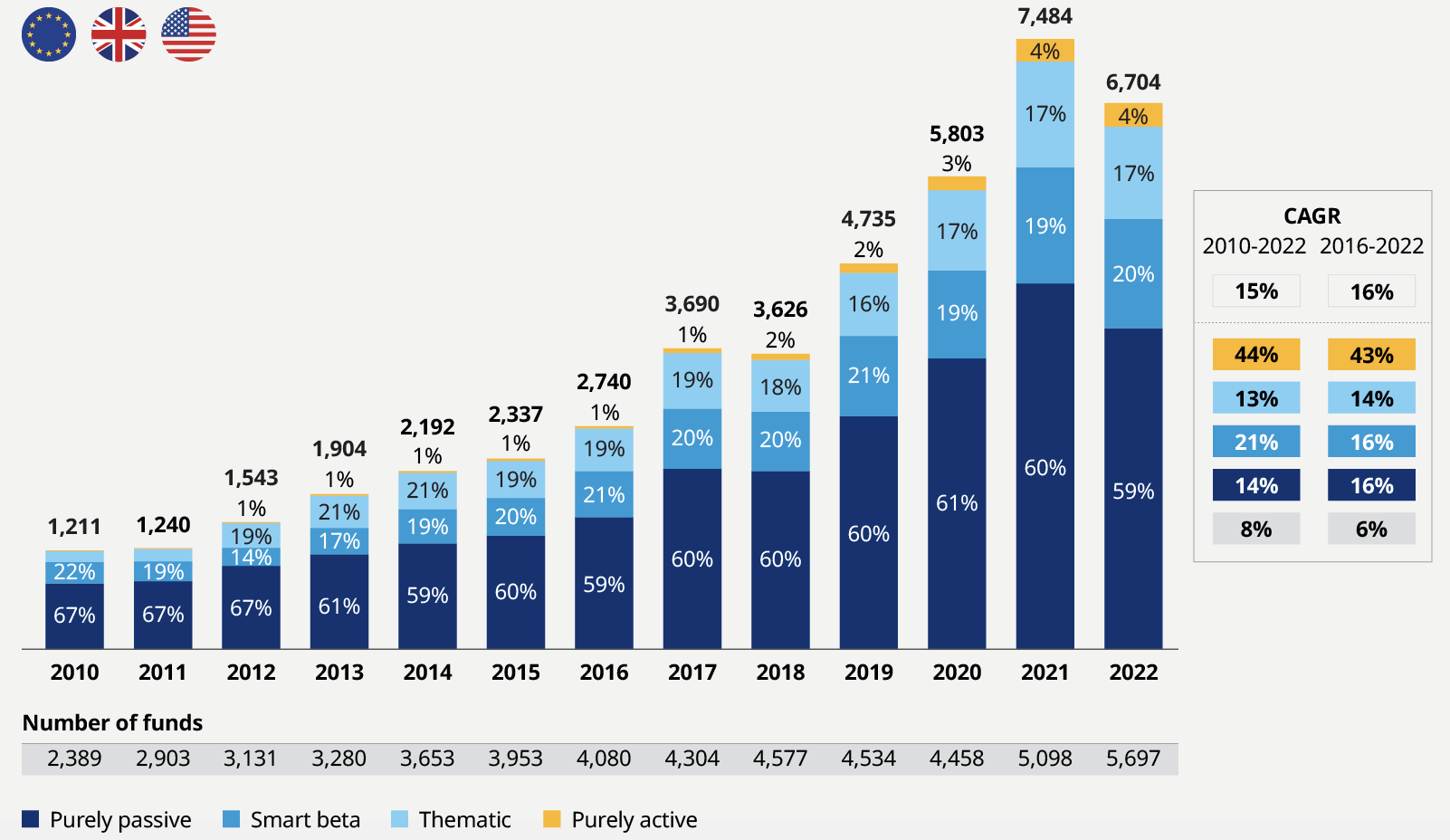

Los ETF se han convertido en una herramienta esencial para canalizar las inversiones a gran escala. Según un prolijo informe de Oliver Wyman, en 2022 el capital bajo gestión de este tipo de productos se situaba en 6,7 billones de dólares, mientras que sólo 10 años antes eran de 1,5 billones.

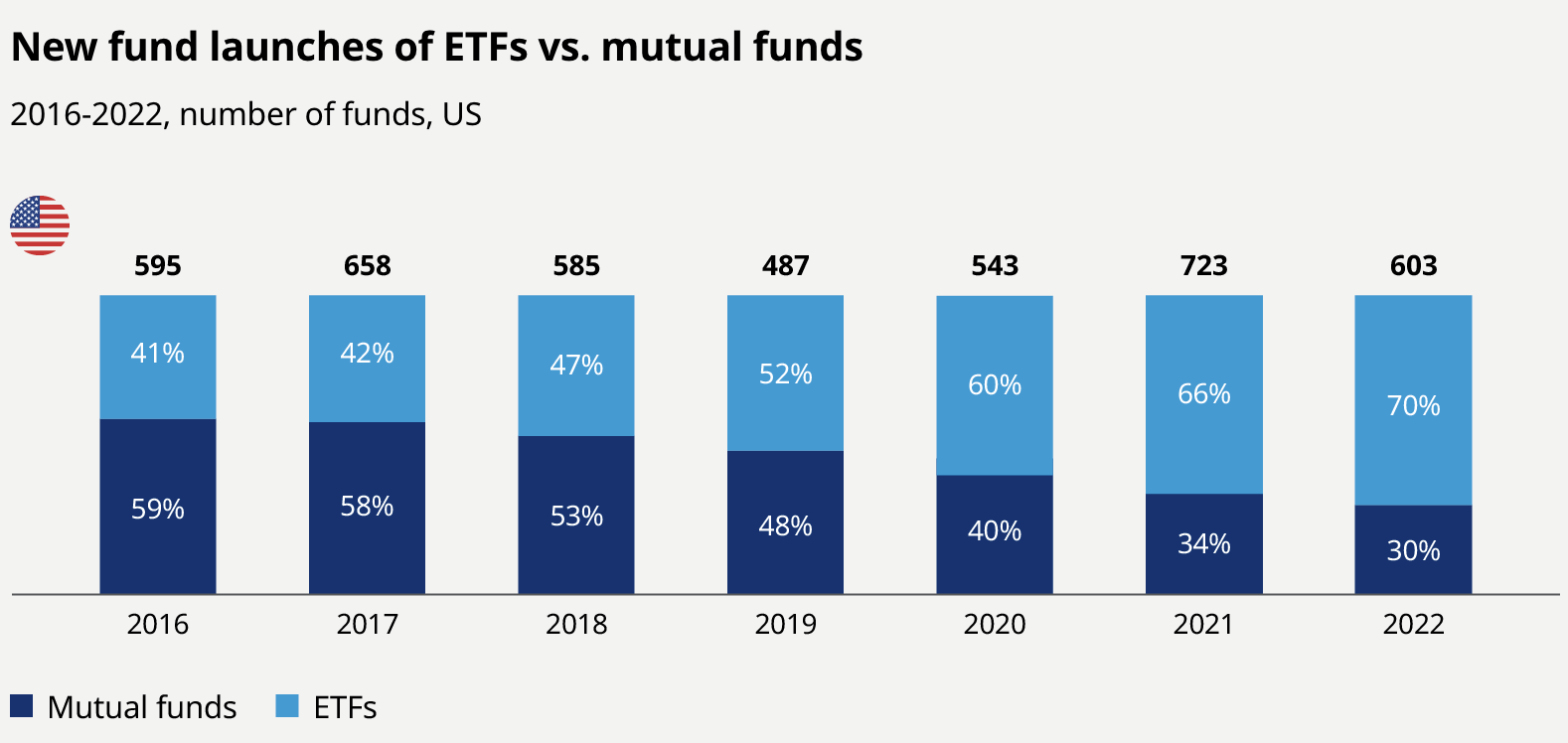

No sólo eso. Aunque hoy en día los fondos de gestión activa siguen gestionando un patrimonio mayor que el de los fondos de gestión pasiva, se ha producido ya un adelantamiento en lo que refiere a nuevos lanzamientos. Hoy día, son más los ETF que ven la luz que fondos tradicionales (mutual funds):

Por lo tanto, la expectativa por el efecto que puede tener un ETF de Bitcoin está totalmente justificada.

▶ El halving y los lanzamientos de ETF podrían disparar al Bitcoin

Aunque la SEC haya extendido los plazos legales con una clara intención de demorar al máximo la irrupción de los ETF al contado sobre BTC, esta postura podría terminar convirtiéndose en un potente aliciente para que el precio de Bitcoin se dispare el año próximo.

Ya hemos dicho que la entrada de flujos por parte de inversores en ETF se da por descontada. Cuál sea el grado y la intensidad de esos flujos aún está por ver, pero casi seguro que se tratará de dinero nuevo porque el inversor que trabaja directamente con la criptomoneda, o en su defecto con CFD sobre Bitcoin, no está dispuesto a cambiar de modalidad.

Cabe señalar que la oferta de CFD sobre Bitcoin como la que proporciona MiTrade es la única que permite al inversor realizar operaciones apalancadas y/o en corto, pudiendo así explotar al máximo las opciones que brinda un activo con tanto potencial como lo es BTC.

* ¡Comienza el trading con solo 20 USD en Mitrade!

Al margen de lo anterior, para Abril de 2024 está previsto que se produzca el proceso conocido como halving de Bitcoin. Se trata de una actualización automática que se ejecuta en el momento en que se minan 210.000 bloques, y lo que hace es reducir la recompensa de Bitcoin a la mitad.

Este proceso se efectúa precisamente para asegurar la pervivencia del minado de Bitcoin hasta el año 2140 aproximadamente. Según hemos podido constatar por los datos históricos, después de cada proceso de halving ha existido un rally alcista, lo que nos hace pensar en que a partir de 2024 podamos estar en una situación similar.

【Detalle de halving y cotización de BTC / Fuente: Pantera Capital】

La explicación sería bastante sencilla: al reducir la emisión monetaria, los activos que se encuentran en circulación adquieren un mayor precio, dado que no es posible acceder a Bitcoins nuevos en el mismo grado que se habían estado obteniendo hasta la fecha.

Así pues, de coincidir en el tiempo el proceso del halving y además encontrarnos con la puerta abierta a la entrada de dinero vía ETF, es muy probable que la cotización de Bitcoin se dispare a niveles por encima de máximos ATH. Tom Lee, de Fundstrat, llegó a decir en la CNBC que sólo el efecto de los fondos ya era capaz de hacer a BTC rebasar los 150.000 $. ¿Estará en lo cierto o incluso podría quedarse corto?

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.