Diferencia entre valor nominal, valor contable y valor de mercado de una acción

Como colofón a la serie de artículos que dedicamos a desgranar cada uno de los tres modelos de valoración que nos ofrecen las acciones, en esta ocasión vamos a centrarnos en establecer una comparativa de los mismos para facilitar su aplicación.

Así, descubriremos por ejemplo cuál es la aplicación idónea para el valor nominal, por qué es importante tener presente el valor contable o qué ineficiencias podemos tener cuando nos guiamos por el valor de mercado de una acción.

Nuestro objetivo pues será concretar y condensar toda la información contenida en los tres artículos monográficos en un único texto, que perfeccione nuestro conocimiento de la materia inversora y nos procuren mejorar cada día nuestros resultados.

▶ Estructura

Para que nuestra comparativa resulte amena a la par que formativa, vamos a estructurarla en cuatro apartados distintos, dentro de los cuales se dará cabida a las diferentes respuestas que plantea cada método de valoración.

De esta forma, primeramente, hablaremos de las fuentes que empleamos para el cálculo. Por supuesto, no empleamos los mismos datos para ofrecer un nominal que un valor de mercado, así que partiendo de esa premisa ya entenderemos el segundo apartado, es decir la información que nos proporciona.

En tercer lugar, ofreceremos los diferentes usos prácticos de cada uno de los valores. Conviene conocer por ejemplo el para qué de un valor contable frente al precio que nos marca la bolsa en ese momento.

Ya en último lugar, no habría comparativa completa sin entrar de lleno en las desventajas que posee cada valor. Más que desventajas, quizás podríamos hablar de inconvenientes, puesto que no es que el valor en sí esté errado, sino que en un momento dado podemos equivocarnos a la hora de aplicarlo y con ello estropear nuestra inversión.

① Fuentes empleadas para el cálculo

Lo determinante para aplicar un método de valoración será el trabajo de los datos, y por supuesto las fuentes empleadas para el cálculo varían significativamente de un valor a otro.

Es fundamental tener este apartado claro, porque a la hora de trabajar nuestra inversión vamos a buscar una determinada información que no encontraremos en un lugar, pero sí en otro.

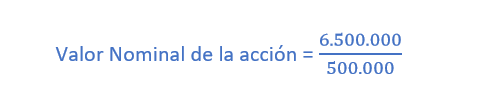

Así, el valor nominal de una acción lo vamos a calcular simplemente tomando el capital social de la empresa y dividiéndolo entre el número total de acciones emitidas. Su fórmula bien podría ser la siguiente:

Lo mejor que podemos hacer es aplicar un ejemplo para que resulte mucho más visual y a la vez comprensible:

| Ejemplo: |

Una empresa, BUBETA S.A., posee un capital social de 6.500.000 € y emite un total de 500.000 de acciones en su salida a bolsa. ¿Cuál es el valor nominal de dichas acciones?

Valor Nominal de la acción = 13 €

El valor nominal de las acciones de BUBETA S.A. es de 13 €.

|

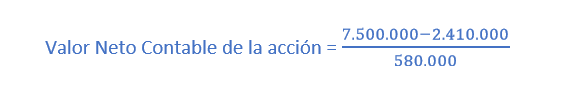

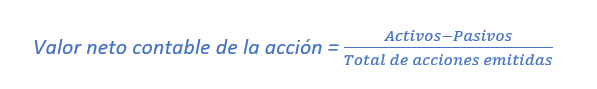

Pasaremos ahora al valor neto contable o valor contable, se trata de un valor que extraemos tomando como referencia la diferencia entre activos y pasivos y después dividiendo entre el total de las acciones emitidas.

Veámoslo con otro ejemplo ilustrativo:

| Ejemplo: |

La compañía MOYOTO S.A., cuenta con activos de 7.500.000 €, pasivos de 2.410.000 €, mientras que las acciones emitidas son 580.000 ¿Cuál es el valor neto contable de dichas acciones?

Valor Neto Contable de la acción = 8,775 €

El valor neto contable de las acciones de MOYOTO S.A. es de 8,775 €. |

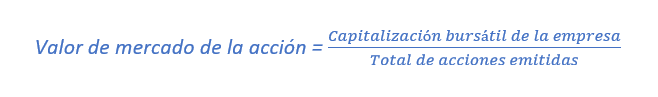

En último lugar tendremos el valor de mercado, que comúnmente se conoce también como precio ya que es el importe por el cual compramos o vendemos la acción en el mercado secundario. En este caso necesitamos conocer la capitalización bursátil de la compañía y dividirlo entre el número de acciones.

De nuevo, recurriremos al ejemplo como mejor método para entender la teoría:

| Ejemplo: |

La compañía OCSOB S.A. tiene actualmente una capitalización bursátil que asciende a 6.940 millones de euros, mientras que las acciones emitidas son 3.020.000 ¿Cuál es el valor neto contable de dichas acciones?

Valor Neto Contable de la acción = 2,298 €

El valor de mercado de las acciones de OCSOB S.A. es de 2,298 €. |

Como vemos, en función de las fuentes que utilicemos en cada momento obtendremos un resultado u otro. Lo más importante ahora es saber qué quiere decir cada método, y para eso vamos ahora a dedicar un apartado específico a tal efecto.

② ¿Qué información nos proporcionan?

Como reza la máxima del Big Data: de nada sirve manejar datos si no sabemos interpretarlos. Es por eso que este apartado será de vital importancia, puesto que nos ayudará a entender mejor el valor numérico que se nos ofrece en cada caso.

Comenzaremos por el valor nominal. El valor nominal refiere al precio de partida de cual parte un activo financiero. En el caso de las acciones, lo que nos refleja es el precio al cuál se emiten las mismas y que servirá de referencia para comparar con el valor de mercado.

En realidad, al ser las acciones un instrumento sin vencimiento definido, el valor nominal no tiene demasiado uso en la renta variable. Sin embargo, el valor nominal tiene una fuerte presencia en la renta fija, ya que al contar con un vencimiento ya sabemos de antemano que el valor nominal coincide tanto al inicio como al final.

Pasando al valor contable de las acciones, este aspecto es muy interesante si queremos profundizar en el tipo de empresa que tenemos frente a nosotros, su potencial y el razonamiento del precio en función puramente de su contabilidad.

Aplicando pues valor contable descubriremos qué empresas pueden estar infravaloradas y cuáles están sobrevaloradas. Ahora bien, es importante señalar que a la hora de valorar tecnológicas y small caps genera importantes ineficiencias, así que tampoco sería una referencia absoluta.

Por último, el valor de mercado será el eje fundamental por el cual vamos a operar. Así como el valor neto contable nos dice “lo que debería ser”, el valor de mercado nos dice “lo que es”, habiendo descontado todas las vicisitudes intrínsecas y extrínsecas de la acción.

Con el valor de mercado únicamente tendremos la referencia del importe al que compramos o vendemos las acciones, sin más, nunca nos van a decir si dicho precio es caro o barato. Para ello es cuando se aplican otra serie de indicadores como el PER, el P/VC, el BPA y mucho más. Aparte, obviamente, de un buen análisis fundamental.

③ Usos prácticos de cada valor

Vamos a ver ahora los usos que podemos encontrar para cada modelo de valoración en nuestro día a día como inversores. Para ello, dividiremos la cuestión en tres apartados, correspondientes a los tres modelos de valoración que venimos explicando a lo largo del artículo.

● Usos prácticos del valor nominal

Como ya indicamos anteriormente, el valor nominal suele tener una vigencia muy breve, pues se circunscribe al momento de emisión y poco más. Sin embargo, hay otros momentos en los que tenemos la opción de encontrar lo más parecido a un valor nominal, por ejemplo con los bonos convertibles.

Los bonos convertibles son aquellos títulos de renta fija en donde se invierte un determinado capital inicial, percibimos intereses periódicos y a vencimiento en lugar de devolvernos dicho capital lo que hacen es darnos acciones de nueva emisión a un precio prefijado.

Dicho precio no se fija tal cual como hemos visto en la fórmula del valor nominal, sino que se realiza aplicando una fórmula específica para cada emisión. Por ejemplo, en la emisión de bonos convertibles de IAG de Mayo de 2021, el precio era un % del precio medio de la acción en un determinado periodo.

En este caso, no podemos hablar puramente de valor nominal, pero sí que se establece un valor nominal de referencia, conocido de antemano, que nos servirá para el canje a futuro.

● Usos prácticos del valor neto contable

El valor neto contable es un modelo de valoración muy utilizado entre los inversores que aplican el llamado value investing, un estilo que con Warren Bufett alcanzó su máxima expresión y que tiene como máxima: “Comprar buenas empresas a buen precio”.

Bajo dicha premisa, en realidad el gestor busca dos cosas: que la empresa sea buena en cuanto a su balance y modelo de negocio, y que además esté situada en un nivel de precio interesante. Esto hace que su política de inversión sea la siguiente:

a) Si la empresa presenta un balance sólido y un buen modelo de negocio, pero el precio al que cotiza es excesivo, entonces no invierte.

b) Si la empresa presenta un precio atractivo, pero en cambio el balance genera dudas e ineficiencias, entonces tampoco se invierte.

c) Si la empresa tiene un buen balance y consideramos que su precio actual está por debajo del precio objetivo que dicho balance le otorga, entonces sí que se invierte.

Huelga decir que el valor contable es un apartado dentro del value investing, el cual por supuesto cuenta con muchos más elementos de análisis.

El valor neto contable lo vamos a poder utilizar cuando, frente a un precio de mercado, tengamos interés por saber si dicho precio se ajusta a lo que el valor en libros nos confiere.

| Ejemplo: |

Queremos invertir en una gasística cotizada en el IBEX 35 y no sabemos exactamente en cuál hacerlo. Si únicamente nos fijásemos en el ratio Precio / Valor Contable, de un vistazo podríamos comparar la situación de las dos principales gasistas del país:

Vamos a ver primero los datos de ENAGAS:

Fuente: Expansión

Comparemos ahora con los datos de NATURGY:

Fuente: Expansión

Por lo tanto, al ser menor el P/VC de Enagas que el de Naturgy, nuestra preferencia tendría que ser por el primero, ya que está más barato en su valor de mercado para con el valor en libros de lo que lo está el segundo.

Por supuesto, cabe señalar cuantas veces sea necesario que la correcta selección de una acción no se reduce a un mero ratio, sino que debemos tener en cuenta muchos más factores. Las ratios en sí coadyuvan a nuestra decisión, sobre todo si actúan de forma agregada, pero de forma individual no tienen el rango de verdad incuestionable.

● Usos prácticos del valor de mercado

El valor de mercado o precio es lo que vamos a ver a diario en nuestras pantallas, cuando accedamos a nuestro portal de MiTrade (o cualquiera que sea el bróker con el que operamos) y veamos en su horario de cotización las oscilaciones de precio.

El precio no es ni más ni menos que el resultado del cruce de órdenes de compra con órdenes de venta. De esta forma, un gran volumen de órdenes compradoras impulsará el precio del activo al alza y un gran volumen de órdenes vendedoras hará lo propio a la baja.

El valor de mercado será nuestra principal referencia, por lo tanto su importancia es vital cuando operemos. Si compramos con intención de vender a un precio mayor más adelante, lo suyo será marcarnos el take-profit sobre ese registro. Si operamos a corto, haremos lo propio para con la caída del precio.

Si lo que estamos buscando es la opción de entrar a un determinado precio aprovechando que hay fuertes caídas en bolsa, podemos establecer con MiTrade órdenes con Límite de Compra, en donde sólo se ejecutarán si la acción alcanza determinado precio.

Es importante tener en cuenta que las acciones tienen un horario de negociación que variará en función del mercado en que coticen. Los horarios de negociación según hora española son:

?España y las principales bolsas europeas: De 09,00 horas a 17,30 horas

?EEUU: De 15,30 horas a 22,00 horas

?Japón: De 02,00 horas a 08,00 horas

?China: De 03,30 horas a 09,30 horas

Fuera de dichas horas de negociación, únicamente vamos a poder dejar órdenes preestablecidas, que se ejecutarán o no en función de que el mercado acompañe.

| Ejemplo: |

Queremos invertir acciones de META PLATFORMS después de que haya caído con fuerza durante la sesión de hoy. Al cierre el valor de mercado se sitúa en 113,02 $ y creemos que es posible que el precio caiga más durante la sesión de mañana. Establecemos una orden de compra de 5 lotes con apalancamiento x1, lo que supone comprar a valor real, y con un límite de precio de 109,00. $. En la sesión siguiente el precio de META rebota y comienza a ascender, mi orden no se ejecuta porque para que esto fuere posible el valor de mercado en tiempo real tendría que haber caído por debajo de los 109,00 $ que yo establecí como condición. |

④ Desventajas de cada valor

Vistas las interpretaciones y los métodos de cálculo de los diferentes medios de valoración, vamos a enumerar las desventajas que obviamente existen en función de con cuál trabajemos.

Comenzando por el valor nominal, su principal desventaja es que es la opción más caduca en el tiempo, cuya aplicación en el mundo de la renta variable es muy concreta y además no aporta demasiado valor a una operativa de trading.

Si pasamos al valor neto contable, lo que más penaliza a este método de cálculo es que resulta bastante ineficiente cuando se trata de valorar empresas pequeñas o compañías que poseen un importante porcentaje de activos intangibles.

Además, la existencia de las trampas contables (la llamada contabilidad creativa) no exime a la hora de enfrentarnos a un valor de estos, y por ello es factible (aunque no habitual) poder enfrentarnos a una valoración neta contable que no sea 100% exacta.

Por último, el valor de mercado nos traslada todo aquello que el mercado ha fijado en base a distintos factores que se suceden a tiempo real o que se cotizan a futuro. Por lo tanto, el valor de mercado es un valor profundamente marcado por la indeterminación, es decir, que muchas veces no se sustenta en algo que tenga que ver con el propio valor. Veamos algunos ejemplos:

?Si se produce un anuncio de política agresiva de tipos de interés, esto afecta negativamente al valor. En caso de que sea una política laxa, lo hace positivamente.

?Si dentro del sector donde opera el valor hay algún hecho relevante que afecta a su comercialización o desarrollo habitual.

?Si la economía de la que es oriunda el valor sufre una degradación de expectativas o por el contrario se revisan al alza.

?Con demasiada frecuencia, el valor de mercado puede verse impulsado por una euforia en el sector donde la acción opera que le lleve a revalorizarse de manera irracional.

En definitiva, el valor de mercado puede descontar o sobreinterpretar determinados datos que distorsionan la realidad financiera.

⑤ Cuadro resumen

Para concretar todas las ideas aquí expuestas, hemos querido elaborar una tabla que sirva como referencia rápida del contenido y agilice nuestra utilización.

Fuente de datos | Significado | Desventajas | |

VALOR NOMINAL | Se extrae del capital social y el número de acciones emitidas | Nos ofrece el punto de partida de una determinada acción | Tiene un recorrido interpretativo muy corto y por lo tanto poco uso |

VALOR NETO CONTABLE | Se extrae del cálculo de Activos menos pasivos y el resultado se divide entre el número de acciones emitidas | Nos pone en relación el valor en libros de una empresa con el precio de su acción, por lo tanto se ajusta a lo que refleja la contabilidad | No está exento de irregularidades contables. Tampoco puede reflejar con exactitud el estado contable de tecnológicas y small caps |

VALOR DE MERCADO | Se extrae de dividir la capitalización bursátil entre el número de acciones emitidas | Se trata del precio que fija el mercado, establecido entre compradores y vendedores | El valor de mercado se ve influido por factores que en ocasiones poco tienen que ver con la empresa |

▶ Conclusión

Para concluir la presente comparativa, simplemente pondremos en relieve cuán importante resulta trabajar contando con una buena referencia. En esta ocasión hemos dado buena cuenta de los diferentes tipos de valor, su significado y sus desventajas a la hora de aplicarlo.

En cualquier caso, queremos incidir en la conveniencia de una buena interpretación, pero siempre que sea acorde al contexto. Es decir, de nada sirve aferrarse a la ratio P/VC si no contamos con otros detalles, por ejemplo.

La inversión no es cuestión de leer un par de artículos. Sin embargo, aquí estará MiTrade para ofrecerte todos los que necesites.

Artículos relacionados que te pueden interesar:

▪ Qué es el valor nominal de una acción

▪ Valor neto contable en las acciones - qué es y cómo se calcula

▪ Valor de mercado de una acción: qué es y cómo se calcula

Trading con CFD Acciones en Mitrade ▼

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.