Cualquier inversor que tenga interés en hacer crecer su patrimonio mediante la negociación de acciones ha de tener en cuenta un aspecto indisociable a las mismas como lo son los dividendos.

Este nuevo artículo que os trae MiTrade pretende explicar todos los aspectos esenciales del dividendo, desde su concepto hasta su cálculo, pasando las diferentes estrategias que nos pueden llevar a obtener rentabilidades potenciales mayores.

También sabremos cuestiones esenciales como por ejemplo en qué consiste la fecha ex dividendo, pues se trata de un elemento a tener en cuenta tanto si vamos a constituir una cartera de acciones basada en dividendos como si simplemente vamos a trazar una estrategia buy & hold con empresas.

Nuestro objetivo es que tras la presente lectura seáis capaces de calcular dividendos e identificar las mejores oportunidades de inversión que nos trae el mercado de renta variable.

▶ ¿Qué es el dividendo?

Comenzaremos por el principio, ¿a qué nos referimos cuando hablamos de dividendos? Pues principalmente se trata de la recompensa que tienen los accionistas de una empresa por el hecho de apostar con su dinero a favor de ésta. De esta forma, las compañías reparten una porción de sus beneficios entre los dueños, representados estos por los títulos o acciones que poseen. |

A través de los dividendos, las empresas lo que principalmente hacen es atraer a inversores con el objeto de captar capital y crecer. Es por eso que cuanto más altos son los dividendos mayores alicientes se ofrecen.

No obstante lo anterior, también es cierto que se busca una regularidad y una estabilidad, de nada sirve que una empresa realice una política agresiva de captación en base a una promesa de dividendos altos que después no puede cumplir.

Los dividendos se dan a conocer a través del portal de internet de la propia compañía y se publican en los registros de las diferentes bolsas en que cotizan los valores. En el caso español, vemos el calendario de dividendos publicado principalmente en la Bolsa de Madrid.

▶ Growth Vs. Value, el dividendo importa

Los dividendos son una parte esencial dentro de la diferenciación entre las acciones de tipo growth y las acciones de tipo value. Las acciones growth son aquellas enfocadas en el crecimiento, generalmente tecnológicas y biotecnológicas, por lo que suelen destinar sus ingresos a hacer crecer el negocio y en general no destinan grandes cuantías al pago de dividendos.

Por el contrario, las acciones value son aquellas que forman los negocios ya asentados, con un flujo de ingresos y beneficios estables y que destinan importes significativos a la hora de pagar dividendos. Por ejemplo podemos ver aquí a las empresas eléctricas y de utilities, así como a petroleras.

● CFD y dividendos

Un aspecto muy interesante es la relación entre los CFD y los dividendos. En la mayoría de las plataformas de trading lo que utilizamos no es la compra directa de acciones, sino que usamos los contratos por diferencias o CFD por sus siglas en inglés.

Como bien sabréis, los CFD son productos derivados, y tal es su definición porque su comportamiento deriva del comportamiento de otro activo. Así, por ejemplo un CFD de Apple se comporta en función de las acciones de Apple.

Los CFD tienen la ventaja de permitir cuestiones como el apalancamiento y las operativas en corto, razón por la cual muchos inversores prefieren operar mediante estos instrumentos. Además, y esto es importante, los CFD también van a repartir dividendos en réplica a la política de distribución de dividendos que haga la acción.

A efectos prácticos, lo único que no vamos a tener con el CFD es el derecho a voto en las Juntas Generales de Accionistas, pero pocos inversores suelen tener el volumen mínimo necesario de acciones como para realmente tener poder de decisión dentro de una gran corporación. Dichas decisiones quedan o bien en manos de los fondos de inversión o bien de grandísimos capitales.

● ¿Todas las empresas pagan dividendo?

Por regla general sí, pues es lo que hace que el valor sea atractivo para quien quiera invertir en él. Ahora bien, ya hemos indicado que ciertas empresas suelen primar más la revalorización a base de un fuerte crecimiento y a causa de ello es posible que en determinados momentos se decida no efectuar pago de dividendos y destinar los beneficios íntegramente al desarrollo de negocio.

También es posible que en un momento dado, a causa de presentar pérdidas en el periodo, se opte por la suspensión del dividendo. Este tipo de hechos no gustan en absoluto y suelen penalizarse en bolsa de forma severa.

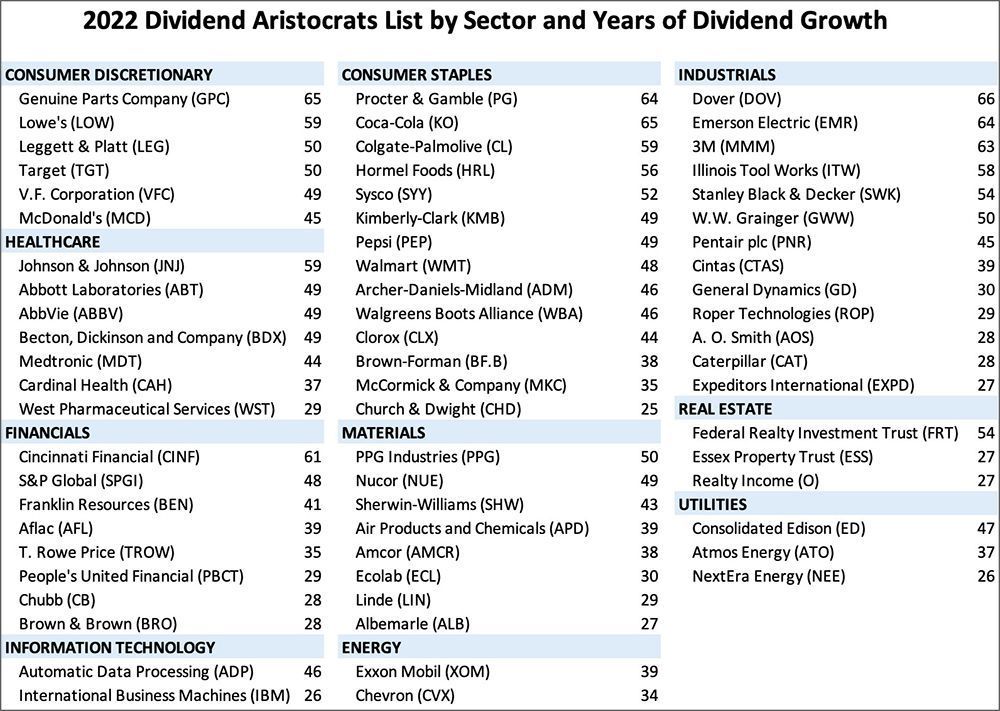

● Los Dividend Aristocrats

Dentro de las empresas que pagan dividendo hay una determinada élite formada por aquellas compañías que reciben el nombre de Dividend Aristocrats o "aristócratas del dividendo". Se trata de empresas del S&P 500 estadounidense que a lo largo de los últimos 25 años (o más) han estado pagando religiosamente dividendos y además incrementando la rentabilidad o dividend yield año a año.

En la actualidad hay un total de 65 empresas que forman parte de este selecto club. Existen nombres como Coca-Cola o P&G que llevan muchos años en esta lista, mientras que otros como Church & Dwight o Brown & Brown han sido las últimas en incorporarse.

El listado actualizado a día de hoy podemos verlo a continuación, categorizado por sectores y con el dato del número de años que llevan incrementando dividendos:

[Fuente: Simply Safe Dividends]

▶ Terminología importante cuando hablamos de dividendos

Los dividendos son sin duda un elemento importantísimo a la hora de decidirnos por la inversión en acciones. Es por eso que comúnmente vemos una serie de términos asociados a estos y que conviene conocer.

Dividend Yield : El término dividend yield se refiere a la rentabilidad que recibirá el accionista por la tenencia de las acciones y en forma de dividendo.

Beneficio Por Acción (BPA) o Earnings Per Share (EPS) : Es la parte del beneficio neto de una empresa que corresponde a cada acción. Se calcula dividiendo el beneficio entre el total de acciones en circulación.

Pay Out : Se refiere al % de los beneficios que se destinan al pago de dividendos. Una empresa de reciente creación, tipo growth como ya indicamos, es posible que tenga un pay out bajo o incluso en el 0%, mientras que las empresas consolidadas, más value, tendrán el pay out alto o próximo al 100%.

Price Earnings Ratio (PER) : El PER viene relacionado con el Beneficio por Acción o BPA que acabamos de dar a conocer. Es un ratio muy utilizado a la hora de valorar las acciones, pues determina las veces que el beneficio de una acción sería necesario para pagar el valor de dicha acción. Se calcula dividiendo el precio de la acción entre el BPA.

▶ Los diferentes tipos de dividendo

Conviene saber que no existe un único tipo de dividendo, pues adopta diferentes versiones con sus diferentes nombres. Vamos a ver cuales son los modelos más comunes y las características que los hacen únicos.

1. Dividendo ordinario o a cuenta

Es cuando se efectúa un pago de dividendos que tienen como base las previsiones de beneficio que maneja la empresa cuando aún no ha finalizado el ejercicio.

2. Dividendo complementario

Es cuando el pago del dividendo se ajusta a los beneficios finales ya conocidos y debidamente registrados.

3. Dividendo extraordinario

El dividendo extraordinario es aquel que no tiene nada que ver con el desempeño del negocio de la compañía, sino que se origina por un hecho calificado como "extraordinario" como por ejemplo puede ser una venta de activos.

4. Dividendo flexible o script dividend

Se trata de una fórmula por la cual se le permite al accionista escoger la retribución por dividendo que más le interese, optando entre recibir un pago en metálico, recibir más acciones o una fórmula mixta.

5. Dividendo fijo

Se trata de la fórmula clásica de dividendo, donde se nos retribuye en euros o dólares (o cualquiera que sea la divisa base de la empresa) a una cuantía aprobada por Junta a tenor de los resultados obtenidos en el ejercicio.

▶ ¿Es lo mismo un dividendo que un cupón?

Hay inversores que comúnmente confunden el término dividendo con el término cupón. Sin embargo, son conceptos que, aun tratándose de un pago a nuestro favor, son muy distintos.

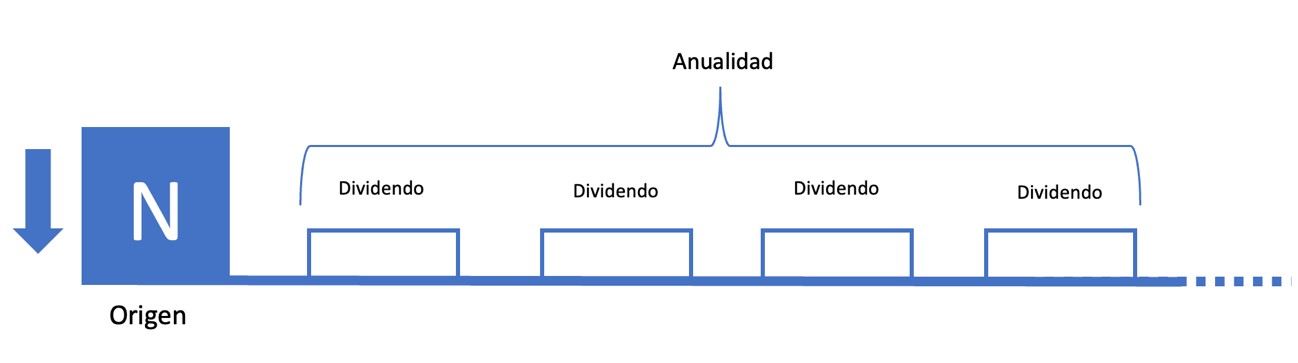

El dividendo es intrínseco a las acciones, es decir a la renta variable. Los que perciben un dividendo lo hacen en calidad de accionistas, pues como hemos visto a través del dividendo lo que estamos es retribuyendo a los dueños, los accionistas.

En el caso de los dividendos, no hay una fecha de vencimiento predefinida, sino que se determinan en cuantía y periodicidad a lo largo de cada ejercicio o anualidad. Veamos un ejemplo de su funcionamiento:

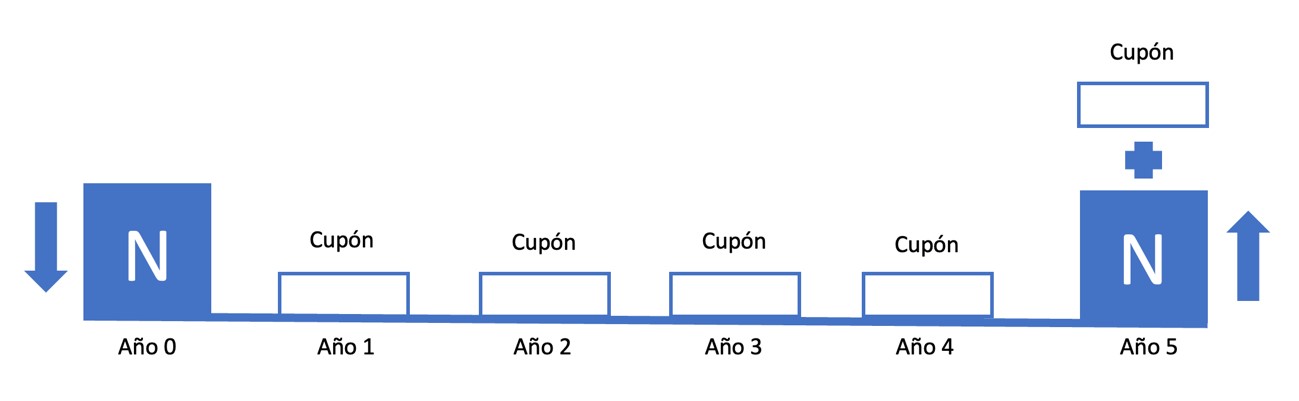

Ahora bien, en el caso del cupón entramos en el ámbito de la renta fija, es decir la deuda, los bonos y obligaciones que serán públicos o privados en función de si lo emiten entes públicos (gobiernos, entes públicos, municipios,…) o privados (empresas). Así, cuando compramos renta fija nos convertimos en bonistas o acreedores, y la empresa por tanto es deudora.

De este modo, nos pagarán cupones periódicos y a término nos devolverán el capital invertido.

Su funcionamiento bien podría ilustrarse con la siguiente imagen:

Aquí, podemos ver cómo sería un bono de cinco años con pago anual. En el inicio (Año 0) realizamos nuestra inversión ("N" o nominal) y a lo largo de los siguientes años vamos recibiendo los intereses en forma de cupón. Finalmente, en el quinto y último año recibiríamos el cupón final más la devolución de nuestra inversión (el nominal).

Así, las diferencias entre dividendos y cupones podríamos concretarlas en el siguiente cuadro resumen:

DIVIDENDOS | CUPONES | |

PERCEPTORES | Accionistas | Bonistas |

FRECUENCIA DE PAGO | Generalmente semestral, aunque hay empresas que pagan en más periodos o que pagan extraordinarios | Anuales por lo general, aunque también hay frecuencias más cortas |

RENTABILIDAD | A determinar por el Consejo y aprobar por la Junta de Accionistas | Conocida de antemano, viene determinada en el folleto de emisión del bono |

DURACIÓN | Indefinida | Predeterminada, a excepción de los bonos perpetuos |

ORIGEN | Con cargo a reservas o a resultados | Obligaciones financieras |

▶ ¿Qué es la fecha ex dividendo?

Un concepto que conviene tener presente es lo que se conoce como la fecha ex dividendo, pues a la hora de operar con acciones tenemos que enfrentarnos a menudo con éste.

La fecha ex dividendo supone el día de corte de cara al derecho o no de recibir el pago de los dividendos, lo cual es independiente a ser el accionista o no el día del pago. Quien haya sido poseedor de las acciones hasta la fecha ex dividendo tendrá derecho de cobro, independientemente de que se deshaga de dichas acciones el día antes del pago.

Por otro lado, si el nuevo accionista compra las acciones una vez que ha pasado la fecha ex dividendo, el día que se pague el dividendo no percibirá nada al no contar con ese derecho.

La fecha ex dividendo se completa con otras dos fechas, que son la llamada fecha de registro y la fecha de pago. La fecha de registro es cuando se determina quiénes son los que gozan de derecho de cobro, mientras que la fecha de pago es cuando propiamente se produce el abono del dividendo.

Vamos a ver un ejemplo que nos servirá para ilustrar mejor el concepto:

Ejemplo: El Banco Santander anuncia que pagará un dividendo de 0,8 € por acción el próximo 8 de Abril, siendo la fecha ex dividendo el 6 de Abril. Ramiro posee 300 acciones de dicho banco y decide vendérselas a Pascual el día 6 de Abril.

Llegado el día 8, será Ramiro quien cobre el dividendo ya que el fue el propietario de las acciones hasta justo antes de la fecha ex dividendo. Por su parte, Pascual será efectivamente el accionista de Banco Santander, pero en esta ocasión no tendrá derecho a la percepción del dividendo por comprar los títulos en fecha ex dividendo o posterior. |

Si trabajamos sobre acciones extranjeras, veremos como para referirse a la fecha ex dividendo se suele hablar de ex date, para determinar el último día de negociación con derecho a cobro hablaremos deLast trading date y por último el día de pago será el Payment date.

▶ Cómo calcular dividendos

Calcular dividendos es relativamente sencillo, además de aparecer publicado en multitud de webs dedicadas a la inversión como por ejemplo podemos ver en Bloomberg.

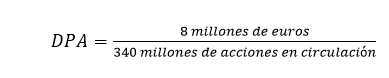

Dicho esto, para calcular dividendos bastará con determinar el Dividendo por Acción o DPA, cuya fórmula es:

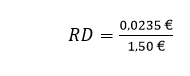

Una vez que conozcamos el DPA podremos extraer también el Rendimiento de Dividendos o RD. En este caso la fórmula es la siguiente:

Como de costumbre, vamos a verlo con un ejemplo ilustrativo:

Ejemplo: El Banco Dinero obtiene unos beneficios de 10 millones de euros, hará un pay out del 80%, por lo que de esos 10 millones se destinarán 8 al pago de los accionistas. Así pues, el dividendo bruto será de 8 millones. Banco Dinero tiene 340 millones de acciones en circulación. Calculamos el DPA:

Esto nos da como resultado un DPA de 0,0235 €. Ahora vamos a ver el rendimiento de Dividendos teniendo como referencia el precio de la acción actual, que está en 1,50 €:

Con ello, obtenemos una RD del 1,56 %

▶ Estrategia con dividendos

Construir una cartera de dividendos supone tener que trazar previamente una estrategia que resulte constante en el tiempo y que sobre todo no busque el "pelotazo".

Con una estrategia de dividendos no tendremos ocasión a invertir en chicharros o pequeños valores que de la noche a la mañana sean susceptibles de revalorizarse un 60%, sino que el valor vendrá determinado por el plazo y la estabilidad (entendiendo que cualquier acción que se precie no está exenta de volatilidad, claro).

Vamos a enumerar una serie de rasgos que tiene que contemplar toda buena estrategia con dividendos:

1️⃣Empresas con histórico de reparto constante y creciente.

2️⃣Principalmente sectores que tiene que ver con utilities, consumo básico y energía.

3️⃣Preferencia por empresas que cuentan con un PER bajo al respecto del conjunto de su categoría, nunca en comparación con otros sectores (pues cada sector es un mundo).

4️⃣Salvo que sea un complemento a nuestro día a día, considerar la reinversión de los dividendos para aprovecharnos del efecto del interés compuesto.

5️⃣Preferencia por empresas poco endeudadas, pues en caso contrario un endurecimiento de los intereses puede terminar llevándose por delante el reparto de los dividendos.

6️⃣Aunque sea una estrategia basada en el buy & hold, ello no quita para que vigilemos la evolución de las empresas a fin de evitar sustos desagradables. En este aspecto conviene conocer la evolución de los estados financieros que se publican en los resultados.

▶ Conclusión: la importancia de los dividendos en la estrategia de inversión

Finalizamos el artículo con nuestra consabida conclusión, en donde vamos a poner de manifiesto la importancia de los dividendos siempre que realicemos una estrategia con acciones.

Además de ser una fuente de ingresos pasivos, los dividendos influyen directamente en el comportamiento de las acciones, toda buena noticia al respecto revaloriza al valor y por el contrario toda mala noticia penaliza su cotización.

Además, eventos como la fecha ex dividendo son también importantes en el cotizar diario de la acción, incluso durante el mismo día de pago se sabe que por lo general se produce una caída del precio de los títulos en la misma proporción de los pagos realizados.

Sea nuestra intención o no trabajar una estrategia con dividendos, no cabe duda de que es un concepto importante y necesario en el saber de todo trader o inversor.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.