No todas las acciones otorgan los mismos derechos dentro de una empresa. Una compañía pública puede emitir distintos tipos de acciones, cada una con derechos específicos. Estos pueden variar en términos de poder de voto o respecto a los derechos sobre los activos y beneficios de la compañía.

El ejemplo más conocido son las acciones preferentes. Entender la diferencia entre las acciones comunes y preferentes es muy importante para quienes quieren invertir. Ahora veremos en detalle cómo se diferencian.

¿Qué son Acciones Comunes y Preferentes? ¿En qué se diferencian?

Las empresas emiten principalmente dos tipos de acciones: comunes y preferentes. Estas difieren en sus características y derechos, siendo relevante tanto para la compañía como para los inversores.

Acciones comunes:

Tipo más habitual

Otorgan derecho a voto en juntas

Permiten recibir ganancias (dividendos), pero estos pueden variar

En caso de quiebra, son las últimas en recibir compensación

Acciones preferentes:

Generalmente no permiten votar

Ofrecen dividendos más estables y prioritarios

En quiebra, tienen preferencia sobre las comunes para recuperar inversión

Son ideales para quienes buscan ingresos más predecibles

Existen variantes como acciones con voto múltiple o convertibles, adaptables a distintas estrategias. Las preferentes atraen a inversores conservadores, mientras las comunes interesan a quienes buscan influencia y mayor potencial de ganancias.

¿Qué son las acciones preferentes?

Las acciones preferentes son acciones que destacan en el mundo de la inversión por su híbrida naturaleza, combinando elementos tanto de deuda como de capital. Estas acciones, clasificadas contablemente como patrimonio en el balance de una empresa, se diferencian significativamente de las acciones ordinarias.

Una de sus características principales es la emisión de dividendos, que suelen ser fijos o con una tasa preestablecida, pero, a diferencia de los instrumentos de deuda tradicionales, no crean una obligación legal de reembolso del capital invertido por parte de la empresa hacia los inversores.

Tipos de Acciones Preferentes

Existen diversos tipos de acciones preferentes, incluyendo las acumulativas, donde los dividendos no pagados se acumulan para períodos futuros; las no acumulativas, que no ofrecen derechos sobre dividendos atrasados; y las convertibles, que permiten su conversión en acciones ordinarias bajo ciertas condiciones.

También existen las rescatables, que pueden ser recompradas por la empresa; las participativas, que vinculan los dividendos a los resultados financieros de la compañía; aquellas con prioridad en los pagos de dividendos; y las que poseen cláusulas de protección ante eventos específicos.

Los derechos que tienen las Acciones Preferentes

Las acciones preferentes, situadas entre el capital y la deuda en la jerarquía financiera corporativa, otorgan a sus tenedores beneficios específicos. Con prioridad sobre los accionistas ordinarios en caso de liquidación, estos accionistas están, sin embargo, por detrás de acreedores y bonistas.

Contablemente, suelen ser consideradas capital, pero en ciertas circunstancias, particularmente en análisis de agencias reguladoras o calificadoras, pueden ser tratadas como deuda, especialmente si poseen características similares a bonos, como rescate obligatorio o dividendos fijos.

Las acciones preferentes normalmente no otorgan derechos de voto, limitando la influencia de sus poseedores en decisiones corporativas. Estas acciones, debido a sus dividendos fijos, son sensibles a los cambios en las tasas de interés, asemejándose a los bonos en este aspecto.

En cuanto a dividendos, los tenedores de acciones preferentes tienen prioridad sobre los de acciones ordinarias, especialmente en situaciones donde la empresa enfrenta limitaciones para pagarlos. Algunas variantes incluso aseguran dividendos acumulativos, garantizando el pago de dividendos omitidos en periodos futuros. Estas características subrayan la distinción entre acciones preferentes y ordinarias, y su relevancia en estrategias de inversión y estructura de capital.

Ventajas y desventajas de Acciones Preferentes

Las acciones preferentes ofrecen ventajas como dividendos predecibles y generalmente más altos que los de las acciones ordinarias, resultando atractivos en entornos de bajos tipos de interés. Proporcionan mayor seguridad en caso de liquidación empresarial que las acciones ordinarias, aunque menos que los bonos.

Sin embargo, su potencial de apreciación de capital es limitado en comparación con las acciones ordinarias, y los dividendos pueden suspenderse durante períodos de inestabilidad financiera. Estas acciones carecen de derechos de voto, limitando la influencia del inversor en la gestión corporativa, y suelen ser menos líquidas, con restricciones de venta y cláusulas de rescate, lo que puede complicar su venta y afectar los retornos de la inversión.

¿Qué son las acciones comunes?

Las acciones ordinarias son el tipo de acciones más común que las empresas emiten. Representan una fracción de la propiedad de la compañía y, a diferencia de las acciones preferentes, ofrecen un potencial de crecimiento del capital más elevado, aunque conllevan un riesgo mayor.

Tipos de Acciones Comunes

Dentro de las acciones ordinarias, existen algunas variantes. Por un lado, hay empresas que emiten acciones sin derecho a voto, proporcionando a los inversores una participación en los beneficios sin influencia en la toma de decisiones corporativas. Por otro lado, están las acciones de clases múltiples, donde cada clase ofrece derechos distintos de voto y dividendos. Esto permite a ciertos grupos mantener un control más significativo en la empresa, incluso poseyendo una menor proporción de acciones.

Los derechos que tienen las Acciones Comunes

Un rasgo distintivo de las acciones ordinarias es el derecho de voto en las asambleas de accionistas, que permite a los inversores influir en decisiones importantes, como la elección de los directores. En caso de liquidación, los accionistas ordinarios tienen prioridad en la reclamación de activos solo después de los acreedores, bonistas y los accionistas preferentes.

Los dividendos de las acciones ordinarias varían en función del desempeño financiero de la empresa. Esto puede traducirse en mayores rendimientos durante períodos de éxito, pero también existe el riesgo de recibir menos o ningún dividendo en tiempos de incertidumbre económica.

Ventajas y desventajas de las Acciones Comunes

Las acciones ordinarias se caracterizan por su alta liquidez ya que permiten transacciones rápidas en mercados principales. Además, estas acciones ofrecen un potencial considerable de apreciación del capital, vinculado al crecimiento económico y éxito corporativo, y proporcionan derechos de voto en la toma de decisiones empresariales.

Sin embargo, conllevan riesgos destacados. La principal desventaja es la volatilidad de sus precios, influenciada por factores como el rendimiento de la empresa y las condiciones del mercado. Respecto a los dividendos, a diferencia de las acciones preferentes, suelen ser variables y dependientes del desempeño financiero de la compañía, lo que puede resultar en pagos reducidos o inexistentes en periodos de bajo rendimiento.

Tabla de comparación: diferencia entre acciones comunes y preferentes

Cómo comprar las Acciones Comunes y Preferentes

Base de Comparación | Acción Preferente | Acción Común |

Significado Intrínseco | Acciones con preferencia en el pago de dividendos, pero sin derechos de voto. | Acciones ordinarias con derechos de voto y posibilidad de recibir dividendos. |

Derechos de Voto | No tiene. | Tiene, en asuntos corporativos. |

Distribución de Dividendos | Tasa fija o preferente; a menudo acumulativa. | Variable y dependiente de la rentabilidad de la empresa. |

Prioridad | Superior a las acciones comunes, pero inferior a deudas. | Inferior a acciones preferentes y deudas. |

Potencial de Crecimiento | Menor: influenciado por cambios en las tasas de interés. | Mayor: sujeto a la volatilidad del mercado. |

Influencia Corporativa | Puede ser menor debido a restricciones de mercado. | Generalmente alta, si se cotiza en mercados principales. |

Riesgo | Bajo, retornos fijos. | Significativo, sujeto a volatilidad de mercado. |

Liquidez | Generalmente limitado. | Potencialmente alto, reflejando el éxito de la empresa. |

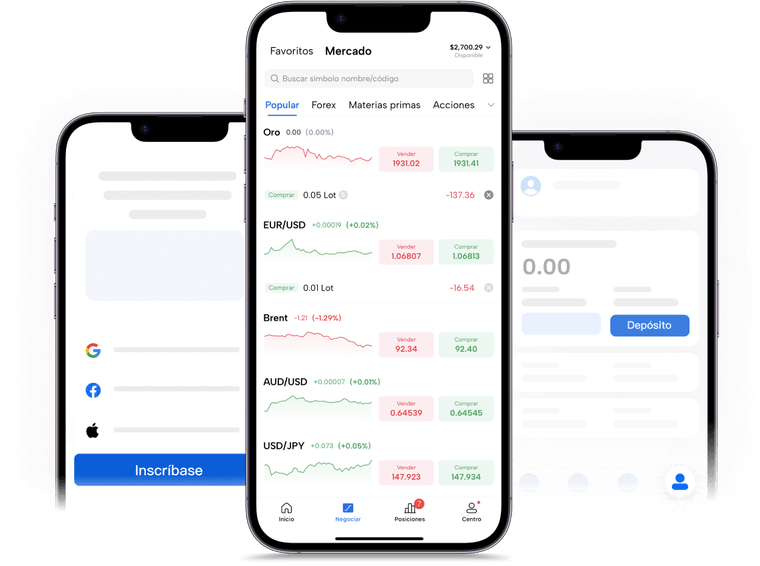

Invertir en acciones (comunes y preferentes) paso a paso:

Elegir un buen bróker: Lo primero es buscar una plataforma regulada y fiable.

Abrir la cuenta: Tendrás que rellenar tus datos personales y financieros, y es posible que hagas un primer ingreso.

Definir tu estrategia: Analiza bien la empresa cuyas acciones te interesan (sus números, su sector…).

Ejecutar la orden: Desde la plataforma del bróker, podrás elegir entre órdenes "al mercado" (precio actual) o "limitadas" (precio fijado por ti).

También puedes operar con CFDs (Contratos por Diferencia) sobre estas acciones, sin necesidad de tenerlas en tu cartera. Eso sí, depende de si tu bróker los ofrece y de la liquidez del mercado.

Recomendación clave:

Diversifica: Mezcla acciones comunes y preferentes para reducir riesgos.

Haz seguimiento: Revisa tu inversión periódicamente y ajusta tu estrategia si el mercado cambia.

Acciones Preferentes y Ordinarias; Estrategia Óptima para cada tipo de Inversor

Las acciones ordinarias atraen a inversores con un perfil de riesgo más elevado, dispuestos a asumir volatilidades a cambio de la posibilidad de obtener ganancias significativas.

Son ideales para individuos que buscan crecimiento de capital a largo plazo y que tienen un horizonte temporal amplio para superar las fluctuaciones del mercado. Estos inversores suelen estar en etapas tempranas o medias de su vida financiera, donde el objetivo principal es aumentar el valor de su cartera.

En contraste, las acciones preferentes son aptas para inversores que se inclinan por la estabilidad. Estos individuos, a menudo en fases de preservación de capital o jubilación, priorizan el flujo de ingresos regulares y previsibles sobre las oportunidades de crecimiento a gran escala.

Asimismo, buscan reducir su exposición al riesgo y valoran la preferencia en la distribución de dividendos y la prioridad en caso de liquidación. Este perfil de inversor también podría optar por acciones preferentes como medio para diversificar su cartera, combinando los beneficios de renta fija y variable, ajustando así el equilibrio entre riesgo y retorno.

Conclusión

A modo de conclusión, es interesante analizar el S&P U.S. Preferred Stock Index frente al S&P 500 para profundizar en la diferencia entre acciones comunes y preferentes. Representando aproximadamente el 71% del mercado de acciones preferentes negociadas en EE.UU., el S&P U.S. Preferred Stock Index es un referente que refleja la relevancia y la magnitud de este segmento del mercado. Su caída del 18,05% en contraste con el incremento del 57,60% del S&P 500 durante el mismo periodo de cinco años destaca las diferencias de comportamiento entre estos dos tipos de inversiones en el contexto de una política monetaria cambiante.

Descargo de Responsabilidad: Este artículo representa únicamente la opinión de su autor o autora, no se puede utilizar como consejo de inversión. El contenido del artículo es solo para referencia. Los lectores no deben tomar este artículo como una base de inversión. Antes de tomar cualquier decisión de inversión, por favor busque asesoramiento profesional independiente para asegurarse de que entiende los riesgos.

Los contratos por diferencias (CFD) son productos apalancados que pueden resultar en la pérdida de todo su capital. Estos productos no son adecuados para todos los clientes, por favor, invierta de manera rigurosa. Ver este archivo para obtener más información.